【特集】もうすぐ億り人、名古屋の著名投資家「なごちょう」さんのじっくり勝つ技-上

第24-1回 強い投資家はどんな人~日本株投資家3900人調査で解明!(ケーススタディ編)

登場する銘柄

本コラムの記事一覧を見る

株式投資家の間では、勉強会の開催が活発に行われているエリアとして、なぜか名古屋が話題になりやすい。

今回登場するのは、そんなホットな名古屋エリアに住む、兼業投資家の「名古屋の長期投資家」さん(ハンドルネーム)。通称「なごちょう」さんだ。

「『株探』に、なごちょうさんにも登場して欲しい」と投資家の間で声が挙がるほど、人気のある投資家さんである。

その名の通り、投資スタイルは、10年から20年先を見据えた長期投資型。225銘柄に分散投資を行い、基本は日ごろの株価の変動に一喜一憂しないゆったりスタイルだ。

株式投資を始めたのは20歳で大学2年生の時。アルバイトで貯めた50万円を元手とし、約25年が経過した現在は、その資金は追加金を入れつつ9000万円超にまで拡大している。

投資に対してはガツガツした姿勢はなく、資本市場の成長と共にじっくりマイペースに資産形成していく、会社員にとってはムリなく取り組めそうなやり方で向かう。

具体的にどんなやり方で投資を行うのか。2回に分けてその詳細を見ていく。今回はなごちょうさんが心酔する米ペンシルベニア大学のジェレミー・シーゲル教授の提唱をもとにした長期投資の考え方から触れる。

分散投資でハラハラしない楽しい投資を

「自分はメンタルが決して強くはないので、基本はドキドキハラハラの投資はしたくないんですよ」。

取材でこう話してくれたなごちょうさんは、自身が選んだ225銘柄に分散投資するオリジナルの「225インデックス」を形成し、長期投資するのがメインの投資法だ。

このやり方を長く続けるのは、こうした自分自身の性格を理解した上で、ストレスなく、楽しく投資と付き合っていきたいからなのだという。

短期間で大儲けするには、勢いよく上昇する銘柄に、ある程度の資金を集中投入する必要がある。だが、集中投資はてっとり早く儲けられる近道である分、その代償に大きなリスクも伴う。

今年4月末に見られたAI inside<4488>のように、悪材料が出るや否や連日のストップ安に見舞われ、値段が付いた時には直前終値から50%以上も株価が下落してしまう例も現実として起こることだ。

こうした銘柄に集中投資すると、このヤラレをもろに食らってしまうが、225銘柄分散投資ならダメージは軽傷で済む。

短期の資産拡大を狙ってハラハラドキドキコースを選ぶか、長期視野でストレスの少ないじっくり型にするか。

なごちょうさんは、普段は自らが経営にあたる事業に集中し、「株式投資は自分が心から興味を持つ知的な楽しみごとの一環として続けていきたい」という思いから、後者の長期分散型の道を選んでいる。

■なごちょうさんの資産拡大のあゆみ

米国のシーゲル教授の考えに影響される

なごちょうさんが尊敬する専門家で投資の参考としているのが、先に触れたシーゲル教授だ。シーゲル氏は、ディフェンシブ銘柄への長期投資の優位性を過去200年のデータから証明し、それを提唱した専門家で、主に

① 株式は最も高い収益をもたらすアセットクラス

② 投資先は高配当バリュー銘柄が理想

③ 配当金を再投資することで投資効率が高まる

――をポイントとして挙げている。

なごちょうさんも、基本的にこの考え方を柱に投資に向かう。資本市場の成長を信頼しており、世界経済が成長していく環境であれば、株式市場に資金を置けば、長いうねりの中で資産は拡大していくという発想だ。

なごちょうさんが投資を始めた1995年の末以降、97年のアジア通貨危機、2001年前後のITバブルの崩壊や08年のリーマン・ショックなど数々の株価大暴落局面が襲ったが、全体として株価は上昇し、なごちょうさんの資産も拡大中だ。

株価が下がっても嬉しい株式投資

また、シーゲル教授の教えと同時に、16年に逝去した著名な実業家であり個人投資家でもあった竹田和平氏の名言「上がってよし、下がってよしの株価かな」も投資をする上での心の支えとする。

「○○ショック」と呼ばれるような株価の暴落時は、通常の投資家なら心が折れてしまう局面だ。だが、なごちょうさんはこれらのショックはチャンスとして生かし、日常から観察してきた興味あるバリュー銘柄に買いを入れる絶好の機会として役立てている。

長期で225銘柄に分散投資するなら、手っ取り早く日経平均株価を構成する225銘柄に連動するタイプのETF(上場投資信託)や投資信託を買ってほったらかし投資をすればよい、と思う人も多いかもしれない。

だが「好奇心旺盛で知りたがり」と自己分析するなごちょうさんは、ETFや投信のように人任せ的な銘柄選びをするやり方ではガマンしていられない。

また、自分の目で調べて、実力のあるバリュー銘柄を見つけていけば、結果的にインデックス全体のパフォーマンスが上がり、「○○ショック」が起きた時の凹みが和らぐものとも考えている。

そうしたことから、名古屋で行われる投資家勉強会には積極的に参加し自己研さんを積み、自身の企業研究も進め、長期分散投資といえども決してほったらかしにはしない投資法を進めている。

割安&高配当重視で市場平均に勝つ

では、保有するオリジナルの「225インデックス」の銘柄はどう選び、どんな売買をするのか。

なごちょうさんの基本的な銘柄選びの軸は、先のシーゲル教授の考えを下敷きにして、「配当利回りが高く、かつ配当が成長しているか」を重視したものとする。そのうえで、

A. 財務が健全である

B. 利益が伸びている

C. 投資家還元に積極的

―― の3つがクリアできているものを優先的に選んでいく。

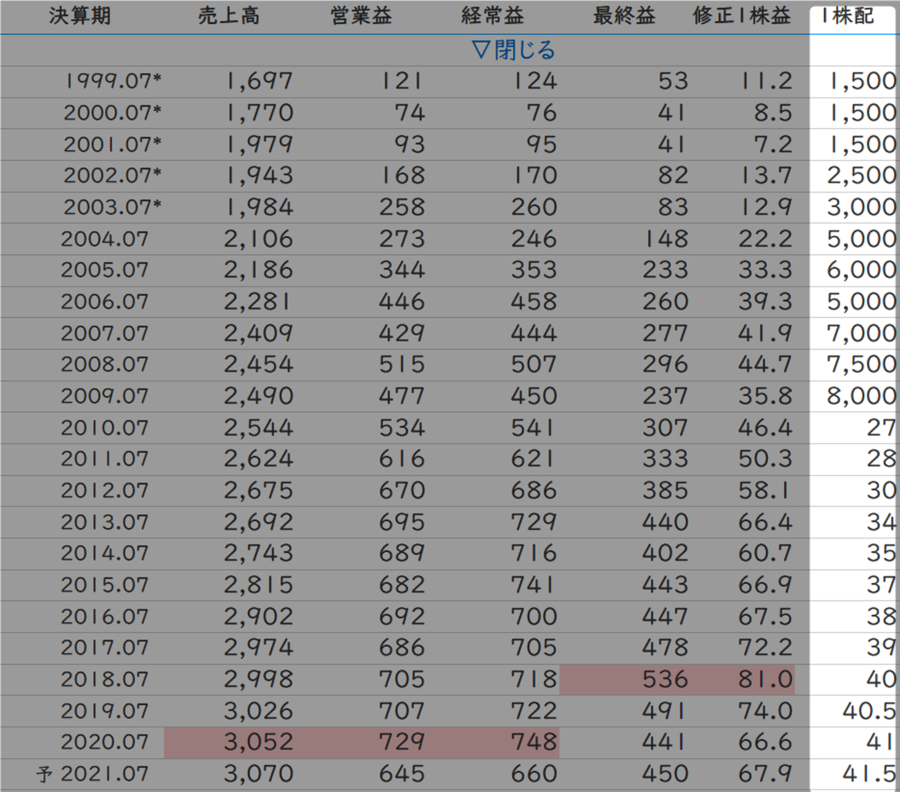

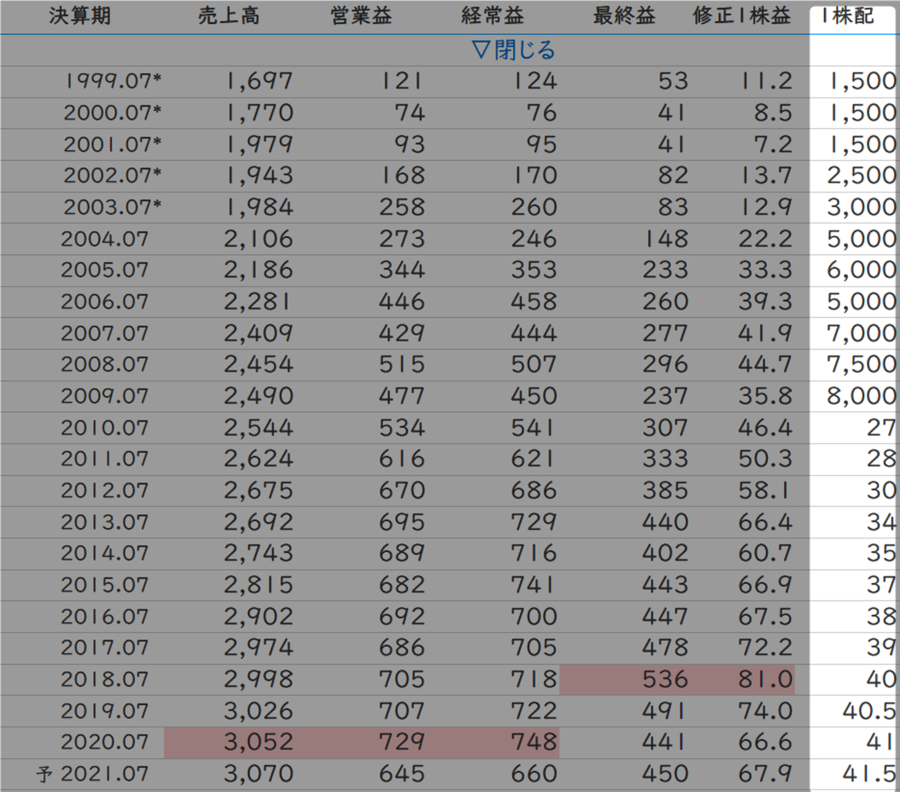

例えば、日用雑貨業界向け中心に流通システムを開発するプラネット<2391>は、2001年7月期よりずっと増配を続けている(下の表のハイライト部分参照)。

■『株探プレミアム』で確認できるプラネットの通期業績の長期推移

同社は自己資本比率も80%台と高水準で、売上高も右肩上がり。最終利益も多少のマイナスはあっても基本は上昇基調をたどり、こうした銘柄は、なごちょうさんが理想とする銘柄の1つだ。

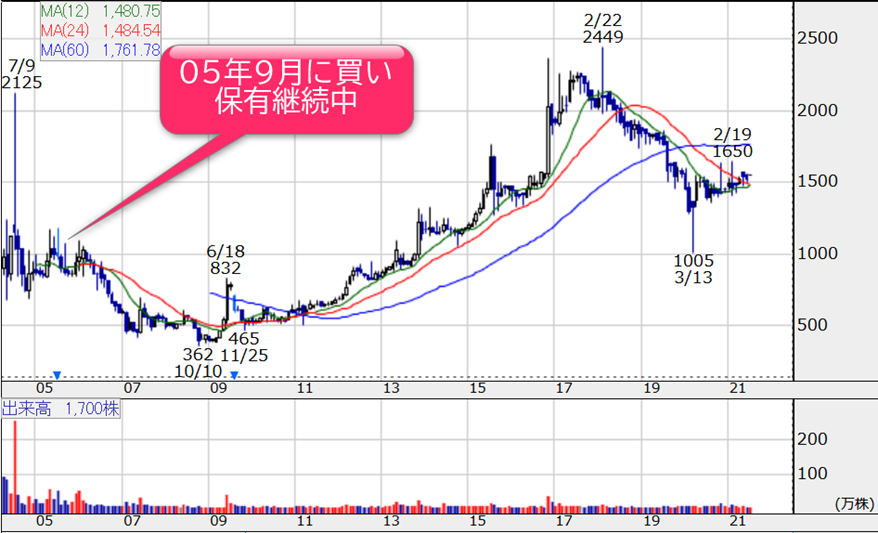

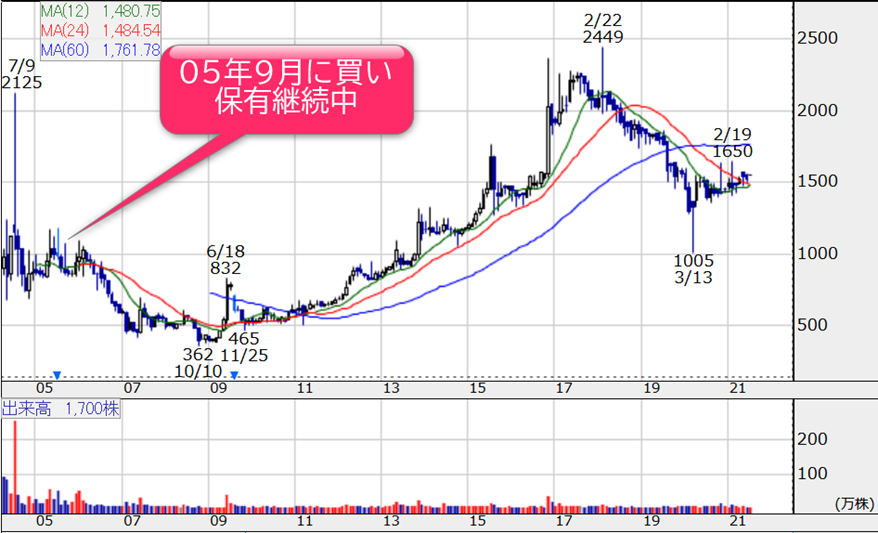

プラネットは05年9月に買い出動し、この先も保有を続けていく方針だ。

■プラネットの月足チャート(04年6月~21年6月)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

文/福島由恵(ライター)、編集・構成/真弓重孝(株探編集部)

登場する銘柄

| なごちょうさん(40代・男性・兼業投資家) | |||

|---|---|---|---|

| 日本株運用資産 | 9100万円 | |

| 累積投資元本 | 1500万円 | ||

| 累積リターン | 不明 | ||

| 投資スタイル | 主にキャッシュリッチで割安な銘柄に着目、 相場全体の暴落時に買いを入れ長期投資する | ||

| 主な保有期間 | 平均で5年程度 | ||

| 保有銘柄数 | 225銘柄前後 | ||

| 投資開始年 | 1995年 | ||

| 他の投資対象 | なし | ||

| 自身の性格分析 | 好奇心が強く知りたがり | ||

| 好きな言葉 | 上がってよし 下がってよし の株価かな | ||

| なごちょうさんとは: 兼業投資家。 1995年、20歳で大学生の頃からアルバイトで貯めた50万円を元手に株式投資を開始。 バリュー株&高配当株を中心に、自身で選んだ「オリジナル225銘柄」でポートフォリオを構成し、 これを長期投資する。 普段から「暴落時に買いたい銘柄」ウォッチを続け、「〇〇ショック」などをチャンスと見て 買いを入れていく。 投資家が集まる勉強会にも積極的に参加し、幅広い観点からの自己研鑽も熱心だ。 写真は名古屋証券取引所の1階にあるモニターを令和元年初日に自身が撮影したもの | |||

本コラムの記事一覧を見る

株式投資家の間では、勉強会の開催が活発に行われているエリアとして、なぜか名古屋が話題になりやすい。

今回登場するのは、そんなホットな名古屋エリアに住む、兼業投資家の「名古屋の長期投資家」さん(ハンドルネーム)。通称「なごちょう」さんだ。

「『株探』に、なごちょうさんにも登場して欲しい」と投資家の間で声が挙がるほど、人気のある投資家さんである。

その名の通り、投資スタイルは、10年から20年先を見据えた長期投資型。225銘柄に分散投資を行い、基本は日ごろの株価の変動に一喜一憂しないゆったりスタイルだ。

株式投資を始めたのは20歳で大学2年生の時。アルバイトで貯めた50万円を元手とし、約25年が経過した現在は、その資金は追加金を入れつつ9000万円超にまで拡大している。

投資に対してはガツガツした姿勢はなく、資本市場の成長と共にじっくりマイペースに資産形成していく、会社員にとってはムリなく取り組めそうなやり方で向かう。

具体的にどんなやり方で投資を行うのか。2回に分けてその詳細を見ていく。今回はなごちょうさんが心酔する米ペンシルベニア大学のジェレミー・シーゲル教授の提唱をもとにした長期投資の考え方から触れる。

分散投資でハラハラしない楽しい投資を

「自分はメンタルが決して強くはないので、基本はドキドキハラハラの投資はしたくないんですよ」。

取材でこう話してくれたなごちょうさんは、自身が選んだ225銘柄に分散投資するオリジナルの「225インデックス」を形成し、長期投資するのがメインの投資法だ。

このやり方を長く続けるのは、こうした自分自身の性格を理解した上で、ストレスなく、楽しく投資と付き合っていきたいからなのだという。

短期間で大儲けするには、勢いよく上昇する銘柄に、ある程度の資金を集中投入する必要がある。だが、集中投資はてっとり早く儲けられる近道である分、その代償に大きなリスクも伴う。

今年4月末に見られたAI inside<4488>のように、悪材料が出るや否や連日のストップ安に見舞われ、値段が付いた時には直前終値から50%以上も株価が下落してしまう例も現実として起こることだ。

こうした銘柄に集中投資すると、このヤラレをもろに食らってしまうが、225銘柄分散投資ならダメージは軽傷で済む。

短期の資産拡大を狙ってハラハラドキドキコースを選ぶか、長期視野でストレスの少ないじっくり型にするか。

なごちょうさんは、普段は自らが経営にあたる事業に集中し、「株式投資は自分が心から興味を持つ知的な楽しみごとの一環として続けていきたい」という思いから、後者の長期分散型の道を選んでいる。

■なごちょうさんの資産拡大のあゆみ

| 1995年12月 | この時大学2年生で20歳、 アルバイトで貯めた50万円で株式投資を開始 |

|---|---|

| 2002年春まで | 投資入門書などを読みつつ、あまり深く考えずに分散投資 それでもITバブルの恩恵を受けるなどで資産は約600万円に |

| 03年春 | 日本株全体の暴落のあおりで大ヤラレ 資産は300万円にまで減少 この頃から「村上ファンド」の投資法に着目し始める |

| 11年春まで | バリュー株投資が軌道に乗り07年に1800万円にまで増えるも、 リーマン・ショックで、資産が900万円に半減するもめげずに その後もコツコツ割安株への投資を続け、再び1800万円を回復 |

| 18年まで | アベノミクス相場に上手く乗り、17年には8000万円にまで拡大。 18年の暴落で6800万円にまで凹む |

| 21年(現在) | コロナショックの煽りを食い、2週間で2000万円を溶かす だが、その後のリバウンドに乗り、現在は9100万円に到達 |

米国のシーゲル教授の考えに影響される

なごちょうさんが尊敬する専門家で投資の参考としているのが、先に触れたシーゲル教授だ。シーゲル氏は、ディフェンシブ銘柄への長期投資の優位性を過去200年のデータから証明し、それを提唱した専門家で、主に

① 株式は最も高い収益をもたらすアセットクラス

② 投資先は高配当バリュー銘柄が理想

③ 配当金を再投資することで投資効率が高まる

――をポイントとして挙げている。

なごちょうさんも、基本的にこの考え方を柱に投資に向かう。資本市場の成長を信頼しており、世界経済が成長していく環境であれば、株式市場に資金を置けば、長いうねりの中で資産は拡大していくという発想だ。

なごちょうさんが投資を始めた1995年の末以降、97年のアジア通貨危機、2001年前後のITバブルの崩壊や08年のリーマン・ショックなど数々の株価大暴落局面が襲ったが、全体として株価は上昇し、なごちょうさんの資産も拡大中だ。

株価が下がっても嬉しい株式投資

また、シーゲル教授の教えと同時に、16年に逝去した著名な実業家であり個人投資家でもあった竹田和平氏の名言「上がってよし、下がってよしの株価かな」も投資をする上での心の支えとする。

「○○ショック」と呼ばれるような株価の暴落時は、通常の投資家なら心が折れてしまう局面だ。だが、なごちょうさんはこれらのショックはチャンスとして生かし、日常から観察してきた興味あるバリュー銘柄に買いを入れる絶好の機会として役立てている。

長期で225銘柄に分散投資するなら、手っ取り早く日経平均株価を構成する225銘柄に連動するタイプのETF(上場投資信託)や投資信託を買ってほったらかし投資をすればよい、と思う人も多いかもしれない。

だが「好奇心旺盛で知りたがり」と自己分析するなごちょうさんは、ETFや投信のように人任せ的な銘柄選びをするやり方ではガマンしていられない。

また、自分の目で調べて、実力のあるバリュー銘柄を見つけていけば、結果的にインデックス全体のパフォーマンスが上がり、「○○ショック」が起きた時の凹みが和らぐものとも考えている。

そうしたことから、名古屋で行われる投資家勉強会には積極的に参加し自己研さんを積み、自身の企業研究も進め、長期分散投資といえども決してほったらかしにはしない投資法を進めている。

割安&高配当重視で市場平均に勝つ

では、保有するオリジナルの「225インデックス」の銘柄はどう選び、どんな売買をするのか。

なごちょうさんの基本的な銘柄選びの軸は、先のシーゲル教授の考えを下敷きにして、「配当利回りが高く、かつ配当が成長しているか」を重視したものとする。そのうえで、

A. 財務が健全である

B. 利益が伸びている

C. 投資家還元に積極的

―― の3つがクリアできているものを優先的に選んでいく。

例えば、日用雑貨業界向け中心に流通システムを開発するプラネット<2391>は、2001年7月期よりずっと増配を続けている(下の表のハイライト部分参照)。

■『株探プレミアム』で確認できるプラネットの通期業績の長期推移

同社は自己資本比率も80%台と高水準で、売上高も右肩上がり。最終利益も多少のマイナスはあっても基本は上昇基調をたどり、こうした銘柄は、なごちょうさんが理想とする銘柄の1つだ。

プラネットは05年9月に買い出動し、この先も保有を続けていく方針だ。

■プラネットの月足チャート(04年6月~21年6月)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株