三菱商をも凌駕する三菱重を17年からガチホ、その裏に武富士の失敗

すご腕投資家さんに聞く「銘柄選び」の技 馬田ひろしさんの場合

イラスト:福島由恵■馬田ひろしさん(ハンドルネーム・50代・男性)のプロフィール:

イラスト:福島由恵■馬田ひろしさん(ハンドルネーム・50代・男性)のプロフィール:

2020年から年間成績の勝ちが続き、今年(24)に億超えを達成した兼業投資家。リーマン・ショックで資産を半減させた大ヤラレからの気付きをもとに、「逆張りとバイ&ホールド」の投資手法を確立させ、累積元本4000万円を億の大台に乗せることに成功する。三菱系をはじめとし、主に優良大型株をポートフォリオに組み込み、分散投資で安定的な資産形成を狙う。足元では小型成長株にも着目し、さらなる投資力向上を目指す。投資家の勉強会にも積極的に参加し、最近はFP資格を取得するなど向上心も旺盛だ。「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「配当・株主優待重視」、日本株投資の腕前は「上級者」となる。

・「本コラム」の記事一覧を見る

今年(2024)、運用資産を億の大台に乗せた馬田ひろしさん(ハンドルネーム、以下、馬田さん)は、前回登場のキャプテンさん(ハンドルネーム)と同様、今をときめく三菱銘柄をがっちりホールドしたことが奏効して、億り人の称号を手に入れた。

ただし、キャプテンさんは順張り投資で成功したが、今回登場の馬田さんは逆張り・分散型を貫いたことが成功を導いた格好だ。馬田さんがこのスタイルを続けるのは、08年のリーマン・ショックで大ヤラレした体験があったからだ。

当時、運用資産の半分を吹き飛ばして、「株なんてやるんじゃなかった」と塞ぎ込んだ。しかし、2週間ほど悩んだ結果、「株の損は株で取り返す」とリベンジに打って出た。馬田さんは、リーマン・ショックから何を学び、復活街道を突き進むことになったのか。

「三」の豪華3点セットをガチホ、年間配当300万円

馬田さんがガチホを続けた「三」のつく銘柄は、複数におよぶ。その代表格が三菱グループの御三家と言われる三菱重工業<7011>、三菱商事<8058>、三菱UFJフィナンシャル・グループ<8306>になる。

この御三家の最近の上昇率を見ると、22年12月の大納会終値から24年5月末日までに

三菱重は約160%

三菱商は約130%

三菱UFJは約87%

――となる。同期間のTOPIX(東証株価指数)や日経平均株価も50%近い上昇となっているが、御三家はそれをしっかり上回り、三菱重に至っては100%を超えてアウトパフォームしている。

馬田さんは、この急上昇する以前から御三家をポートフォリオに組み込み、ホールドを続けていた。それによって値上がり益はもちろん、直近の年間配当額が300万円を超えるうち、これら3社の貢献度は大きなものになっている。

■三菱重、三菱商、三菱UFJと日経平均株価のパフォーマンス比較(22年12月~)

「減収減益でも、いつかは浮上する」と17年から三菱重をガチホ

断続的な売買を経ながら、馬田さんがこれらの銘柄を比較的ウエートを高めて買い始めたのは、

三菱UFJは14年ごろ

三菱重が17年ごろ

三菱商が20年ごろ

――とのことだ。注目すべきは、いずれの銘柄も買い出動時点では、株価や業績は必ずしも良好な状況ではなかったことだ。

御三家の中で20年末からのパフォーマンスが最も高い三菱重を買い始めた当時、同社の17年3月期決算は減収減益となり、株価もさえない展開となっていた。

だが、三菱グループの中核企業で、その収益基盤はエネルギー、防衛、そして宇宙、インフラ等と多岐にわたる。馬田さんは「構造的な業績悪化に陥るリスクは小さく、足元の不振も一時的で、いずれは浮上する」と、逆張りに挑んだ。

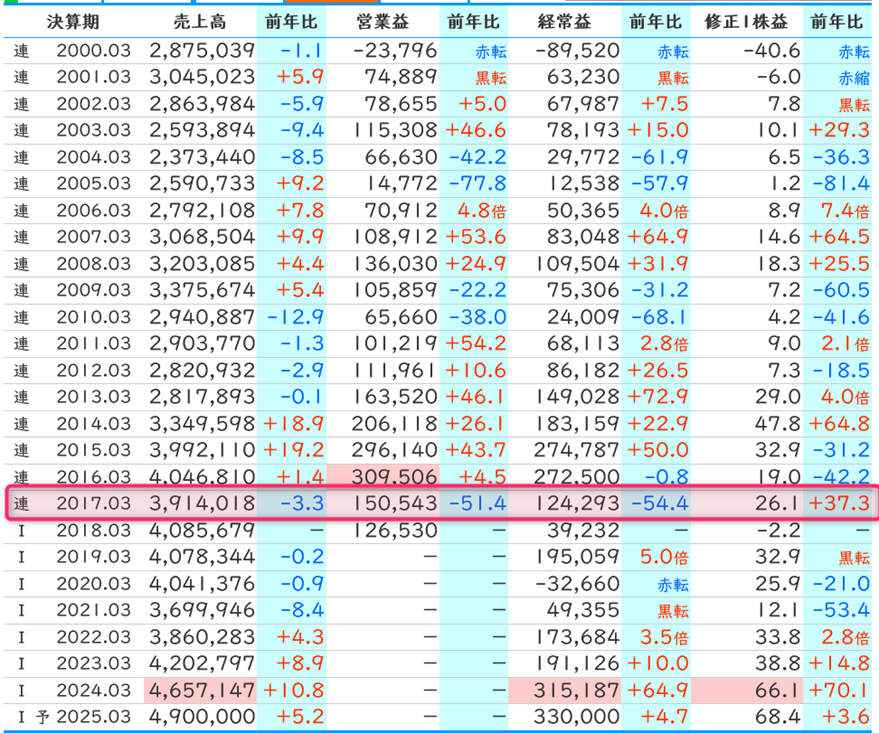

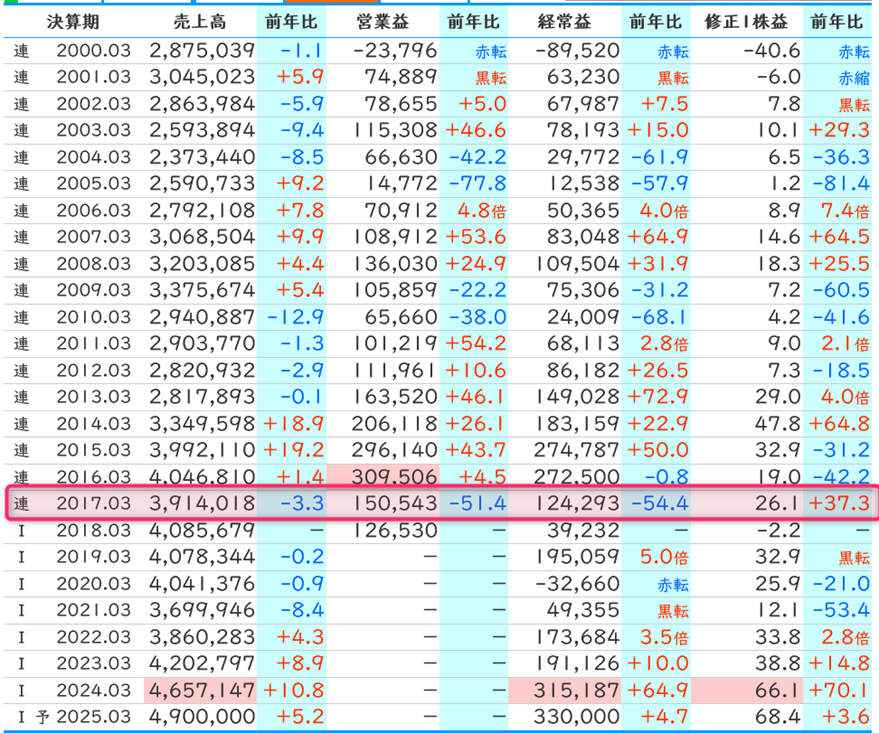

■『株探プレミアム』で確認できる三菱重の成長性の長期推移

ところが三菱重の株価は浮上するどころか、さらなる下落に追い込まれる。新型コロナウィルスの感染拡大が広がった20年には、10月に218円の安値を付け、買い値の400円台の半分の水準まで凹んだ。

他の2銘柄も三菱重と同じように、買ってから忍耐を強いられる期間があった。

■三菱重の月足チャート(14年7月~)

「本当の実力がある銘柄は、どこかで必ず上昇する」

買ってはみたものの、ときに含み損を抱えたり、思うようなパフォーマンを得られなかったりしても乗り越えられたのは、リーマン・ショックでの経験がある。

株価が暴落しても、「本当の実力がある銘柄は、どこかで必ず株価は上昇する」という自分なりの法則を築くことができたのだ。これは、厳しい状況に追い込まれても、逃げずに相場に居続けてきたことで、体に染み込ませることができた法則だ。

ただし、この法則を機能させるには、本当の実力を見極めることが前提だ。馬田さんなりに行き着いた本当の実力の定義は、至ってシンプルなものだった。

優れた会社なら戻る

本人が注目したのは、中長期的に成長していける優れたビジネスモデルを持っているのか。その見極めの1つにしたのが、優秀な人材を集めやすい業界大手に注目することだ。

こうした視点で銘柄を選別するのは、特段の特徴があるわけではない。その中で、馬田さんが億り人にたどり着いたのには、次の3つを堅持したことがある。それは、

1. 暴落を生かす

2. 安易な小刻みトレードはしない

3. 狙うは国策や長期テーマに沿った優良&割安株

――になる。

この考えに至る以前、馬田さんは、細かく売り買いし過ぎて、結局、時間と労力ばかりを費やし、さして儲からずにむなしく時を過ごすことが多かった。

これを改善するため、一度買いを入れたら、ガチホするために、買うべき「時期」と「銘柄」にこだわるようにした。その際に取り組んでいるのが、鳥の目で俯瞰しつつ、虫の目で細かな点に目配りするようにすることだ。

コロナの暴落前に、備えをしていた

では、どのように鳥の目と虫の目を駆使しているのか。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

登場する銘柄

取材・文/真弓重孝(株探編集部)、福島由恵(ライター)

イラスト:福島由恵

イラスト:福島由恵2020年から年間成績の勝ちが続き、今年(24)に億超えを達成した兼業投資家。リーマン・ショックで資産を半減させた大ヤラレからの気付きをもとに、「逆張りとバイ&ホールド」の投資手法を確立させ、累積元本4000万円を億の大台に乗せることに成功する。三菱系をはじめとし、主に優良大型株をポートフォリオに組み込み、分散投資で安定的な資産形成を狙う。足元では小型成長株にも着目し、さらなる投資力向上を目指す。投資家の勉強会にも積極的に参加し、最近はFP資格を取得するなど向上心も旺盛だ。「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「配当・株主優待重視」、日本株投資の腕前は「上級者」となる。

・「本コラム」の記事一覧を見る

今年(2024)、運用資産を億の大台に乗せた馬田ひろしさん(ハンドルネーム、以下、馬田さん)は、前回登場のキャプテンさん(ハンドルネーム)と同様、今をときめく三菱銘柄をがっちりホールドしたことが奏効して、億り人の称号を手に入れた。

ただし、キャプテンさんは順張り投資で成功したが、今回登場の馬田さんは逆張り・分散型を貫いたことが成功を導いた格好だ。馬田さんがこのスタイルを続けるのは、08年のリーマン・ショックで大ヤラレした体験があったからだ。

当時、運用資産の半分を吹き飛ばして、「株なんてやるんじゃなかった」と塞ぎ込んだ。しかし、2週間ほど悩んだ結果、「株の損は株で取り返す」とリベンジに打って出た。馬田さんは、リーマン・ショックから何を学び、復活街道を突き進むことになったのか。

「三」の豪華3点セットをガチホ、年間配当300万円

馬田さんがガチホを続けた「三」のつく銘柄は、複数におよぶ。その代表格が三菱グループの御三家と言われる三菱重工業<7011>、三菱商事<8058>、三菱UFJフィナンシャル・グループ<8306>になる。

この御三家の最近の上昇率を見ると、22年12月の大納会終値から24年5月末日までに

三菱重は約160%

三菱商は約130%

三菱UFJは約87%

――となる。同期間のTOPIX(東証株価指数)や日経平均株価も50%近い上昇となっているが、御三家はそれをしっかり上回り、三菱重に至っては100%を超えてアウトパフォームしている。

馬田さんは、この急上昇する以前から御三家をポートフォリオに組み込み、ホールドを続けていた。それによって値上がり益はもちろん、直近の年間配当額が300万円を超えるうち、これら3社の貢献度は大きなものになっている。

■三菱重、三菱商、三菱UFJと日経平均株価のパフォーマンス比較(22年12月~)

「減収減益でも、いつかは浮上する」と17年から三菱重をガチホ

断続的な売買を経ながら、馬田さんがこれらの銘柄を比較的ウエートを高めて買い始めたのは、

三菱UFJは14年ごろ

三菱重が17年ごろ

三菱商が20年ごろ

――とのことだ。注目すべきは、いずれの銘柄も買い出動時点では、株価や業績は必ずしも良好な状況ではなかったことだ。

御三家の中で20年末からのパフォーマンスが最も高い三菱重を買い始めた当時、同社の17年3月期決算は減収減益となり、株価もさえない展開となっていた。

だが、三菱グループの中核企業で、その収益基盤はエネルギー、防衛、そして宇宙、インフラ等と多岐にわたる。馬田さんは「構造的な業績悪化に陥るリスクは小さく、足元の不振も一時的で、いずれは浮上する」と、逆張りに挑んだ。

■『株探プレミアム』で確認できる三菱重の成長性の長期推移

ところが三菱重の株価は浮上するどころか、さらなる下落に追い込まれる。新型コロナウィルスの感染拡大が広がった20年には、10月に218円の安値を付け、買い値の400円台の半分の水準まで凹んだ。

他の2銘柄も三菱重と同じように、買ってから忍耐を強いられる期間があった。

■三菱重の月足チャート(14年7月~)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

「本当の実力がある銘柄は、どこかで必ず上昇する」

買ってはみたものの、ときに含み損を抱えたり、思うようなパフォーマンを得られなかったりしても乗り越えられたのは、リーマン・ショックでの経験がある。

株価が暴落しても、「本当の実力がある銘柄は、どこかで必ず株価は上昇する」という自分なりの法則を築くことができたのだ。これは、厳しい状況に追い込まれても、逃げずに相場に居続けてきたことで、体に染み込ませることができた法則だ。

ただし、この法則を機能させるには、本当の実力を見極めることが前提だ。馬田さんなりに行き着いた本当の実力の定義は、至ってシンプルなものだった。

優れた会社なら戻る

本人が注目したのは、中長期的に成長していける優れたビジネスモデルを持っているのか。その見極めの1つにしたのが、優秀な人材を集めやすい業界大手に注目することだ。

こうした視点で銘柄を選別するのは、特段の特徴があるわけではない。その中で、馬田さんが億り人にたどり着いたのには、次の3つを堅持したことがある。それは、

1. 暴落を生かす

2. 安易な小刻みトレードはしない

3. 狙うは国策や長期テーマに沿った優良&割安株

――になる。

この考えに至る以前、馬田さんは、細かく売り買いし過ぎて、結局、時間と労力ばかりを費やし、さして儲からずにむなしく時を過ごすことが多かった。

これを改善するため、一度買いを入れたら、ガチホするために、買うべき「時期」と「銘柄」にこだわるようにした。その際に取り組んでいるのが、鳥の目で俯瞰しつつ、虫の目で細かな点に目配りするようにすることだ。

コロナの暴落前に、備えをしていた

では、どのように鳥の目と虫の目を駆使しているのか。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株