【特集】期初予想より上振れ確率が高い銘柄をランキング、その逆も

大川智宏の「日本株・数字で徹底診断!」 第137回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「中国復活なら、リバーサル期待が高まる日本株はなに?」を読む

主要企業の発表がすべて終わった2024年3月期決算。その特徴を一言でいえば、「実績は強かったが、今期のガイダンス(計画)が想定以上に弱い」といったところでしょうか。

その象徴となるのが、トヨタ自動車<7203>でしょう。5月8日の場中に発表となった24年3月期決算は売上高および利益と過去最高を更新、中でも営業利益は5兆3500億円と、日本企業初の5兆円超えの快挙となりました。

その一方で、今期(25年3月期)のガイダンスは、売上高こそ前期比+2%を見込むも、営業利益は▲20%、純利益は▲28%の大幅減としました(▲はマイナス)。

減益予想の要因として、成長投資の拡大、円安とインフレに苦しむ関係各社への支援、そして従業員への還元などが挙がった中で、市場関係者の注目を浴びたのが今期の為替前提です。同社の設定は、前期と同じ145円でした。

足元では、行き過ぎた円安を抑える当局の意思が浸透している中で、実勢より10円程度高い水準としたことに、市場参加者は戸惑いを感じているようです。

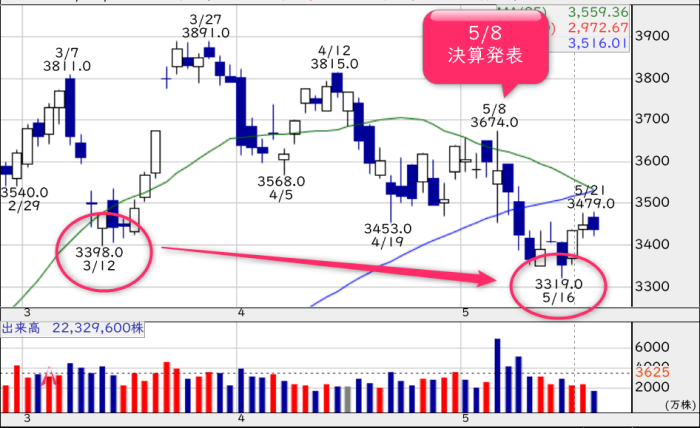

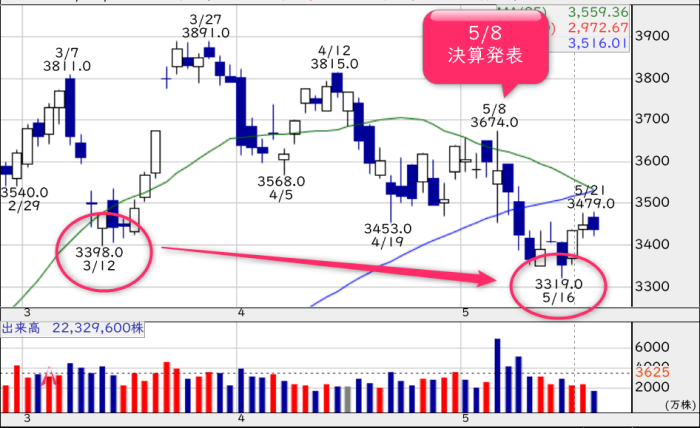

その様子は、決算発表後の同社の株価に表れています。発表直後に激しく乱高下を繰り返したのち、一時2カ月ぶりの安値を付ける場面も見られました。

■決算発表前後のトヨタ自動車の株価

サプライズをもって受け止められた格好の同社の決算ですが、その一方で市場関係者の間には「トヨタのガイダンスは常に保守的」との認識もあります。

期初予想を最初から弱めに出して、投資家の期待値を下げておけば、期中になんらかの業績へのマイナス要因が生じても、市場から不興を買うリスクを抑えられます。。

先に触れた145円の為替前提で業績の予想が作られたなら、1ドル=150円台の水準が継続した場合には、前期のように数千億円の為替差益が発生し、業績を上方修正する要因になりえます。

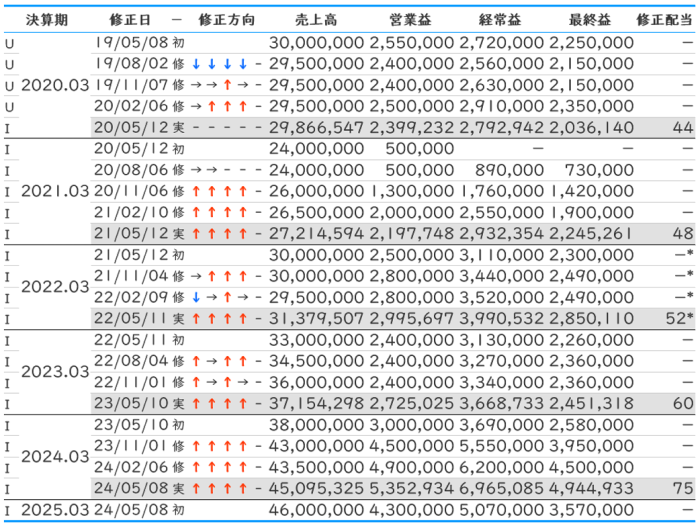

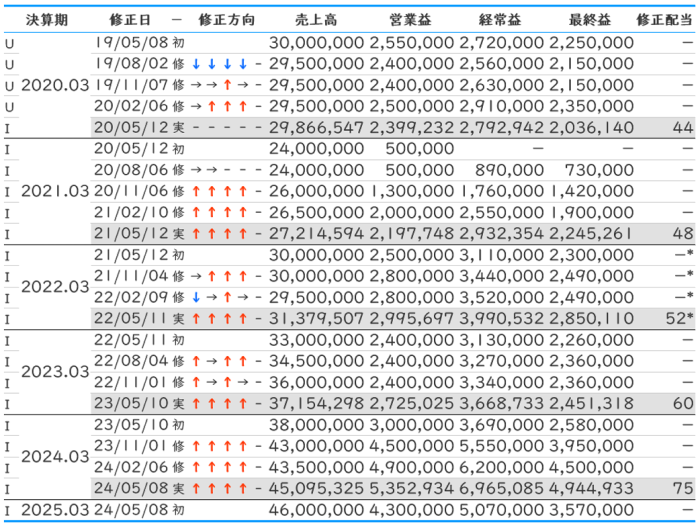

■『株探プレミアム』で確認できるトヨタの業績予想の長期修正履歴

保守的な予想は日本企業のお家芸!?

主要企業の為替前提を見ると、今期のガイダンスはトヨタに限らず保守的で、それが決算発表後の各社の株価を軟調にしているとの声が市場関係者の間で多く聞かれます。

ただし、この期初予想を保守的にするのは、日本企業の"お家芸"で、なにも今期に限った話ではないという見方もあります。それは的を射ているのかを、これから検証していきます。

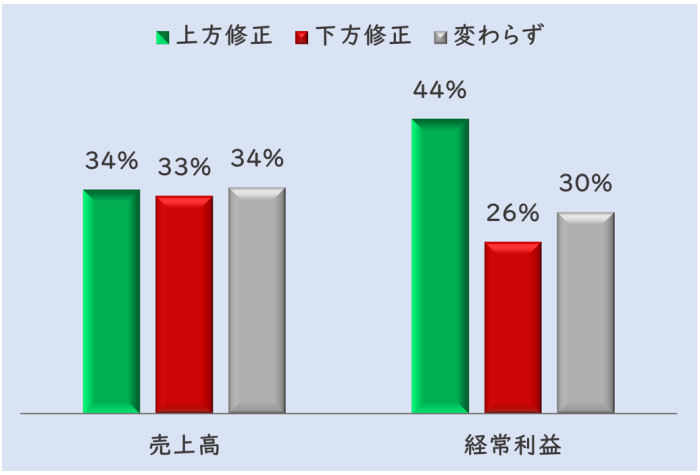

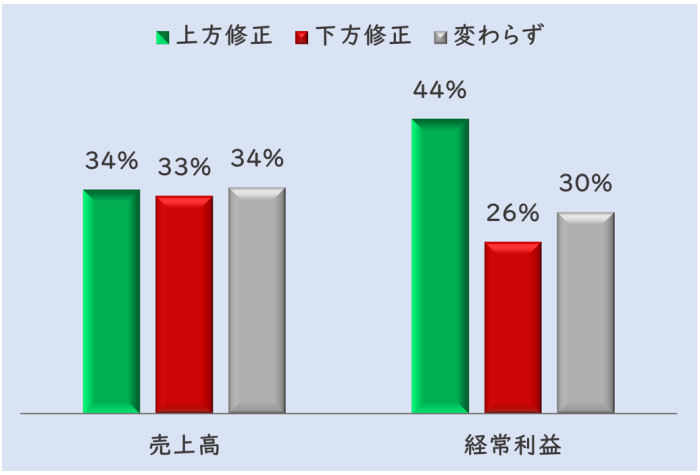

以下の図は、前期(2024年3月期)の期初予想に対して、期末までの直近の業績予想が上方修正、下方修正された(および変わらず)企業の割合を見たものになります。

ここでは、データベースの過去サンプルの問題で、利益項目は経常利益を使用しています。期初予想の保守性を見る主旨から、上方修正の割合が大きいほどが、その傾向が強いと考えることができます。

前期の結果からは、売上高については大差がないものの、経常利益は上方修正の割合が大きい、つまり保守的な企業が多かったことになります。ちなみに、トヨタの前期の期初予想は「増収減益」でした。先に触れた通りに前期は大幅増益だったことから、前期の利益予想は保守的だったことになります。

■2024年3月期で直近予想が期初予想から上方修正と下方修正となる割合

出所:QUICK

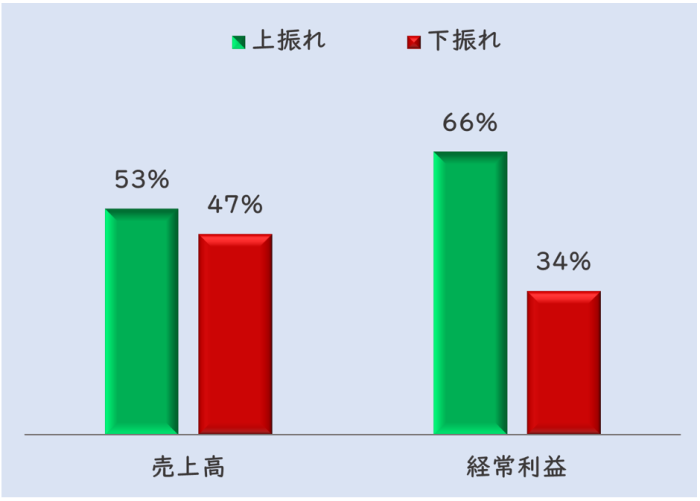

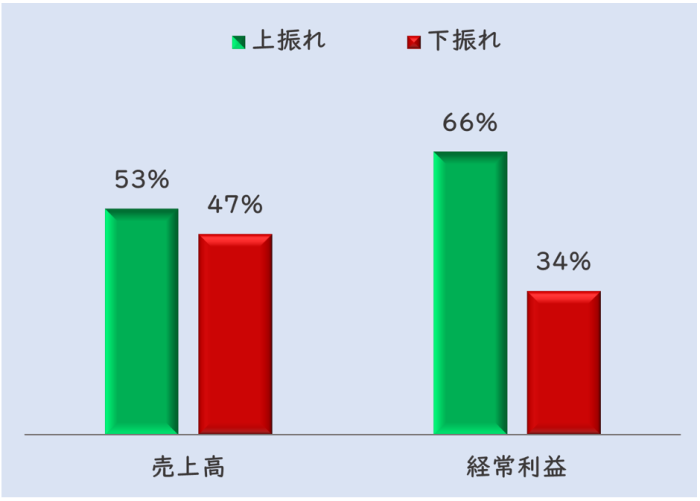

次に期初予想に対する実績の着地の乖離(かいり)について見ました。

こちらも、売上高には大きな差は見られませんが、経常利益については66%の企業が期初予想を上回り、下方修正より20ポイント近く高い水準となりました。

■2024年3月期で着地が期初予想から上振れもしくは下振れとなる割合

出所:QUICK

前期については、円安などの外的な要因で業績が期初予想よりも上振れたといった可能性は否定できません。そこで、過去20期での傾向を確認しました。

母集団は東証上場全銘柄(3933銘柄)のうち、過去15期以上の期初予想およびその後の修正予想、実績のサンプルが取得できる銘柄としています。

この中から上方修正もしくは下方修正をした期の割合が80%以上を、常に保守的もしくは常に強気予想として分類しました。

過去20期ベースでの検証でも、経常利益は「常に保守的」の傾向

集計した結果、期末実績が期初予想より上振れた決算期が80%以上の銘柄は、売上高で192社(全体の4.9%)、経常利益で275社(同7.0%)、配当で72社(同1.8%)となりました(下の表の緑色)。

一方の下振れについては、売上高では272社(全体の6.9%)、経常利益では108社(同2.7%)となり、配当については0社でした。

経常利益については、上振れの割合(7.9%)が下振れの割合(2.7%)を大きく上回っていることを踏まえると、先に触れたように日本企業は利益見通しを控えめにする傾向が強いようです。配当については、下振れ着地となる銘柄は0%と、常に強気となるケースはありませんでした。

ここで、期数が100%、つまり上振れないし下振れの着地が毎期となったケースがあるのかを調べてみました。まず上振れについては、売上高、経常利益、配当のいずれについても、そうしたケースがありました。つまり、正真正銘の保守的な企業が存在するのです。

逆に、下振れ着地が毎期となった正真正銘の強気企業があるのかを確認したところ、売上高と経常利益については例がありました。配当については最大値が61%でした。

配当の場合、下方着地が毎期となる例はありませんでした。ここからも、配当については期初予想から下振れる可能性は、売上高や経常利益に比べて低いことがわかります。

■期初予想から上振れもしくは下振れ着地する傾向

なお、期初予想は期の途中に変更されることもあります。そのため、期初から直近の予想が修正される傾向についても下の表で示しています。

上の表に示した割合と比べて、上方修正および下方修正とも低くなっています。この点から、仮に期の途中で予想が変更されても、着地でさらに変化する可能性もあることを踏まえておいた方が、無難かもしれません。

■期初予想から直近予想が修正される傾向

常に保守的と強気の銘柄をリスト化

最後に過去15期以上のサンプルが取れる銘柄の中から、20期までの実績を基に、保守的なタイプと強気タイプの銘柄をリスト化します。

リストは、

・期初予想に対する直近予想の上方修正、

・期初予想に対する直近予想の下方修正、

・期初予想に対する実績の上振れ、

・期初予想に対する実績の下振れ

――の割合が大きい4種類になります。注意点として、

直近予想の上方修正・下方修正については、経常利益で決算期数の80%を抽出基準としていますが、実績の上振れ・下振れについては、対象銘柄数が多い点を踏まえて90%を基準にしています。

リストからは、期初予想が保守的になりやすい、または強気になりやすい企業の顔ぶれを確認できます。また売上高や経常利益は常に強気予想でも、配当については下方修正ないし下振れるケースが低い例も確認できます。

参考までに、冒頭で例に挙げたトヨタ自動車<7203>は、予直近想の上方修正、実績の上振れともに上位にランクインしています。事業規模や時価総額だけでなく、業績予想の控えめぶりも日本を代表する企業であることに間違いなさそうです。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「中国復活なら、リバーサル期待が高まる日本株はなに?」を読む

主要企業の発表がすべて終わった2024年3月期決算。その特徴を一言でいえば、「実績は強かったが、今期のガイダンス(計画)が想定以上に弱い」といったところでしょうか。

その象徴となるのが、トヨタ自動車<7203>でしょう。5月8日の場中に発表となった24年3月期決算は売上高および利益と過去最高を更新、中でも営業利益は5兆3500億円と、日本企業初の5兆円超えの快挙となりました。

その一方で、今期(25年3月期)のガイダンスは、売上高こそ前期比+2%を見込むも、営業利益は▲20%、純利益は▲28%の大幅減としました(▲はマイナス)。

減益予想の要因として、成長投資の拡大、円安とインフレに苦しむ関係各社への支援、そして従業員への還元などが挙がった中で、市場関係者の注目を浴びたのが今期の為替前提です。同社の設定は、前期と同じ145円でした。

足元では、行き過ぎた円安を抑える当局の意思が浸透している中で、実勢より10円程度高い水準としたことに、市場参加者は戸惑いを感じているようです。

その様子は、決算発表後の同社の株価に表れています。発表直後に激しく乱高下を繰り返したのち、一時2カ月ぶりの安値を付ける場面も見られました。

■決算発表前後のトヨタ自動車の株価

サプライズをもって受け止められた格好の同社の決算ですが、その一方で市場関係者の間には「トヨタのガイダンスは常に保守的」との認識もあります。

期初予想を最初から弱めに出して、投資家の期待値を下げておけば、期中になんらかの業績へのマイナス要因が生じても、市場から不興を買うリスクを抑えられます。。

先に触れた145円の為替前提で業績の予想が作られたなら、1ドル=150円台の水準が継続した場合には、前期のように数千億円の為替差益が発生し、業績を上方修正する要因になりえます。

■『株探プレミアム』で確認できるトヨタの業績予想の長期修正履歴

保守的な予想は日本企業のお家芸!?

主要企業の為替前提を見ると、今期のガイダンスはトヨタに限らず保守的で、それが決算発表後の各社の株価を軟調にしているとの声が市場関係者の間で多く聞かれます。

ただし、この期初予想を保守的にするのは、日本企業の"お家芸"で、なにも今期に限った話ではないという見方もあります。それは的を射ているのかを、これから検証していきます。

以下の図は、前期(2024年3月期)の期初予想に対して、期末までの直近の業績予想が上方修正、下方修正された(および変わらず)企業の割合を見たものになります。

ここでは、データベースの過去サンプルの問題で、利益項目は経常利益を使用しています。期初予想の保守性を見る主旨から、上方修正の割合が大きいほどが、その傾向が強いと考えることができます。

前期の結果からは、売上高については大差がないものの、経常利益は上方修正の割合が大きい、つまり保守的な企業が多かったことになります。ちなみに、トヨタの前期の期初予想は「増収減益」でした。先に触れた通りに前期は大幅増益だったことから、前期の利益予想は保守的だったことになります。

■2024年3月期で直近予想が期初予想から上方修正と下方修正となる割合

出所:QUICK

次に期初予想に対する実績の着地の乖離(かいり)について見ました。

こちらも、売上高には大きな差は見られませんが、経常利益については66%の企業が期初予想を上回り、下方修正より20ポイント近く高い水準となりました。

■2024年3月期で着地が期初予想から上振れもしくは下振れとなる割合

出所:QUICK

前期については、円安などの外的な要因で業績が期初予想よりも上振れたといった可能性は否定できません。そこで、過去20期での傾向を確認しました。

母集団は東証上場全銘柄(3933銘柄)のうち、過去15期以上の期初予想およびその後の修正予想、実績のサンプルが取得できる銘柄としています。

この中から上方修正もしくは下方修正をした期の割合が80%以上を、常に保守的もしくは常に強気予想として分類しました。

過去20期ベースでの検証でも、経常利益は「常に保守的」の傾向

集計した結果、期末実績が期初予想より上振れた決算期が80%以上の銘柄は、売上高で192社(全体の4.9%)、経常利益で275社(同7.0%)、配当で72社(同1.8%)となりました(下の表の緑色)。

一方の下振れについては、売上高では272社(全体の6.9%)、経常利益では108社(同2.7%)となり、配当については0社でした。

経常利益については、上振れの割合(7.9%)が下振れの割合(2.7%)を大きく上回っていることを踏まえると、先に触れたように日本企業は利益見通しを控えめにする傾向が強いようです。配当については、下振れ着地となる銘柄は0%と、常に強気となるケースはありませんでした。

ここで、期数が100%、つまり上振れないし下振れの着地が毎期となったケースがあるのかを調べてみました。まず上振れについては、売上高、経常利益、配当のいずれについても、そうしたケースがありました。つまり、正真正銘の保守的な企業が存在するのです。

逆に、下振れ着地が毎期となった正真正銘の強気企業があるのかを確認したところ、売上高と経常利益については例がありました。配当については最大値が61%でした。

配当の場合、下方着地が毎期となる例はありませんでした。ここからも、配当については期初予想から下振れる可能性は、売上高や経常利益に比べて低いことがわかります。

■期初予想から上振れもしくは下振れ着地する傾向

| 種別 | 上振れ | 下振れ | |||||

| 売上高 | 経常利益 | 配当 | 売上高 | 経常利益 | 配当 | ||

| 期初予想~ 期末実績 | 修正期数 80%以上の 銘柄数(b) | 192 | 275 | 72 | 272 | 108 | 0 |

| (b)が東証全銘柄に 占める割合 | 4.9% | 7.0% | 1.8% | 6.9% | 2.7% | 0.0% | |

出所:QUICK。

注:母集団は東証上場全銘柄。集計対象は過去20期中15期以上のサンプルが取得可能な銘柄。

なお、期初予想は期の途中に変更されることもあります。そのため、期初から直近の予想が修正される傾向についても下の表で示しています。

上の表に示した割合と比べて、上方修正および下方修正とも低くなっています。この点から、仮に期の途中で予想が変更されても、着地でさらに変化する可能性もあることを踏まえておいた方が、無難かもしれません。

■期初予想から直近予想が修正される傾向

| 種別 | 上方修正 | 下方修正 | |||||

| 売上高 | 経常利益 | 配当 | 売上高 | 経常利益 | 配当 | ||

| 期初予想~ 直近修正 予想 | 修正期数 80%以上の 銘柄数(a) | 22 | 26 | 10 | 50 | 24 | 0 |

| (a)が東証全銘柄に 占める割合 | 0.6% | 0.7% | 0.3% | 1.3% | 0.6% | 0.0% | |

常に保守的と強気の銘柄をリスト化

最後に過去15期以上のサンプルが取れる銘柄の中から、20期までの実績を基に、保守的なタイプと強気タイプの銘柄をリスト化します。

リストは、

・期初予想に対する直近予想の上方修正、

・期初予想に対する直近予想の下方修正、

・期初予想に対する実績の上振れ、

・期初予想に対する実績の下振れ

――の割合が大きい4種類になります。注意点として、

直近予想の上方修正・下方修正については、経常利益で決算期数の80%を抽出基準としていますが、実績の上振れ・下振れについては、対象銘柄数が多い点を踏まえて90%を基準にしています。

リストからは、期初予想が保守的になりやすい、または強気になりやすい企業の顔ぶれを確認できます。また売上高や経常利益は常に強気予想でも、配当については下方修正ないし下振れるケースが低い例も確認できます。

参考までに、冒頭で例に挙げたトヨタ自動車<7203>は、予直近想の上方修正、実績の上振れともに上位にランクインしています。事業規模や時価総額だけでなく、業績予想の控えめぶりも日本を代表する企業であることに間違いなさそうです。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株