【特集】個人が「売り」越した週は、「これ」があるか見逃すな

大川智宏の「日本株・数字で徹底診断!」 第45回

つまり

相関が「高い」銘柄は個人の動きと連動性が高いために「買い」、

相関が「低い」銘柄は「売り」となり、

――このロングショートでパフォーマンスを計測していきます。相関係数の計算期間は任意で決めて問題ないですが、ここでは過去3年間で算出しています。

ただし、ひとつ考慮すべき点として、前週が売り越しでも、それが「利食いによる手元流動性の確保」とは限らない点です。

先のコロナ・ショック時のように、恐慌的な暴落相場における投げ売りの際は、損切りによる投げ売りで売り越しになり、その後は退場して資金が市場に再投資されなくなることも考えられます。

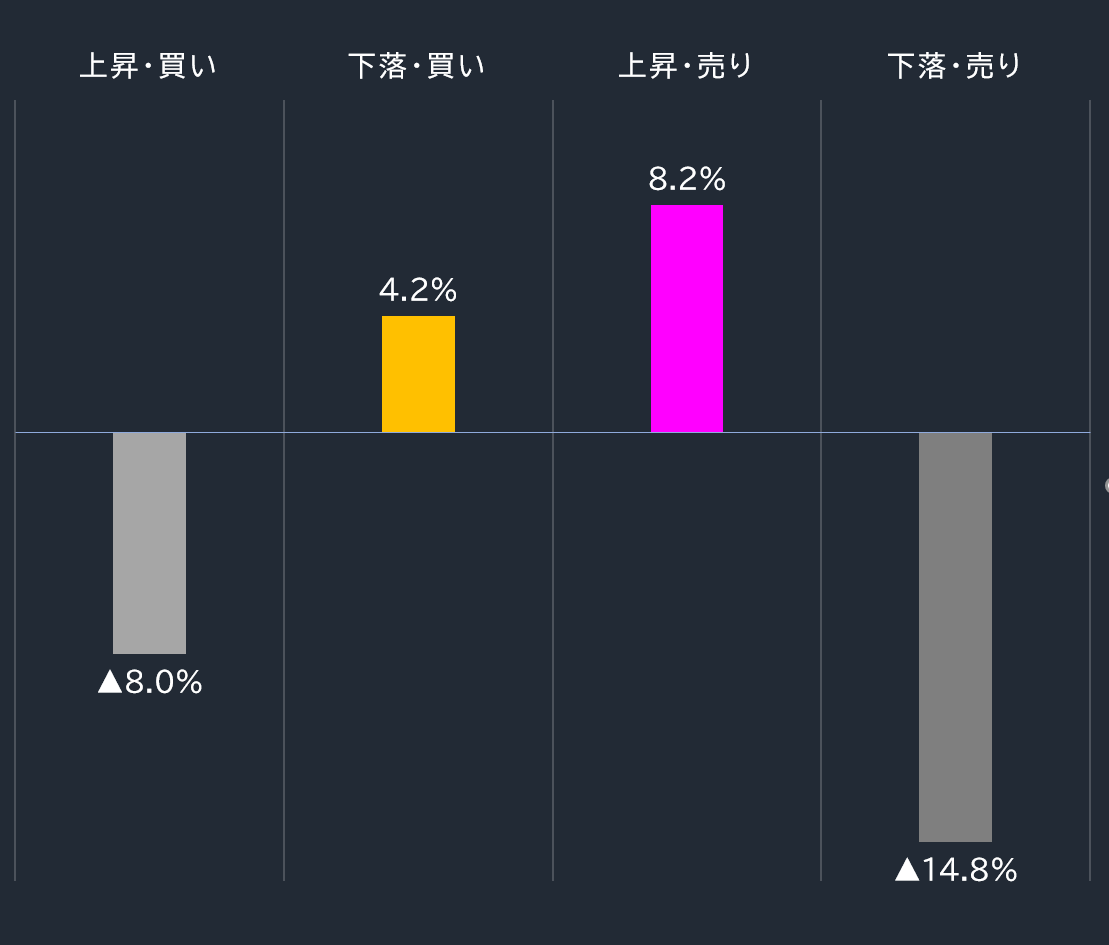

■個人の売買動向とTOPIX騰落を組み合わせ

出所:智剣・Oskarグループ

TOPIX上昇時に個人が売り越した翌週は、最も高パフォーマンス

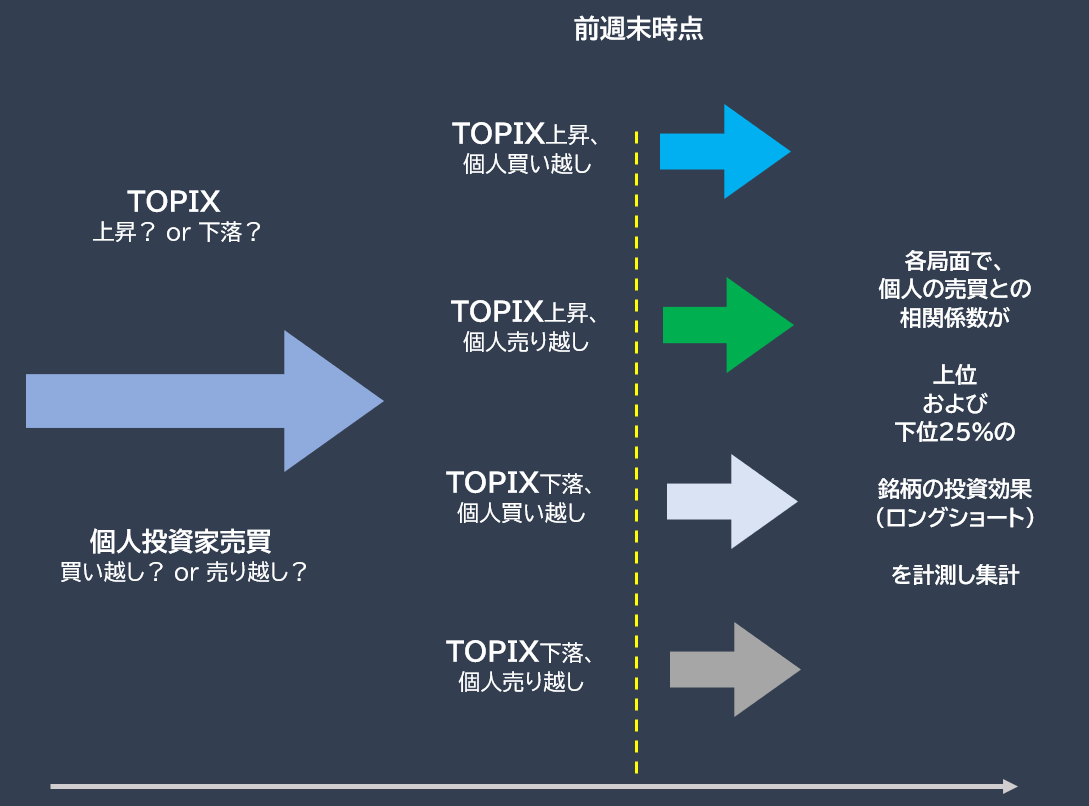

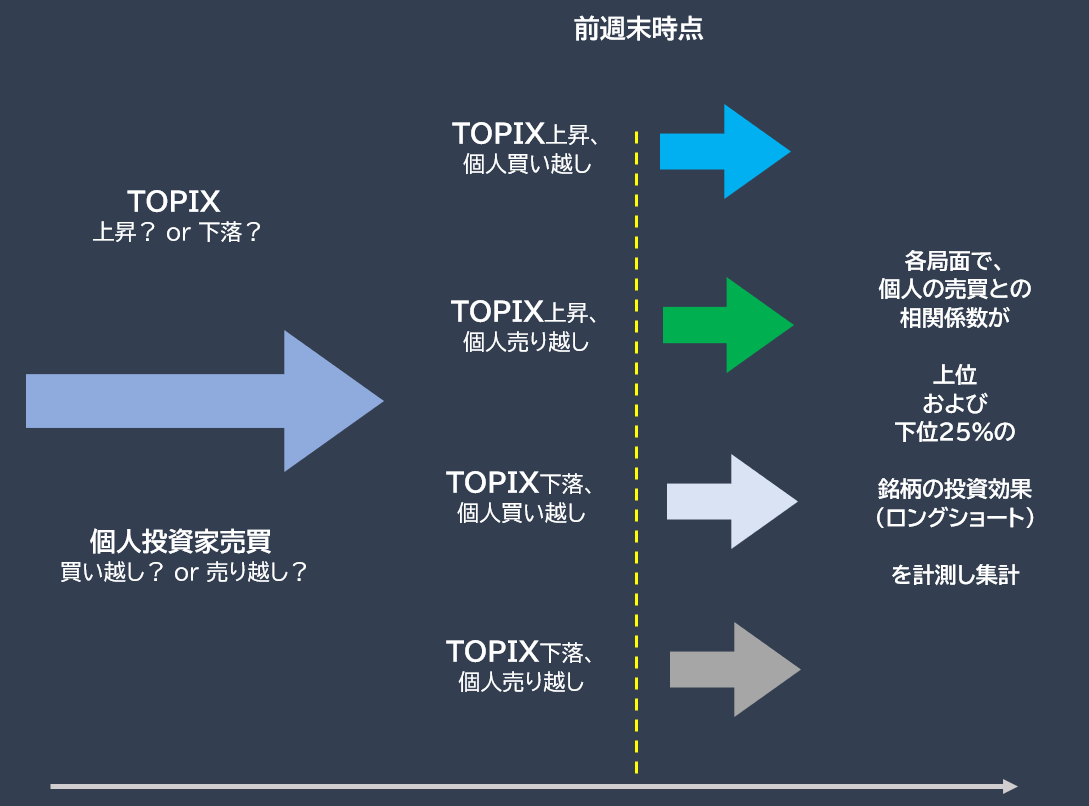

そこで、売買の売り越し・買い越しだけではなく、前週のTOPIXの騰落も組み合わせて、4種類で局面を分類し、それぞれの局面で個人投資家売買相関係数ファクターのパフォーマンスを計測して比較してみます。

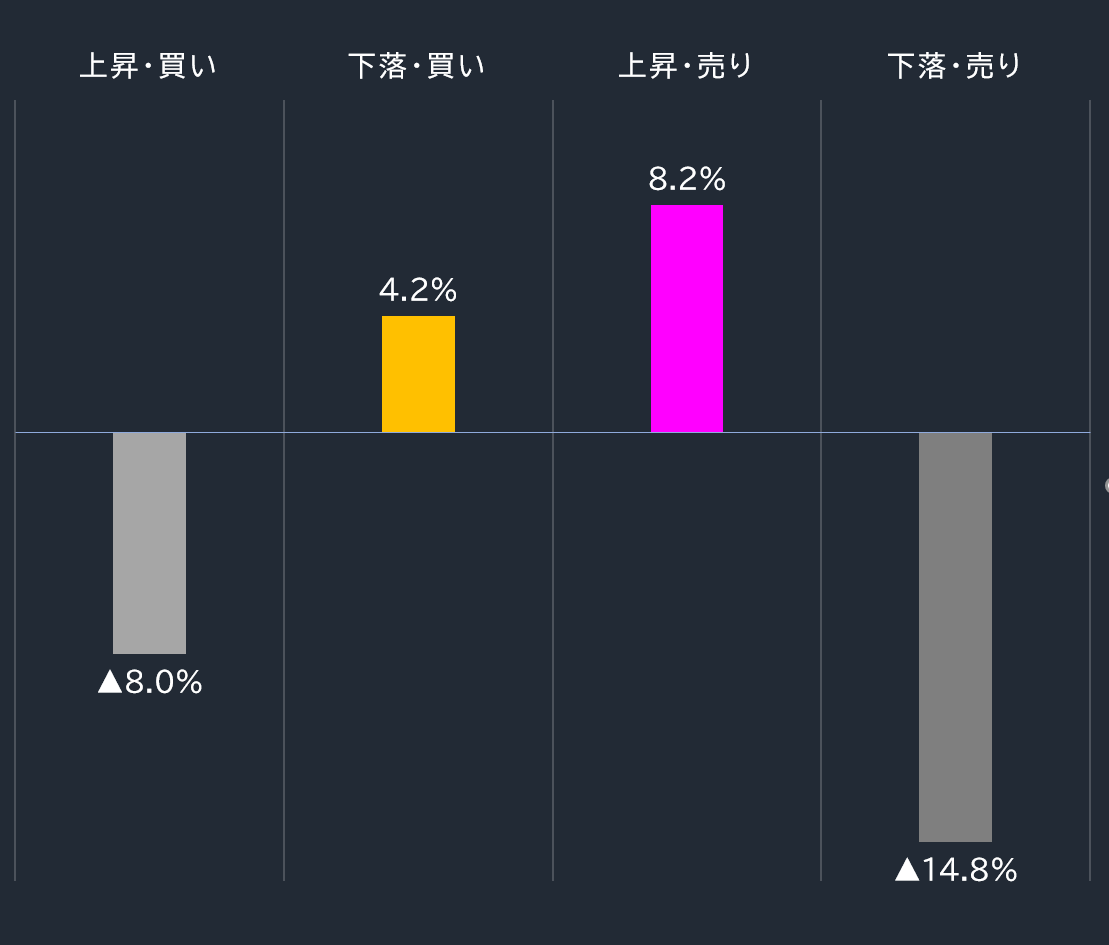

母集団は東証1部上場銘柄で、相関係数の高低の判断は4分位(上位下位25%)とし、サンプル期間はアベノミクス開始の2013年以降から現在までの週次です。結果は、以下の図の通りです。

想定通り、TOPIXが上昇し、かつ個人が売り越した次の週に、個人が好む銘柄が最もパフォーマンスが高くなっています。

逆に、下落相場で売り越した場合は、前述のようにパニック相場の最中である可能性が高く、リスクオフによるアンワインド(保有ポジションの解消)が継続して強い股裂きが継続してしまうようです。

TOPIXが上昇した週に、個人が売り越したのか買い越したのかで、翌週の投資効果がプラスとマイナスで明確に分かれています。

ここからも「上昇相場でしっかりと利食いをすることで、期先の手元流動性を確保する」という前提がはっきりと数字となって表れた結果といえるでしょう。

■TOPIXの騰落動向と個人売買相関係数ファクターの投資効果(年率換算)

出所:データストリーム

反対に動いたときの戦略は

では、これらのパフォーマンスがマイナスになる

・TOPIXの「上昇」週に個人が「買い」越し

・TOPIXの「下落」週に個人が「売り」越し

――となる局面はどのような投資戦略を立てられるでしょうか。

それはシンプルで、個人の売買と相関の「低い」銘柄を買うか、外国人の売買との相関が「高い」銘柄を買えばいいということになります。

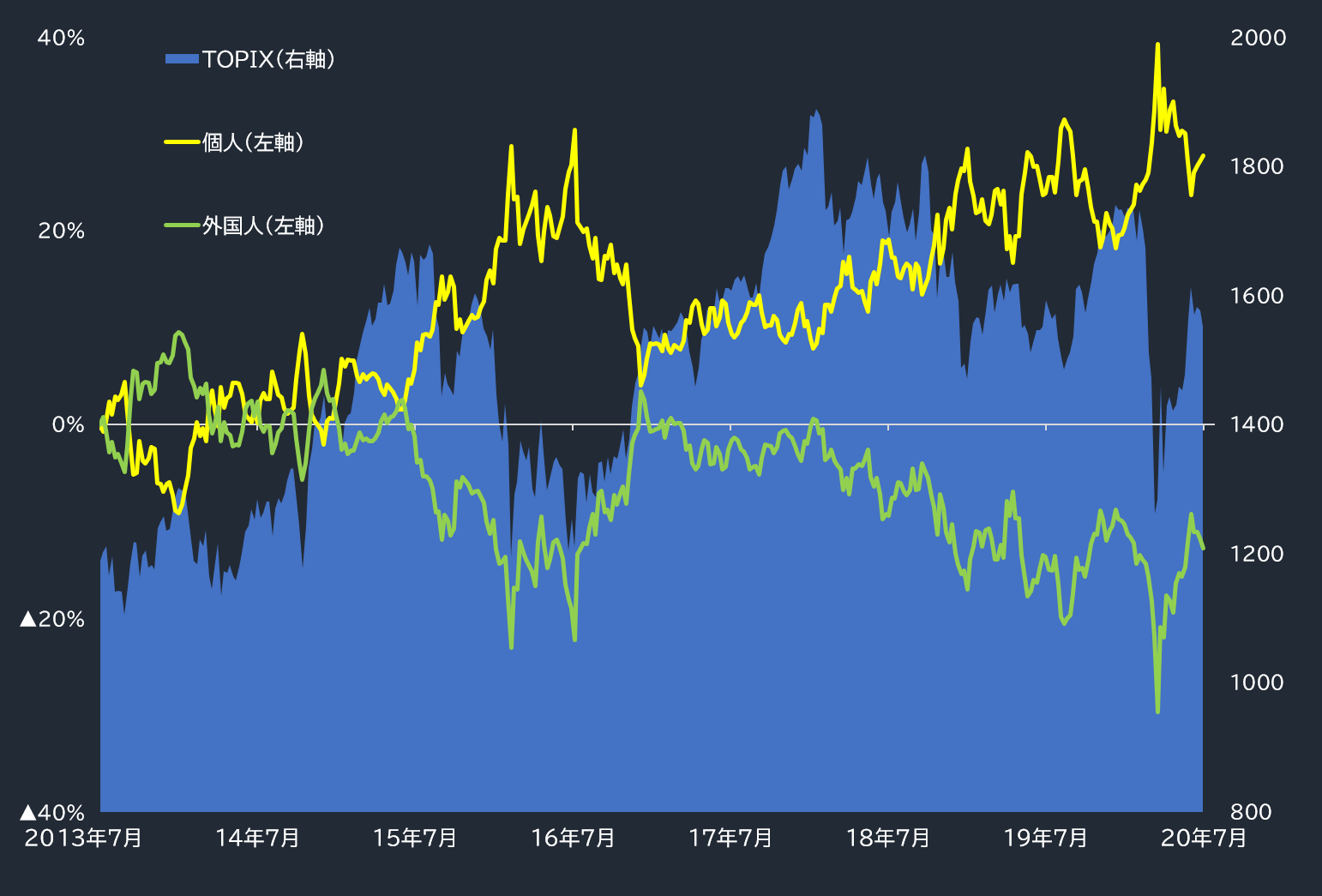

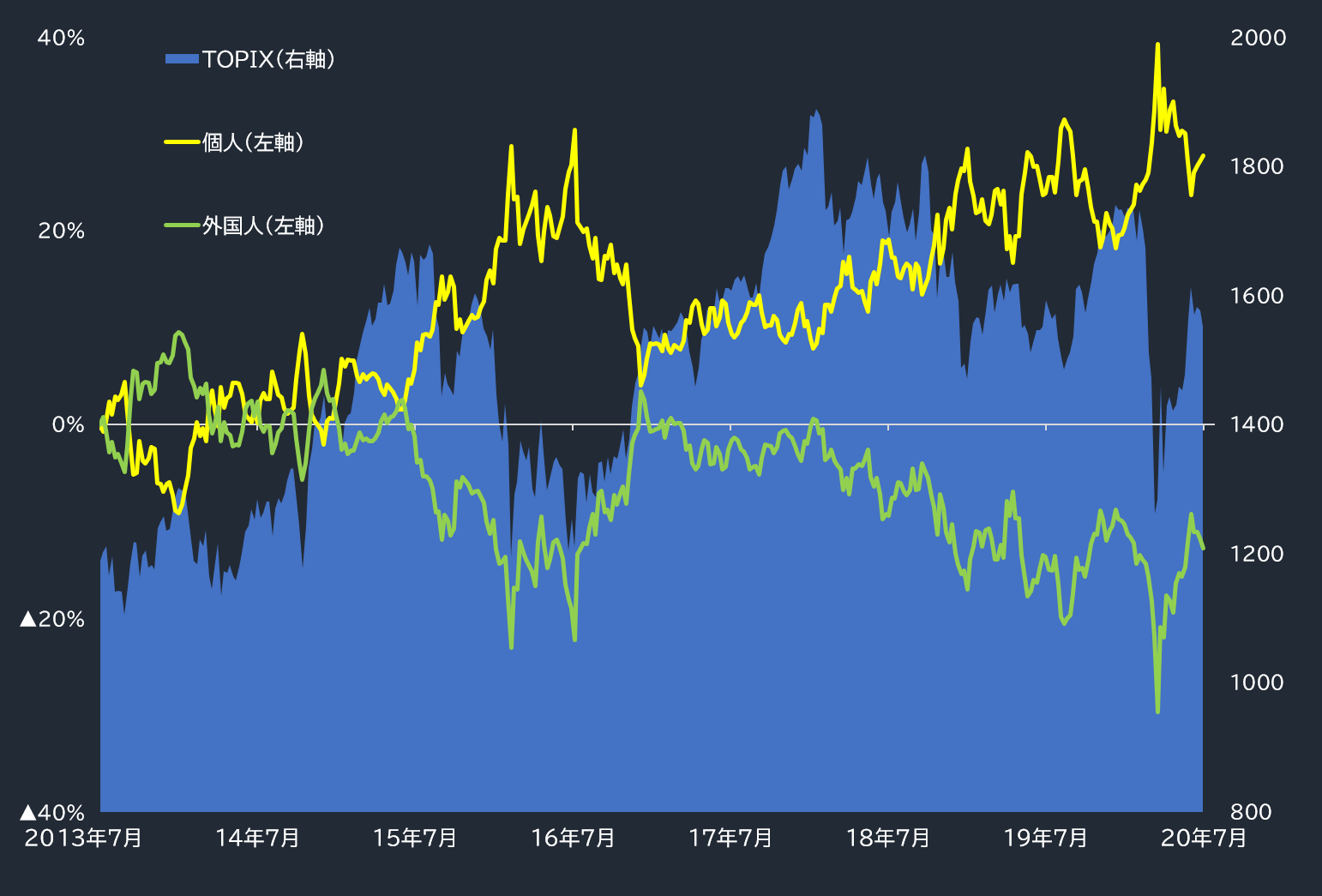

ちなみに、個人の売買相関係数ファクターの投資効果と、外国人の同効果は、時系列で見れば見事に鏡像を描きます。相場の局面ごとの需給だけでなく、選好される銘柄までもが、個人と外国人が真逆になるということです。

■個人及び外国人の売買相関ファクターリターンの推移

出所:データストリーム

相関係数の算出には元データとちょっとした手間が必要ですが、少なくとも局面判断に用いるTOPIXの騰落と週次の主体別売買動向は、東証のホームページで一般公開されているので、情報の取得の容易さを考えても比較的使い勝手のいいアイデアと言えそうです。

ざっくりとイメージをつかんでおくだけで、相場の局面に応じた銘柄選びの補助材料になると思います。

参考までに個人と外国人投資家のそれぞれの売買相関ファクターの上位および下位銘柄を、次ページに掲載します。

おさらいですが、

TOPIXと個人の売買動向が

A

①TOPIX上昇・個人が売り越し

②TOPIX下落・個人が買い越し

の場合に注目するのは

・「個人」の売買動向との相関が「高い」銘柄

・「外国人」の売買動向との相関が「低い」銘柄

となり、

B

③TOPIX下落・個人が売り越し

④TOPIX上昇・個人が買い越し

の場合に注目するのは

・「個人」の売買動向との相関が「低い」銘柄

・「外国人」の売買動向との相関が「高い」銘柄

となります。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース

...

つまり

相関が「高い」銘柄は個人の動きと連動性が高いために「買い」、

相関が「低い」銘柄は「売り」となり、

――このロングショートでパフォーマンスを計測していきます。相関係数の計算期間は任意で決めて問題ないですが、ここでは過去3年間で算出しています。

ただし、ひとつ考慮すべき点として、前週が売り越しでも、それが「利食いによる手元流動性の確保」とは限らない点です。

先のコロナ・ショック時のように、恐慌的な暴落相場における投げ売りの際は、損切りによる投げ売りで売り越しになり、その後は退場して資金が市場に再投資されなくなることも考えられます。

■個人の売買動向とTOPIX騰落を組み合わせ

出所:智剣・Oskarグループ

TOPIX上昇時に個人が売り越した翌週は、最も高パフォーマンス

そこで、売買の売り越し・買い越しだけではなく、前週のTOPIXの騰落も組み合わせて、4種類で局面を分類し、それぞれの局面で個人投資家売買相関係数ファクターのパフォーマンスを計測して比較してみます。

母集団は東証1部上場銘柄で、相関係数の高低の判断は4分位(上位下位25%)とし、サンプル期間はアベノミクス開始の2013年以降から現在までの週次です。結果は、以下の図の通りです。

想定通り、TOPIXが上昇し、かつ個人が売り越した次の週に、個人が好む銘柄が最もパフォーマンスが高くなっています。

逆に、下落相場で売り越した場合は、前述のようにパニック相場の最中である可能性が高く、リスクオフによるアンワインド(保有ポジションの解消)が継続して強い股裂きが継続してしまうようです。

TOPIXが上昇した週に、個人が売り越したのか買い越したのかで、翌週の投資効果がプラスとマイナスで明確に分かれています。

ここからも「上昇相場でしっかりと利食いをすることで、期先の手元流動性を確保する」という前提がはっきりと数字となって表れた結果といえるでしょう。

■TOPIXの騰落動向と個人売買相関係数ファクターの投資効果(年率換算)

出所:データストリーム

反対に動いたときの戦略は

では、これらのパフォーマンスがマイナスになる

・TOPIXの「上昇」週に個人が「買い」越し

・TOPIXの「下落」週に個人が「売り」越し

――となる局面はどのような投資戦略を立てられるでしょうか。

それはシンプルで、個人の売買と相関の「低い」銘柄を買うか、外国人の売買との相関が「高い」銘柄を買えばいいということになります。

ちなみに、個人の売買相関係数ファクターの投資効果と、外国人の同効果は、時系列で見れば見事に鏡像を描きます。相場の局面ごとの需給だけでなく、選好される銘柄までもが、個人と外国人が真逆になるということです。

■個人及び外国人の売買相関ファクターリターンの推移

出所:データストリーム

相関係数の算出には元データとちょっとした手間が必要ですが、少なくとも局面判断に用いるTOPIXの騰落と週次の主体別売買動向は、東証のホームページで一般公開されているので、情報の取得の容易さを考えても比較的使い勝手のいいアイデアと言えそうです。

ざっくりとイメージをつかんでおくだけで、相場の局面に応じた銘柄選びの補助材料になると思います。

参考までに個人と外国人投資家のそれぞれの売買相関ファクターの上位および下位銘柄を、次ページに掲載します。

おさらいですが、

TOPIXと個人の売買動向が

A

①TOPIX上昇・個人が売り越し

②TOPIX下落・個人が買い越し

の場合に注目するのは

・「個人」の売買動向との相関が「高い」銘柄

・「外国人」の売買動向との相関が「低い」銘柄

となり、

B

③TOPIX下落・個人が売り越し

④TOPIX上昇・個人が買い越し

の場合に注目するのは

・「個人」の売買動向との相関が「低い」銘柄

・「外国人」の売買動向との相関が「高い」銘柄

となります。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株