【特集】これから化ける「スイートスポット中小型株」を狙え

大川智宏の「日本株・数字で徹底診断!」 第29回

これに対する明確な答えはなく、不透明としか言えません。今年10月からの反転上昇以降、市場関係者の見方は株高方向へ強気一辺倒に傾きつつありますが、その根拠は米中貿易摩擦の改善期待です。

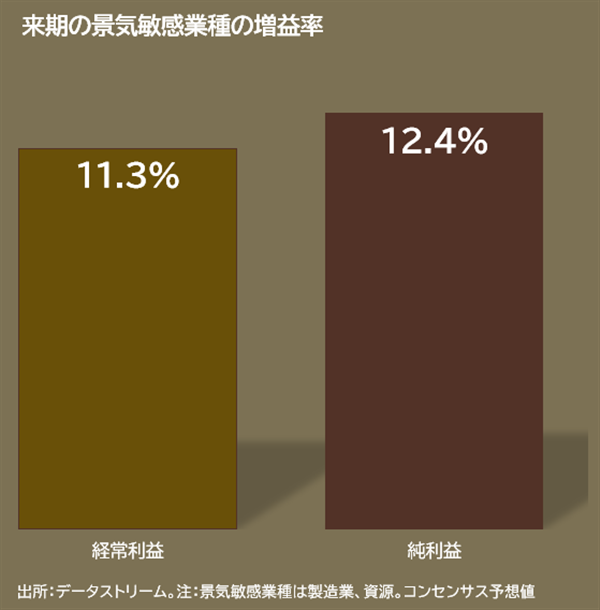

現在のアナリストの業績予想を見ると、

この貿易摩擦の行く末に大きく左右される資源や製造業で構成される景気敏感業種の見通しが、来期で10%を超える増益と、過度に楽観に傾いている状況です。

足元の製造業に関する各種統計は、米国、日本ともに改善の兆しはほとんど見られず、金融危機以来の低迷が継続しています。つまり、金利の上昇やリスクオンに伴う中小型株の物理的な押し上げが今後も続くのかは怪しい状況、というのが妥当な見方となりそうです。

それでは、中小型株は再び魅力のない投資対象へと逆戻りしてしまうのかというと、そんなことはありません。明解かつ論理的な根拠から正しく抽出された中小型株は、今までもこれからも、非常に大きなリターンを得られる可能性を秘めています。

東証の実験とネグレクト効果

これについて、2つの観点から解説したいと思います。

「東証の中小型株に対する実証実験」と「ネグレクト効果」という定量アノマリー分析です。

まず、前者ですが、東証が公表したリリースによると、11月から東証に上場している中小型株の英文レポートをテキストマイニング系の人工知能(AI)が自動生成し、参加を希望した投資家へと実験的に配布する試みを開始するとのことです。

これは、東証側からすれば、注目されずに放置されている銘柄にスポットライトを当て、海外投資家の投資を喚起して日本株市場の活性化させたい意図があると思われます。そして、配信対象となる銘柄はこのサービスに契約している多くの海外投資家の目に触れ、現状よりも強い買い需給を得られる可能性が高まります。アナリストによるカバーではないものの、このサービスによって今後はリポートが発行される銘柄が激増するかもしれません。

次いで、後者の「ネグレクト効果」です。こちらも機関投資家には有名なアノマリーですが、効果の解釈は曖昧で、

「注目度が低く放置されている銘柄のリターンが良い」

「放置されていたものが急に注目を浴びると急騰を始める」

――といった解説がされています。

放置銘柄が高パフォーマンスというのは、小型株効果で説明できる部分が多いので、ここでは放置銘柄が注目を浴びることの意味合いで使用します。

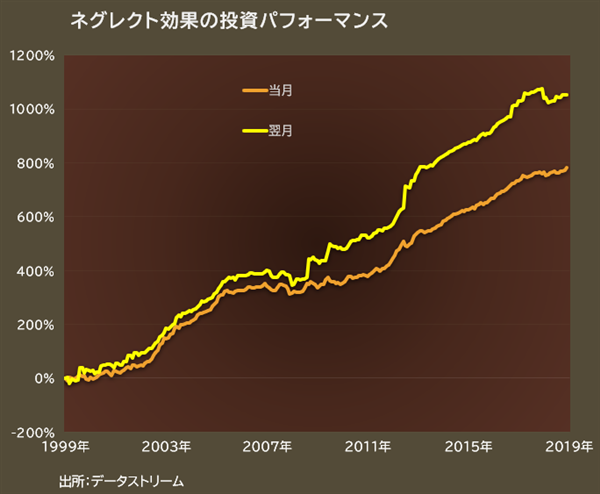

10年間で1000%を超えるリターンを生むネグレクト効果

このネグレクト効果を定量的に見る方法ですが、アナリストカバーの有無の変化をファクターとしてリターンを計測するだけです。今までアナリストにまったくカバーされず投資家から放置されていた銘柄に新たにカバレッジが付くことで、急に脚光を浴びて投資対象となった際の株価への影響を可視化することが可能となります。

具体的には、東証1部全銘柄について、前月末までアナリストカバー人数が0人であったが今月末は1人以上に変化した銘柄について、当月および翌月のリターンを計測して集計します。実際にパフォーマンスを計測して累積すると、以下の図のように過去10年間で1000%を超える驚異的なリターンを生み出します。

この効果の秀逸な点は、カバレッジが開始された当月はもちろんのこと、実際にアナリストがカバレッジを始めてから後出しで買っても効果が得られる(むしろこちらの方が強い)、という点です。

ただし、今までカバーされていない銘柄の新規カバレッジは発生件数が少ないという問題が現実にあります。1~2銘柄のみしか存在しない月もあり、投資の継続性の観点からは不安が残ります。これらから、新規カバレッジが発生し得る中小型の銘柄群をざっくりと抽出し、小型株効果と合わせて保有しておくのが正しい戦術といえそうです。

さて、この両者を踏まえれば、最終的にやるべきことはシンプルです。東証で始まる実証実験は、その目的から考えれば基本的に非カバーの銘柄が対象となります。しかし、その一方であまりにサイズが小さい、または流動性の低い銘柄は投資不適格となり、わざわざレポートを発行する意味がありません。つまり、カバーはされていないがある程度のサイズと流動性を有する銘柄が対象となりそうです。

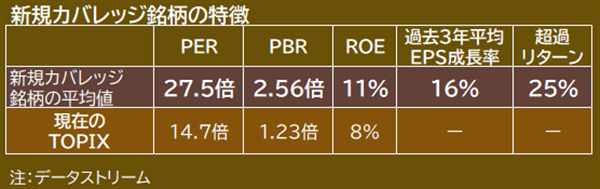

これに加えて、新規カバレッジの対象となった銘柄の特徴を探ってみると、「確かにそうだろうな」と納得のいく傾向が見られます。たとえば、東証1部で直近5年間に新規カバレッジが開始された銘柄について、

開始時点の月末のPER、PBR、ROE、EPS成長率(過去3年平均)、過去12カ月リターン(TOPIX相対)を見てみると、

それぞれPERは27.5倍、PBRは2.6倍、ROEは11%、EPS成長率は16%、過去12カ月リターンは25%と、全てが市場平均よりも高いやや極端な数字となります。値は全て実績です。

ただし、このうち割高なバリュエーションについては、高い12カ月リターンに起因するため意味を持たず、この際の決定要因となっているのは高いROEとEPS成長率、そして株価リターンであると想定できます。

つまり、収益性が高く、かつ過去の株価が好調な銘柄が新規カバレッジの対象となりやすい、という分かりやすい結果です。

東証のテキストマイニングAIによる自動生成リポートがどこまでこうした要素を把握しているのかは不明ですが、リポートが作成された銘柄は東証の英文リポートだけでなく実際の証券会社のアナリストによる中小型株の新規カバレッジの対象にもなりやすくなるため、従来までのネグレクト効果を捕捉する確率も高くなるという、まさに「スイートスポット中小型株」といえそうです。

参考までに、当該テーマにおける銘柄の一覧を添付しておきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株