「ずぼら投資」でも、コロナ禍に7000万円を稼いだ技

目指せ億トレ、頑張り投資家さんの稼ぎ技

マイマイさん、もぐらおやじさんの場合-第1回

イラスト:福島由恵■マイマイさん(ハンドルネーム・60代・男性)のプロフィール :

今年(2024年)に会社を定年退職し、現在は専業投資家として活動している。足元の運用額は、日米の個別株を筆頭に2億2000万円ほど。主に大型の割安成長株を保有している。投資を始めたのは1994年と30年も前だが、今の手法が確立したのはここ数年のことだ。現在は妻との2人暮らしで、海外旅行に出かけるのを楽しみにしている。「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「バリュー重視」、日本株投資の腕前は「上級者」となる。

イラスト:福島由恵■もぐらおやじさん(ハンドルネーム・50代・男性)のプロフィール :

兼業投資家。足元で5200万円を運用している。業績が安定して伸びそうな企業の株を長期保有する。2000年に投資を始めた当初から、銘柄選びでは時間と手間をかけないやり方を意識してきた。投資の第1の目的は、3人の子どもの教育費を捻出すること。本業はITエンジニア。「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「グロース重視」、日本株投資の腕前は「上級者」となる。

・「本コラム」の記事一覧を見る

「銘柄を選ぶ際には、時間をかけて、細かい分析はしていません。て言うか、得意でも好きでもないんです」

今回から2回に分けて紹介する「マイマイ」さんと「もぐらおやじ」さん(いずれもハンドルネーム)を、誤解を恐れずにその特徴を表現すると「ずぼらな投資家」だ。

2人とも、銘柄選びでファンダメンタルズを重視しつつも、IR(投資家向け広報)資料を細かく読むことも、「四季報一気読み」も一切行わない。

と言っても、まったく何の努力もせずに、勘を頼りに勝負しているわけでない。自分がこれだと思った2~3つの基準で選別している。こんな「ゆる~いスタイル」でも、2人は元本を2~5倍に膨らますことに成功しているのだ。

ただし、2人が元本を増やすことができたのには、前提条件がある。「短期で何倍も資産を膨らましたい」とガツガツせず、相場にショックが襲って資産が減ったとしても、心を折らずに、相場に居続けることだ。

投資は十人十色。「強い者」や「知識が豊富にある者」が必ず勝つわけではなく、勝った者が強い世界。どんなに精緻な分析をしても負ければ失敗の烙印を押され、「ゆるい」「ぬるい」「あまい」スタイルでも勝てば成功者の称号を得られる。

これから2人の、「ゆるい」「ぬるい」「あまい」投資の成功の軌跡を振り返る。1回目は、今年(2024年)に定年退職した億り人のマイマイさんだ。

約3年半で7000万円増加

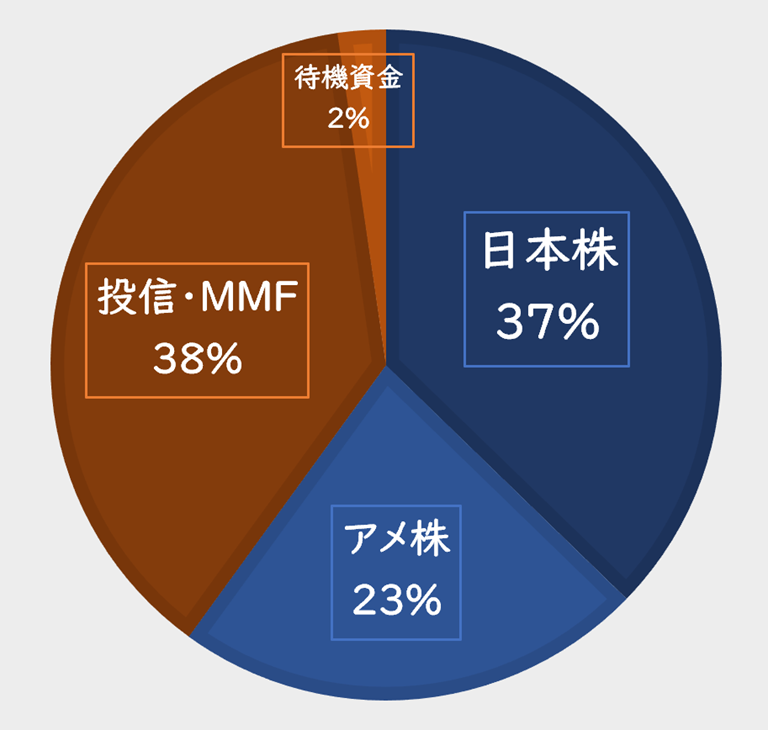

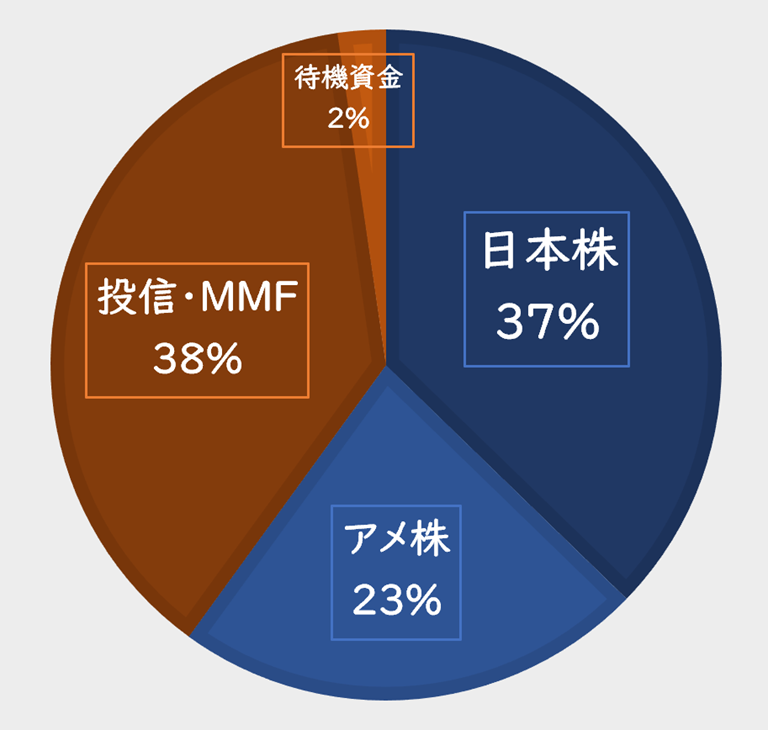

マイマイさんは、足元で2億2000万円を運用している。そのうち日本株は8200万円と37%を占めている(下の円グラフ)。残りは、2020年からポートフォリオに加えたアメ株や投信、そして若干の待機資金になる。

その運用額が大きく膨らんでいったのは、2020年に投資戦略を抜本的に見直してからだ。

■マイさんの金融資産のポートフォリオ

20年末から24年7月末までの約3年半で運用額は、元本を除き7000万円増加した。この水準は、1994年から20年末までの26年間で、元本を除いた増加額とほぼ同規模になる。

もっとも、8月初めの株価急落と、その後の軟調な展開に影響を受け、足元では7000万円が4200万円に縮小している。とはいえ、コロナ禍の中で、大きなリターンを積み上げてきたのには、理由がある。

20年から投資戦略を、大型株を中核とする割安成長狙いに変えたのだ。それまでバリュー株やグロース株に漫然と投資してきたマイマイさんは、20年から3つの基準をもとに割安成長株を発掘するようになった。

その3基準をベースに仕込んだもののうち、足元で運用額が大きく膨らんでいるのが、ここ数年注目されてきた高配当銘柄や、米国など海外で事業拡大を進める住宅大手、業界の革命児的な動きを見せる金融機関などの銘柄だ。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

マイマイさん、もぐらおやじさんの場合-第1回

登場する銘柄

取材・文/真弓重孝、高山英聖

イラスト:福島由恵

今年(2024年)に会社を定年退職し、現在は専業投資家として活動している。足元の運用額は、日米の個別株を筆頭に2億2000万円ほど。主に大型の割安成長株を保有している。投資を始めたのは1994年と30年も前だが、今の手法が確立したのはここ数年のことだ。現在は妻との2人暮らしで、海外旅行に出かけるのを楽しみにしている。「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「バリュー重視」、日本株投資の腕前は「上級者」となる。

イラスト:福島由恵

兼業投資家。足元で5200万円を運用している。業績が安定して伸びそうな企業の株を長期保有する。2000年に投資を始めた当初から、銘柄選びでは時間と手間をかけないやり方を意識してきた。投資の第1の目的は、3人の子どもの教育費を捻出すること。本業はITエンジニア。「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「グロース重視」、日本株投資の腕前は「上級者」となる。

・「本コラム」の記事一覧を見る

「銘柄を選ぶ際には、時間をかけて、細かい分析はしていません。て言うか、得意でも好きでもないんです」

今回から2回に分けて紹介する「マイマイ」さんと「もぐらおやじ」さん(いずれもハンドルネーム)を、誤解を恐れずにその特徴を表現すると「ずぼらな投資家」だ。

2人とも、銘柄選びでファンダメンタルズを重視しつつも、IR(投資家向け広報)資料を細かく読むことも、「四季報一気読み」も一切行わない。

と言っても、まったく何の努力もせずに、勘を頼りに勝負しているわけでない。自分がこれだと思った2~3つの基準で選別している。こんな「ゆる~いスタイル」でも、2人は元本を2~5倍に膨らますことに成功しているのだ。

ただし、2人が元本を増やすことができたのには、前提条件がある。「短期で何倍も資産を膨らましたい」とガツガツせず、相場にショックが襲って資産が減ったとしても、心を折らずに、相場に居続けることだ。

投資は十人十色。「強い者」や「知識が豊富にある者」が必ず勝つわけではなく、勝った者が強い世界。どんなに精緻な分析をしても負ければ失敗の烙印を押され、「ゆるい」「ぬるい」「あまい」スタイルでも勝てば成功者の称号を得られる。

これから2人の、「ゆるい」「ぬるい」「あまい」投資の成功の軌跡を振り返る。1回目は、今年(2024年)に定年退職した億り人のマイマイさんだ。

約3年半で7000万円増加

マイマイさんは、足元で2億2000万円を運用している。そのうち日本株は8200万円と37%を占めている(下の円グラフ)。残りは、2020年からポートフォリオに加えたアメ株や投信、そして若干の待機資金になる。

その運用額が大きく膨らんでいったのは、2020年に投資戦略を抜本的に見直してからだ。

■マイさんの金融資産のポートフォリオ

20年末から24年7月末までの約3年半で運用額は、元本を除き7000万円増加した。この水準は、1994年から20年末までの26年間で、元本を除いた増加額とほぼ同規模になる。

もっとも、8月初めの株価急落と、その後の軟調な展開に影響を受け、足元では7000万円が4200万円に縮小している。とはいえ、コロナ禍の中で、大きなリターンを積み上げてきたのには、理由がある。

20年から投資戦略を、大型株を中核とする割安成長狙いに変えたのだ。それまでバリュー株やグロース株に漫然と投資してきたマイマイさんは、20年から3つの基準をもとに割安成長株を発掘するようになった。

その3基準をベースに仕込んだもののうち、足元で運用額が大きく膨らんでいるのが、ここ数年注目されてきた高配当銘柄や、米国など海外で事業拡大を進める住宅大手、業界の革命児的な動きを見せる金融機関などの銘柄だ。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株