横山利香「令和時代の稼ぎたい人の超実践! 株式投資術」― (45)円相場から考える企業業績と売買タイミング

横山利香(ファイナンシャルプランナー、テクニカルアナリスト)

横山利香(ファイナンシャルプランナー、テクニカルアナリスト)◆為替相場と企業業績、トレンド判定のチャートパターンは

2024年3月期は為替市場で4月の1ドル=132円台から11月には151円台後半まで円安・ドル高が進みました。当初の想定為替レートを大幅に上回る円安が追い風となり、輸出関連企業を中心に中間決算は好調な内容となりました。

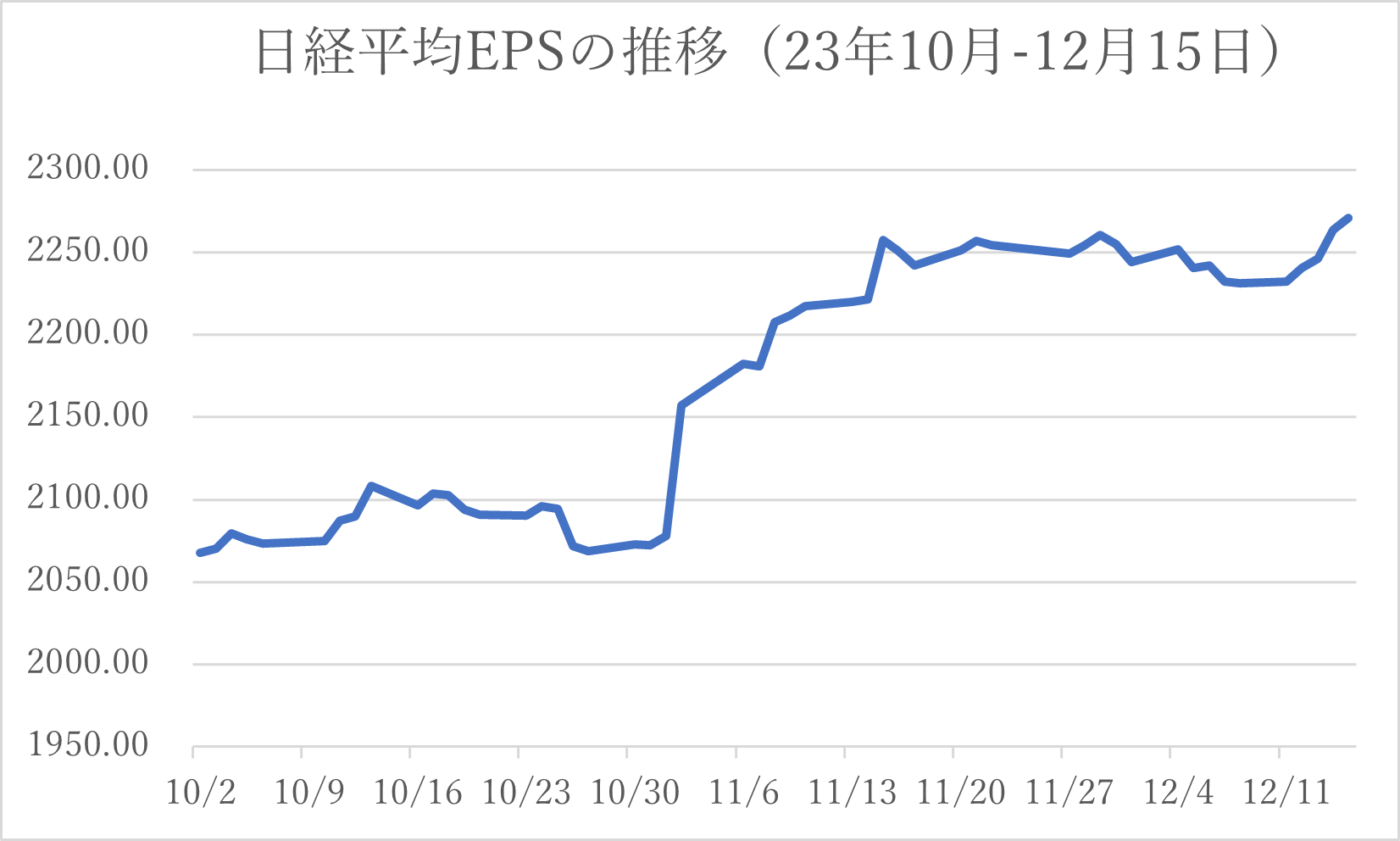

企業業績の動向は、当然ながら日経平均株価のEPS(1株当たり利益)の動向に影響を与えます。中間決算まで国内の物価上昇などによる業績減速が懸念されていましたが、10月前半に2100円を下回っていた日経平均株価のEPS(加重平均)は好調な決算発表が相次いだことを映して、11月29日には2260円まで上昇しました。その後、若干低下したものの、足もとでは2270円(12月15日時点)まで水準を切り上げてきています。

3月期企業の中間決算では想定為替レートを135~140円程度の円安水準に設定している企業が増えていた印象ですが、決算発表が行われた11月半ば以降は151円台をピークに円安・ドル高が止まり、円高・ドル安へと流れは逆転しています。足もとでは141円台後半で推移しており、想定為替レートに接近する状況になってきています。

ドル・円のチャートを分析すると、2022年10月と2023年11月につけた151円台でダブルトップのチャートパターンを形成し、目先は天井を打った可能性も考えられるでしょう。

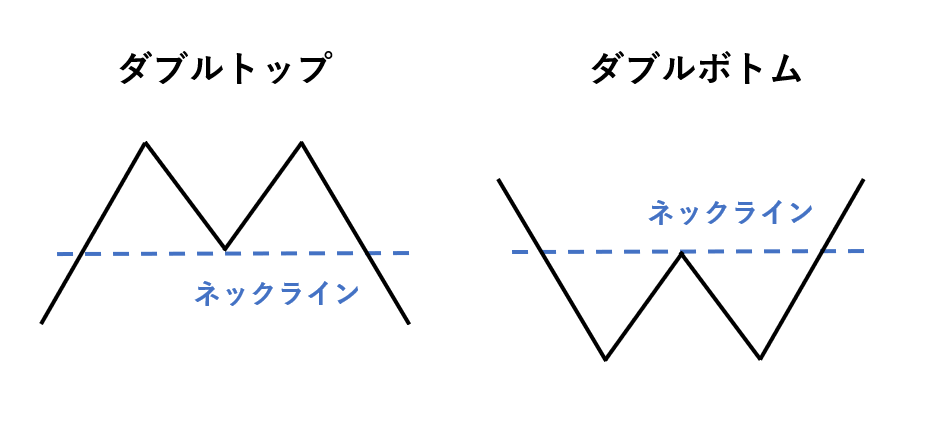

株価などが天井や底を打つ時に、よく出現する代表的なチャートパターンがあります。天井打ちの場合には「ダブルトップ」もしくは「二点天井」、底打ちの場合には「ダブルボトム」もしくは「二点底」と言われるチャートパターンです。

株価は上昇したらいずれは天井を打って、反落します。天井は一度のみという時もありますが、その後株価が切り返し、一度目につけた天井辺りの水準まで戻して、再び天井を付けることがあります。この時のチャートの形状がアルファベットのWの反対の形(M)に似ているため、「ダブルトップ」と言われています。

このMの真ん中の部分から横に引いた線を「ネックライン」と言います。このネックラインを株価が下に抜けると、上昇トレンドから下降トレンドへのトレンド転換が鮮明になり、株価は下落が続く可能性が高まります。

一方、「ダブルボトム」は、株価が底を打つ時に表れるチャートパターンです。株価は下落すればいずれは底を打ち、上昇に転じます。底打ちが一度だけの時もありますが、いったん上昇した株価が反落して一度目の安値あたりで再び底を打つ場合があります。この場合はチャートの形状がWに似ていますので、「ダブルボトム」、または「二点底」と言う風に呼ばれています。

「ダブルボトム」では、このWの真ん中の高い部分から横に引いた線がネックラインになります。底打ちの場合には、ネックラインを株価が上に抜けることで下降トレンドから上昇トレンドへの転換が鮮明になり、株価は上昇を続けるようになります。

ここでドル・円の週足チャートを見てみましょう(下図)。2022年10月と2023年11月に付けた151円台で「ダブルトップ」のチャートパターンを形成していることがわかります。この場合のネックラインはというと、23年1月の127円辺りになります。つまり、127円を超えてさらに円高・ドル安が進行しない限り、円安から円高に転換したかのトレンド判断は難しいということになります。

足もとでは、現在の円高水準が維持される(あるいは進行する)ようであれば、企業によっては為替差益による業績押し上げが期待できなくなる可能性があります。そのため、たとえばトヨタ自動車 <7203> [東証P]や日産自動車 <7201> [東証P]、ホンダ <7267> [東証P]をはじめとした自動車セクターなどの株価が売られる状況になっています。

わかりやすい例として自動車セクターを挙げましたが、想定為替レートを比較的に円安水準に設定している企業では、チャートのネックラインを越えて円高が進行し、円高トレンドへの転換が鮮明になった場合には、業績への影響は少なからず生じることでしょう。

しかし、ネックラインを割り込まなかった場合は、流れが変わって再び円安が進行する可能性がないわけではありません。円安の流れが強まった場合、輸出関連企業の業績はそのメリットを享受できる可能性が高まるのです。

多くの企業が決算発表の際に、想定為替レートを明らかにしています。今後の株価の方向性を考える上でも重要ですから、為替相場の動向と想定為替レートは必ず確認しておきましょう。

ドル・円(週足)チャート

1 2

株探ニュース

米株

米株