減配なしの累進配当、株主還元の「ガチ優良銘柄」はどれだ

大川智宏の「日本株・数字で徹底診断!」 第121回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「『PBR1倍割れ是正』狙いが効くセクター、そうでもないセクター」を読む

今春に東京証券取引所が資本コストや株価を意識した経営の実現に向けPBR(株価純資産倍率)の1倍割れの解消を打ち出して以降、株主還元に関する株式指数や金融商品が続々と登場しています。

今年6月末には日本経済新聞社が「日経連続増配株指数」と「日経累進高配当株指数」と配当に関係する2つの新指数をリリースしました。

新登場の6本のアクティブETFでは、半数が株主還元関連に

また9月7日に上場した6本のアクティブETF(上場投資信託)では、

野村アセットマネジメントのNEXT FUNDS日本高配当株アクティブ上場投信<2084>、

三菱UFJ国際投信のMAXIS高配当日本株アクティブ上場投信<2085>、

――の2本が配当に関係する商品となっています。

さらにシンプレクス・アセット・マネジメントのPBR1倍割れ解消推進ETF<2080>も、自社株買いや配当支払いの強化を促す特性を持っていることを鑑みると、6本のうち半数が株主還元に関連する商品となります。

■2023年9月に新規上場したアクティブETFの一覧

出所:日本取引所グループ。並びは銘柄コード順

企業の株主還元のスタンスが明確になる累進配当に注目

こうした状況を踏まえ、今回は先の新指数にもある「累進配当」について考え、それを応用した投資アイデアを考えていきます。

累進配当にフォーカスするのは、企業の株主還元スタンスが明瞭で、かつ配当の支払いに対する信頼性を強力に担保しうるものだからです。

累進配当とは、ここ数年でよく聞かれるようになった配当政策の形態です。「累進」の意味合いは、業績の良し悪しを問わず配当支払いを増配か維持に限定し、減配はしないという取り組みのことです。

業績が減益に陥っても、基本的に減配はしないとするのは、冷静に考えると驚きの制度ですが、中期経営計画などで「導入した」を明記する企業が増えてきています。

■累進配当とは

出所:智剣・Oskarグループ

バフェット銘柄の大手総合商社が次々と導入に

以前から導入している三菱商事<8058>に続き、直近では三井物産<8031>や丸紅<8002>といった大手商社が次々とこの制度を導入したことも話題となりました。

大手商社では、著名投資家のウォーレン・バフェット氏が商社株の保有、買い増しを表明したことが関心を集めました。

バフェット氏が累進配当の導入を経営陣に迫ったのかは定かではありませんが、世界最大級の投資家の資金を引きつけておくために、総合商社が株主還元強化への強いコミットメントを宣言するのは、ごく自然なことでしょう。

中期経営計画で累進配当の導入を示しても……

ただ、累進配当は、従来の配当予想の下限値を前年度の配当額以上を維持していることと大差はなく、また事業環境が急変すれば会社が約束を反故にする可能性もあります。

導入を中期経営計画で示していることも気になる点です。一般に、中計は数年間の計画を示したもので、累進配当もその期間でのコミットメントを示したものに過ぎません。中計終了後に累進配当を継続するかどうかの保証は、どこにもないのです。

それならば、導入を宣言するよりも、過去において累進配当を「行動で示している」方が信頼できます。

過去20年に累進配当の実績ありは、TOPIX構成銘柄の14%

そこで、過去の実績について確認してみました。

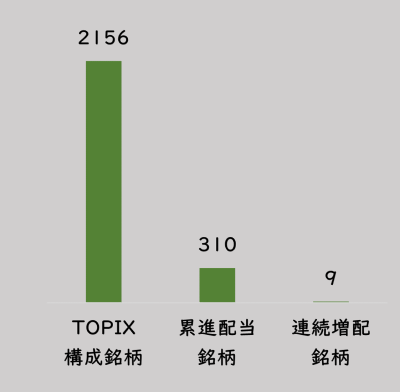

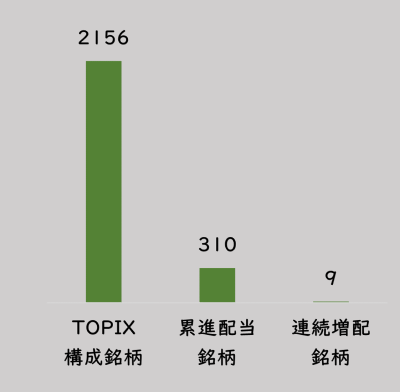

過去20年間で見ると、TOPIX(東証株価指数)を構成する2156社のうちで(9月19日現在)、累進配当となっている企業は310社になります。割合にして14%ほどで、ここだけを捉えれば、選ばれし銘柄ではあるものの、際立つというわけでもありません。

■過去20年間の累進配当銘柄と連続増配銘柄の数

出所:リフィニティブ・データストリーム

連続増配の実績については0.4%

参考として、この20年の間に連続増配した銘柄に絞ると、その数は9社。全体の0.4%にとどまります(下の表参照)。

数字から一目瞭然なように、この9社は稀有な存在ですが、それだけをもって株主還元の優等生とは断じることはできません。

連続増配銘柄の場合、内需系企業が占めているのは、外部環境に左右されにくいビジネスモデル自体が、連続増配の追い風になっていた面があります。

■過去20年間の連続増配銘柄の一覧

業種の特性に影響されずに株主還元の積極性を見るには

累進配当においても、過去20年の間に減配しなかったのは、この期間の業績がたまたま堅調だったからかもしれません。

業種で見れば、資源やグローバル製造業などは業績のブレも大きくなる特性があります。また事業モデルの面で業績が動きやすい場合も、連続増配はもちろん累進配当も困難になります。

こうした事業面での特性を考慮して、より端的に配当支払いの積極性を見ることが可能な指標には、どのようなものがあるでしょうか。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「『PBR1倍割れ是正』狙いが効くセクター、そうでもないセクター」を読む

今春に東京証券取引所が資本コストや株価を意識した経営の実現に向けPBR(株価純資産倍率)の1倍割れの解消を打ち出して以降、株主還元に関する株式指数や金融商品が続々と登場しています。

今年6月末には日本経済新聞社が「日経連続増配株指数」と「日経累進高配当株指数」と配当に関係する2つの新指数をリリースしました。

新登場の6本のアクティブETFでは、半数が株主還元関連に

また9月7日に上場した6本のアクティブETF(上場投資信託)では、

野村アセットマネジメントのNEXT FUNDS日本高配当株アクティブ上場投信<2084>、

三菱UFJ国際投信のMAXIS高配当日本株アクティブ上場投信<2085>、

――の2本が配当に関係する商品となっています。

さらにシンプレクス・アセット・マネジメントのPBR1倍割れ解消推進ETF<2080>も、自社株買いや配当支払いの強化を促す特性を持っていることを鑑みると、6本のうち半数が株主還元に関連する商品となります。

■2023年9月に新規上場したアクティブETFの一覧

| 銘柄名<コード> | 管理会社 |

| PBR1倍割れ解消推進ETF<2080> | シンプレクス・ アセット・マネジメント |

| 政策保有解消推進ETF<2081> | |

| 投資家経営者一心同体ETF<2082> | |

| NEXT FUNDS日本成長株アクティブ上場投信<2083> | 野村アセットマネジメント |

| NEXT FUNDS日本高配当株アクティブ上場投信<2084> | |

| MAXIS高配当日本株アクティブ上場投信<2085> | 三菱UFJ国際投信 |

企業の株主還元のスタンスが明確になる累進配当に注目

こうした状況を踏まえ、今回は先の新指数にもある「累進配当」について考え、それを応用した投資アイデアを考えていきます。

累進配当にフォーカスするのは、企業の株主還元スタンスが明瞭で、かつ配当の支払いに対する信頼性を強力に担保しうるものだからです。

累進配当とは、ここ数年でよく聞かれるようになった配当政策の形態です。「累進」の意味合いは、業績の良し悪しを問わず配当支払いを増配か維持に限定し、減配はしないという取り組みのことです。

業績が減益に陥っても、基本的に減配はしないとするのは、冷静に考えると驚きの制度ですが、中期経営計画などで「導入した」を明記する企業が増えてきています。

■累進配当とは

| 累進配当とは |

| → 配当を増配または維持とし、減配しない |

| ●従来の配当方針の例 |

| 目標の配当性向を示し、安定的で継続的な増配を目指す |

| ●累進配当の例 |

| 累進配当を基本方針とし、業績に連動した株主還元を実施 |

バフェット銘柄の大手総合商社が次々と導入に

以前から導入している三菱商事<8058>に続き、直近では三井物産<8031>や丸紅<8002>といった大手商社が次々とこの制度を導入したことも話題となりました。

大手商社では、著名投資家のウォーレン・バフェット氏が商社株の保有、買い増しを表明したことが関心を集めました。

バフェット氏が累進配当の導入を経営陣に迫ったのかは定かではありませんが、世界最大級の投資家の資金を引きつけておくために、総合商社が株主還元強化への強いコミットメントを宣言するのは、ごく自然なことでしょう。

中期経営計画で累進配当の導入を示しても……

ただ、累進配当は、従来の配当予想の下限値を前年度の配当額以上を維持していることと大差はなく、また事業環境が急変すれば会社が約束を反故にする可能性もあります。

導入を中期経営計画で示していることも気になる点です。一般に、中計は数年間の計画を示したもので、累進配当もその期間でのコミットメントを示したものに過ぎません。中計終了後に累進配当を継続するかどうかの保証は、どこにもないのです。

それならば、導入を宣言するよりも、過去において累進配当を「行動で示している」方が信頼できます。

過去20年に累進配当の実績ありは、TOPIX構成銘柄の14%

そこで、過去の実績について確認してみました。

過去20年間で見ると、TOPIX(東証株価指数)を構成する2156社のうちで(9月19日現在)、累進配当となっている企業は310社になります。割合にして14%ほどで、ここだけを捉えれば、選ばれし銘柄ではあるものの、際立つというわけでもありません。

■過去20年間の累進配当銘柄と連続増配銘柄の数

出所:リフィニティブ・データストリーム

連続増配の実績については0.4%

参考として、この20年の間に連続増配した銘柄に絞ると、その数は9社。全体の0.4%にとどまります(下の表参照)。

数字から一目瞭然なように、この9社は稀有な存在ですが、それだけをもって株主還元の優等生とは断じることはできません。

連続増配銘柄の場合、内需系企業が占めているのは、外部環境に左右されにくいビジネスモデル自体が、連続増配の追い風になっていた面があります。

■過去20年間の連続増配銘柄の一覧

| 銘柄名<コード> | 配当 利回り | 時価総額 | 業種 |

| KDDI<9433> | 2.96% | 10兆8918億円 | 情報・通信業 |

| 三菱HCキャ<8593> | 3.44% | 1兆5769億円 | その他金融業 |

| ユー・エス・エス<4732> | 2.77% | 6428億円 | サービス業 |

| アルフレッサHD<2784> | 3.04% | 5277億円 | 卸売業 |

| 芙蓉リース<8424> | 3.02% | 3916億円 | その他金融業 |

| トランコム<9058> | 1.74% | 783億円 | 倉庫・運輸関連業 |

| 高速<7504> | 2.29% | 441億円 | 卸売業 |

| ステップ<9795> | 3.94% | 296億円 | サービス業 |

| SPK<7466> | 2.39% | 218億円 | 卸売業 |

出所:リフィニティブ・データストリーム

注:母集団はTOPIX構成銘柄。過去20年間連続増配の銘柄を抽出。

配当利回りは今期会社予想。並びは時価総額の降順。銘柄名は略称

業種の特性に影響されずに株主還元の積極性を見るには

累進配当においても、過去20年の間に減配しなかったのは、この期間の業績がたまたま堅調だったからかもしれません。

業種で見れば、資源やグローバル製造業などは業績のブレも大きくなる特性があります。また事業モデルの面で業績が動きやすい場合も、連続増配はもちろん累進配当も困難になります。

こうした事業面での特性を考慮して、より端的に配当支払いの積極性を見ることが可能な指標には、どのようなものがあるでしょうか。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株