2023年、注意すべき4つのリスクと、その対抗策は

大川智宏の「日本株・数字で徹底診断!」 第104回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「景気悪化なら、減配リスク・ゼロの"業績リオープン"に注目」を読む

2023年の年明けの株式市場も不安定な展開が続いています。背景には、まもなく1年が経過するロシアのウクライナ侵攻や、終息が見えないコロナ禍などさまざまな要因があります。

年明けは何かと前向きな話題を求めがちですが、このコラムでは23年の株式投資における4つのリスク要因について、備忘録の意味も含めて見ていきます。

リスク1~ウクライナ紛争の混迷化

まずロシアによるウクライナ侵攻は、残念ながら泥沼化の様相を呈しています。仮にこの紛争が長期化して混迷化した場合は、足元で落ち着きを見せ始めているエネルギー価格の高騰に再び見舞われることが否定できません。

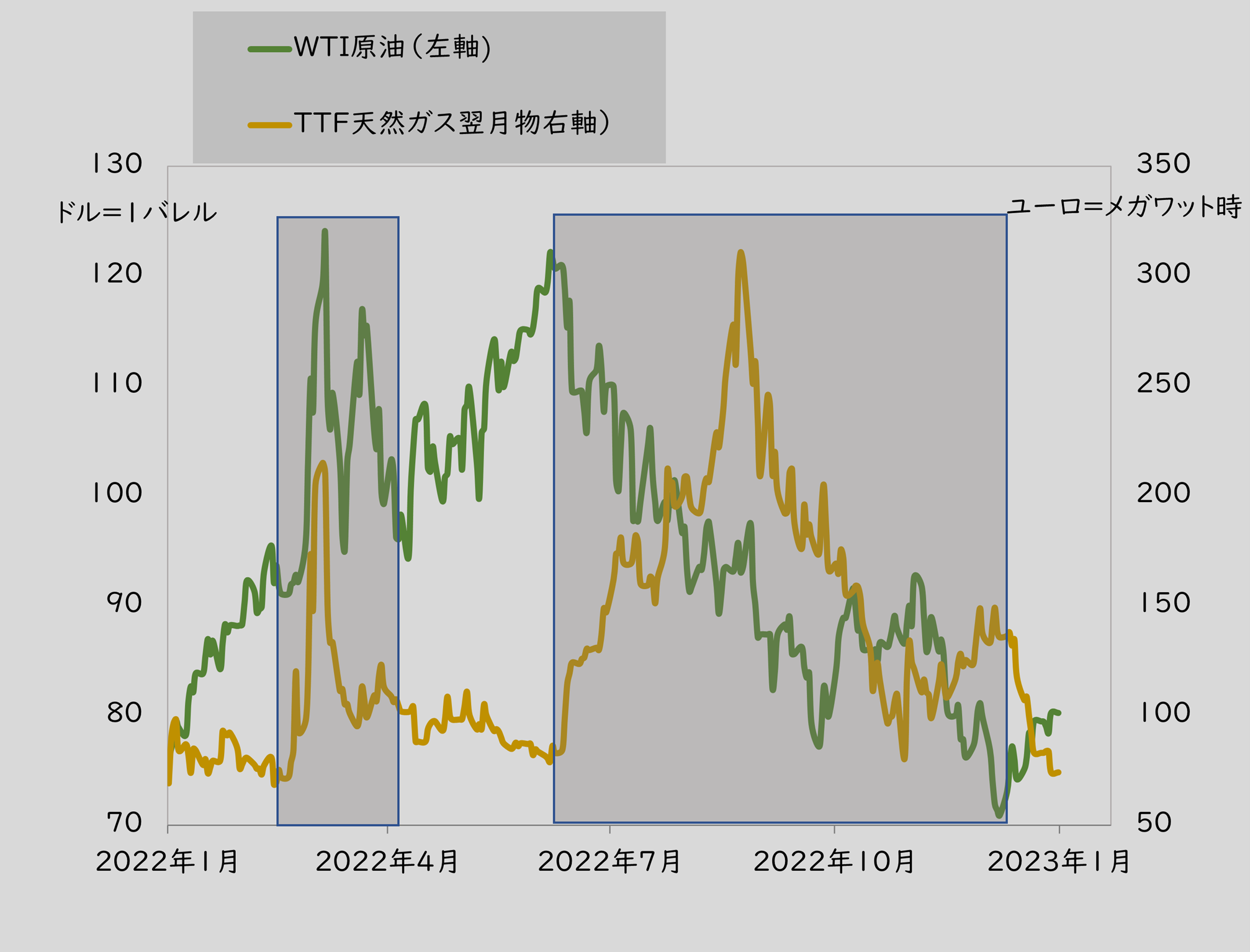

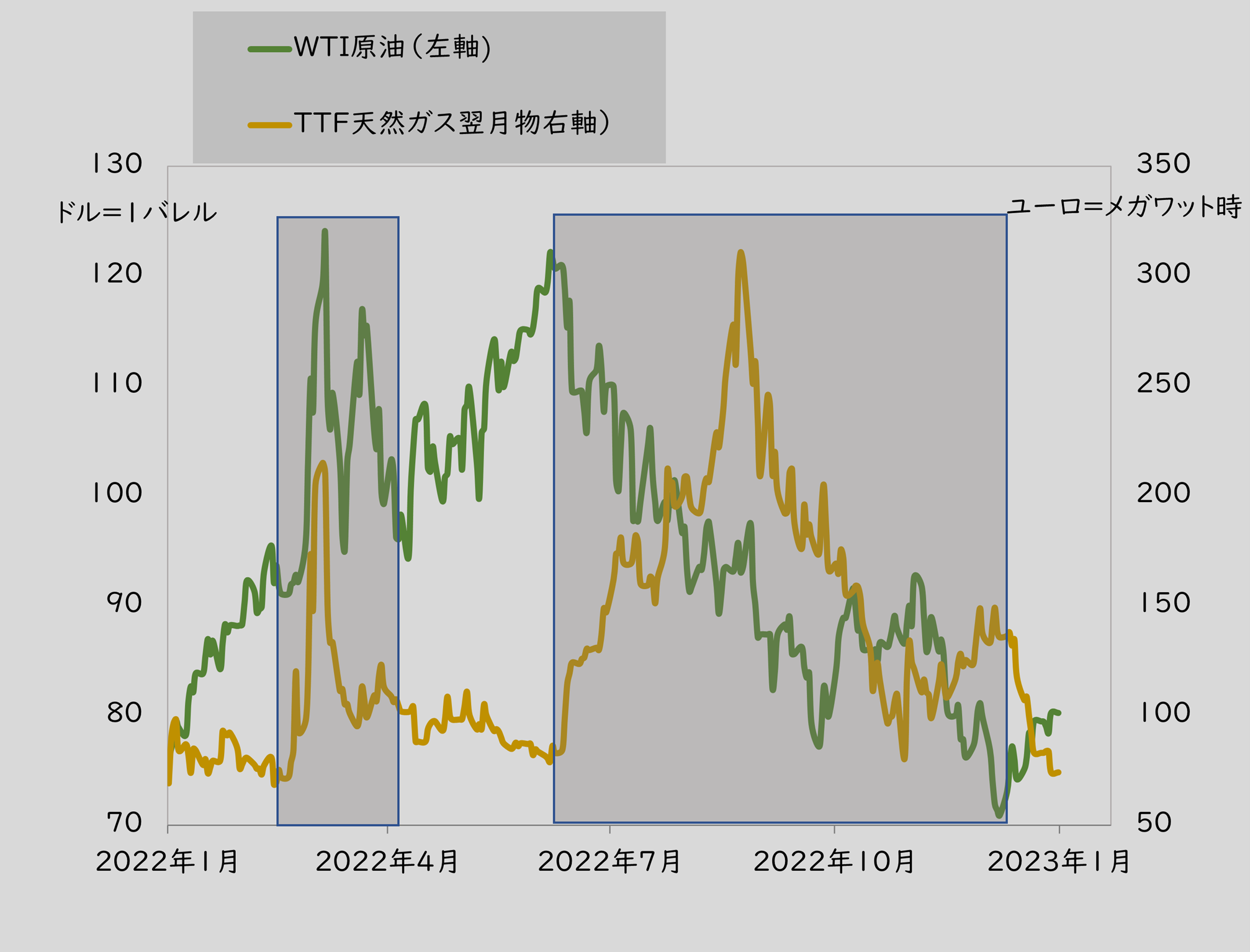

この侵攻の前後から原油(WTI)および天然ガス(TTF)の価格は急騰したのですが、1年を通して観察すると、ある特徴に気が付きます。

■2022年のWTI原油とTTF天然ガスの推移

出所:リフィニティブ・データストリーム

まず、有事が勃発した瞬間にその価格は急騰しますが、それはあくまで一時的なものであるということです。乱高下したあと、時間の経過とともに価格は落ち着きを見せ始めます。

紛争の長期化への懸念や、天然ガスパイプラインの供給停止の問題など、個々のエネルギーの見通しの変化によって高騰および急落する局面は異なりますが、少なくともこの事実からは、異常な高騰が長期化することはなさそうです。

一方で重要なのは、足元でも依然として激しい紛争が続く中で、原油や天然ガスがなぜ下落しているのかを冷静に考えることです。これは、言うまでもなく欧米を中心とした先進国の景気後退懸念が反映された結果です。中国のゼロコロナ解除に伴う混乱の長期化も織り込まれているでしょう。

ここから得られる教訓としては、仮に突発的な事象が発生して関連銘柄が大きく跳ね上がった場合は、短期的な動きと割り切って利益確定のタイミングをうかがい、逆に資源高に伴うコスト増懸念で急落した銘柄を保有していて含み損を抱えたとしても、焦って投げ売る必要はないということです。

あくまで有事と商品価格や関連銘柄の動きは分けて考えるべきでしょう。参考までに、原油および天然ガスのそれぞれの価格に対する相関係数の高い銘柄、低い銘柄の例を掲載しておきます。

■原油価格との相関が高い銘柄と低い銘柄の例

◎高相関

出所:リフィニティブ・データストリーム。注:相関係数は対TOPIX(東証株価指数)。以下3つ同じ

◎低相関

■天然ガスとの相関が高い銘柄と低い銘柄の例

◎高相関

◎低相関

リスク2~米国のインフレ再燃 または 内需の急減速

続いては、世界経済の中心に位置する米国の景気動向に絡むリスクです。米国は、FRB(米連邦準備理事会)主導で「あえて」景気が後退するように強い引き締め政策を実施し、米国経済が減速するのは「既定路線」です。

足元の雇用は底堅く、インフレが上振れする可能性もありますが、雇用及び賃金さえ鈍化を見せれば、年央から年後半に向けて本格的な景気後退局面へと突入するでしょう。今の米国経済にとっては、早期に景気が回復し、インフレが再開してしまうことの方がリスクなのです。一方で、株式投資におけるリスクは、米国景気が後退して企業業績の鈍化に巻き込まれることです。

そのリスクを回避する準備として、足元の米国株の業種別予想純利益の成長率で、上位と下位の5業種を確認しておく必要があります。

下位に関連する日本株の銘柄には悪影響が飛び火してくるリスクがある一方、上位の類似業種は今後の回復期待の波に乗る可能性もあります。

■米国株の12カ月先予想純利益成長率の上位と下位の5業種

出所:リフィニティブ・データストリーム

まず、上位5業種では、圧倒的なトップが「消費者サービス」になっています。留意点は、この業種に含まれる急成長銘柄のほとんどが大手カジノであり、日本株市場には該当銘柄が存在しないため、無視して構わないと思います。おそらく、中国のゼロコロナ解除に伴うインバウンド期待などが回復要因として大きいでしょう。

2位の「小売業」は、インフレの沈静化に伴う国内消費の復活を期待したものと考えられます。ただし、これも扱いが難しく、米国は景気後退からの物価の下落を見通す局面にいますが、日本は今後インフレが進行してく段階にいます。そのため、この小売業の回復期待がすぐに日本株投資に活かせるかは、落ち着いて考えなければいけません。

しかし、仮に今後日本でインフレが進行した場合は、その後に米国で起きたことと、同様の事象が発生することもあり得ます。米国では、物価の高騰から消費が落ち込み内需系の銘柄はいったん売られました。が、それからはインフレの沈静化期待が高まり、再び買いが優勢になりそうま展開を見せています。

一方で、下位業種に見られる「資源」や「素材」「半導体」は、景気の後退とともにまさにこれから悪化を迎えるところで、外需依存の強い日本の関連産業も痛手を負う可能性は高そうです。

ちなみに、下位1位の耐久消費財では、いわゆる白物家電などの一般的な耐久財というよりは住宅関連銘柄の業績が急激に悪化するとの想定です。

米国の住宅市場は、インフレと高金利の二重苦で低迷を続けており、ローンが絡む点で一般消費に比べると回復は遅れる可能性が高そうです。これに倣えば、日本の住宅関連株も今年は難しい局面に立たされるかもしれません。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「景気悪化なら、減配リスク・ゼロの"業績リオープン"に注目」を読む

2023年の年明けの株式市場も不安定な展開が続いています。背景には、まもなく1年が経過するロシアのウクライナ侵攻や、終息が見えないコロナ禍などさまざまな要因があります。

年明けは何かと前向きな話題を求めがちですが、このコラムでは23年の株式投資における4つのリスク要因について、備忘録の意味も含めて見ていきます。

リスク1~ウクライナ紛争の混迷化

まずロシアによるウクライナ侵攻は、残念ながら泥沼化の様相を呈しています。仮にこの紛争が長期化して混迷化した場合は、足元で落ち着きを見せ始めているエネルギー価格の高騰に再び見舞われることが否定できません。

この侵攻の前後から原油(WTI)および天然ガス(TTF)の価格は急騰したのですが、1年を通して観察すると、ある特徴に気が付きます。

■2022年のWTI原油とTTF天然ガスの推移

出所:リフィニティブ・データストリーム

まず、有事が勃発した瞬間にその価格は急騰しますが、それはあくまで一時的なものであるということです。乱高下したあと、時間の経過とともに価格は落ち着きを見せ始めます。

紛争の長期化への懸念や、天然ガスパイプラインの供給停止の問題など、個々のエネルギーの見通しの変化によって高騰および急落する局面は異なりますが、少なくともこの事実からは、異常な高騰が長期化することはなさそうです。

一方で重要なのは、足元でも依然として激しい紛争が続く中で、原油や天然ガスがなぜ下落しているのかを冷静に考えることです。これは、言うまでもなく欧米を中心とした先進国の景気後退懸念が反映された結果です。中国のゼロコロナ解除に伴う混乱の長期化も織り込まれているでしょう。

ここから得られる教訓としては、仮に突発的な事象が発生して関連銘柄が大きく跳ね上がった場合は、短期的な動きと割り切って利益確定のタイミングをうかがい、逆に資源高に伴うコスト増懸念で急落した銘柄を保有していて含み損を抱えたとしても、焦って投げ売る必要はないということです。

あくまで有事と商品価格や関連銘柄の動きは分けて考えるべきでしょう。参考までに、原油および天然ガスのそれぞれの価格に対する相関係数の高い銘柄、低い銘柄の例を掲載しておきます。

■原油価格との相関が高い銘柄と低い銘柄の例

◎高相関

| ランク | 銘柄名<コード> | 業種 | 22年の年間(52週) 相関係数 | |

| 原油 | 天然ガス | |||

| 1 | INPEX<1605> | 鉱業 | 0.57 | 0.07 |

| 2 | コスモHD<5021> | 石油・石炭製品 | 0.53 | 0.21 |

| 3 | Sサイエンス<5721> | 非鉄金属 | 0.52 | 0.60 |

| 4 | 日本コークス<3315> | 石油・石炭製品 | 0.52 | 0.32 |

| 5 | 富士石油<5017> | 石油・石炭製品 | 0.50 | 0.10 |

| 6 | 出光興産<5019> | 石油・石炭製品 | 0.47 | 0.14 |

| 7 | 住友鉱<5713> | 非鉄金属 | 0.45 | 0.02 |

| 8 | ENEOS<5020> | 石油・石炭製品 | 0.44 | ▲ 0.14 |

| 9 | アサヒHD<5857> | 非鉄金属 | 0.38 | 0.10 |

| 10 | 三井金<5706> | 非鉄金属 | 0.36 | ▲ 0.15 |

◎低相関

| ランク | 銘柄名<コード> | 業種 | 22年の年間(52週) 相関係数 | |

| 原油 | 天然ガス | |||

| 1 | 日水<1332> | 水産・農林業 | ▲ 0.48 | ▲ 0.29 |

| 2 | アサヒ<2502> | 食料品 | ▲ 0.44 | ▲ 0.42 |

| 3 | 関西ペ<4613> | 化学 | ▲ 0.43 | ▲ 0.31 |

| 4 | 竹本容器<4248> | 化学 | ▲ 0.42 | ▲ 0.45 |

| 5 | 浜ゴム<5101> | ゴム製品 | ▲ 0.40 | ▲ 0.41 |

| 6 | 大阪ソーダ<4046> | 化学 | ▲ 0.39 | ▲ 0.33 |

| 7 | JAL<9201> | 空運業 | ▲ 0.39 | ▲ 0.57 |

| 8 | ANAHD<9202> | 空運業 | ▲ 0.38 | ▲ 0.52 |

| 9 | GMB<7214> | 輸送用機器 | ▲ 0.38 | ▲ 0.37 |

| 10 | 日野自<7205> | 輸送用機器 | ▲ 0.38 | ▲ 0.54 |

■天然ガスとの相関が高い銘柄と低い銘柄の例

◎高相関

| ランク | 銘柄名<コード> | 業種 | 2022年の年間(52週) 相関係数 | |

| 天然ガス | 原油 | |||

| 1 | Sサイエンス<5721> | 非鉄金属 | 0.60 | 0.52 |

| 2 | 日本コークス<3315> | 石油・石炭製品 | 0.32 | 0.52 |

| 3 | 北陸電<9505> | 電気・ガス業 | 0.26 | 0.21 |

| 4 | イーレックス<9517> | 電気・ガス業 | 0.25 | 0.13 |

| 5 | 石井鉄<6362> | 機械 | 0.25 | 0.03 |

| 6 | 東陽倉<9306> | 倉庫・運輸関連業 | 0.25 | 0.31 |

| 7 | コスモHD<5021> | 石油・石炭製品 | 0.21 | 0.53 |

| 8 | ナカヨ<6715> | 電気機器 | 0.19 | 0.02 |

| 9 | 沖縄電<9511> | 電気・ガス業 | 0.19 | ▲ 0.07 |

| 10 | 北海電<9509> | 電気・ガス業 | 0.18 | 0.25 |

◎低相関

| ランク | 銘柄名<コード> | 業種 | 2022年の年間(52週) 相関係数 | |

| 天然ガス | 原油 | |||

| 1 | AGC<5201> | ガラス・土石製品 | ▲ 0.61 | ▲ 0.35 |

| 2 | リンテック<7966> | その他製品 | ▲ 0.58 | ▲ 0.24 |

| 3 | 日電硝<5214> | ガラス・土石製品 | ▲ 0.57 | ▲ 0.27 |

| 4 | JAL<9201> | 空運業 | ▲ 0.57 | ▲ 0.39 |

| 5 | 中本パックス<7811> | その他製品 | ▲ 0.54 | ▲ 0.35 |

| 6 | 日野自<7205> | 輸送用機器 | ▲ 0.54 | ▲ 0.38 |

| 7 | いすゞ<7202> | 輸送用機器 | ▲ 0.54 | ▲ 0.32 |

| 8 | 日産自<7201> | 輸送用機器 | ▲ 0.54 | ▲ 0.21 |

| 9 | 昭電工<4004> | 化学 | ▲ 0.53 | ▲ 0.21 |

| 10 | DMG森精機<6141> | 機械 | ▲ 0.52 | ▲ 0.07 |

リスク2~米国のインフレ再燃 または 内需の急減速

続いては、世界経済の中心に位置する米国の景気動向に絡むリスクです。米国は、FRB(米連邦準備理事会)主導で「あえて」景気が後退するように強い引き締め政策を実施し、米国経済が減速するのは「既定路線」です。

足元の雇用は底堅く、インフレが上振れする可能性もありますが、雇用及び賃金さえ鈍化を見せれば、年央から年後半に向けて本格的な景気後退局面へと突入するでしょう。今の米国経済にとっては、早期に景気が回復し、インフレが再開してしまうことの方がリスクなのです。一方で、株式投資におけるリスクは、米国景気が後退して企業業績の鈍化に巻き込まれることです。

そのリスクを回避する準備として、足元の米国株の業種別予想純利益の成長率で、上位と下位の5業種を確認しておく必要があります。

下位に関連する日本株の銘柄には悪影響が飛び火してくるリスクがある一方、上位の類似業種は今後の回復期待の波に乗る可能性もあります。

■米国株の12カ月先予想純利益成長率の上位と下位の5業種

| 上位5業種 | 下位5業種 | ||||

| 順位 | 業種 | 12カ月先 予想増益率 | 順位 | 業種 | 12カ月先 予想増益率 |

| 1 | 消費者サービス | 142% | 1 | 耐久消費財 | ▲17% |

| 2 | 小売業 | 41% | 2 | 資源・エネルギー | ▲13% |

| 3 | 保険 | 29% | 3 | 半導体 | ▲11% |

| 4 | 資本財 | 17% | 4 | 素材 | ▲9% |

| 5 | 銀行 | 13% | 5 | 医薬品 | ▲8% |

まず、上位5業種では、圧倒的なトップが「消費者サービス」になっています。留意点は、この業種に含まれる急成長銘柄のほとんどが大手カジノであり、日本株市場には該当銘柄が存在しないため、無視して構わないと思います。おそらく、中国のゼロコロナ解除に伴うインバウンド期待などが回復要因として大きいでしょう。

2位の「小売業」は、インフレの沈静化に伴う国内消費の復活を期待したものと考えられます。ただし、これも扱いが難しく、米国は景気後退からの物価の下落を見通す局面にいますが、日本は今後インフレが進行してく段階にいます。そのため、この小売業の回復期待がすぐに日本株投資に活かせるかは、落ち着いて考えなければいけません。

しかし、仮に今後日本でインフレが進行した場合は、その後に米国で起きたことと、同様の事象が発生することもあり得ます。米国では、物価の高騰から消費が落ち込み内需系の銘柄はいったん売られました。が、それからはインフレの沈静化期待が高まり、再び買いが優勢になりそうま展開を見せています。

一方で、下位業種に見られる「資源」や「素材」「半導体」は、景気の後退とともにまさにこれから悪化を迎えるところで、外需依存の強い日本の関連産業も痛手を負う可能性は高そうです。

ちなみに、下位1位の耐久消費財では、いわゆる白物家電などの一般的な耐久財というよりは住宅関連銘柄の業績が急激に悪化するとの想定です。

米国の住宅市場は、インフレと高金利の二重苦で低迷を続けており、ローンが絡む点で一般消費に比べると回復は遅れる可能性が高そうです。これに倣えば、日本の住宅関連株も今年は難しい局面に立たされるかもしれません。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株