【特集】世界トップに得意技で対抗、5期連続の2桁増益を見込むテンバガー

10年上昇企業~「ビーエンジ」第1回

前回記事「わずか0.5%の『10年上昇企業』をランキング、22年の明暗を分けたのは」を読む

約2100社の対象企業うち、該当するのは10社と、その割合はわずか0.5%しかない「10年上昇企業」。株価の年間騰落率が2012年から21年まで10年連続でプラスを維持し続けてきた会社に、この称号が与えられる。

前回の第1回では、10社の株価や業績モメンタムについてデータで確認してきた。今回から、該当企業を個別分析するシリーズに入る。分析対象は原則、トップインタビューが実現した企業になる。そのトップバッターは、ビジネスエンジニアリング<4828>だ。

10年上昇企業の総合ランキングで3位にランクインした同社は、生産、販売、会計、人事など会社のあらゆる業務を統合するERP(統合基幹業務システム)ソフトを開発、販売する企業だ。同社は22年の年間騰落率も集計時点でプラス着地する可能性が高く、達成すれば14年連続となり、上昇年数でトップの立場を維持する。

■10年上昇企業の総合ランキング

ビーエンジが主戦場とするERPの分野では、圧倒的な存在感を示すのがドイツのSAP<SAP>になる。このSAPに、独特の戦略で市場を開拓し、業績を伸ばしているのがビーエンジだ。同社は、エンジニアリング大手の東洋エンジニアリング<6330>から、1999年にスピンアウトする形で設立された。

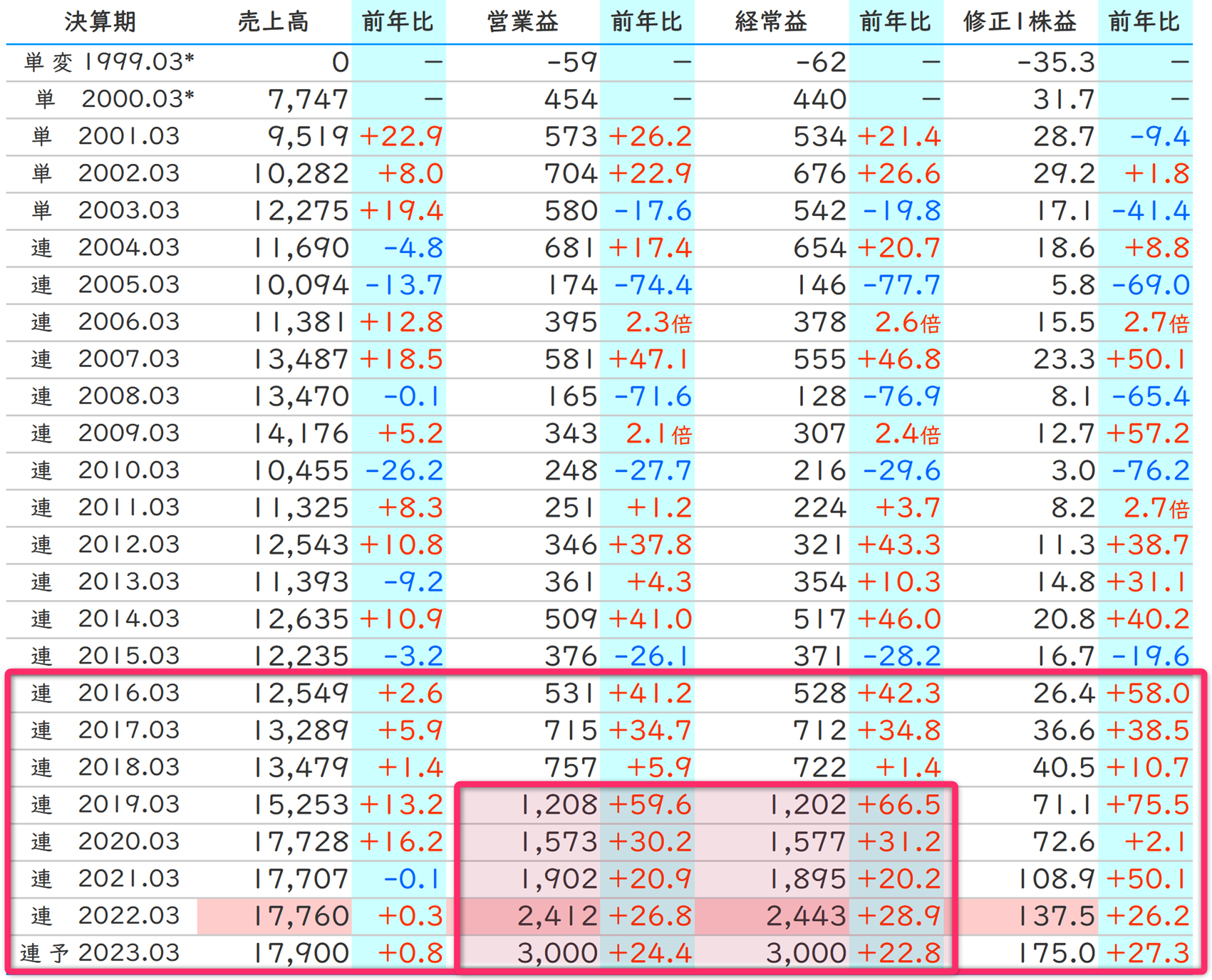

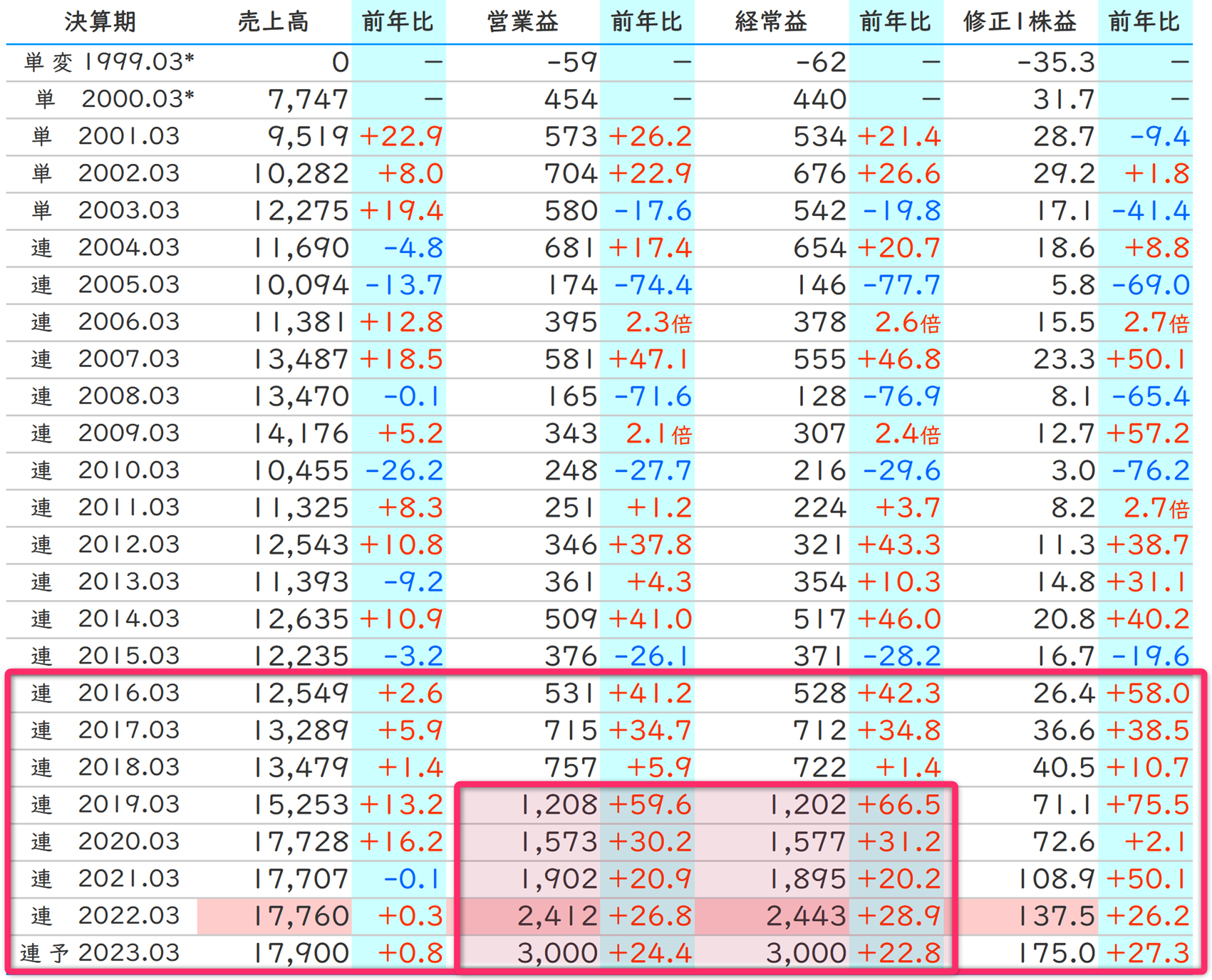

そのビーエンジは設立後、15年ほど経った2016年3月期から、業績成長のモメンタム(騰勢)を強め、23年3月期は5期連続で2桁の営業および経常増益を見込む。

■『株探プレミアム』で確認できるビーエンジの通期業績の長期の成長性推移

株価も堅調。21年末まで年間騰落率は13年連続でプラスとなっている。

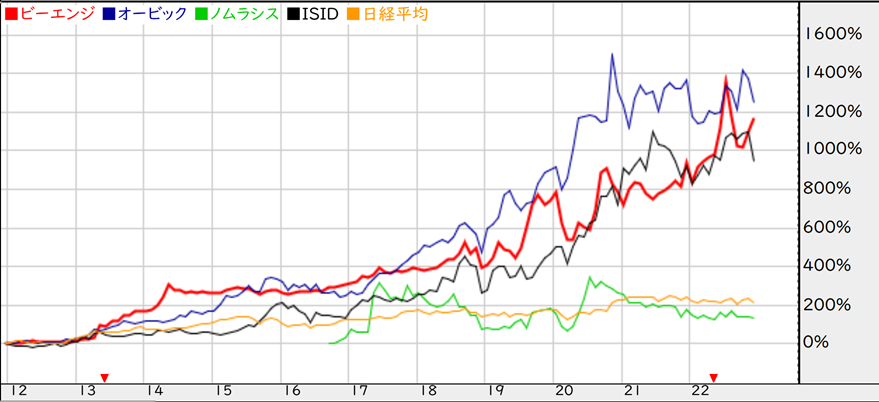

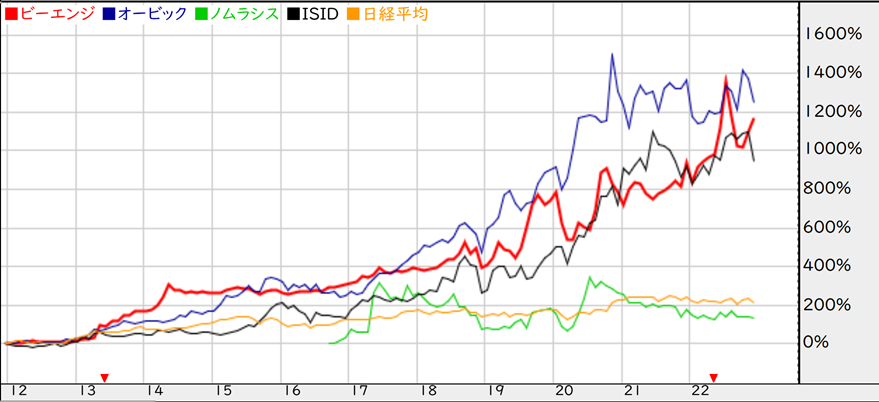

11年末からの株価パフォーマンスを見ると、同業のオービック<4684>(青線)や電通国際情報サービス<4812>(黒線)とともにテンバガーを達成している。

■ERP関連の4銘柄、日経平均株価のパフォーマンス比較

注: 2011年末=0%

業績そして株価のモメンタムを強めているのは、先に触れたように独特の事業戦略を敷いているからだ。それは、自社製ソフトの販売は他社に任せ、他社製ソフトの販売は自社で手掛けるというものだ。

この「自社のは他社。他社のは自社」という取り組みは、利益率の高い自社製ソフトのシェアを広げ、競争力を高めることに成功してきた。

なぜ、この戦略が自社製品の競争力強化につながるのか。そして今後の課題と課題克服の方策はどのようなものか。同社の羽田雅一社長に聞いた。2回シリーズの初回は、利益成長の原動力となっている自社製品の戦略についてフォーカスする。

■ビーエンジの羽田雅一社長

ターゲット領域でのシェアは2位、巨人SAPを追う

同社が、利益率の高い自社製品の販売を他社に委ねているのは、同社のマーケットでの立ち位置が関係する。ビーエンジの得意領域は、生産関連のサプライチェーン(供給網)。主な顧客は、売上高が100億円を超える中堅規模以上の製造業になる。

最大のライバルはドイツのSAP で、市場シェアは30%を超える。これに対してビーエンジのシェアは、10%超と2番手に付けている(いずれもビーエンジの推計)。

売上高が278億4200万ユーロ(4兆円前後)のSAPに対して、ビーエンジは200億円に満たない。その中でビーエンジが健闘しているのは、自社製品である「mcframe(エム・シー・フレーム)」の開発に経営資源を集中させていることがある。

600人台の従業員のうち3分の1を「mcframe」の開発に配置している。人員が限られている中で、羽田社長は「利益率の高い自社製品は開発とマーケティングに集中させ、販売は高い実績やそれぞれの得意領域を持つパートナー企業に任せた方が効率的だ」と言う。

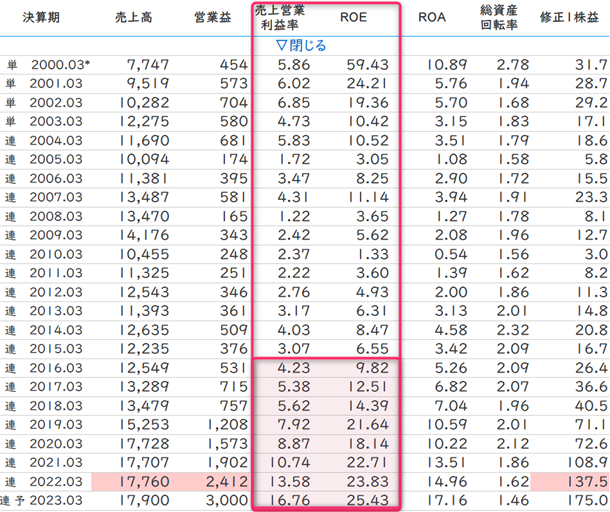

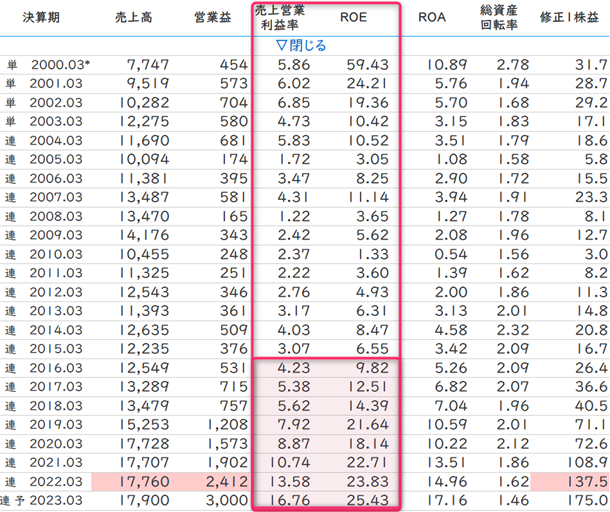

この戦略は2016年頃から軌道に乗り、同社全体の利益水準ないし利益率の向上の原動力となっている。下の図のように、売上高営業利益率とROE(自己資本利益率)が16年からその水準を切り上げるトレンドに入っている。

■『株探プレミアム』で確認できるビーエンジの長期の収益性推移

自社ソフト事業の営業利益率は31%と突出

全体業績の収益性を高めている中で、自社製品の貢献度はどれくらいなのか。同社の持つ3つのセグメント事業で確認してみる。まず3つの事業とは以下の、

・自社製品を扱う「プロダクト事業」、

・他社製品の導入支援を行う「ソリューション事業」

・システムの保守・運用を行う「システムサポート事業」

――になる。このうちプロダクト事業とソリューション事業が収益の柱で、2つ合わせて、売上構成比の90%を占める。

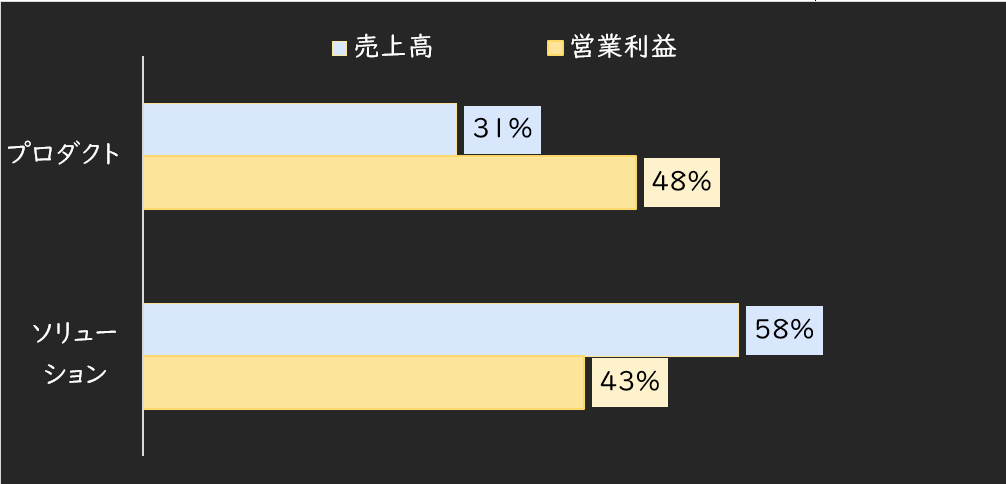

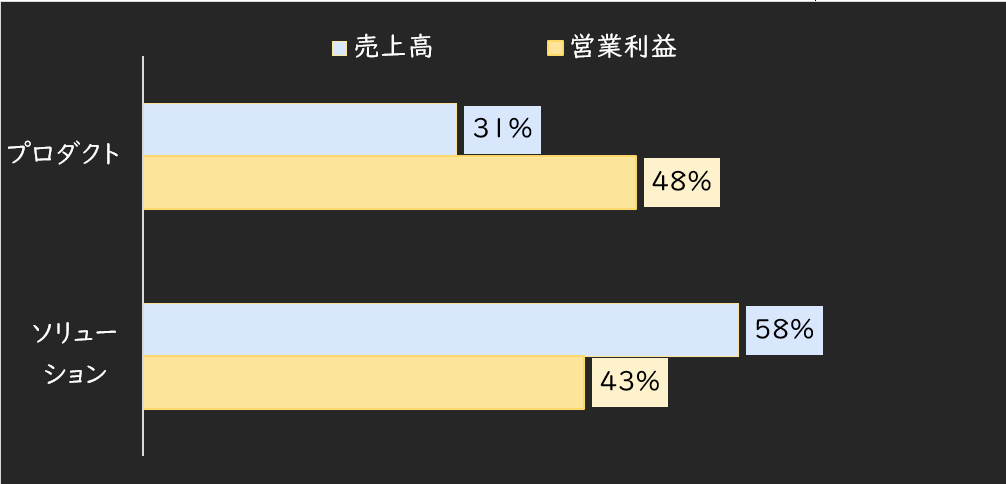

2つの柱について売上高と営業利益の全体に占める構成比を見れば、自社製品を扱うプロダクト事業の収益性の高さがわかる。下に示したようにプロダクト事業の売上構成比は全体の30%程度にとどまるが、営業利益については半分に迫る水準にある。

この構成比の差が示すように、同事業の売上高利益率は前期末時点で31%と、ソリューション事業の15%の2倍を超える

■プロダクト事業とソリューション事業の売上構成比、営業利益構成比

注:2022年3月期

プロダクト事業の収益性が高水準なのは、営業費用のうち固定費の側面が強い開発費の割合が高い収支構造の下で、「mcframe」の販売が損益分岐点を超えれば、「その分は、ほぼ利益になる」(羽田社長)からだ。

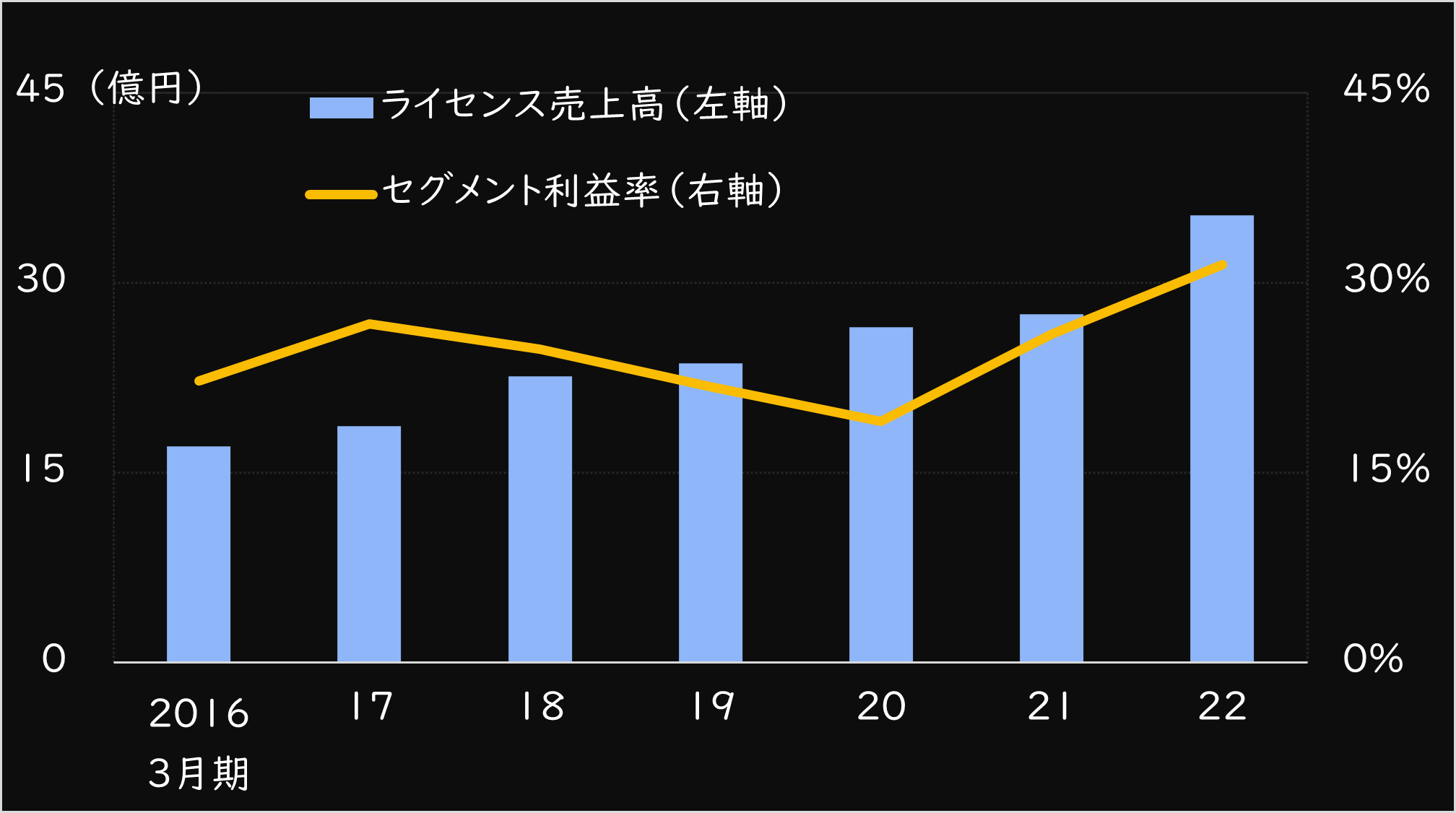

同社のソフトにかかわる開発費は毎年5億円前後が計上されている中で、ライセンス売上高は直近10年間で年平均10%超のペースで増えている。なおプロダクト事業の中でライセンス売上高の割合は、22年3月期で約6割を占めている。

ライセンス売上高の半分は固定収入

同ソフトの販売数が増えると利益水準が高くなるのは、もう1つ理由がある。ライセンス売上高の半分が保守関連の収入で占めていることだ。保守関連の収入は、導入顧客1社あたり毎年一定額が発生する固定収入で、顧客数が増えるほど安定収入を確保しやすい構造を持つ。

この保守は「ライセンス保守」と呼ばれ、システムサポート事業で手掛ける保守・運用とは別の扱いだ。システムサポート事業では、「mcframe」の導入で付帯的に開発したERP以外のシステムなどを対象としている。

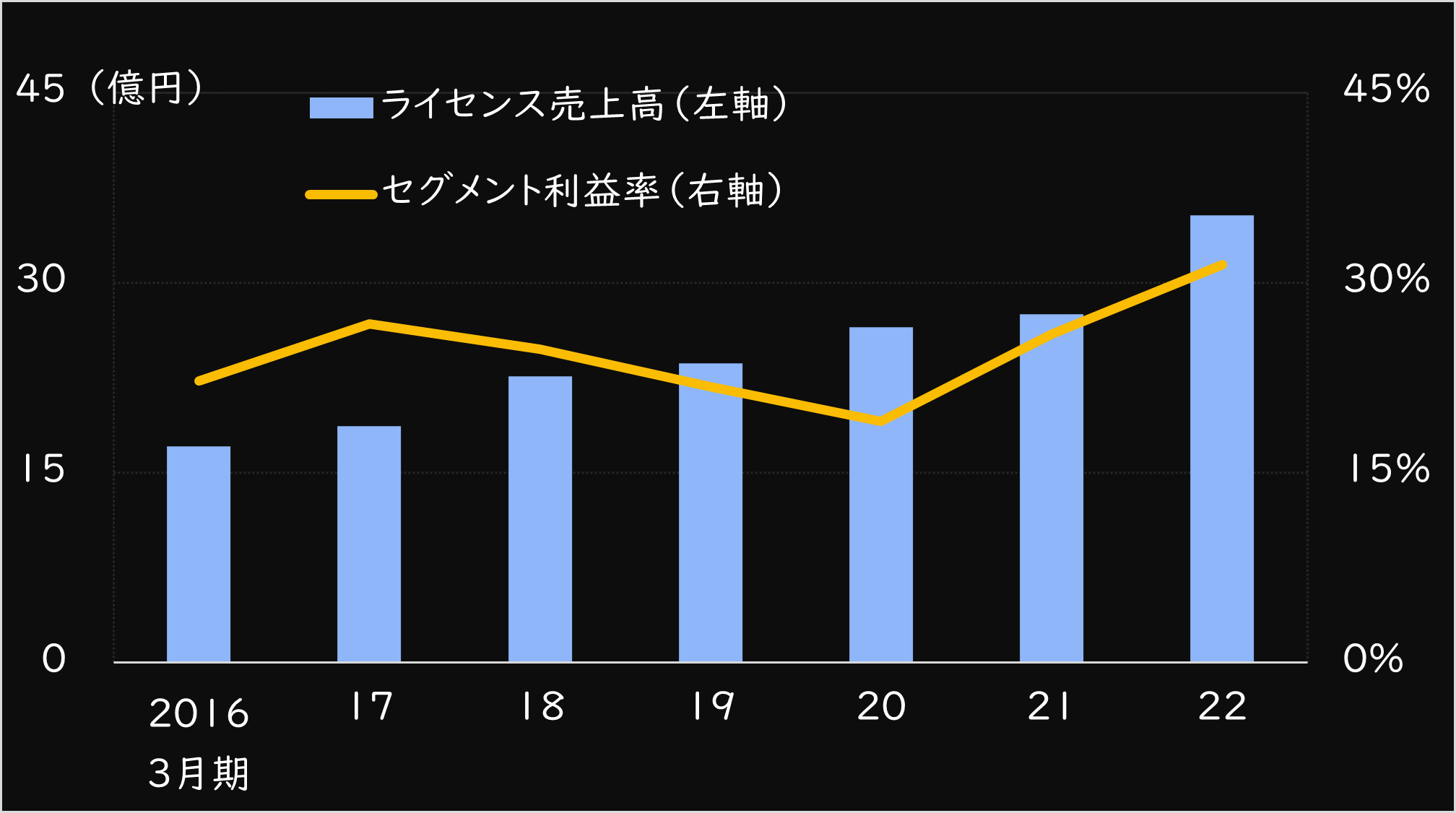

足元の顧客数は900社以上。ここまで顧客を拡大してきたことが、利益率の向上につながることを示したのが下のグラフだ。ライセンス売上高(水色の縦棒)が増えれば、長期的にはセグメント利益率(黄色の折れ線)も上昇する傾向が見て取れる。

なお、21年3月期からセグメント利益率が伸びているのは、その前の期と、さらにその前の期に行った事業投資の影響だ。米国法人の立ち上げ費用、また保守体制の強化に向けて人件費の負担が増えるといった要因が和らぎ、22年3月期は、ライセンス売上高、セグメント利益率ともに最高を更新している。

■ライセンス売上高(青の縦棒)、セグメント利益率(黄の折れ線)の推移

(出所)ビーエンジのIR資料

「製造業のIT投資は、右肩上がり」に乗る

同社の製品の販売が伸びている理由の1つは、国内の製造業のIT投資が右肩上がりで伸びていることだ。経済産業省によれば、2021年の投資額は計1兆4000億円前後。10年前の1兆円前後に比べると1.4倍の規模に膨らんでいる。

ERPパッケージライセンスの市場規模も拡大している。こちらは全業種を対象としたものだが、矢野経済研究所の調査では、21年の市場規模は1278億円。直近4年間は5.7%のペースで伸びている。

これに加え、同社の戦略と競争環境の変化が「mcframe」の販売数の拡大につながっている。それがニッチ戦略による機能面の差異化と競争環境の軟化になる。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

編集・構成/真弓重孝、取材/真弓重孝・高山英聖(株探編集部)

前回記事「わずか0.5%の『10年上昇企業』をランキング、22年の明暗を分けたのは」を読む

約2100社の対象企業うち、該当するのは10社と、その割合はわずか0.5%しかない「10年上昇企業」。株価の年間騰落率が2012年から21年まで10年連続でプラスを維持し続けてきた会社に、この称号が与えられる。

前回の第1回では、10社の株価や業績モメンタムについてデータで確認してきた。今回から、該当企業を個別分析するシリーズに入る。分析対象は原則、トップインタビューが実現した企業になる。そのトップバッターは、ビジネスエンジニアリング<4828>だ。

10年上昇企業の総合ランキングで3位にランクインした同社は、生産、販売、会計、人事など会社のあらゆる業務を統合するERP(統合基幹業務システム)ソフトを開発、販売する企業だ。同社は22年の年間騰落率も集計時点でプラス着地する可能性が高く、達成すれば14年連続となり、上昇年数でトップの立場を維持する。

■10年上昇企業の総合ランキング

| 順位 | 銘柄名<コード> | 株価 | 成長 | 収益性 | 株主 還元 | 合計 |

| 1位 | ベネ・ワン<2412> | 1位 | 1位 | 6位 | 1位 | 9 |

| 2位 | ライト<1926> | 6位 | 3位 | 1位 | 1位 | 11 |

| 3位 | ULSグルプ<3798> | 2位 | 2位 | 5位 | 4位 | 13 |

| 3位 | ビーエンジ<4828> | 3位 | 4位 | 2位 | 4位 | 13 |

| 5位 | 日東富士<2003> | 8位 | 4位 | 3位 | 7位 | 22 |

| 6位 | 東映アニメ<4816> | 3位 | 4位 | 9位 | 8位 | 24 |

| 7位 | ダイワボHD<3107> | 6位 | 9位 | 8位 | 3位 | 26 |

| 8位 | ナガワ<9663> | 3位 | 7位 | 10位 | 8位 | 28 |

| 9位 | 新日空調<1952> | 9位 | 8位 | 6位 | 6位 | 29 |

| 10位 | テクノ菱和<1965> | 10位 | 9位 | 3位 | 10位 | 32 |

ビーエンジが主戦場とするERPの分野では、圧倒的な存在感を示すのがドイツのSAP<SAP>になる。このSAPに、独特の戦略で市場を開拓し、業績を伸ばしているのがビーエンジだ。同社は、エンジニアリング大手の東洋エンジニアリング<6330>から、1999年にスピンアウトする形で設立された。

そのビーエンジは設立後、15年ほど経った2016年3月期から、業績成長のモメンタム(騰勢)を強め、23年3月期は5期連続で2桁の営業および経常増益を見込む。

■『株探プレミアム』で確認できるビーエンジの通期業績の長期の成長性推移

株価も堅調。21年末まで年間騰落率は13年連続でプラスとなっている。

11年末からの株価パフォーマンスを見ると、同業のオービック<4684>(青線)や電通国際情報サービス<4812>(黒線)とともにテンバガーを達成している。

■ERP関連の4銘柄、日経平均株価のパフォーマンス比較

注: 2011年末=0%

業績そして株価のモメンタムを強めているのは、先に触れたように独特の事業戦略を敷いているからだ。それは、自社製ソフトの販売は他社に任せ、他社製ソフトの販売は自社で手掛けるというものだ。

この「自社のは他社。他社のは自社」という取り組みは、利益率の高い自社製ソフトのシェアを広げ、競争力を高めることに成功してきた。

なぜ、この戦略が自社製品の競争力強化につながるのか。そして今後の課題と課題克服の方策はどのようなものか。同社の羽田雅一社長に聞いた。2回シリーズの初回は、利益成長の原動力となっている自社製品の戦略についてフォーカスする。

■ビーエンジの羽田雅一社長

ターゲット領域でのシェアは2位、巨人SAPを追う

同社が、利益率の高い自社製品の販売を他社に委ねているのは、同社のマーケットでの立ち位置が関係する。ビーエンジの得意領域は、生産関連のサプライチェーン(供給網)。主な顧客は、売上高が100億円を超える中堅規模以上の製造業になる。

最大のライバルはドイツのSAP で、市場シェアは30%を超える。これに対してビーエンジのシェアは、10%超と2番手に付けている(いずれもビーエンジの推計)。

売上高が278億4200万ユーロ(4兆円前後)のSAPに対して、ビーエンジは200億円に満たない。その中でビーエンジが健闘しているのは、自社製品である「mcframe(エム・シー・フレーム)」の開発に経営資源を集中させていることがある。

600人台の従業員のうち3分の1を「mcframe」の開発に配置している。人員が限られている中で、羽田社長は「利益率の高い自社製品は開発とマーケティングに集中させ、販売は高い実績やそれぞれの得意領域を持つパートナー企業に任せた方が効率的だ」と言う。

この戦略は2016年頃から軌道に乗り、同社全体の利益水準ないし利益率の向上の原動力となっている。下の図のように、売上高営業利益率とROE(自己資本利益率)が16年からその水準を切り上げるトレンドに入っている。

■『株探プレミアム』で確認できるビーエンジの長期の収益性推移

自社ソフト事業の営業利益率は31%と突出

全体業績の収益性を高めている中で、自社製品の貢献度はどれくらいなのか。同社の持つ3つのセグメント事業で確認してみる。まず3つの事業とは以下の、

・自社製品を扱う「プロダクト事業」、

・他社製品の導入支援を行う「ソリューション事業」

・システムの保守・運用を行う「システムサポート事業」

――になる。このうちプロダクト事業とソリューション事業が収益の柱で、2つ合わせて、売上構成比の90%を占める。

2つの柱について売上高と営業利益の全体に占める構成比を見れば、自社製品を扱うプロダクト事業の収益性の高さがわかる。下に示したようにプロダクト事業の売上構成比は全体の30%程度にとどまるが、営業利益については半分に迫る水準にある。

この構成比の差が示すように、同事業の売上高利益率は前期末時点で31%と、ソリューション事業の15%の2倍を超える

■プロダクト事業とソリューション事業の売上構成比、営業利益構成比

注:2022年3月期

プロダクト事業の収益性が高水準なのは、営業費用のうち固定費の側面が強い開発費の割合が高い収支構造の下で、「mcframe」の販売が損益分岐点を超えれば、「その分は、ほぼ利益になる」(羽田社長)からだ。

同社のソフトにかかわる開発費は毎年5億円前後が計上されている中で、ライセンス売上高は直近10年間で年平均10%超のペースで増えている。なおプロダクト事業の中でライセンス売上高の割合は、22年3月期で約6割を占めている。

ライセンス売上高の半分は固定収入

同ソフトの販売数が増えると利益水準が高くなるのは、もう1つ理由がある。ライセンス売上高の半分が保守関連の収入で占めていることだ。保守関連の収入は、導入顧客1社あたり毎年一定額が発生する固定収入で、顧客数が増えるほど安定収入を確保しやすい構造を持つ。

この保守は「ライセンス保守」と呼ばれ、システムサポート事業で手掛ける保守・運用とは別の扱いだ。システムサポート事業では、「mcframe」の導入で付帯的に開発したERP以外のシステムなどを対象としている。

足元の顧客数は900社以上。ここまで顧客を拡大してきたことが、利益率の向上につながることを示したのが下のグラフだ。ライセンス売上高(水色の縦棒)が増えれば、長期的にはセグメント利益率(黄色の折れ線)も上昇する傾向が見て取れる。

なお、21年3月期からセグメント利益率が伸びているのは、その前の期と、さらにその前の期に行った事業投資の影響だ。米国法人の立ち上げ費用、また保守体制の強化に向けて人件費の負担が増えるといった要因が和らぎ、22年3月期は、ライセンス売上高、セグメント利益率ともに最高を更新している。

■ライセンス売上高(青の縦棒)、セグメント利益率(黄の折れ線)の推移

(出所)ビーエンジのIR資料

「製造業のIT投資は、右肩上がり」に乗る

同社の製品の販売が伸びている理由の1つは、国内の製造業のIT投資が右肩上がりで伸びていることだ。経済産業省によれば、2021年の投資額は計1兆4000億円前後。10年前の1兆円前後に比べると1.4倍の規模に膨らんでいる。

ERPパッケージライセンスの市場規模も拡大している。こちらは全業種を対象としたものだが、矢野経済研究所の調査では、21年の市場規模は1278億円。直近4年間は5.7%のペースで伸びている。

これに加え、同社の戦略と競争環境の変化が「mcframe」の販売数の拡大につながっている。それがニッチ戦略による機能面の差異化と競争環境の軟化になる。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株