【特集】景気悪化なら、減配リスク・ゼロの“業績リオープン”に注目

大川智宏の「日本株・数字で徹底診断!」 第103回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「注目の来期業績見通し、残念組の筆頭は精密機器、では逆は」を読む

12月下旬に日銀が事実上の利上げを実施すると、大型の製造業や資源関連といった景気敏感株などが急落しました。円高の進行による収益悪化に加えて、欧米の景気悪化が、日本の外需企業にとっては需要の減少、単価の下落などが懸念されていることがあります。

実際に、海外に積極的に事業を展開している外需企業の12カ月先予想EPS成長率は、すでに減益へと転じ始めています。

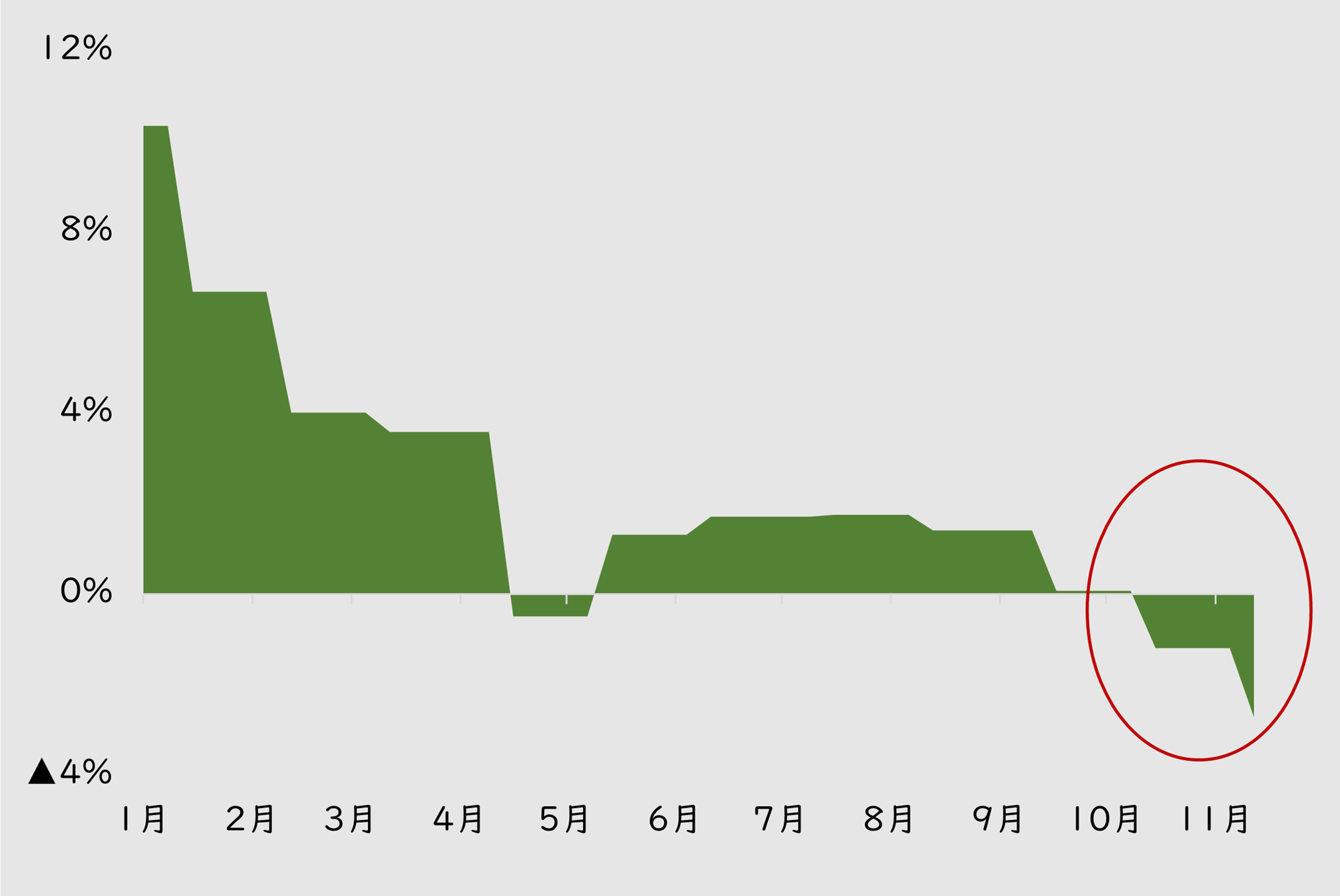

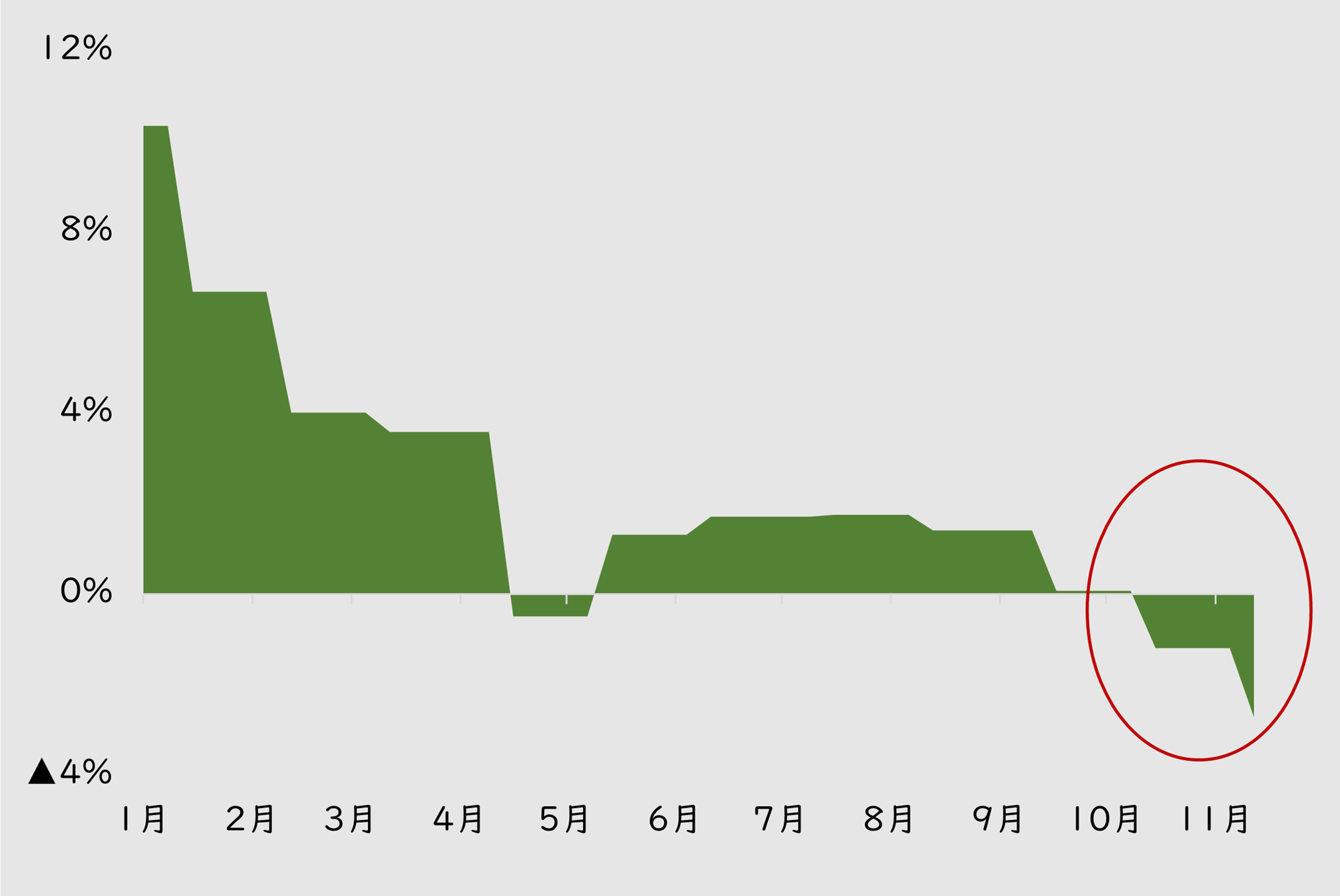

■外需企業の12カ月先予想EPS成長率の推移

また「リオープン(経済再開)特需」で潤っていた企業はどうでしょうか。外部環境は堅調で、11月のスーパーの売上高の前年同月比は5カ月連続でプラスを維持し、11月の外国人旅行者は前月比2倍近くの93万人に跳ね上がっています。

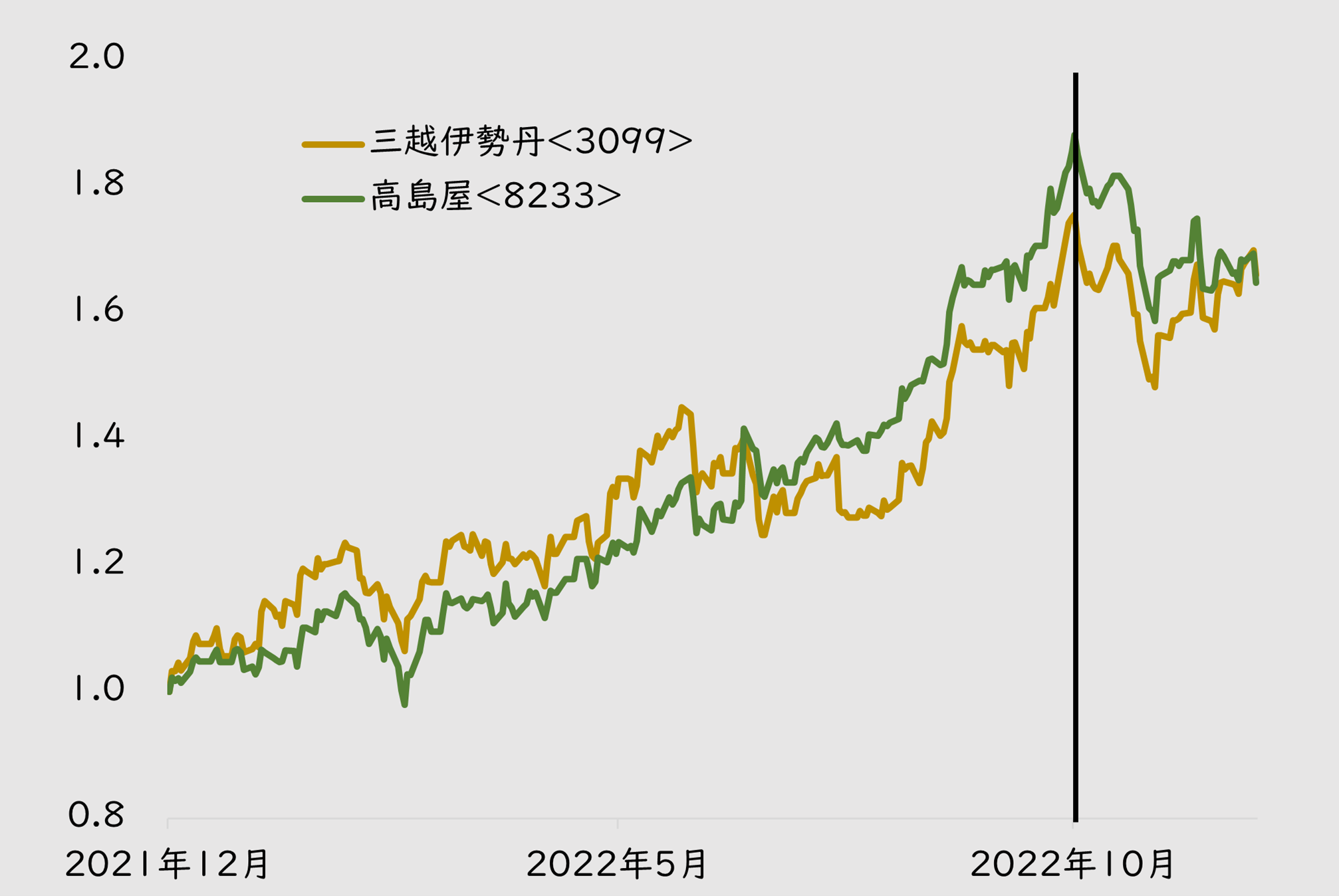

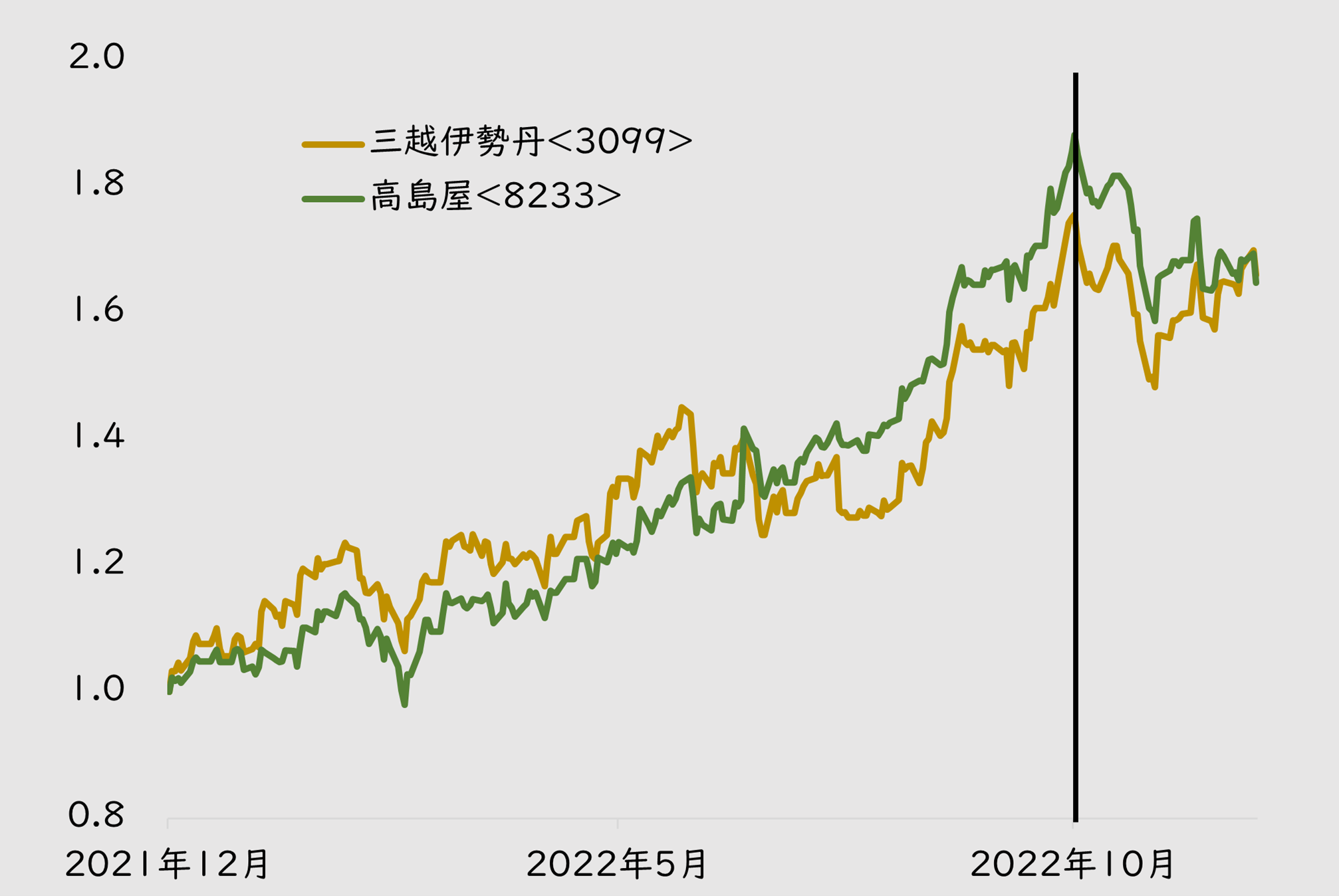

しかし、株式市場はこうした特需を織り込み済み。恩恵を受けてきた大手百貨店の一角を占める三越伊勢丹<3099>や高島屋<8233>の株価は、2022年10月ころから利益確定のモードに入ったようです。

■三越伊勢丹グループと高島屋の過去1年間の株価の推移

出所:リフィニティブ・データストリーム。注:2021年12月20日を「1」として指数化

円安や資源高そしてリオープンでの特需が一巡し、景気はピークアウトに向かう中で、魅力的な投資対象はどこにあるのでしょうか。

その1つに、これまで見られてきた日本経済の回復に一歩遅れて、これから業績が底打ちないし改善する"業績リオープン"銘柄が候補に挙がります。

具体的には、足元までの業績は低迷ないし悪化していたものの、期先に急回復が見込め、直近まで赤字実績だったのが今後は黒字に転換予想に転じるような企業です。現状がすでに最悪期ですから、株価のダウンサイドが小さいと考えられるからです。

これまでの業績リオープン銘柄のパフォーマンス実績は

では、該当する銘柄群のパフォーマンスを検証してみましょう。母集団はTOPIX(東証株価指数)構成銘柄で、各月末時点が下の3つの、

a. 12カ月先の予想EPS成長率が高い銘柄群(上位10%)、

b. 12カ月先の予想EPS成長率が低い銘柄群(下位10%)、

c. 赤字の実績から12カ月先に黒字へと転換が予想される銘柄群、

――を抽出し、それぞれ月次でパフォーマンスを累積していきます。

期間は過去20年程度を観察して、好況と不況の両方のフェーズでの効果を検証します。結果は、以下の通りです。

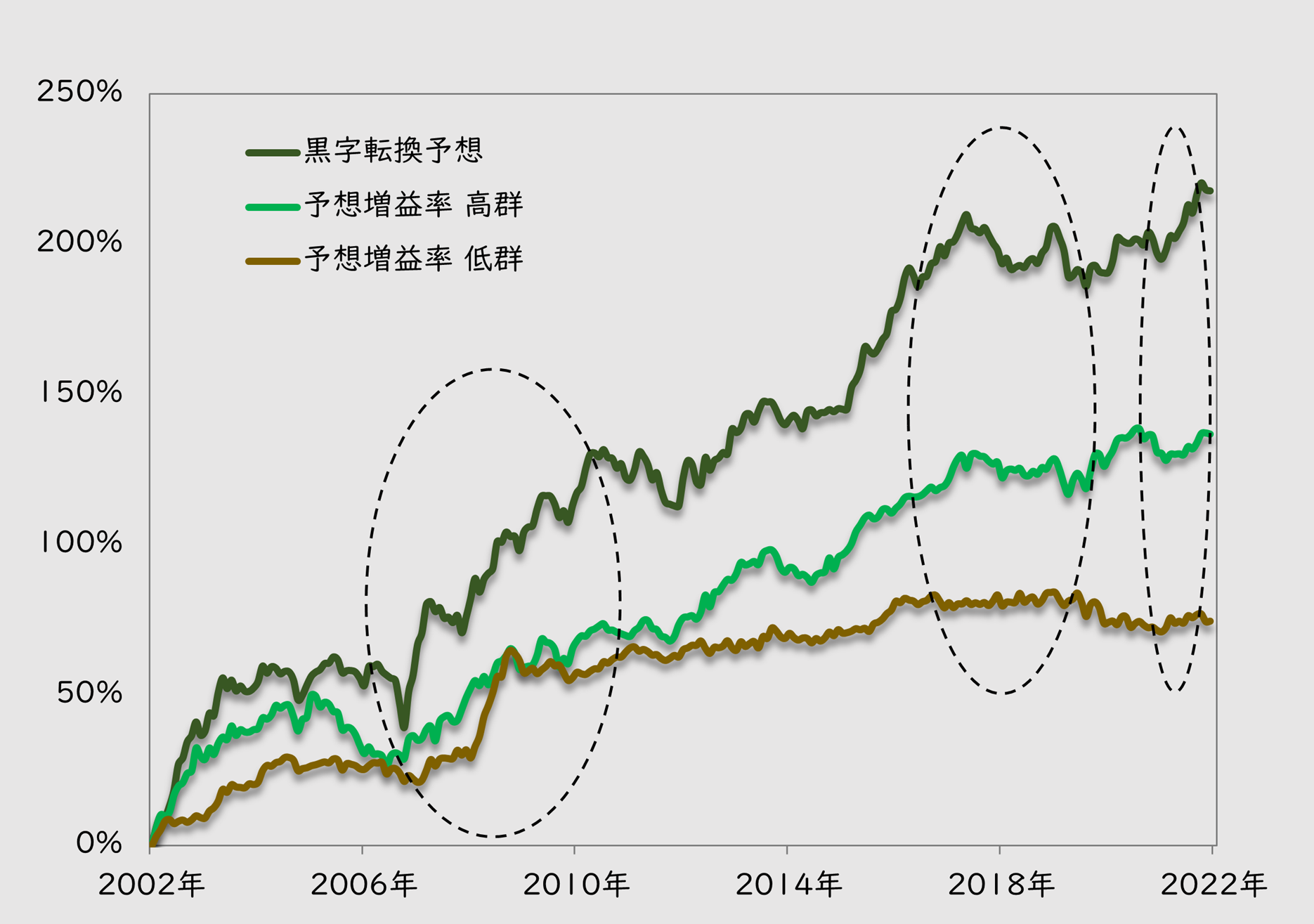

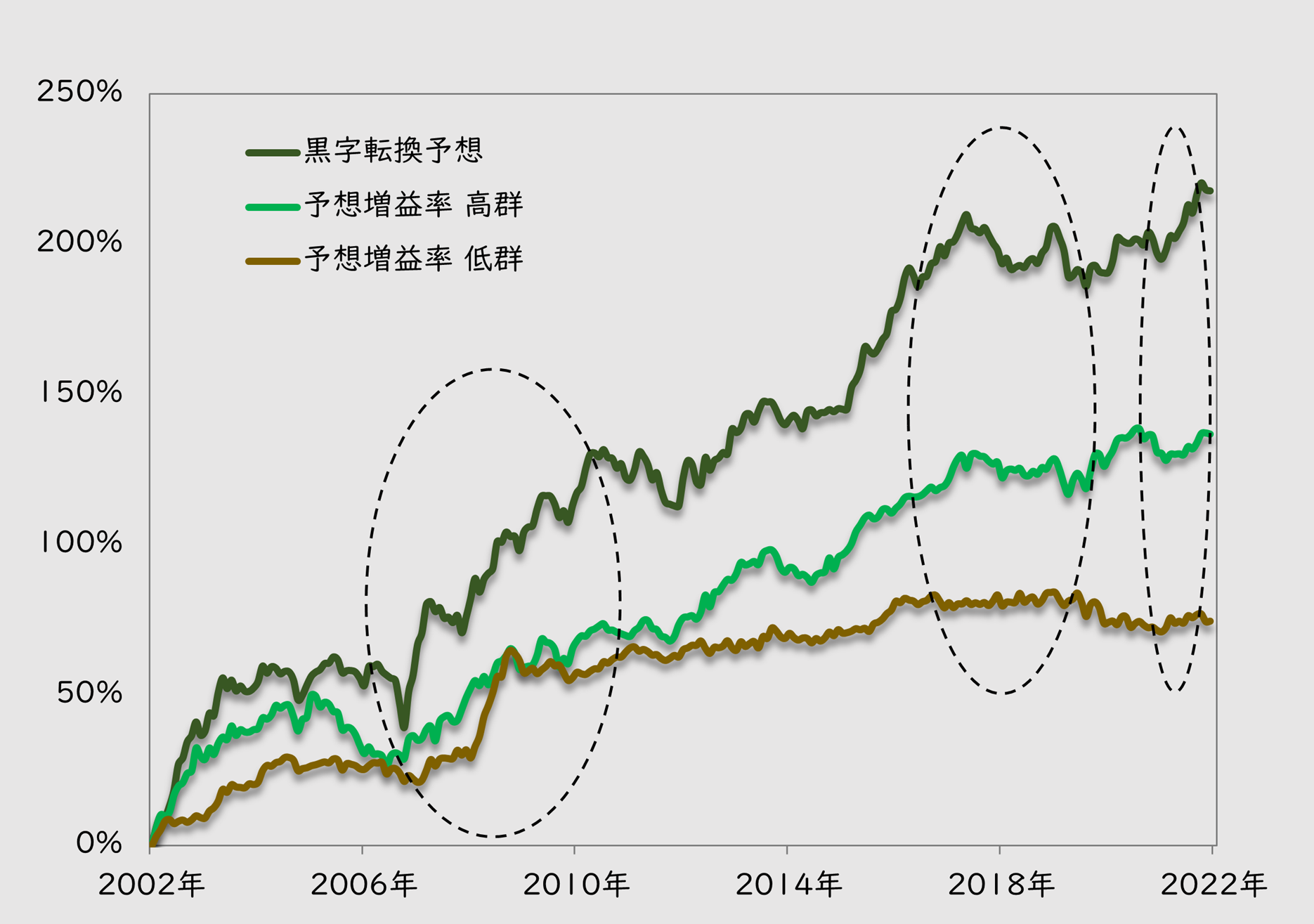

■予想EPS成長率高群、低群、黒字転換予想群のそれぞれのパフォーマンス

出所:リフィニティブ・データストリーム

黒字転換予想の銘柄群(深緑の線)は、波はあるもののパフォーマンスが良好であることが分かります。特に重要なのは点線で囲った部分です。

前回金融危機の2008年から11年まで、米中貿易摩擦が勃発した18年前後、そして足元の欧米のインフレによる景気後退懸念の発生など、世界的にリスクオフの要因が発生した場面で特に強さを発揮していたことが分かります。

予想増益率が高い群も安定的な底堅いパフォーマンスを見せていますが、黒字転換予想群の上昇の勢いは突出しています。

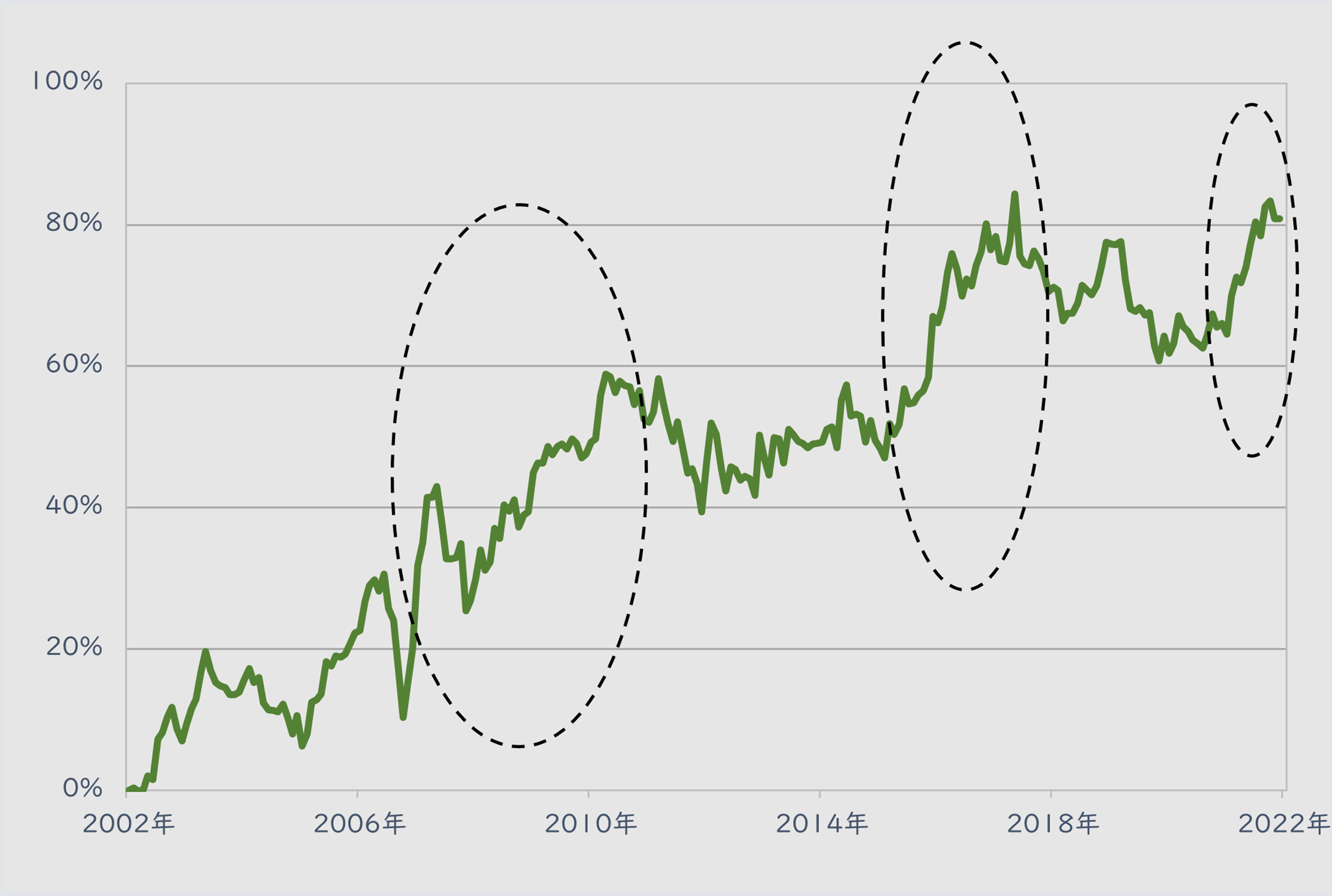

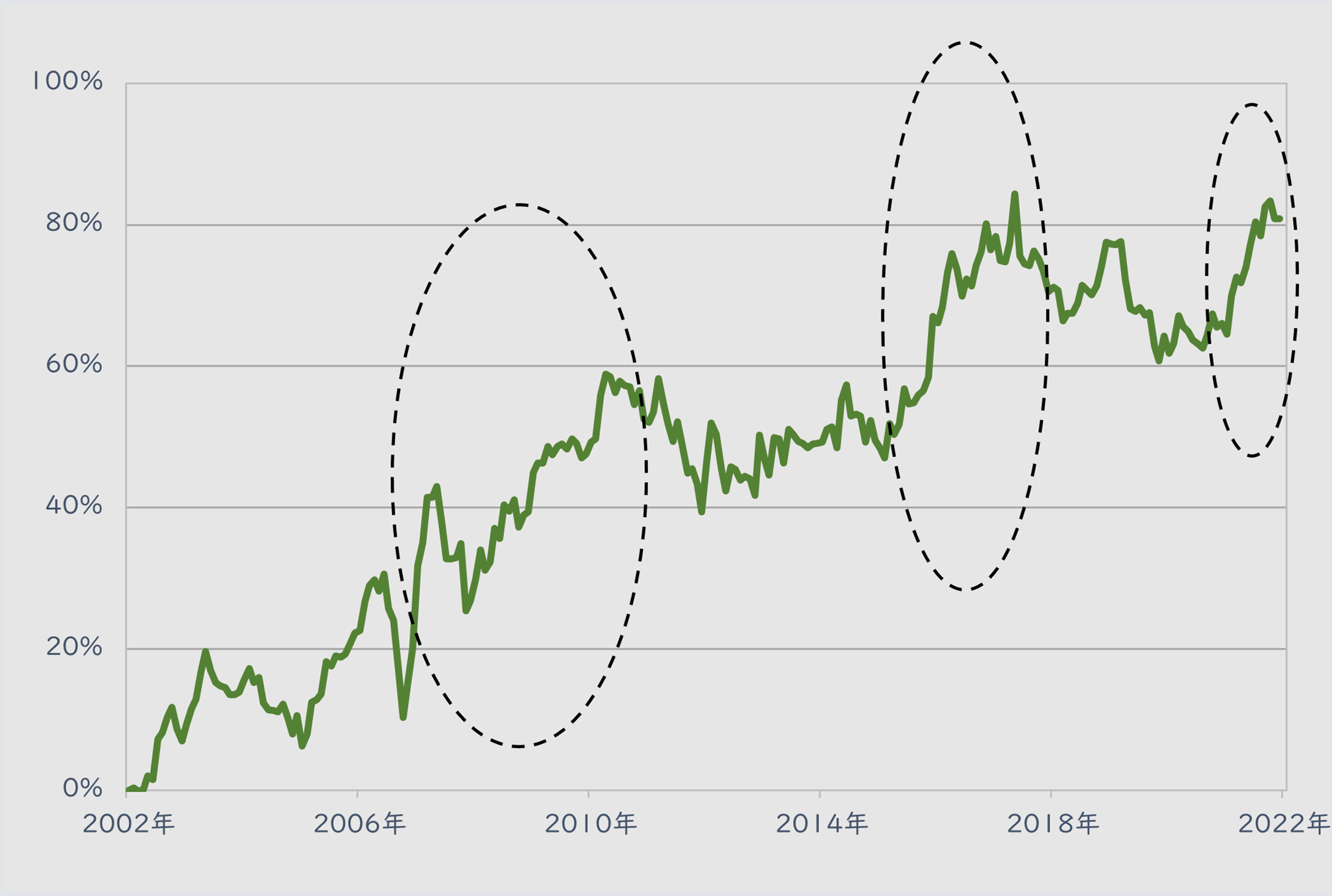

実際に、黒字転換予想群から予想増益率が高い群のパフォーマンスを引いた差分で見ると、効果を発揮している局面は一目瞭然です。先に指摘したように、景気の懸念が生じている3つの期間です(黒い点線の丸)。

■黒字転換予想群と高EPS成長率群のパフォーマンスの差分

出所:リフィニティブ・データストリーム

特に、2008年の金融危機の際には、11年頃の欧州債務危機の期間を含めて長期間のプラスの投資効果を発揮しています。悪材料を出し切り、これからは上を見るしかないといった状態の銘柄ですから、景気の後退期に強さを発揮しやすいのは当然なのかもしれません。

景気の変化の影響を受けにくい配当、では減配リスクが「無い」銘柄は

そして、これにもう1スパイス加えておきたい要素が「配当」です。周知のように、配当支払いは業績よりもブレが少なく、景気の変化の影響を受けにくく、その下方硬直性は景気後退時に株価の安定性を生み出す要素として好まれます。

ただし、「配当が確実に支払われる前提」での話で、支払いへの信頼性が高い分、減配や無配へと転落した場合に株価は急落しやすくなる面があります。

投資効果を高めるには、こうしたダウンサイドリスクの少ない銘柄、言い換えれば絶対に減配をする可能性の無い銘柄に絞ることが鍵になります。

では、どのような銘柄が候補になるのでしょうか。財務に余裕がある自己資本比率の高い銘柄や、過去に減配をしたことがないような堅実性の高い銘柄が頭に浮かびますが、違います。絶対に減配しない銘柄、それは「無配」の銘柄です。

業績ではマイナスが出てしまいますが、配当は0円より悪い数字はありえません。最悪は無配の継続しかないので、無配銘柄の場合は「無配」か復配を含めた「有配」の2択しかありません。

こちらのパフォーマンスを見てみましょう。方法は

a. 増配率の高い群、

b. 増配率の低い群、

c. 無配(配当支払い実績値が0)、

――を抽出し、比較します。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「注目の来期業績見通し、残念組の筆頭は精密機器、では逆は」を読む

12月下旬に日銀が事実上の利上げを実施すると、大型の製造業や資源関連といった景気敏感株などが急落しました。円高の進行による収益悪化に加えて、欧米の景気悪化が、日本の外需企業にとっては需要の減少、単価の下落などが懸念されていることがあります。

実際に、海外に積極的に事業を展開している外需企業の12カ月先予想EPS成長率は、すでに減益へと転じ始めています。

■外需企業の12カ月先予想EPS成長率の推移

出所:リフィニティブ・データストリーム。注:外需企業は自動車、機械、資源関連など

また「リオープン(経済再開)特需」で潤っていた企業はどうでしょうか。外部環境は堅調で、11月のスーパーの売上高の前年同月比は5カ月連続でプラスを維持し、11月の外国人旅行者は前月比2倍近くの93万人に跳ね上がっています。

しかし、株式市場はこうした特需を織り込み済み。恩恵を受けてきた大手百貨店の一角を占める三越伊勢丹<3099>や高島屋<8233>の株価は、2022年10月ころから利益確定のモードに入ったようです。

■三越伊勢丹グループと高島屋の過去1年間の株価の推移

出所:リフィニティブ・データストリーム。注:2021年12月20日を「1」として指数化

円安や資源高そしてリオープンでの特需が一巡し、景気はピークアウトに向かう中で、魅力的な投資対象はどこにあるのでしょうか。

その1つに、これまで見られてきた日本経済の回復に一歩遅れて、これから業績が底打ちないし改善する"業績リオープン"銘柄が候補に挙がります。

具体的には、足元までの業績は低迷ないし悪化していたものの、期先に急回復が見込め、直近まで赤字実績だったのが今後は黒字に転換予想に転じるような企業です。現状がすでに最悪期ですから、株価のダウンサイドが小さいと考えられるからです。

これまでの業績リオープン銘柄のパフォーマンス実績は

では、該当する銘柄群のパフォーマンスを検証してみましょう。母集団はTOPIX(東証株価指数)構成銘柄で、各月末時点が下の3つの、

a. 12カ月先の予想EPS成長率が高い銘柄群(上位10%)、

b. 12カ月先の予想EPS成長率が低い銘柄群(下位10%)、

c. 赤字の実績から12カ月先に黒字へと転換が予想される銘柄群、

――を抽出し、それぞれ月次でパフォーマンスを累積していきます。

期間は過去20年程度を観察して、好況と不況の両方のフェーズでの効果を検証します。結果は、以下の通りです。

■予想EPS成長率高群、低群、黒字転換予想群のそれぞれのパフォーマンス

出所:リフィニティブ・データストリーム

黒字転換予想の銘柄群(深緑の線)は、波はあるもののパフォーマンスが良好であることが分かります。特に重要なのは点線で囲った部分です。

前回金融危機の2008年から11年まで、米中貿易摩擦が勃発した18年前後、そして足元の欧米のインフレによる景気後退懸念の発生など、世界的にリスクオフの要因が発生した場面で特に強さを発揮していたことが分かります。

予想増益率が高い群も安定的な底堅いパフォーマンスを見せていますが、黒字転換予想群の上昇の勢いは突出しています。

実際に、黒字転換予想群から予想増益率が高い群のパフォーマンスを引いた差分で見ると、効果を発揮している局面は一目瞭然です。先に指摘したように、景気の懸念が生じている3つの期間です(黒い点線の丸)。

■黒字転換予想群と高EPS成長率群のパフォーマンスの差分

出所:リフィニティブ・データストリーム

特に、2008年の金融危機の際には、11年頃の欧州債務危機の期間を含めて長期間のプラスの投資効果を発揮しています。悪材料を出し切り、これからは上を見るしかないといった状態の銘柄ですから、景気の後退期に強さを発揮しやすいのは当然なのかもしれません。

景気の変化の影響を受けにくい配当、では減配リスクが「無い」銘柄は

そして、これにもう1スパイス加えておきたい要素が「配当」です。周知のように、配当支払いは業績よりもブレが少なく、景気の変化の影響を受けにくく、その下方硬直性は景気後退時に株価の安定性を生み出す要素として好まれます。

ただし、「配当が確実に支払われる前提」での話で、支払いへの信頼性が高い分、減配や無配へと転落した場合に株価は急落しやすくなる面があります。

投資効果を高めるには、こうしたダウンサイドリスクの少ない銘柄、言い換えれば絶対に減配をする可能性の無い銘柄に絞ることが鍵になります。

では、どのような銘柄が候補になるのでしょうか。財務に余裕がある自己資本比率の高い銘柄や、過去に減配をしたことがないような堅実性の高い銘柄が頭に浮かびますが、違います。絶対に減配しない銘柄、それは「無配」の銘柄です。

業績ではマイナスが出てしまいますが、配当は0円より悪い数字はありえません。最悪は無配の継続しかないので、無配銘柄の場合は「無配」か復配を含めた「有配」の2択しかありません。

こちらのパフォーマンスを見てみましょう。方法は

a. 増配率の高い群、

b. 増配率の低い群、

c. 無配(配当支払い実績値が0)、

――を抽出し、比較します。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株