【特集】「競合だけど仲間」戦略でキャッシュ稼ぐ、東証プライム維持に還元強化

10年上昇企業~「ビーエンジ」最終回

前回記事「世界トップに得意技で対抗、5期連続の2桁増益を見込むテンバガー」を読む

利益率の高い自社製品は他社に販売を任せる一方で、他社製品は自社で販売するという独特の戦略を取っているのが、ERP(統合基幹業務システム)で中堅ソフトのビジネスエンジニアリング<4828>だ。

前回は利益の稼ぎ頭である自社製品のプロダクト事業について触れたが、今回はERPの巨人、ドイツのSAP<SAP>を始めとする他社製品を扱うソリューション事業について見ていく。

なぜ、ビーエンジは、利益率の高いプロダクト事業に経営資源を集中させずに、わざわざ競合製品の導入支援を行うソリューション事業を手掛けるのか。それは最大の競合相手が、この分野で圧倒的な存在感を持つSAPであるためだ。

彼(敵)を知り己を知れば百戦あやうからず――。いくら自社の製品がある分野で顧客から高い評価を獲得してきたとしても、自社の収益力や知名度、経営資源を考えれば、ライバル企業の力を利用した方が全体としては得策となるとの判断がある。

実際、開発費が高い自社製品の「mcframe」の強化に、安定してキャッシュを稼ぐソリューション事業が大きな支えになった時期もある。今回は自社製品の強化につなげるソリューション事業について見ていく。

なぜ、自社開発に集中せず、他社ソフトの販売を手掛けるのか

ビーエンジの羽田雅一社長によれば、ソリューション事業のメーンの顧客層は売上高1000億円以上の製造業だ。自社製品を扱うプロダクト事業では売上高100億円以上の中堅以上の製造業をターゲットにしているのに対して、ソリューション事業の顧客は主に大企業がターゲットになる。

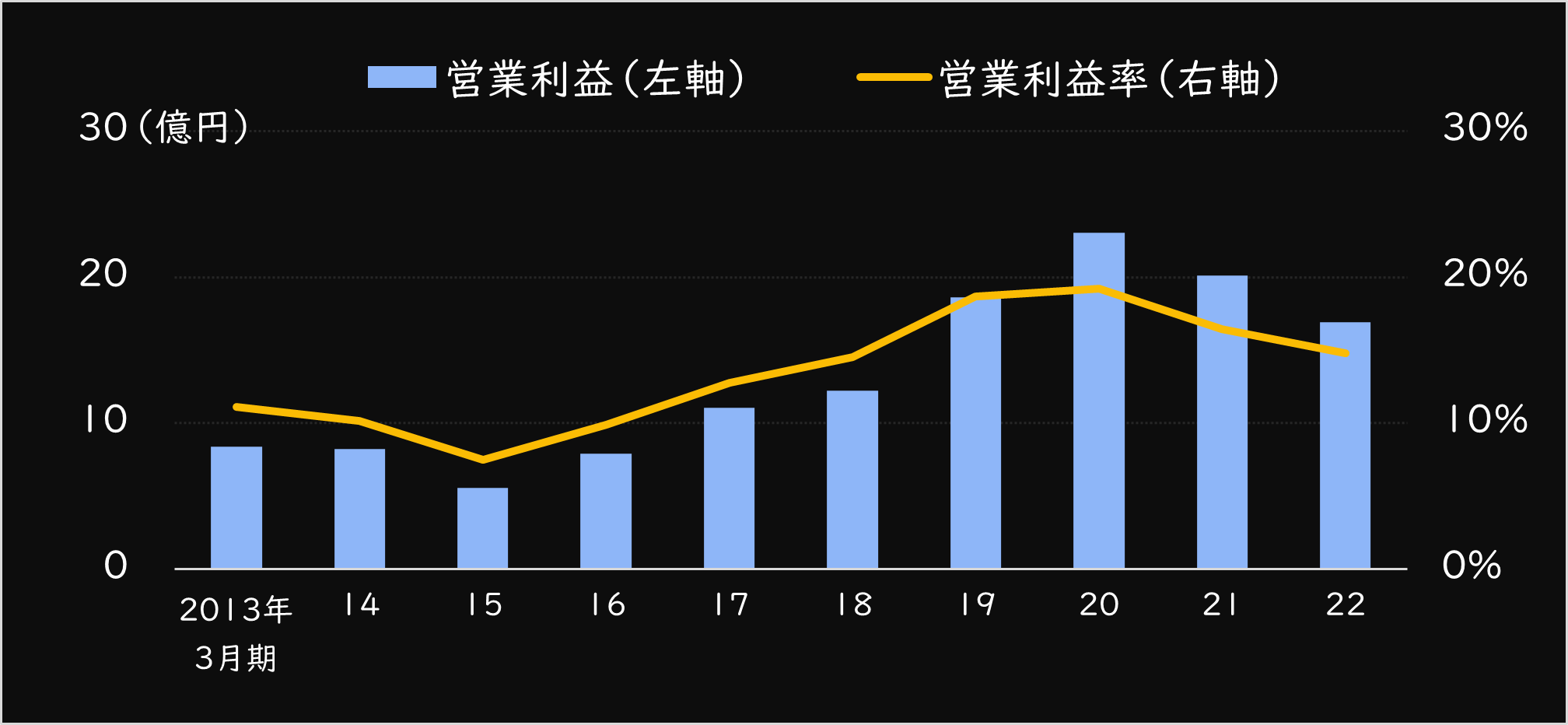

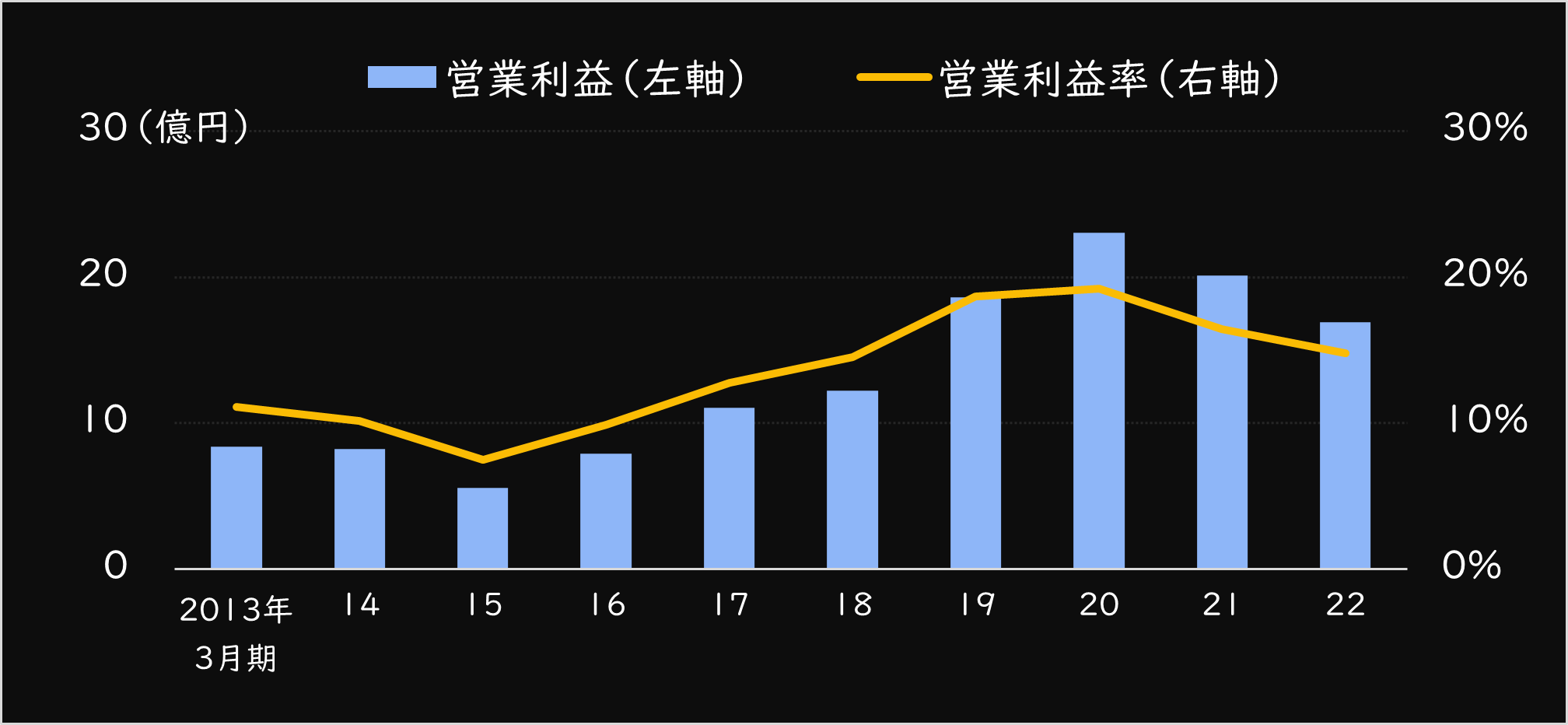

ソリューション事業の収益性は、21年と22年に不採算案件の発生という一時的な要因で足を引っ張ったが、15年から切り上げてきた水準を保っている(下のグラフ)。

その背景には、顧客企業がIT(情報技術)投資に意欲的になっている中で受注が堅調に推移していることがある。元請け案件が大半を占める中で、大手電機メーカーのシステムインテグレータ(SI)部門などから、生産管理分野にかかわる比較的大きな案件の受注を獲得するといった施策も効いている。

■ソリューション事業の営業利益、営業利益率の推移

出所:ビーエンジIR資料

利益率にこだわる羽田社長によれば、生産管理分野のシステム設計で蓄積してきた知見を生かした製品選びで、価格競争に陥らずに済んでいるという。ERP以外の製品も取り扱うことで、近年では「セグメント売上高のうちERP以外が半分を超えるようになっている」(羽田社長)

主なソフトとしては、調達から支払いまでのすべての支出を統合・管理できる「SAP Ariba」、製薬会社向けの試験管理システムである「Waters NuGenesis」などがある。

こうしたソリューション事業の収益力および収益性の向上は、利益率の高い自社製品の成長につながっている。

安定したキャッシュを稼ぎ、自社製品の開発を下支え

ソリューション事業が自社製品の育成に貢献している1つが、資金面だ。前回に触れたように、ERPソフトの開発には、毎年、億単位の投資が欠かせない状況だ。

この開発費は原則、自社製品のライセンス販売の収入から捻出している。ただし仮に販売が振るわなかったり、新製品の開発などでコストがかさんだりする場合に備え、キャッシュを崩すことも想定しないといけない。いくら開発に力を入れても、新規顧客の獲得や既存顧客のリプレース防止を保証されるわけではないからだ。

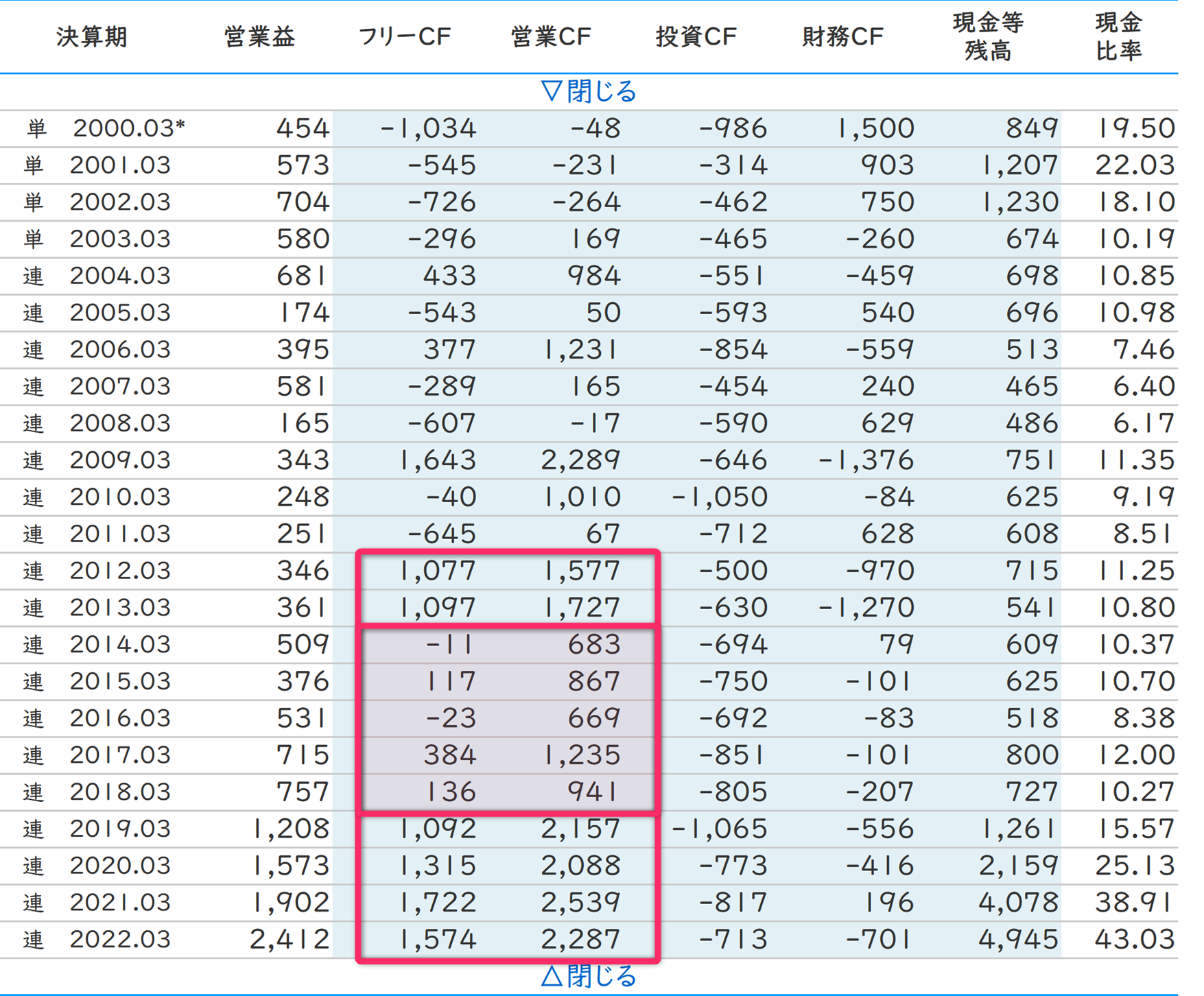

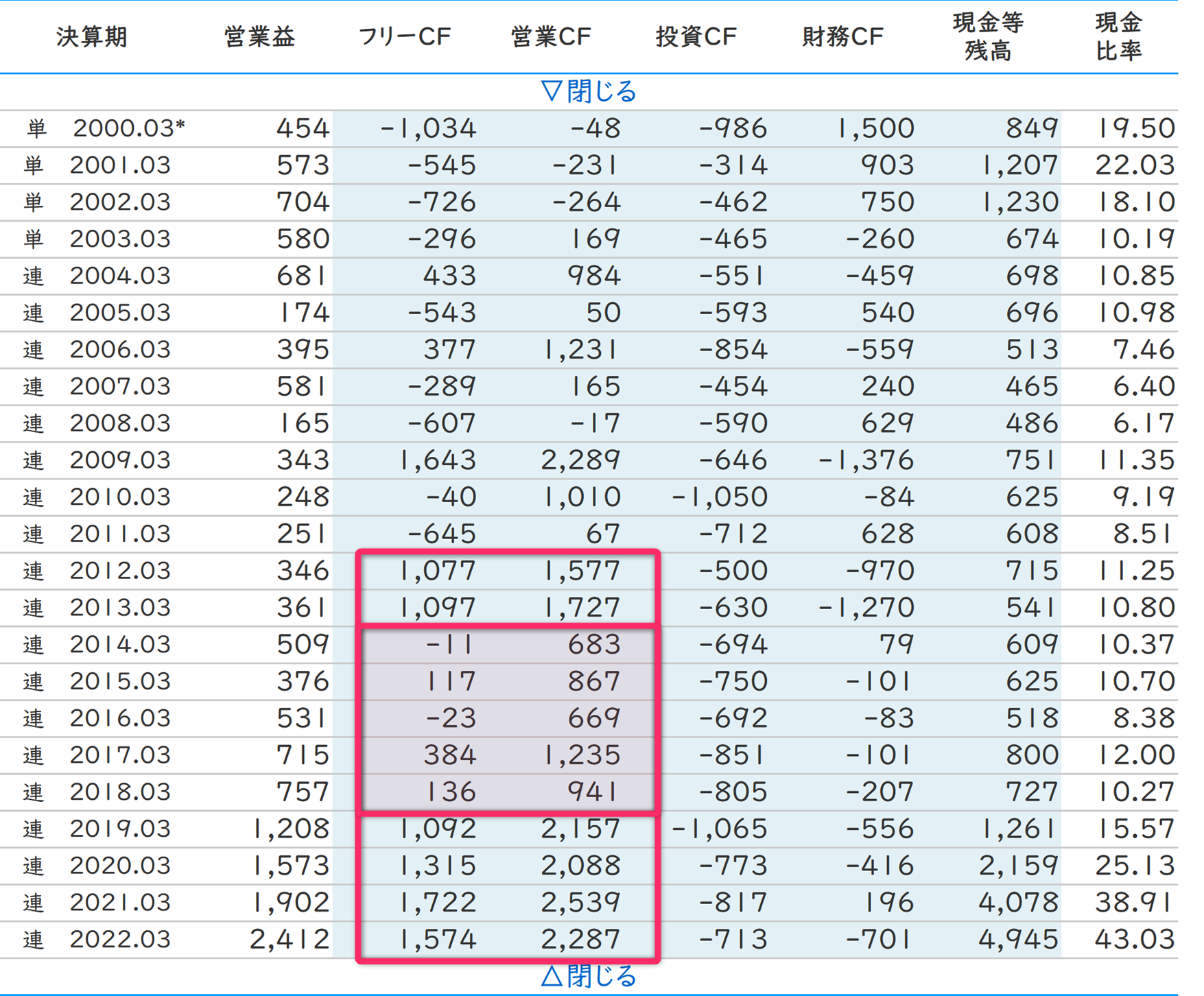

羽田社長によれば、自社製品の「mcframe」の開発は、2010年代半ばころからアクセルを踏んだ。その支えとなったのが、ソリューション事業。その様は同社のキャッシュフロー(CF)の推移からある程度、読み取れる。

2012年3月期と13年3月期に手元に残った資金であるフリーCFが黒字になった後は、18年3月期までフリーCFはトントンないし赤字で推移している。この投資強化の時期の支えになってきたのが、ソリューション事業だった。

この投資強化策が、キャッシュ面で花を咲かせたのが19年3月以降で、営業CFは20億円台、フリーCFは10億円台の黒字を安定的に出せるようになっている。

■『株探プレミアム』で確認できるビーエンジの通期業績の長期のキャッシュフロー推移

他社ソフトに熟知、自社ソフト開発の血となり肉となる

資金面のみならず、顧客ニーズの把握や自社の存在感を浸透させるうえでも、ソリューション事業は貢献している。

同社は競合するSAP製品が、ERPでダントツの存在感を持っていることを熟知している。「ERPといえばSAP」という環境がある中では、SAP製品を扱うことで顧客との接点を持てることになる。

その顧客がSAPに求めるニーズを把握すれば自社製品の開発にもシナジー(相乗効果)をもたらすことができる。またSAP製品を通して接点を持った顧客に、同社および自社製品の「mcframe」の存在感を示すこともできる。それはSAP以外の他社ソフトでも同じことが言える。

実際、2022年3月期には、ある主要顧客にはソリューション事業とプロダクト事業の双方で計30億円近い売り上げを計上している。これは売上高全体の約15%の規模になる。

注視されるのは、ビーエンジがSAPとの協調関係が今後も継続できるのか。IT分野では、ベンダー同士が競合と協調が併存するのはよくあるとはいえ、SAPにとってビーエンジと手を組むメリットがなくなれば、協調関係が成り立たなくなる。

この点について、SAP日本法人は正式なコメントを控えているが、現時点では競合と協調関係が併存することに違和感を持っていないようだ。

現金比率は10%→40%超に上昇、その使途は

これまで見てきたように、ビーエンジが2016年から業績成長に勢いが出てきたのには、

・他社製品を扱うソリューション事業が稼いだCFを基盤に、自社製品の開発を強化、

・利益率の高い自社製品が外部パートナーの力を広げて利益を稼ぐ

――という循環を構築し、同社の収益成長と財務基盤の安定化につなげてきた。これによって2010年代の前半は手持ちの現預金が総資産の10%程度だったのが、22年3月期時点では約50億円と同40%超の水準まで高まっている。

この積み上がったキャッシュをどう使うのか。羽田社長は製造業の喫緊の課題となっている脱炭素化の動きを踏まえ、成長投資を強化する考え。想定以上に需要が見込まれるような場合は「従来の枠を踏み越えて投資しなければならない」(羽田社長)とする。

同社の自社製品の顧客は900社を超えるが、羽田社長は潜在的な顧客数はまだ多いと見る。売上高100億円以上の製造業のうち、サプライチェーンの領域では半分程度の企業がパッケージソフトを導入していないと分析する。製造業の空洞化が進んでいるものの、国内の潜在顧客と海外市場の開拓を進めれば、顧客数は2000社、そしてさらに拡大していく可能性はあると見ている。

その鍵となるのが、人材への投資。デジタル人材を確保するためにエンジニアの処遇アップなどを検討している。また海外営業体制も強化する方針。同社は足元で米国、中国、タイ、インドネシア、シンガポールと世界5カ国に現地法人を構え、自社ソフトを導入した日系企業の海外拠点のサポートにあたっている。

日系企業の海外工場などにERPを導入できるのは、需要がある割に対応できるソフト会社がそれほど多くない点で同社ならではの強みだ。海外拠点で導入している顧客は200社。羽田社長は「これだけ導入実績がある国内ソフトは中々ない」と強調する。

さらに必要とみれば、M&A(合併・買収)にも資金を振り向ける選択肢もあるとする。

■タイの現地法人が入居しているオフィスビルの外観

注:ビーエンジ提供

2桁増益持続でも配当性向は30%以上を維持

こうした成長投資に加え、株主還元も強化する。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

編集・構成/真弓重孝、取材/真弓重孝・高山英聖(株探編集部)

前回記事「世界トップに得意技で対抗、5期連続の2桁増益を見込むテンバガー」を読む

利益率の高い自社製品は他社に販売を任せる一方で、他社製品は自社で販売するという独特の戦略を取っているのが、ERP(統合基幹業務システム)で中堅ソフトのビジネスエンジニアリング<4828>だ。

前回は利益の稼ぎ頭である自社製品のプロダクト事業について触れたが、今回はERPの巨人、ドイツのSAP<SAP>を始めとする他社製品を扱うソリューション事業について見ていく。

なぜ、ビーエンジは、利益率の高いプロダクト事業に経営資源を集中させずに、わざわざ競合製品の導入支援を行うソリューション事業を手掛けるのか。それは最大の競合相手が、この分野で圧倒的な存在感を持つSAPであるためだ。

彼(敵)を知り己を知れば百戦あやうからず――。いくら自社の製品がある分野で顧客から高い評価を獲得してきたとしても、自社の収益力や知名度、経営資源を考えれば、ライバル企業の力を利用した方が全体としては得策となるとの判断がある。

実際、開発費が高い自社製品の「mcframe」の強化に、安定してキャッシュを稼ぐソリューション事業が大きな支えになった時期もある。今回は自社製品の強化につなげるソリューション事業について見ていく。

| ■ビーエンジの株価および業績モメンタム | |||||

| ■株価 | 対TOPIX アウトP | トータル 騰落率 | 年間平均 騰落率 | 連続上昇 年数 | |

| 8回 | 939% | 26.40% | 13年 | ||

| ■成長 | 通期 | 四半期 | |||

| 増収 | 営業増益 | 営業CF | 増収 | 営業増益 | |

| 7回 | 9回 | 5回 | 5回 | 7回 | |

| ■収益性 | 通期 | 四半期 | |||

| 売上高 営業利益率 | ROE | EBITDA マージン | 売上高 営業利益率 | ||

| 9回 | 8回 | 9回 | 4回 | ||

| ■株主還元 | 配当増加率 | 配当 | 総還元 性向 | 総資産 配当率 | |

| 629% | 9回 | 3回 | 7回 | ||

出所:QUICK・ファクトセット。注:株価は2012年~21年、通期は13年~22年度、

四半期は20年6月期~22年9月期で計測

なぜ、自社開発に集中せず、他社ソフトの販売を手掛けるのか

ビーエンジの羽田雅一社長によれば、ソリューション事業のメーンの顧客層は売上高1000億円以上の製造業だ。自社製品を扱うプロダクト事業では売上高100億円以上の中堅以上の製造業をターゲットにしているのに対して、ソリューション事業の顧客は主に大企業がターゲットになる。

ソリューション事業の収益性は、21年と22年に不採算案件の発生という一時的な要因で足を引っ張ったが、15年から切り上げてきた水準を保っている(下のグラフ)。

その背景には、顧客企業がIT(情報技術)投資に意欲的になっている中で受注が堅調に推移していることがある。元請け案件が大半を占める中で、大手電機メーカーのシステムインテグレータ(SI)部門などから、生産管理分野にかかわる比較的大きな案件の受注を獲得するといった施策も効いている。

■ソリューション事業の営業利益、営業利益率の推移

出所:ビーエンジIR資料

利益率にこだわる羽田社長によれば、生産管理分野のシステム設計で蓄積してきた知見を生かした製品選びで、価格競争に陥らずに済んでいるという。ERP以外の製品も取り扱うことで、近年では「セグメント売上高のうちERP以外が半分を超えるようになっている」(羽田社長)

主なソフトとしては、調達から支払いまでのすべての支出を統合・管理できる「SAP Ariba」、製薬会社向けの試験管理システムである「Waters NuGenesis」などがある。

こうしたソリューション事業の収益力および収益性の向上は、利益率の高い自社製品の成長につながっている。

安定したキャッシュを稼ぎ、自社製品の開発を下支え

ソリューション事業が自社製品の育成に貢献している1つが、資金面だ。前回に触れたように、ERPソフトの開発には、毎年、億単位の投資が欠かせない状況だ。

この開発費は原則、自社製品のライセンス販売の収入から捻出している。ただし仮に販売が振るわなかったり、新製品の開発などでコストがかさんだりする場合に備え、キャッシュを崩すことも想定しないといけない。いくら開発に力を入れても、新規顧客の獲得や既存顧客のリプレース防止を保証されるわけではないからだ。

羽田社長によれば、自社製品の「mcframe」の開発は、2010年代半ばころからアクセルを踏んだ。その支えとなったのが、ソリューション事業。その様は同社のキャッシュフロー(CF)の推移からある程度、読み取れる。

2012年3月期と13年3月期に手元に残った資金であるフリーCFが黒字になった後は、18年3月期までフリーCFはトントンないし赤字で推移している。この投資強化の時期の支えになってきたのが、ソリューション事業だった。

この投資強化策が、キャッシュ面で花を咲かせたのが19年3月以降で、営業CFは20億円台、フリーCFは10億円台の黒字を安定的に出せるようになっている。

■『株探プレミアム』で確認できるビーエンジの通期業績の長期のキャッシュフロー推移

他社ソフトに熟知、自社ソフト開発の血となり肉となる

資金面のみならず、顧客ニーズの把握や自社の存在感を浸透させるうえでも、ソリューション事業は貢献している。

同社は競合するSAP製品が、ERPでダントツの存在感を持っていることを熟知している。「ERPといえばSAP」という環境がある中では、SAP製品を扱うことで顧客との接点を持てることになる。

その顧客がSAPに求めるニーズを把握すれば自社製品の開発にもシナジー(相乗効果)をもたらすことができる。またSAP製品を通して接点を持った顧客に、同社および自社製品の「mcframe」の存在感を示すこともできる。それはSAP以外の他社ソフトでも同じことが言える。

実際、2022年3月期には、ある主要顧客にはソリューション事業とプロダクト事業の双方で計30億円近い売り上げを計上している。これは売上高全体の約15%の規模になる。

注視されるのは、ビーエンジがSAPとの協調関係が今後も継続できるのか。IT分野では、ベンダー同士が競合と協調が併存するのはよくあるとはいえ、SAPにとってビーエンジと手を組むメリットがなくなれば、協調関係が成り立たなくなる。

この点について、SAP日本法人は正式なコメントを控えているが、現時点では競合と協調関係が併存することに違和感を持っていないようだ。

現金比率は10%→40%超に上昇、その使途は

これまで見てきたように、ビーエンジが2016年から業績成長に勢いが出てきたのには、

・他社製品を扱うソリューション事業が稼いだCFを基盤に、自社製品の開発を強化、

・利益率の高い自社製品が外部パートナーの力を広げて利益を稼ぐ

――という循環を構築し、同社の収益成長と財務基盤の安定化につなげてきた。これによって2010年代の前半は手持ちの現預金が総資産の10%程度だったのが、22年3月期時点では約50億円と同40%超の水準まで高まっている。

この積み上がったキャッシュをどう使うのか。羽田社長は製造業の喫緊の課題となっている脱炭素化の動きを踏まえ、成長投資を強化する考え。想定以上に需要が見込まれるような場合は「従来の枠を踏み越えて投資しなければならない」(羽田社長)とする。

同社の自社製品の顧客は900社を超えるが、羽田社長は潜在的な顧客数はまだ多いと見る。売上高100億円以上の製造業のうち、サプライチェーンの領域では半分程度の企業がパッケージソフトを導入していないと分析する。製造業の空洞化が進んでいるものの、国内の潜在顧客と海外市場の開拓を進めれば、顧客数は2000社、そしてさらに拡大していく可能性はあると見ている。

その鍵となるのが、人材への投資。デジタル人材を確保するためにエンジニアの処遇アップなどを検討している。また海外営業体制も強化する方針。同社は足元で米国、中国、タイ、インドネシア、シンガポールと世界5カ国に現地法人を構え、自社ソフトを導入した日系企業の海外拠点のサポートにあたっている。

日系企業の海外工場などにERPを導入できるのは、需要がある割に対応できるソフト会社がそれほど多くない点で同社ならではの強みだ。海外拠点で導入している顧客は200社。羽田社長は「これだけ導入実績がある国内ソフトは中々ない」と強調する。

さらに必要とみれば、M&A(合併・買収)にも資金を振り向ける選択肢もあるとする。

■タイの現地法人が入居しているオフィスビルの外観

注:ビーエンジ提供

2桁増益持続でも配当性向は30%以上を維持

こうした成長投資に加え、株主還元も強化する。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株