【特集】横山利香「令和時代の稼ぎたい人の超実践! 株式投資術」― (5)市場再編の波に揺れる株主優待、リスク回避のために知っておくべきこと

横山利香(ファイナンシャルプランナー、テクニカルアナリスト)

横山利香(ファイナンシャルプランナー、テクニカルアナリスト)◆株主基準の緩和で優待廃止・縮小の動きも

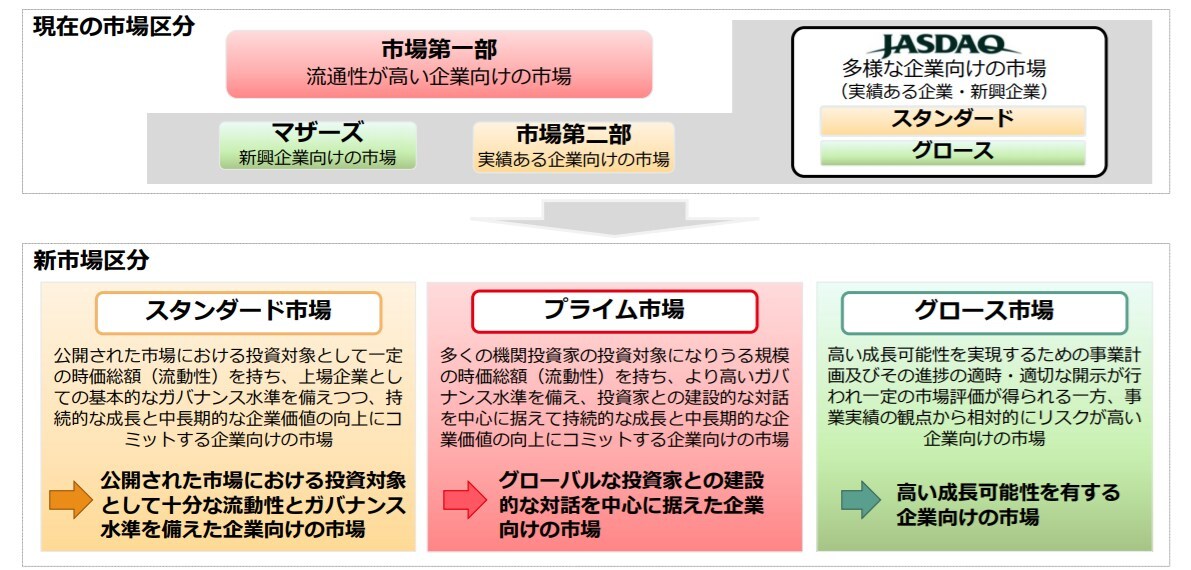

新市場は、東証1部にあたる「プライム市場」、主に中小型株の市場にあたる「スタンダード市場」、新興市場にあたる「グロース市場」の3つに分けられることが決まっています。新市場への移行のスケジュールですが、2020年6月末日を基準に新市場区分の上場基準に適合しているかを判断して、7月末までに上場企業に通知されることになっています。そこで今回は、市場再編の波の中で揺れ動く株主優待と、新型コロナウイルス感染症の影響を受ける企業業績の推移に着目して、どのように銘柄を選別して取引すればいいのかを解説したいと思います。

●図1「現在の市場区分と新市場区分」

(出所)日本取引所グループ「市場区分の見直しに向けた上場制度の整備について」

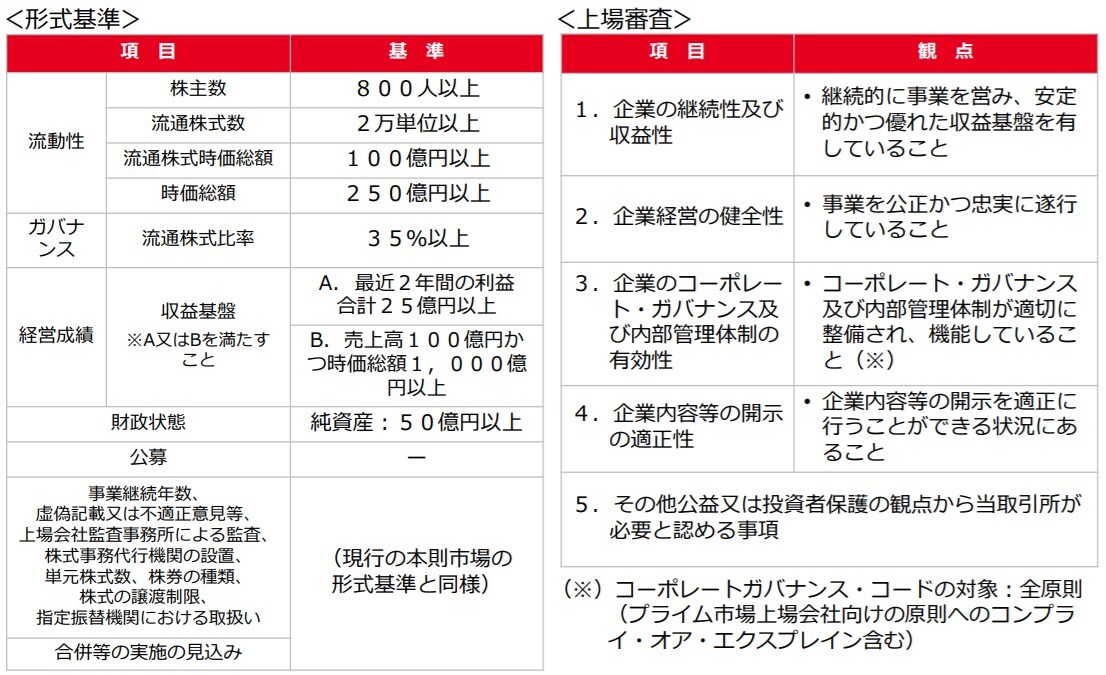

現在、東証1部には時価総額の小さな銘柄も数多く存在します。プライム市場の新規上場基準では時価総額は250億円となりますが、その一方で、株主数は東証1部の2200人以上から800人以上に緩和される予定です。株主数が緩和される内容が発表されて以降、個人投資家を獲得するための手段として株主優待制度を採用していた企業の中から、制度の廃止や縮小へと動き出す企業が表れ始めています。また、1年以上にもわたって行動を制限される日々が続き、業種によっては厳しい経営状況を強いられる中、株主優待コストの負担軽減のために制度の廃止や縮小へと動き出す企業もあります。

●図2 「プライム市場の新規上場基準」

(出所)日本取引所グループ「市場区分の見直しに向けた上場制度の整備について」

株主優待制度については自社の製品・サービスと関係のない金券類の提供や海外投資家に不利な制度設計など、問題点が指摘されています。しかし、株主優待制度を愛する個人投資家は想像以上に多く存在し、株主優待制度の廃止や縮小は個人投資家の失望売りにつながる恐れがあります。

今後も株主優待の廃止・縮小に向けた動きが続く可能性が考えられますから、私たち個人投資家としては、企業が株主優待の価値をどうとらえているのかを見極めなければなりません。株主優待をサービスの一環としてとらえている企業であれば、今後も継続する可能性が高いでしょうから、そうした企業に絞って投資を検討した方がいいでしょう。

では、今後も株主優待を継続する可能性の高い企業を選ぶ際に、判断の分かれ目となるのは何でしょうか。まず、その企業の価値の根源である自社の製品・サービスについて、割引券などを提供する「割引優待」と、自社製品そのものを提供する「現物優待」を行っている企業は、株主優待を継続する可能性が高いといえるでしょう。半面、自社の製品・サービスとは関係なく金券や商品カタログなどを提供する「非自社優待」を行っている企業は、株主優待の廃止や縮小を行う可能性があることを想定しておきたいところです。

さらに、今回のコロナショックで苦境に陥っている企業も数多く、一段の業績悪化を回避するための費用削減が喫緊の課題となっている企業も少なくありません。株主優待もその費用削減の対象となる可能性がありますから、株主優待を実施するにあたってどれだけのコストがかかっているのか、そして、企業業績が足元どれだけ悪化しているのかは、予め調べておきましょう。もちろん、業績が低迷すれば株主優待どころの話ではなく、そもそも株価の上昇は期待できないということになりますから、業績や財務、事業の成長性などファンダメンタルズのチェックは必須の前提となります。

株探ニュース

米株

米株