【特集】「半周遅れ」の金利上昇局面に備えるなら、注目の業種とファクターは?

大川智宏の「日本株・数字で徹底診断!」 第66回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「決算後の次の一手はこれ! 今期計画の癖を利用、ただしコンセンサス・ベース」を読む

先日、日本株にとってショックな出来事が起こりました。

世界的な株価指数であるMSCIの構成銘柄の入れ替え(リバランス)において、29銘柄が除外される一方で新規採用がゼロという散々な結果となりました。世界の株式市場の中で、日本株のプレゼンスが急速に失われつつあることの客観的な事実です。

CPIは7カ月連続のマイナス、長期金利もゼロ近傍に張り付く

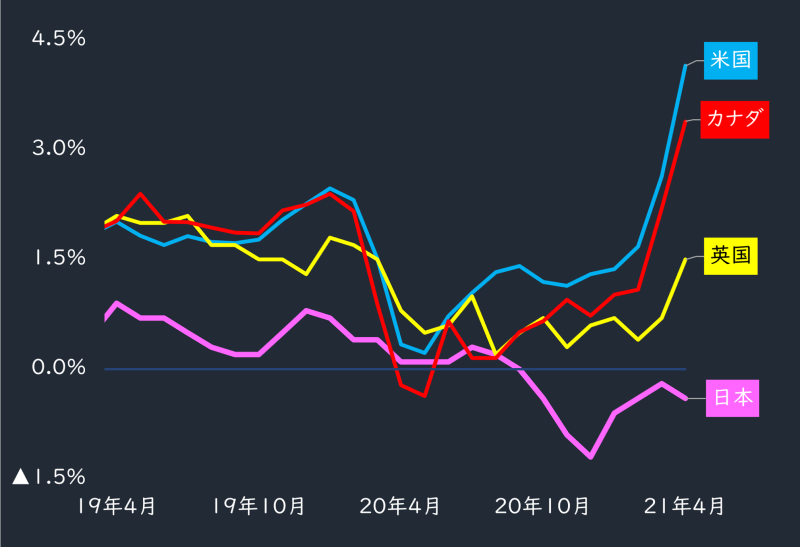

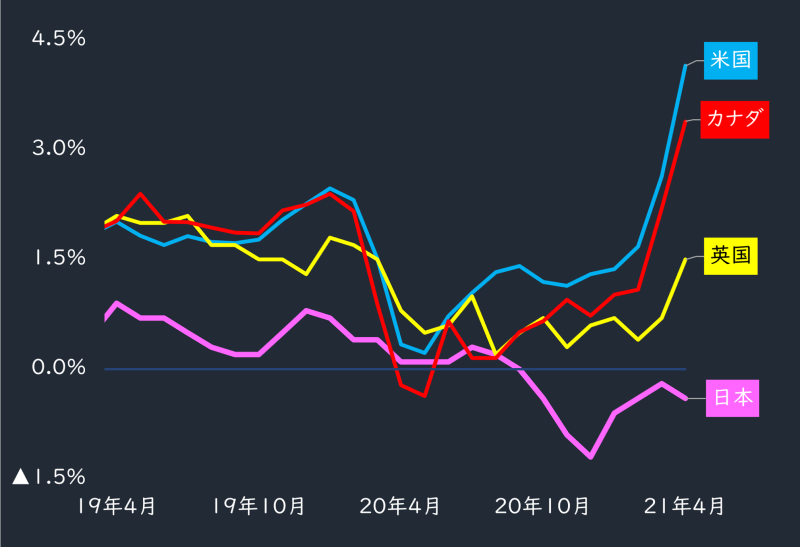

ただ、消費者物価指数(CPI)の対前年同月比の動きを、日本、米国、カナダ、英国の4カ国で比較すると、日本株の存在感が薄れても致し方ない面もあります。

米国、カナダ、英国の3カ国は足元で急速な上昇を見せ始めています。これには供給不足の要因もあるかもしれませんが、景気の先高観から物価見通しが高騰し始めている面もあります。

これに対して、日本はマイナスが続き、その期間は7カ月におよびます。これは、金融市場でも大きな話題となりました。

■主要国のCPI比較(対前年比)

出所:データストリーム

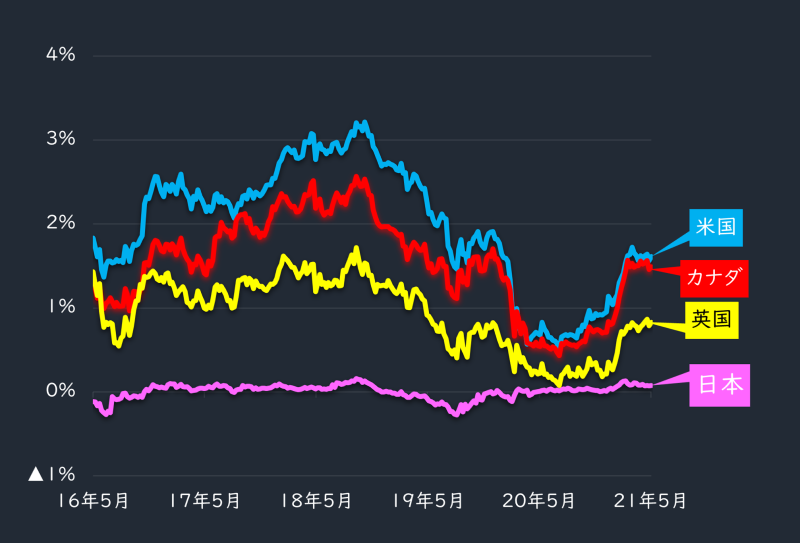

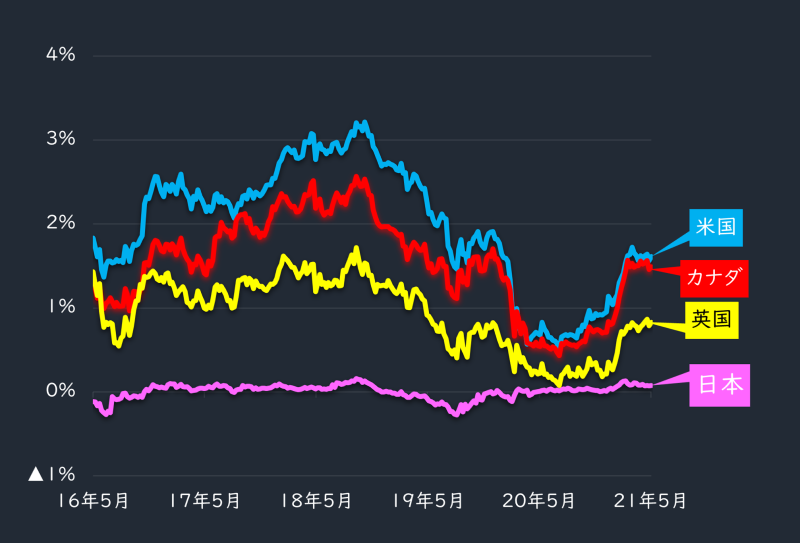

日本は、CPIの低迷と同期するように長期金利の水準も、主要国に対して劣後しています。我が国だけが延々とゼロ近傍に張り付き、足元ではやや下落のトレンドに入ったようにも見えます。

つまり、景気の過熱感どころか、量的緩和状態を他国よりも長期化させねばならないほどに見通しは暗いのでしょう。

■主要国10年債金利比較

出所:データストリーム

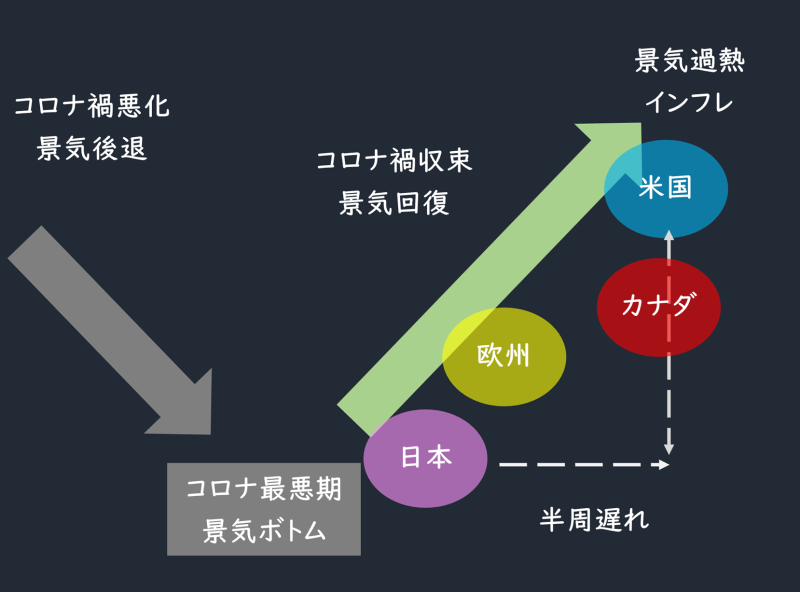

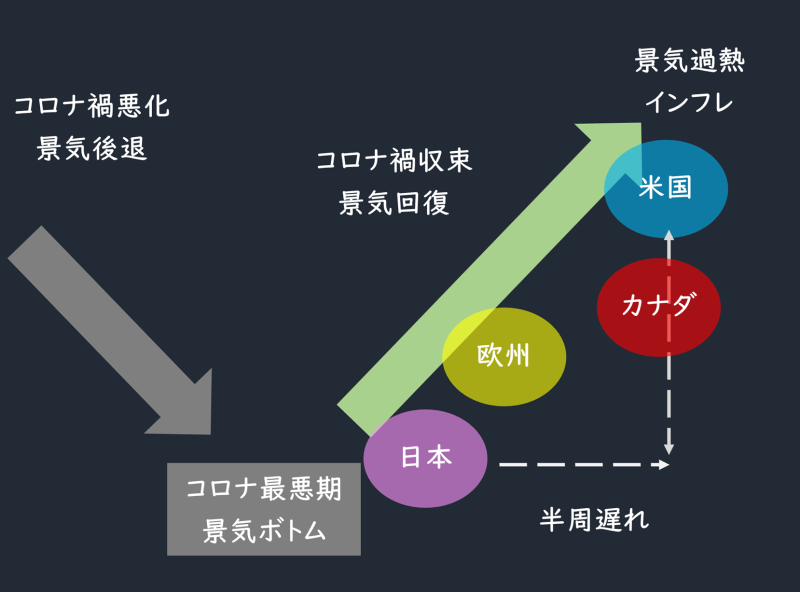

欧米主要国に比べて半周遅れ、それが好機にも

停滞から抜け出せない日本は、主要国と比べて経済・株式市場ともに「半周遅れ」といったイメージでしょうか。ただし、見方を変えれば、これは好機にもなりえます。

五輪開催を睨んだ経済活動の自粛の延期が功を奏して感染者数が激減すれば、日本もいずれは積極的な金融政策に舵を取るタイミングが到来するかもしれません。ワクチンの普及も進んでおり、遅かれ早かれコロナ感染は収束へと向かう可能性は高そうです。

■半周遅れの日本

出所:智剣・Oskarグループ

ただし、注意が必要なのは、この「半周遅れ」は、「期先のアップサイドが大きい」ということではないことです。そもそも米国株と比べると、日本株のアンダーパフォームは今に始まったことではないのです。

アベノミクスからコロナ禍までの好不況を含めた約10年の日米の相対株価をたどると、現在はアベノミクスの上昇分を帳消しにしてしまったどころか、それ以前の安値を割り込んでいる状況にあります。

■過去10年間の日米相対株価(日本株÷米国株)

出所:データストリーム

つまり、多少のキャッチアップはあったとしても、「戦略」的な観点から日本株全体への過度な期待をすることは困難です。

前述のように、MSCIの新規採用が見送られて除外が増加していることから、需給的にも他国と比べて不利な状況は今後も続くでしょう。

「米国株の後追い」戦術は効く可能性も

しかし、現在の「半周遅れ」状態は、日本株投資に「戦術」的な観点から好機をもたらすと考えています。コロナが収束に向かえば、それに伴って物価や金利はわずかであっても上昇に転じるでしょう。

当然、この状況に反応する日本株も出てきます。この反転局面で買われやすい業種や銘柄を狙うという「戦術」は機能する可能性があります。では、どのような要因を備えた銘柄なのでしょうか。

参考とすべきは、すでに半周ほど先を走っている米国の株式市場です。これから日本が辿ろうとしている道を米国はすでに通り終わっており、取るべき戦術を事前に解答として示してくれています。

つまり、米国の景気が底打ち・反転してから現在に至るまでの米国株の傾向を把握して、それを事前に日本株で仕込めば、ある程度の信頼性を持って先取りできる可能性が高くなります。

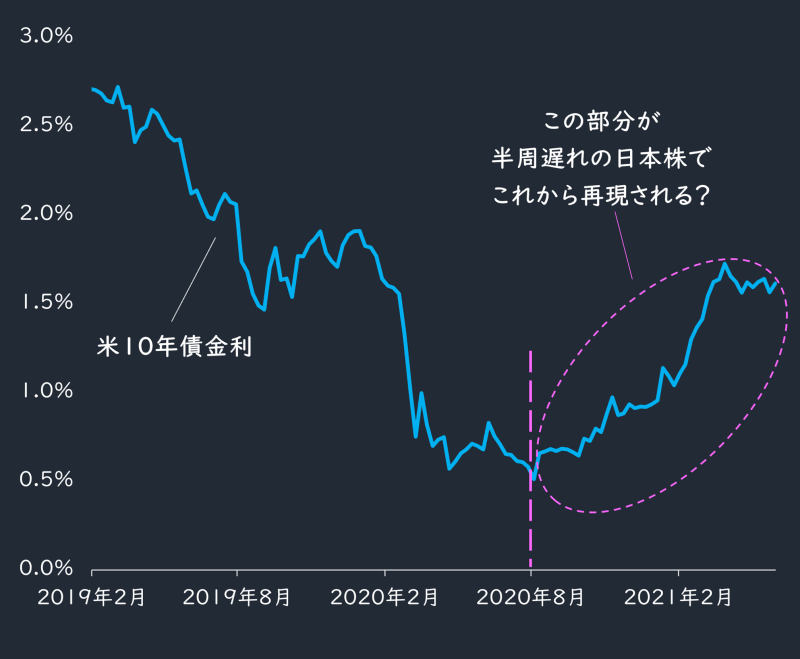

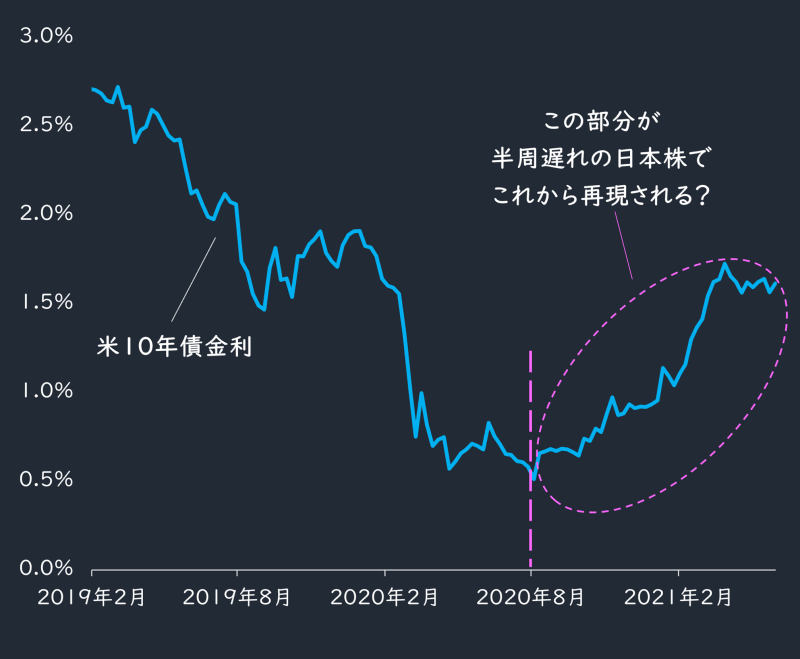

ここでは物価統計よりも景況感が反映されやすい米10年債の金利の動きを変数として用いて、定量的な検証を実施します。

2020年8月以降に反応した米国株のセクターとファクターを確認

米10年債の金利が反転上昇を見せ始めたのは2020年の8月からになります。これ以降の動きを、今後の日本株はトレースするという前提を置いて、2020年7月末~2021年5月末までの米国株の業種と銘柄の特徴を把握していきます。

■米10年債は日本株の未来の解答を示すかもしれない

出所:データストリーム

まずは業種の特徴ですが、金利そのものに対する感応度と、実際に金利が上昇を始めた期間の2つの観点から絞っていきます。

金利感応度は、母集団をS&P500種株価指数の構成銘柄とし、過去10年間の米10年債金利と株価リターンとの相関係数でこれを定義します。値が高ければ、感応度が高いという判断です。

金利上昇期間はよりシンプルで、2020年7月末から2021年5月末までの株価リターンを計測するだけです。同期間に金利は一気に上昇を見せたわけですから、それが実際に株価に影響を与えたのかを確認するだけです。

個々の銘柄の感応度とリターンを用い、業種ごとにまとめて平均してランク付けすることで、実際の金利上昇時の業種特性を定量的に判断します。今回、業種はFTSEのICB Sector(41業種)を使用しています。

まず、高ランク業種の結果は以下の通りです。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「決算後の次の一手はこれ! 今期計画の癖を利用、ただしコンセンサス・ベース」を読む

先日、日本株にとってショックな出来事が起こりました。

世界的な株価指数であるMSCIの構成銘柄の入れ替え(リバランス)において、29銘柄が除外される一方で新規採用がゼロという散々な結果となりました。世界の株式市場の中で、日本株のプレゼンスが急速に失われつつあることの客観的な事実です。

CPIは7カ月連続のマイナス、長期金利もゼロ近傍に張り付く

ただ、消費者物価指数(CPI)の対前年同月比の動きを、日本、米国、カナダ、英国の4カ国で比較すると、日本株の存在感が薄れても致し方ない面もあります。

米国、カナダ、英国の3カ国は足元で急速な上昇を見せ始めています。これには供給不足の要因もあるかもしれませんが、景気の先高観から物価見通しが高騰し始めている面もあります。

これに対して、日本はマイナスが続き、その期間は7カ月におよびます。これは、金融市場でも大きな話題となりました。

■主要国のCPI比較(対前年比)

出所:データストリーム

日本は、CPIの低迷と同期するように長期金利の水準も、主要国に対して劣後しています。我が国だけが延々とゼロ近傍に張り付き、足元ではやや下落のトレンドに入ったようにも見えます。

つまり、景気の過熱感どころか、量的緩和状態を他国よりも長期化させねばならないほどに見通しは暗いのでしょう。

■主要国10年債金利比較

出所:データストリーム

欧米主要国に比べて半周遅れ、それが好機にも

停滞から抜け出せない日本は、主要国と比べて経済・株式市場ともに「半周遅れ」といったイメージでしょうか。ただし、見方を変えれば、これは好機にもなりえます。

五輪開催を睨んだ経済活動の自粛の延期が功を奏して感染者数が激減すれば、日本もいずれは積極的な金融政策に舵を取るタイミングが到来するかもしれません。ワクチンの普及も進んでおり、遅かれ早かれコロナ感染は収束へと向かう可能性は高そうです。

■半周遅れの日本

出所:智剣・Oskarグループ

ただし、注意が必要なのは、この「半周遅れ」は、「期先のアップサイドが大きい」ということではないことです。そもそも米国株と比べると、日本株のアンダーパフォームは今に始まったことではないのです。

アベノミクスからコロナ禍までの好不況を含めた約10年の日米の相対株価をたどると、現在はアベノミクスの上昇分を帳消しにしてしまったどころか、それ以前の安値を割り込んでいる状況にあります。

■過去10年間の日米相対株価(日本株÷米国株)

出所:データストリーム

つまり、多少のキャッチアップはあったとしても、「戦略」的な観点から日本株全体への過度な期待をすることは困難です。

前述のように、MSCIの新規採用が見送られて除外が増加していることから、需給的にも他国と比べて不利な状況は今後も続くでしょう。

「米国株の後追い」戦術は効く可能性も

しかし、現在の「半周遅れ」状態は、日本株投資に「戦術」的な観点から好機をもたらすと考えています。コロナが収束に向かえば、それに伴って物価や金利はわずかであっても上昇に転じるでしょう。

当然、この状況に反応する日本株も出てきます。この反転局面で買われやすい業種や銘柄を狙うという「戦術」は機能する可能性があります。では、どのような要因を備えた銘柄なのでしょうか。

参考とすべきは、すでに半周ほど先を走っている米国の株式市場です。これから日本が辿ろうとしている道を米国はすでに通り終わっており、取るべき戦術を事前に解答として示してくれています。

つまり、米国の景気が底打ち・反転してから現在に至るまでの米国株の傾向を把握して、それを事前に日本株で仕込めば、ある程度の信頼性を持って先取りできる可能性が高くなります。

ここでは物価統計よりも景況感が反映されやすい米10年債の金利の動きを変数として用いて、定量的な検証を実施します。

2020年8月以降に反応した米国株のセクターとファクターを確認

米10年債の金利が反転上昇を見せ始めたのは2020年の8月からになります。これ以降の動きを、今後の日本株はトレースするという前提を置いて、2020年7月末~2021年5月末までの米国株の業種と銘柄の特徴を把握していきます。

■米10年債は日本株の未来の解答を示すかもしれない

出所:データストリーム

まずは業種の特徴ですが、金利そのものに対する感応度と、実際に金利が上昇を始めた期間の2つの観点から絞っていきます。

金利感応度は、母集団をS&P500種株価指数の構成銘柄とし、過去10年間の米10年債金利と株価リターンとの相関係数でこれを定義します。値が高ければ、感応度が高いという判断です。

金利上昇期間はよりシンプルで、2020年7月末から2021年5月末までの株価リターンを計測するだけです。同期間に金利は一気に上昇を見せたわけですから、それが実際に株価に影響を与えたのかを確認するだけです。

個々の銘柄の感応度とリターンを用い、業種ごとにまとめて平均してランク付けすることで、実際の金利上昇時の業種特性を定量的に判断します。今回、業種はFTSEのICB Sector(41業種)を使用しています。

まず、高ランク業種の結果は以下の通りです。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株