【特集】「業績相場」は本当に来る? 来るならどうする!

大川智宏の「日本株・数字で徹底診断!」 第62回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「「女性活躍」株を手短に言うと「強い」、では高スコアなのは」を読む

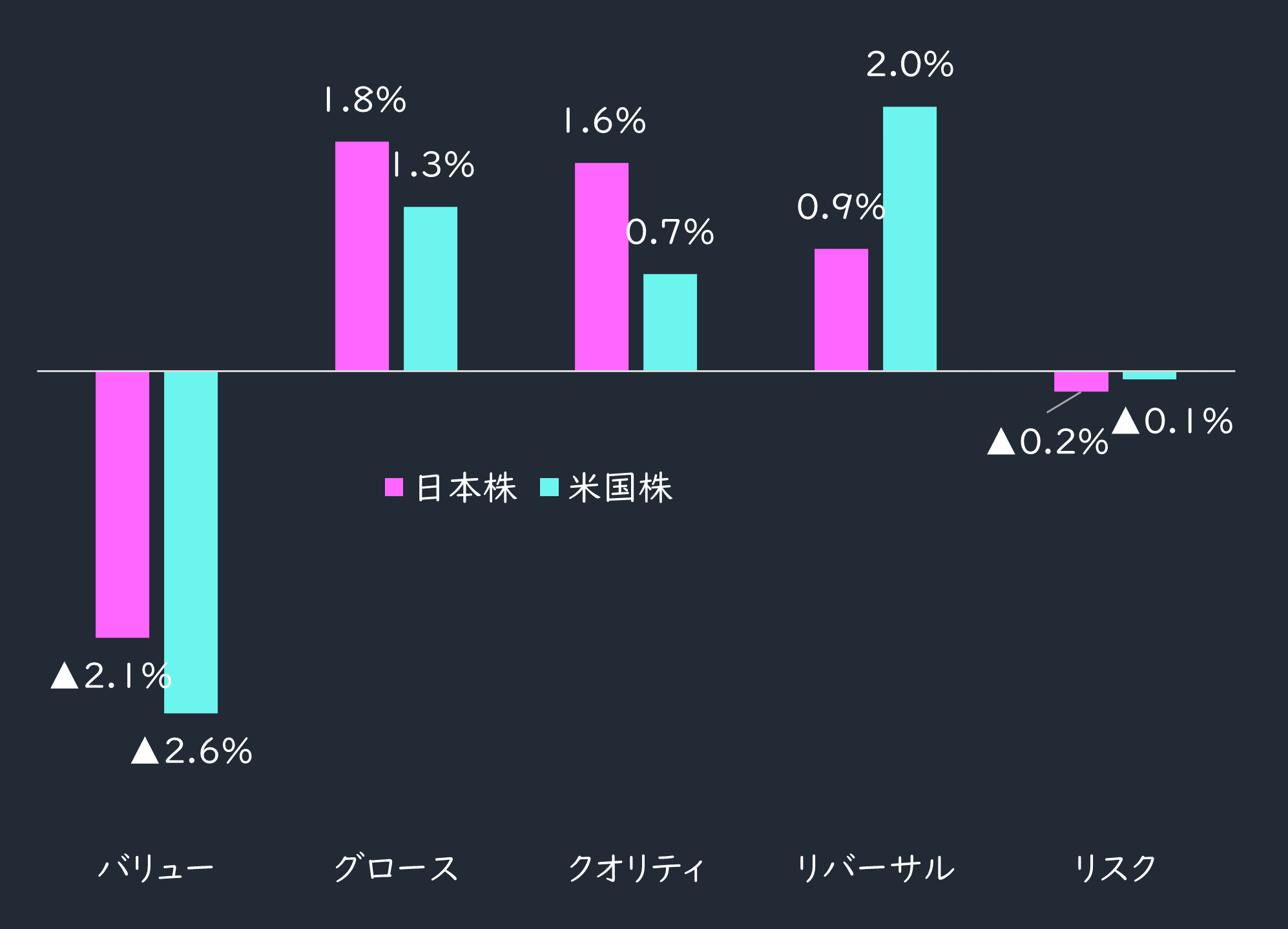

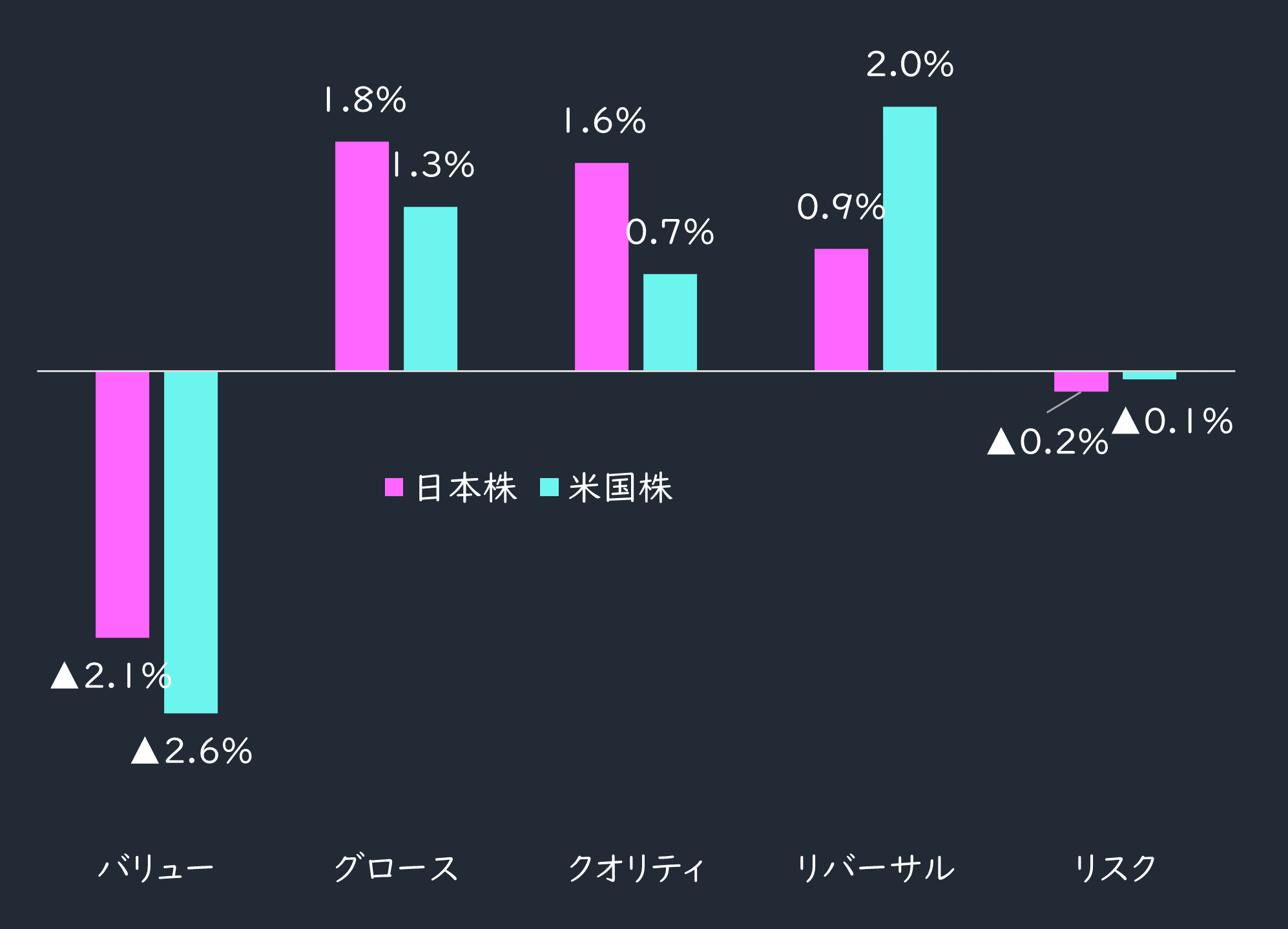

年始からの金利の上昇とともに急速に進行してきたバリュー相場が、足元で失速を見せ始めています。特に4月の第1週は日米問わずやや強めにグロース買いの動きが見られており、ポジションの判断が難しい状況にあります。

とはいえ、この動きについては、本決算発表前の一時的なポジション調整といった声や、実際に決算発表が始まれば再び割安株買いに戻るだろうという声も根強いのが事実です。

■過去1週間の主要ファクターの投資効果

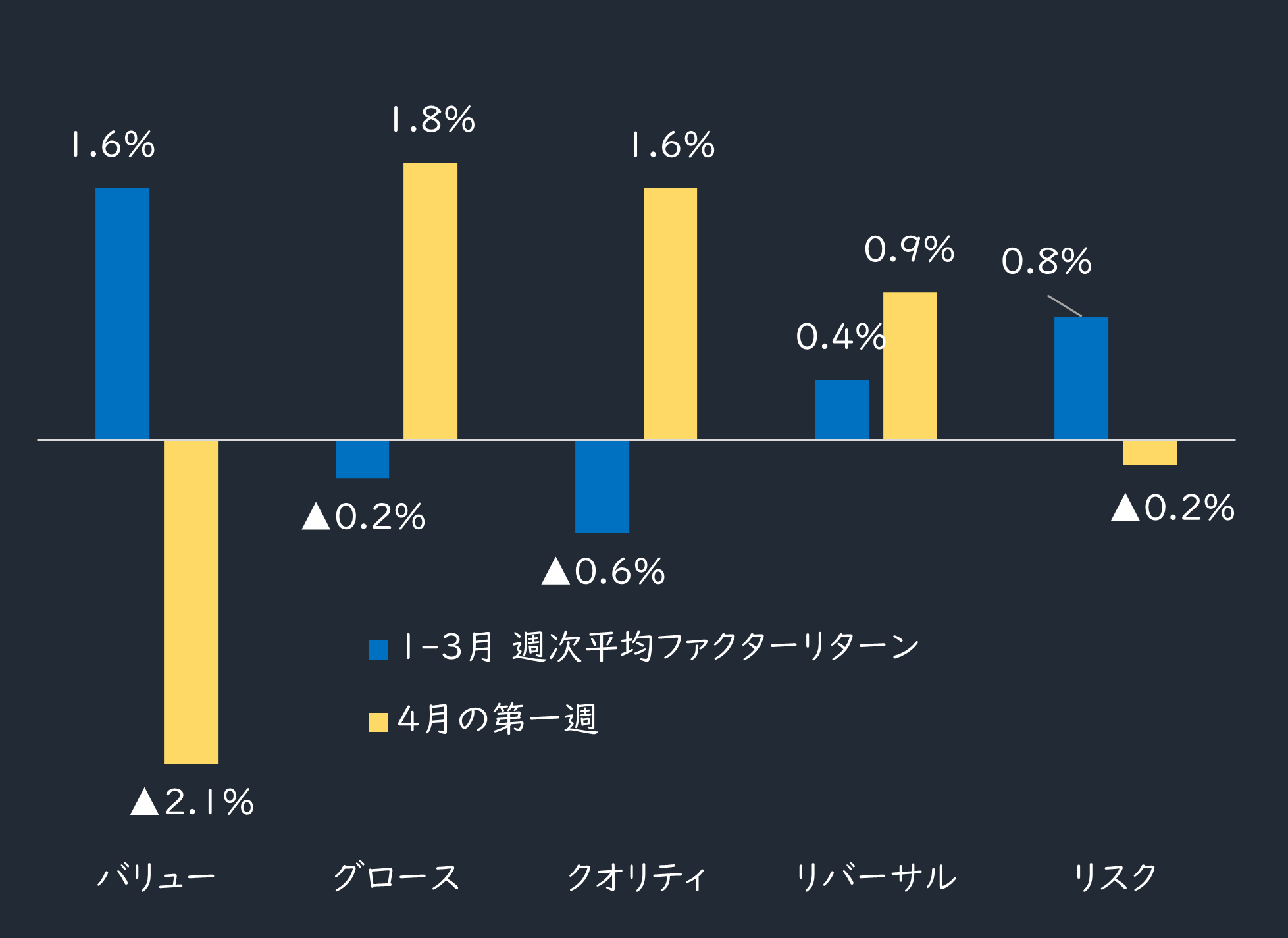

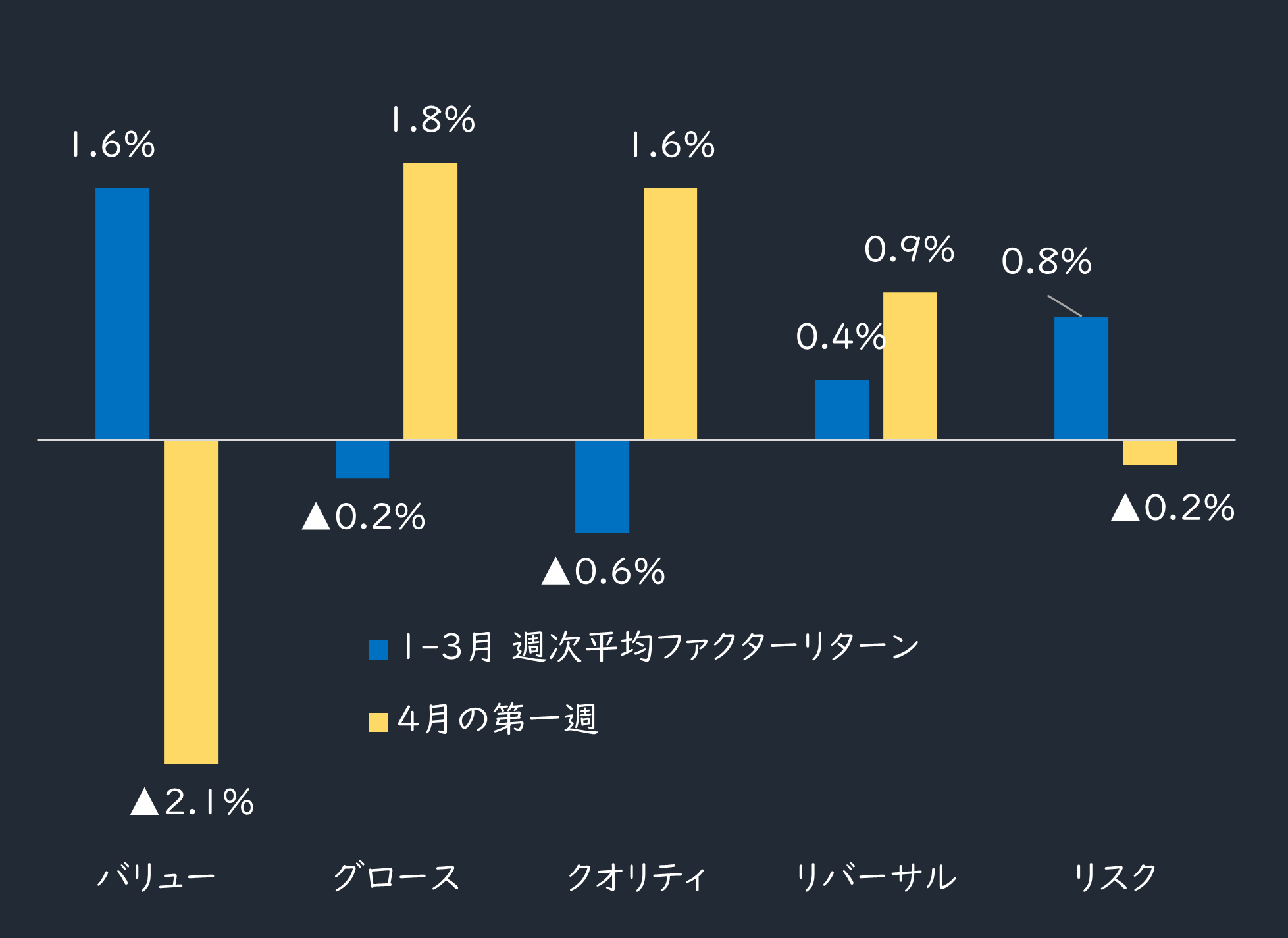

下に示した今年1~3月の平均ファクターリターンと4月の第1週の動きとを比較しても、動きは真逆で週次の強度は大差ないものの、1~3月はこの効果が毎週のように繰り返し積み上げられてきたことを考えれば、今振り返っても強烈な景気敏感の反転だったと実感させられます。

■1~3月の平均と4月第1週の主要ファクターの投資効果の比較

出所:データストリーム

そして、この流れが一朝一夕に変わるとも考えにくく、依然として米国金利は高止まり状態で、ドル円も110円近辺にあることを踏まえれば、総じて「業績相場の到来」を期待する向きが強いのも理解できます。

このまま割安株に順張りすべきか

そこで、今回は定量的な観点から、これから本当に業績相場は到来するのか、このまま割安株に順張りすべきかを分析してみます。

まず、本題に入る前に「業績相場とは?」という定義から確認したいと思います。言葉のニュアンスからなんとなく「特に業績にフォーカスされて市場や銘柄が上昇する相場」というイメージが湧きますが、実は教科書的な定義が存在しています。

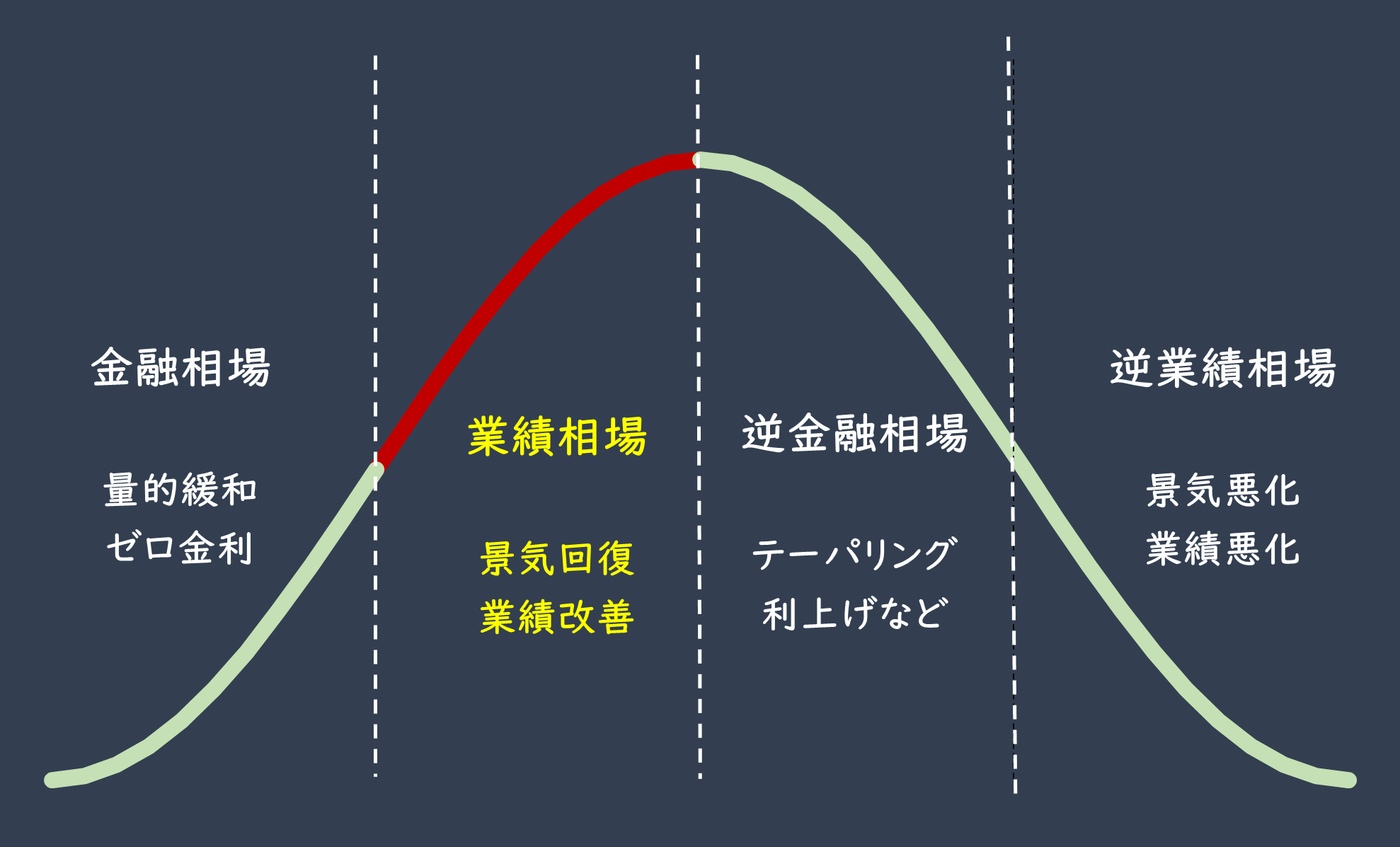

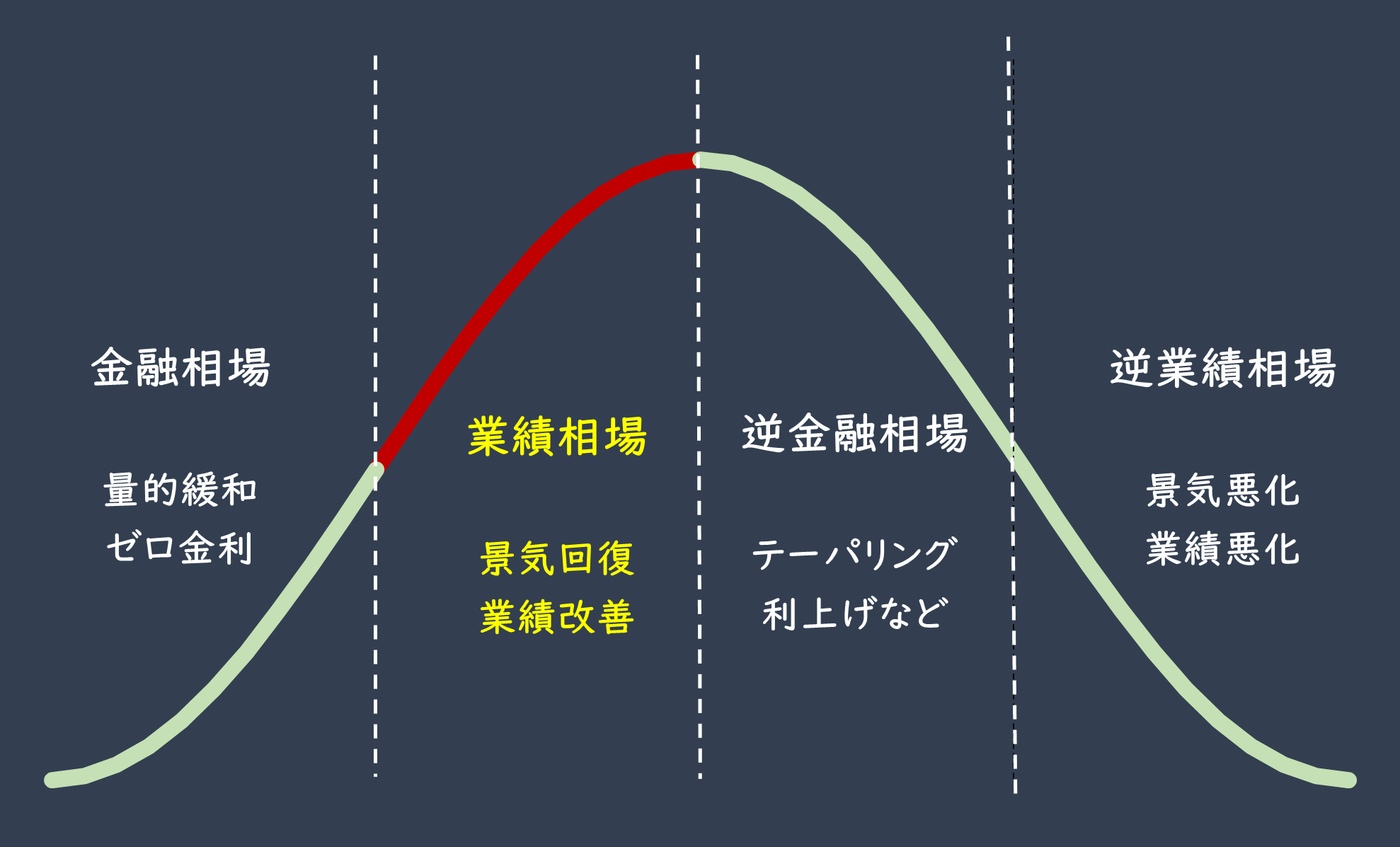

仮に、市場の上昇初期から下落後期までのサイクルを1相場と仮定した場合、以下の図のような4つの局面に分割できます。

■相場の局面分類

出所:智剣・Oskarグループ

簡単に左から順を追って説明すると、相場の反転から上昇初期は「金融相場」として位置づけられます。景気や企業業績は低迷しているにもかかわらず、金融政策に基づく上昇が実現される相場です。量的緩和やゼロ金利政策などは、この典型的なファクターになります。

そして、そこから実際に景気が回復へと向かい、企業の業績が改善し始め、今まで低迷し続けてきた銘柄に光があたる相場を「業績相場」と呼びます。まさに足元がこのような状況でしょう。

その後、景気が過熱してくると、当然ながら引き締めという選択肢が出てきます。流動性の縮小や利上げといった流れで、金融政策による上昇を実現する金融相場とは逆の流れになるので、「逆金融相場」と呼ばれます。

そして、最終的に景気がピークアウトしてリセッション入り、それに伴って業績も悪化しつつ株価が下落する局面に入ります。景気や業績回復による市場や銘柄の上昇と逆になるため、「逆金融相場」と呼ばれます。

以上が大まかな相場分類の定義になりますが、この考え方を可視化するうえで最も重要なマクロ指標は、「金利(の変化)」です。

金融相場から業績相場への移行、そしてそこから逆金融相場から逆業績相場への流れの中で、中央銀行は基本的に金利を調整して経済の悪化や過熱といった景気のボラティリティを抑えようとします。

加えて、金利の上昇は割引率の上昇を招き、将来キャッシュフローの現在価値に影響を及ぼすことから、金利の上昇はバリュー株優位、下落はグロース株優位という理論的な背景も存在します。

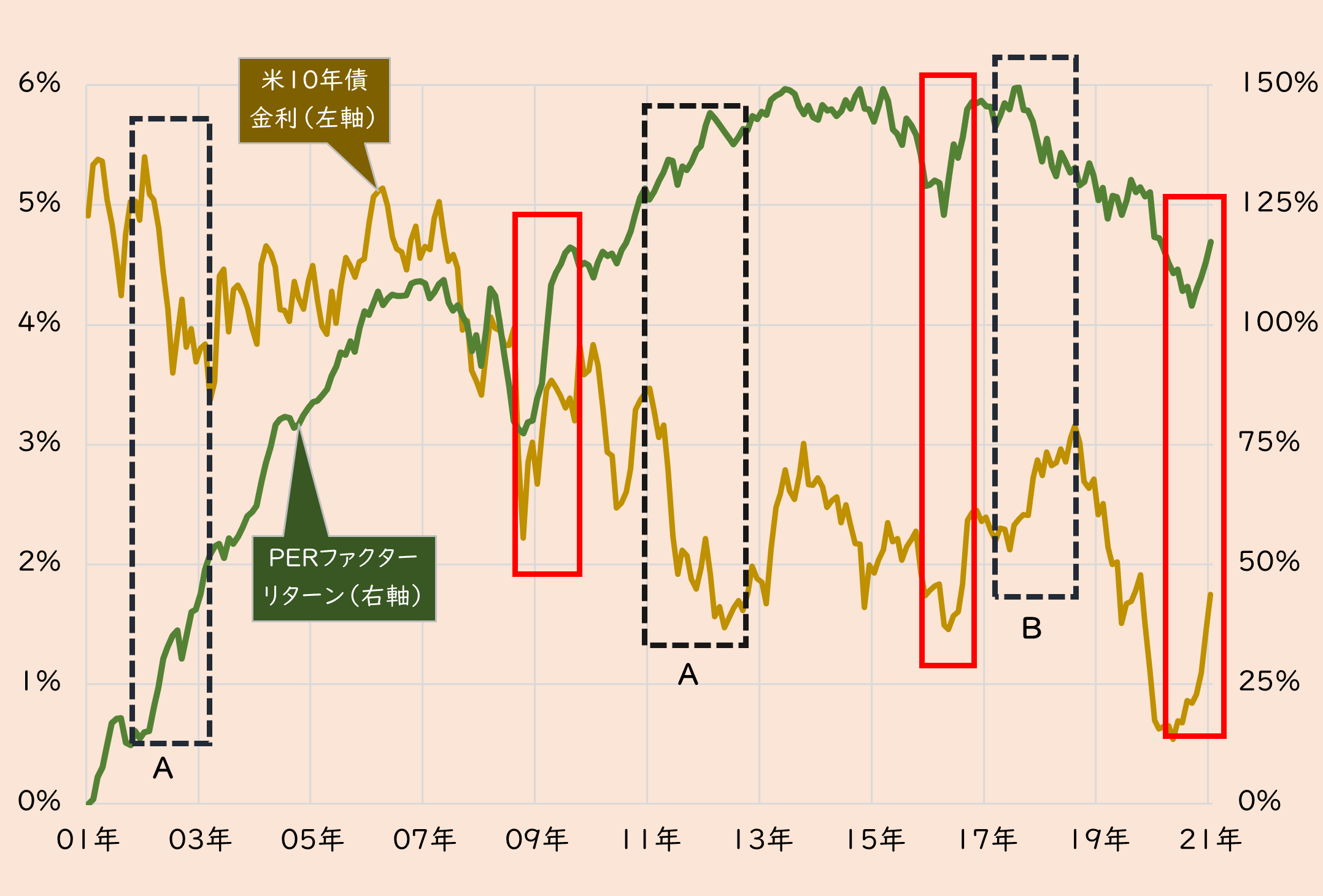

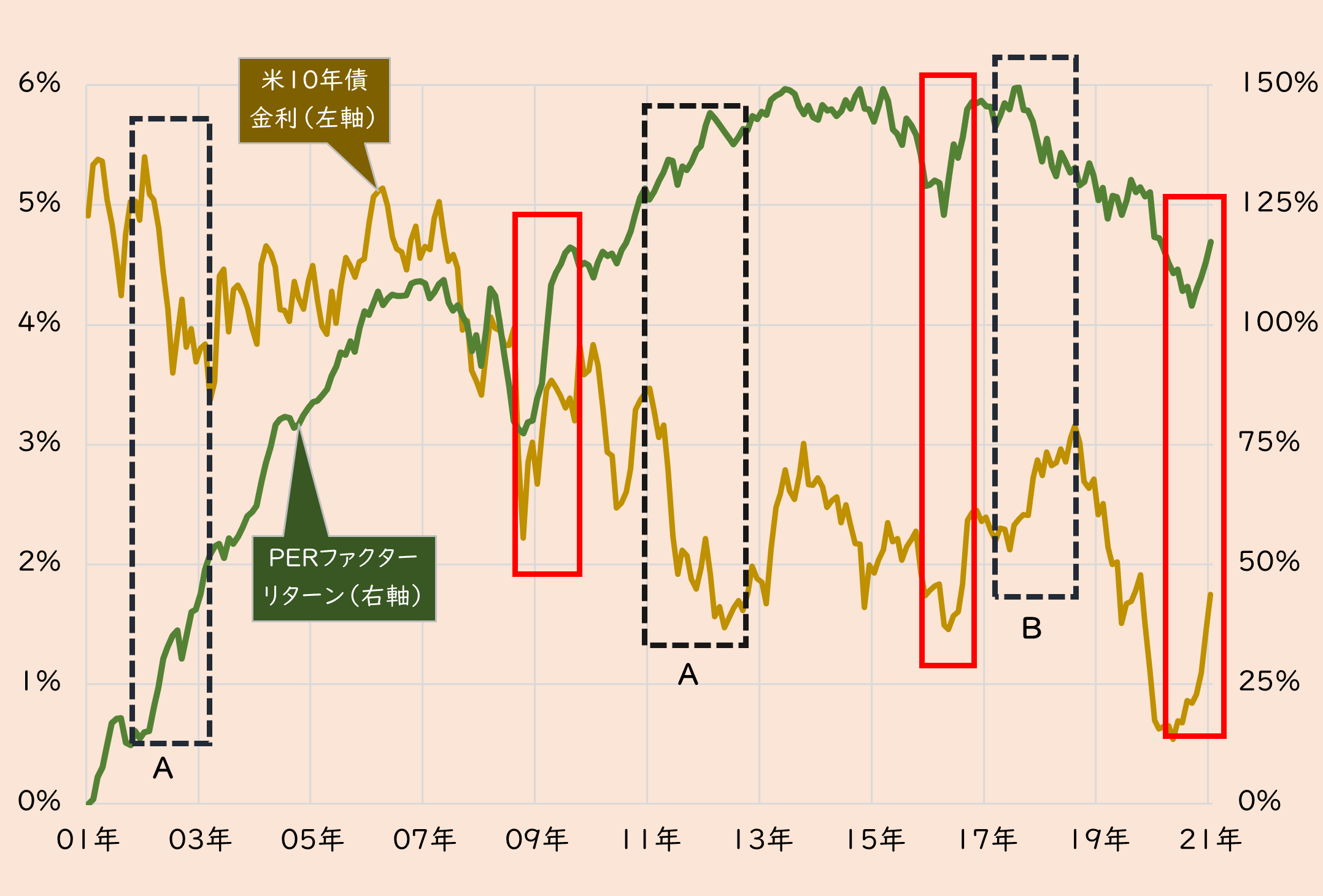

そこで、まずは金利の推移とPERのファクターリターンがどのような関係性にあるのかについて観察してみます。日本はほぼゼロ金利状態なので、ここでは米国の10年債の金利を使用します。

■米国10年債金利とPER投資効果の比較

出所:データストリーム

金利の上昇から言えることは2つ

2つの指標の推移を眺めてみると、事実として言えることは2つです。

1点目は、金利の上昇はPERの投資効果が一気に跳ねることの「きっかけ」になることです。

特に2008年以降、PERの投資効果が急に強まる局面では、ほぼ例外なく金利の急騰と連動していたことが分かります(赤枠で囲った部分)。これが、いわゆる「金融相場からの脱却」であり、今回のPERの急反転もその典型的な例と言えるでしょう。

しかし、問題は2点目で、それ以外の期間では必ずしも金利の上昇がPERの効果につながるわけではないということです。

黒の点線で囲った部分のうち、

「A」と表記されている期間は、金利の急落とPERのポジティブな効果が同居し、

「B」と書かれたジャクソンホール後に利上げによる引き締め観測が高まった金利の上昇時にはグロース株の選好が発生しています。

この原因については後述しますが、ここでは「金利の反転上昇の初期段階以外は、PERの投資効果に連動するわけではない」ことを理解してもらえれば十分です。

そもそも、過去20年の長期のトレンドで考えて、米国を含めた世界の金利は低下の一途を辿っていた中で、PERの投資効果はそのトレンドからは基本的に自由なふるまいを見せていたため、あくまで事実として金利とバリュエーションの関係性は局所論でしかないことが分かります。

では、一体何が割安株の投資効果を規定しているのでしょうか。

割安株は、平たく言えば「出遅れ株」です。アナリストや会社によって業績自体が強く予想されているものの、それが信頼性を持たないために株価が反応せずに放置されている状態の銘柄です。

ということは、景気回復が始まったフェーズに入れば、自然と信頼性が向上して出遅れ放置株がキャッチアップされると考えられます。

景気の推移とPERの投資効果をみると

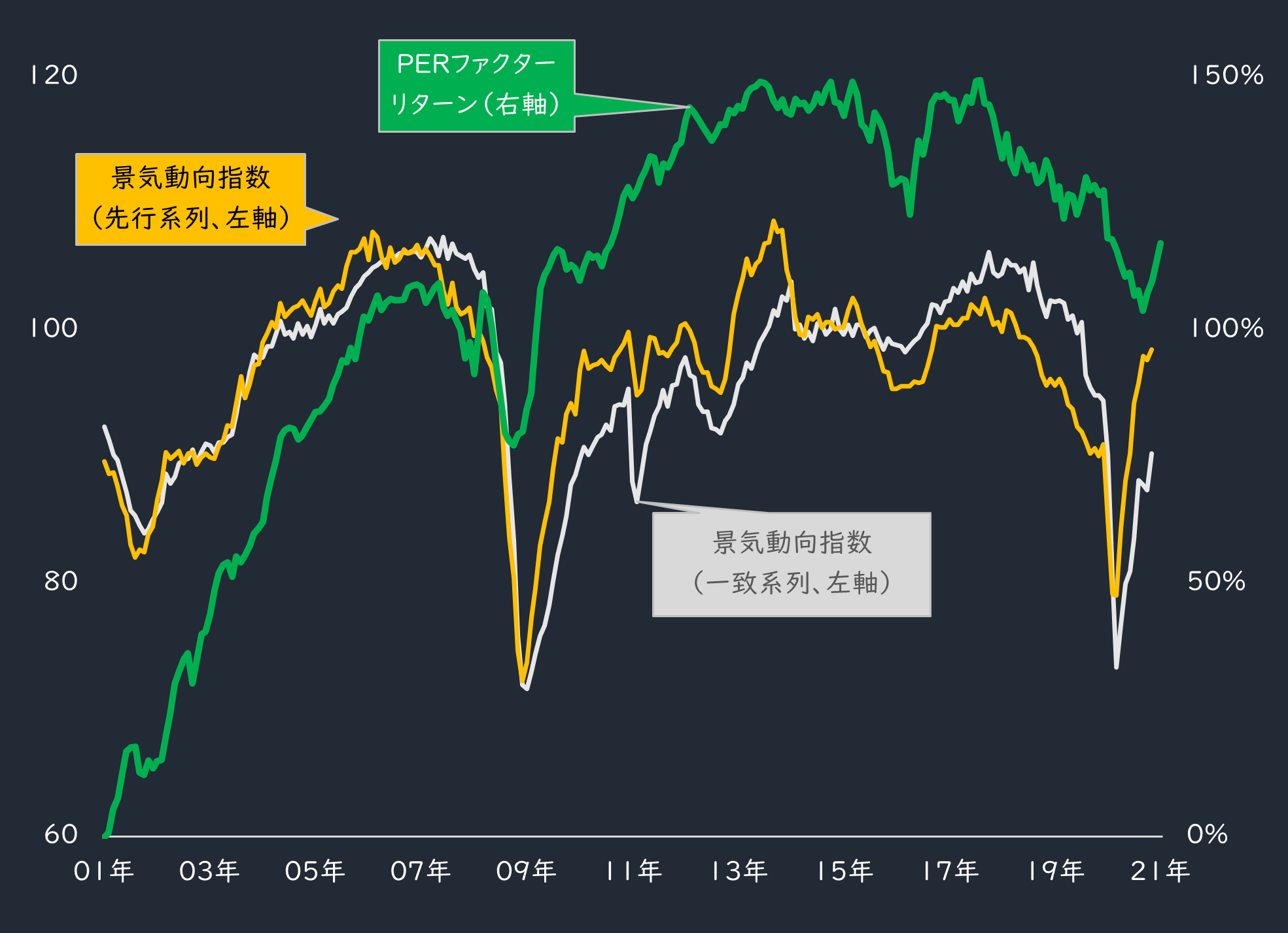

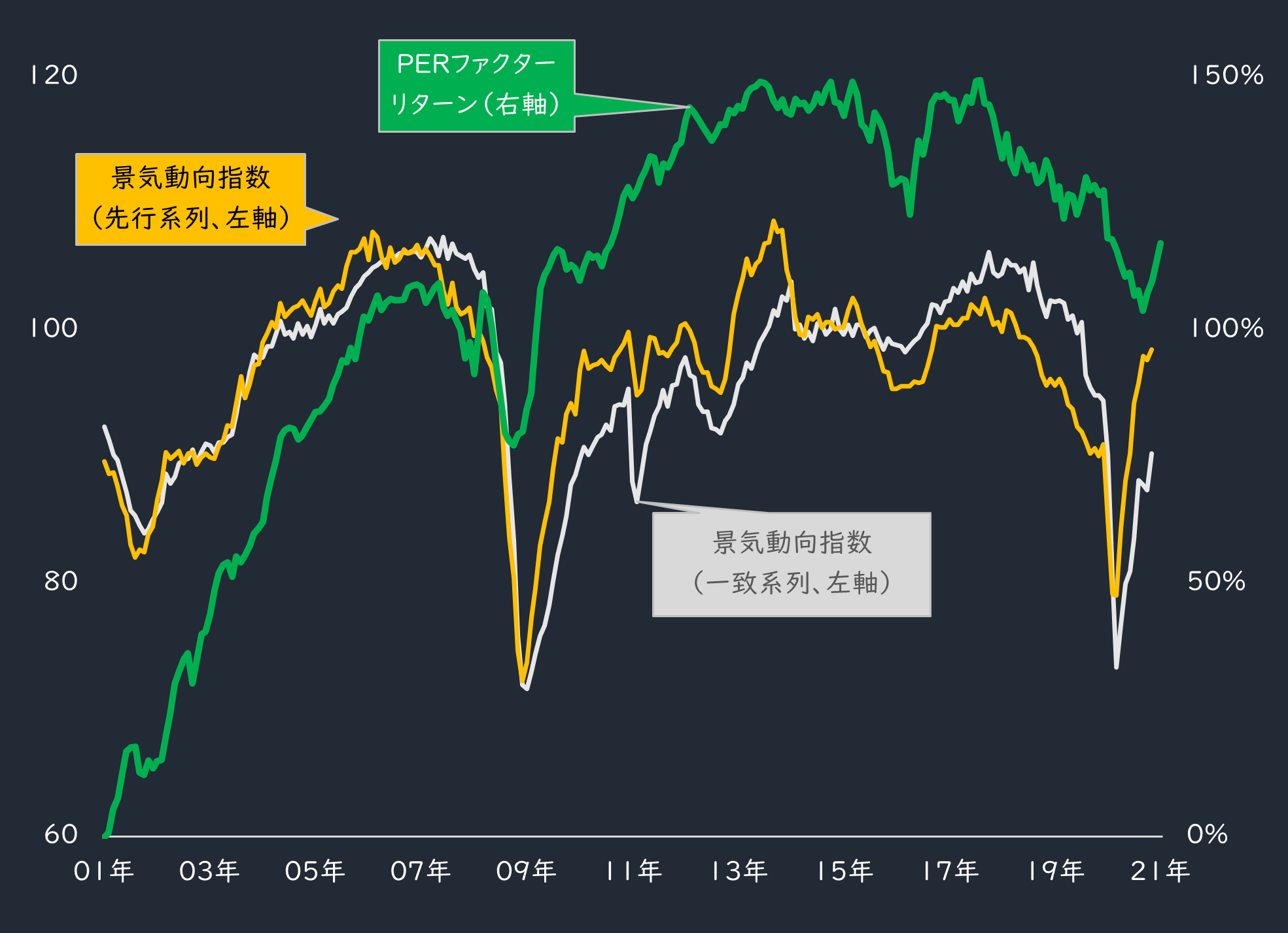

そこで、まずは景気の推移とPERの投資効果を比較してみます。今回は景気を見るうえでの包括的な指標である「景気動向指数」の「先行系列」と「一致系列」を表示しています。

■景気動向指数とPERの投資効果

出所:データストリーム

先ほどの金利の推移と比較すれば、方向感や形状について明らかに当てはまりがよさそうに見えます。景気の回復初期に強いPER相場が発生し、その後に踊り場、そしてピークアウトから崩壊まで大枠はほとんど一致していると見ていいでしょう。

しかし、それよりも重要性が高いのは、先行系列と一致系列のどちらが上にいるのか、つまり両者の差分の推移です。

将来予想の信頼性の高さを担保する観点では、先行系列が一致系列よりも上にくる場合、期先の景気回復期待が高まっている状態を意味します。

逆に、先行系列が一致系列を下回る場合は期先の景気後退が示唆され、どれだけ強い業績予想が出てもその信頼性は低くなります。

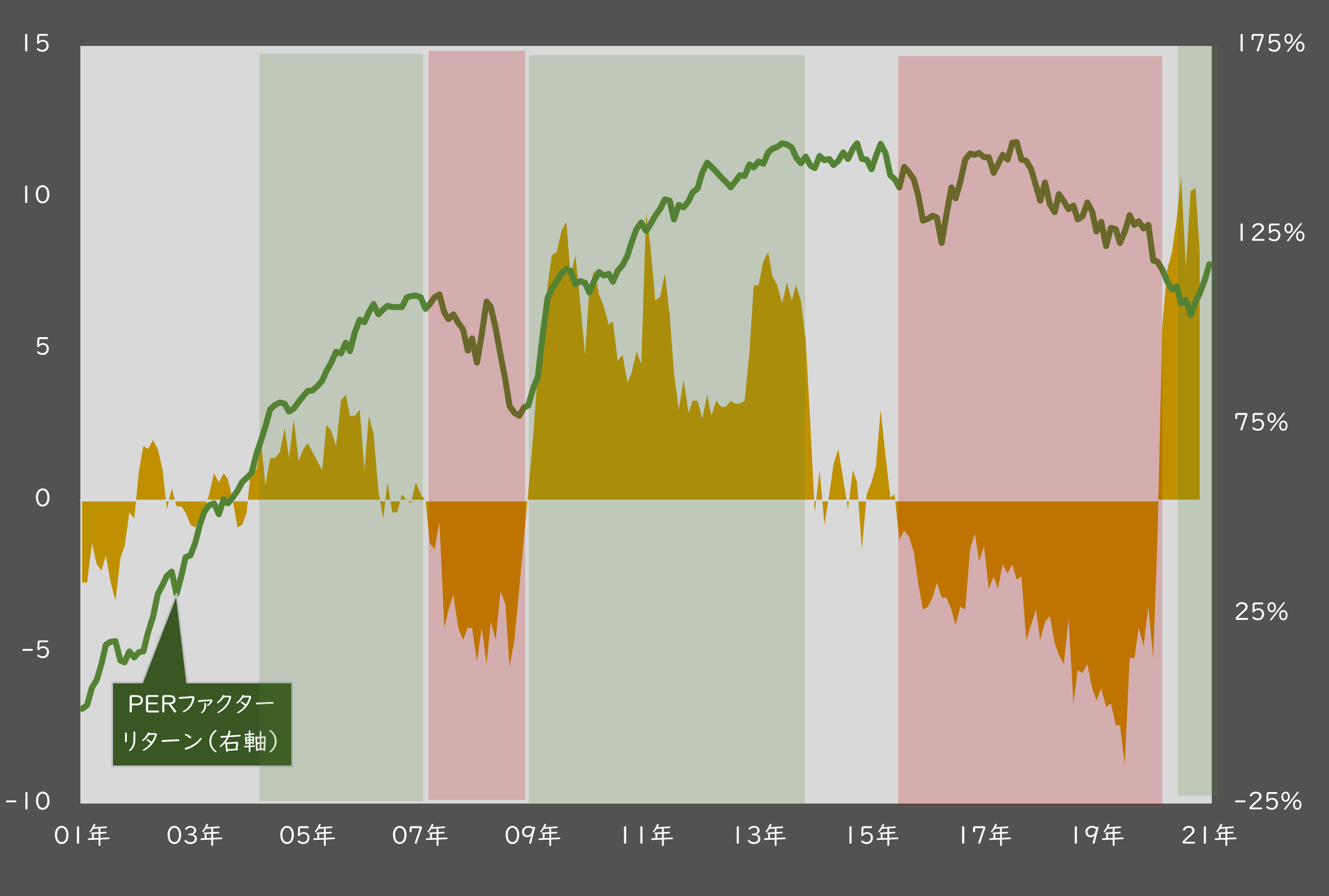

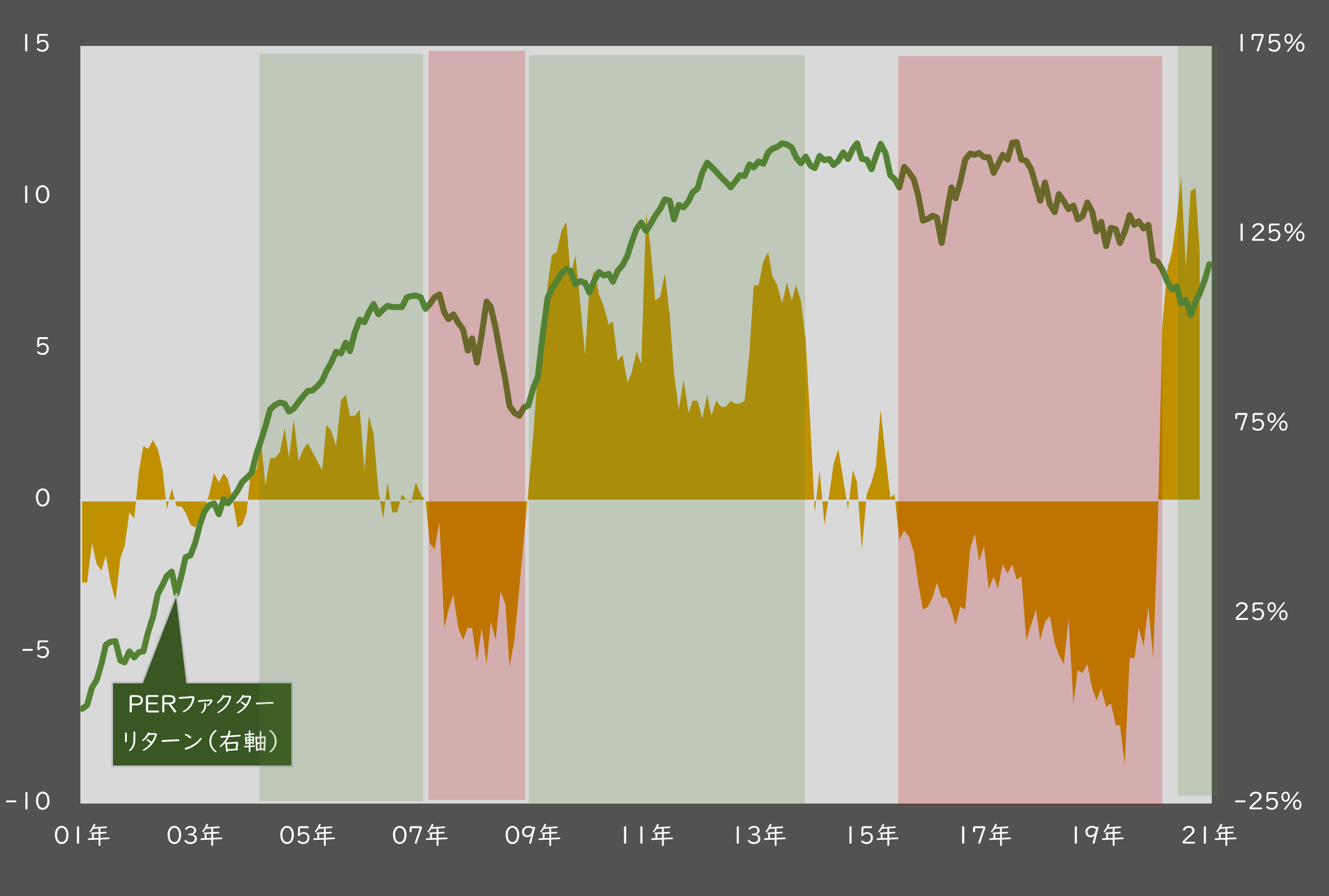

この関係性を見るため、PERの投資効果の推移と、先行系列から一致系列を減じたものの推移を比較したものが、以下の図になります。

■景気動向指数 先行系列と一致系列の差分との比較

出所:データストリーム

この局面分類が秀逸である点は、構造的にPERがポジティブ、またはネガティブな効果を見せる局面を、差分値のプラス・マイナスで概ね正確に分類できていることです。

たとえば、前述の金利とPER効果の関係性に戻れば、2016年時の金利上昇とPERの同期は一瞬であり、その後は両者間で動きの乖離が見られました。

しかし、この分類ではそれはノイズとして扱われ、構造的なグロース選好局面の中の局所的な反転として判断可能となります。

これを踏まえると、足元は緑色のエリア、つまりPER投資が有効性を持つ局面となるため、このまま業績相場へと移行していくと考えることもできるでしょう。

PER効果は短期で終わる可能性がある4つの理由

しかし、私見を述べれば、「短期的には続くかもしれないが、中長期的に継続するかは相当に不透明」と考えざるをえません。理由は、大きく以下の4点になります。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「「女性活躍」株を手短に言うと「強い」、では高スコアなのは」を読む

年始からの金利の上昇とともに急速に進行してきたバリュー相場が、足元で失速を見せ始めています。特に4月の第1週は日米問わずやや強めにグロース買いの動きが見られており、ポジションの判断が難しい状況にあります。

とはいえ、この動きについては、本決算発表前の一時的なポジション調整といった声や、実際に決算発表が始まれば再び割安株買いに戻るだろうという声も根強いのが事実です。

■過去1週間の主要ファクターの投資効果

出所:データストリーム。 注:バリューはPER・PBRなど、グロースはEPS・BPSの成長など、

クオリティはROE、自己資本比率など、リバーサルは1カ月・6カ月リターンなど、リスクはボラティリティー、ベータなど

下に示した今年1~3月の平均ファクターリターンと4月の第1週の動きとを比較しても、動きは真逆で週次の強度は大差ないものの、1~3月はこの効果が毎週のように繰り返し積み上げられてきたことを考えれば、今振り返っても強烈な景気敏感の反転だったと実感させられます。

■1~3月の平均と4月第1週の主要ファクターの投資効果の比較

出所:データストリーム

そして、この流れが一朝一夕に変わるとも考えにくく、依然として米国金利は高止まり状態で、ドル円も110円近辺にあることを踏まえれば、総じて「業績相場の到来」を期待する向きが強いのも理解できます。

このまま割安株に順張りすべきか

そこで、今回は定量的な観点から、これから本当に業績相場は到来するのか、このまま割安株に順張りすべきかを分析してみます。

まず、本題に入る前に「業績相場とは?」という定義から確認したいと思います。言葉のニュアンスからなんとなく「特に業績にフォーカスされて市場や銘柄が上昇する相場」というイメージが湧きますが、実は教科書的な定義が存在しています。

仮に、市場の上昇初期から下落後期までのサイクルを1相場と仮定した場合、以下の図のような4つの局面に分割できます。

■相場の局面分類

出所:智剣・Oskarグループ

簡単に左から順を追って説明すると、相場の反転から上昇初期は「金融相場」として位置づけられます。景気や企業業績は低迷しているにもかかわらず、金融政策に基づく上昇が実現される相場です。量的緩和やゼロ金利政策などは、この典型的なファクターになります。

そして、そこから実際に景気が回復へと向かい、企業の業績が改善し始め、今まで低迷し続けてきた銘柄に光があたる相場を「業績相場」と呼びます。まさに足元がこのような状況でしょう。

その後、景気が過熱してくると、当然ながら引き締めという選択肢が出てきます。流動性の縮小や利上げといった流れで、金融政策による上昇を実現する金融相場とは逆の流れになるので、「逆金融相場」と呼ばれます。

そして、最終的に景気がピークアウトしてリセッション入り、それに伴って業績も悪化しつつ株価が下落する局面に入ります。景気や業績回復による市場や銘柄の上昇と逆になるため、「逆金融相場」と呼ばれます。

以上が大まかな相場分類の定義になりますが、この考え方を可視化するうえで最も重要なマクロ指標は、「金利(の変化)」です。

金融相場から業績相場への移行、そしてそこから逆金融相場から逆業績相場への流れの中で、中央銀行は基本的に金利を調整して経済の悪化や過熱といった景気のボラティリティを抑えようとします。

加えて、金利の上昇は割引率の上昇を招き、将来キャッシュフローの現在価値に影響を及ぼすことから、金利の上昇はバリュー株優位、下落はグロース株優位という理論的な背景も存在します。

そこで、まずは金利の推移とPERのファクターリターンがどのような関係性にあるのかについて観察してみます。日本はほぼゼロ金利状態なので、ここでは米国の10年債の金利を使用します。

■米国10年債金利とPER投資効果の比較

出所:データストリーム

金利の上昇から言えることは2つ

2つの指標の推移を眺めてみると、事実として言えることは2つです。

1点目は、金利の上昇はPERの投資効果が一気に跳ねることの「きっかけ」になることです。

特に2008年以降、PERの投資効果が急に強まる局面では、ほぼ例外なく金利の急騰と連動していたことが分かります(赤枠で囲った部分)。これが、いわゆる「金融相場からの脱却」であり、今回のPERの急反転もその典型的な例と言えるでしょう。

しかし、問題は2点目で、それ以外の期間では必ずしも金利の上昇がPERの効果につながるわけではないということです。

黒の点線で囲った部分のうち、

「A」と表記されている期間は、金利の急落とPERのポジティブな効果が同居し、

「B」と書かれたジャクソンホール後に利上げによる引き締め観測が高まった金利の上昇時にはグロース株の選好が発生しています。

この原因については後述しますが、ここでは「金利の反転上昇の初期段階以外は、PERの投資効果に連動するわけではない」ことを理解してもらえれば十分です。

そもそも、過去20年の長期のトレンドで考えて、米国を含めた世界の金利は低下の一途を辿っていた中で、PERの投資効果はそのトレンドからは基本的に自由なふるまいを見せていたため、あくまで事実として金利とバリュエーションの関係性は局所論でしかないことが分かります。

では、一体何が割安株の投資効果を規定しているのでしょうか。

割安株は、平たく言えば「出遅れ株」です。アナリストや会社によって業績自体が強く予想されているものの、それが信頼性を持たないために株価が反応せずに放置されている状態の銘柄です。

ということは、景気回復が始まったフェーズに入れば、自然と信頼性が向上して出遅れ放置株がキャッチアップされると考えられます。

景気の推移とPERの投資効果をみると

そこで、まずは景気の推移とPERの投資効果を比較してみます。今回は景気を見るうえでの包括的な指標である「景気動向指数」の「先行系列」と「一致系列」を表示しています。

■景気動向指数とPERの投資効果

出所:データストリーム

先ほどの金利の推移と比較すれば、方向感や形状について明らかに当てはまりがよさそうに見えます。景気の回復初期に強いPER相場が発生し、その後に踊り場、そしてピークアウトから崩壊まで大枠はほとんど一致していると見ていいでしょう。

しかし、それよりも重要性が高いのは、先行系列と一致系列のどちらが上にいるのか、つまり両者の差分の推移です。

将来予想の信頼性の高さを担保する観点では、先行系列が一致系列よりも上にくる場合、期先の景気回復期待が高まっている状態を意味します。

逆に、先行系列が一致系列を下回る場合は期先の景気後退が示唆され、どれだけ強い業績予想が出てもその信頼性は低くなります。

この関係性を見るため、PERの投資効果の推移と、先行系列から一致系列を減じたものの推移を比較したものが、以下の図になります。

■景気動向指数 先行系列と一致系列の差分との比較

出所:データストリーム

この局面分類が秀逸である点は、構造的にPERがポジティブ、またはネガティブな効果を見せる局面を、差分値のプラス・マイナスで概ね正確に分類できていることです。

たとえば、前述の金利とPER効果の関係性に戻れば、2016年時の金利上昇とPERの同期は一瞬であり、その後は両者間で動きの乖離が見られました。

しかし、この分類ではそれはノイズとして扱われ、構造的なグロース選好局面の中の局所的な反転として判断可能となります。

これを踏まえると、足元は緑色のエリア、つまりPER投資が有効性を持つ局面となるため、このまま業績相場へと移行していくと考えることもできるでしょう。

PER効果は短期で終わる可能性がある4つの理由

しかし、私見を述べれば、「短期的には続くかもしれないが、中長期的に継続するかは相当に不透明」と考えざるをえません。理由は、大きく以下の4点になります。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株