【特集】配当は2期前のPBRに迎合する ⇒ケータリング理論

大槻奈那の「だからあなたは損をする~心理バイアスの罠にはまらない技」~第6回

前回記事「意外と効果あり!? 「勝ち馬」に乗る投資戦略⇒バンドワゴン効果」を読む

3月決算企業の株主総会も終了し、株主の皆さんのもとには配当や株主優待のお知らせが届いていることでしょう。株価が不安定な中で、改めて「安定配当はいいなぁ」と感じた方々も多いのではないでしょうか。私もその一人です。

しかし、ファイナンス理論的には、利益の中からいくら配当を払うかは、株式価値に対してニュートラルです。配当してしまうと企業に貯まるはずの資金が減少し、お金があれば将来、増やせたはずの利益を放棄することになるからです。配当の権利確定の翌日に「配当落ち」して株価が調整されるのはそのためです。

にもかかわらず、企業は配当性向(1株当たり配当額÷1株当たり当期純利益)を引き上げたり減らしたりするのは、なぜでしょうか。これについては、「ケータリング理論」という考え方で説明が試みられています。

写真はイメージ

「ケータリング」といっても食事の出張提供サービスなどではなく、他の人に「迎合する」という意味です。この理論によれば、企業は、市場が高配当を歓迎するときに配当を増やす傾向があるとのことです。経営者が株式市場のセンチメントに"迎合"するということです。

例えば、米ハーバード大学のマルコム・ベーカー氏と米ニューヨーク大学のジェフリー・ワグラー氏の研究(*記事最後参照)では、高配当銘柄が市場で高評価を得ると、無配当の企業も配当を開始する傾向があることを示しています。

高配当企業が評価されれば、配当を増やす企業が多い傾向

日本の最近の市場について簡単に見てみましょう。

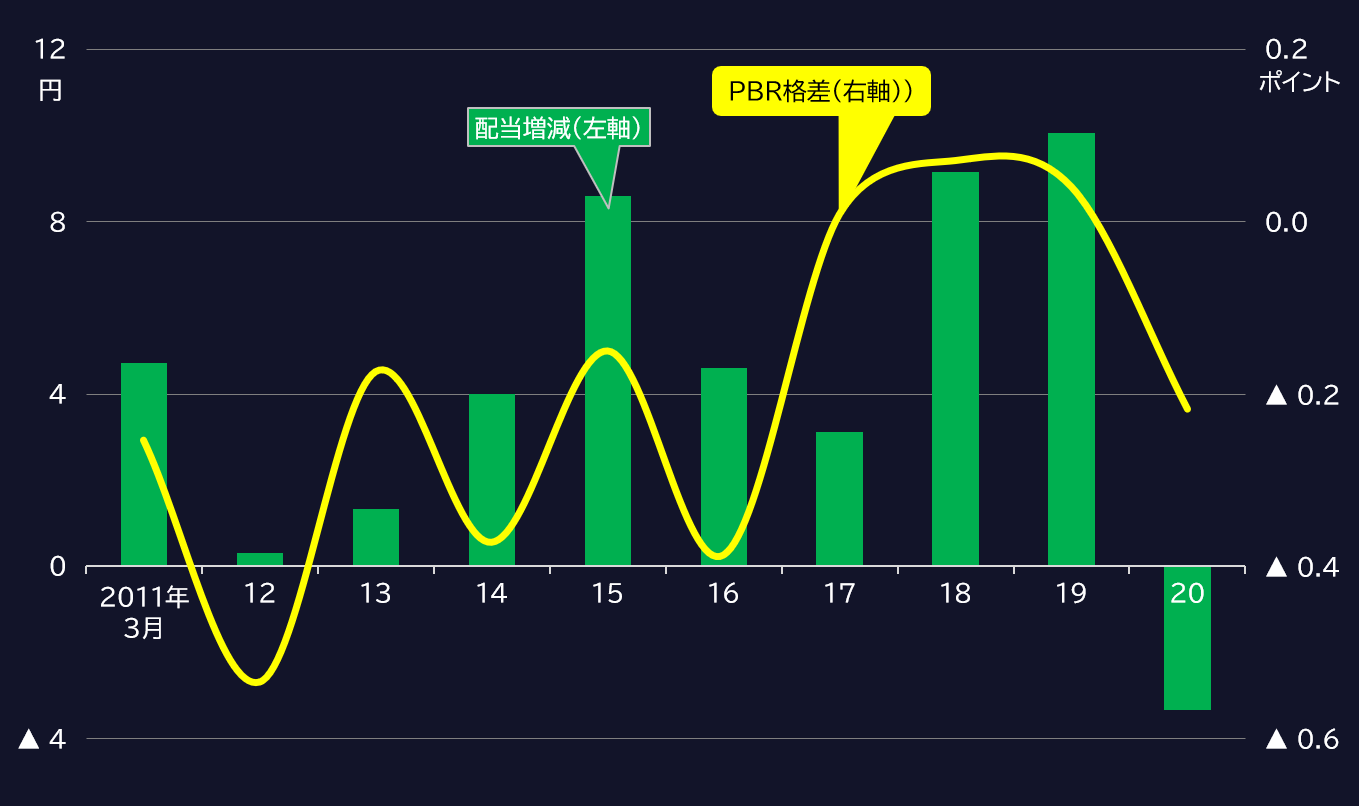

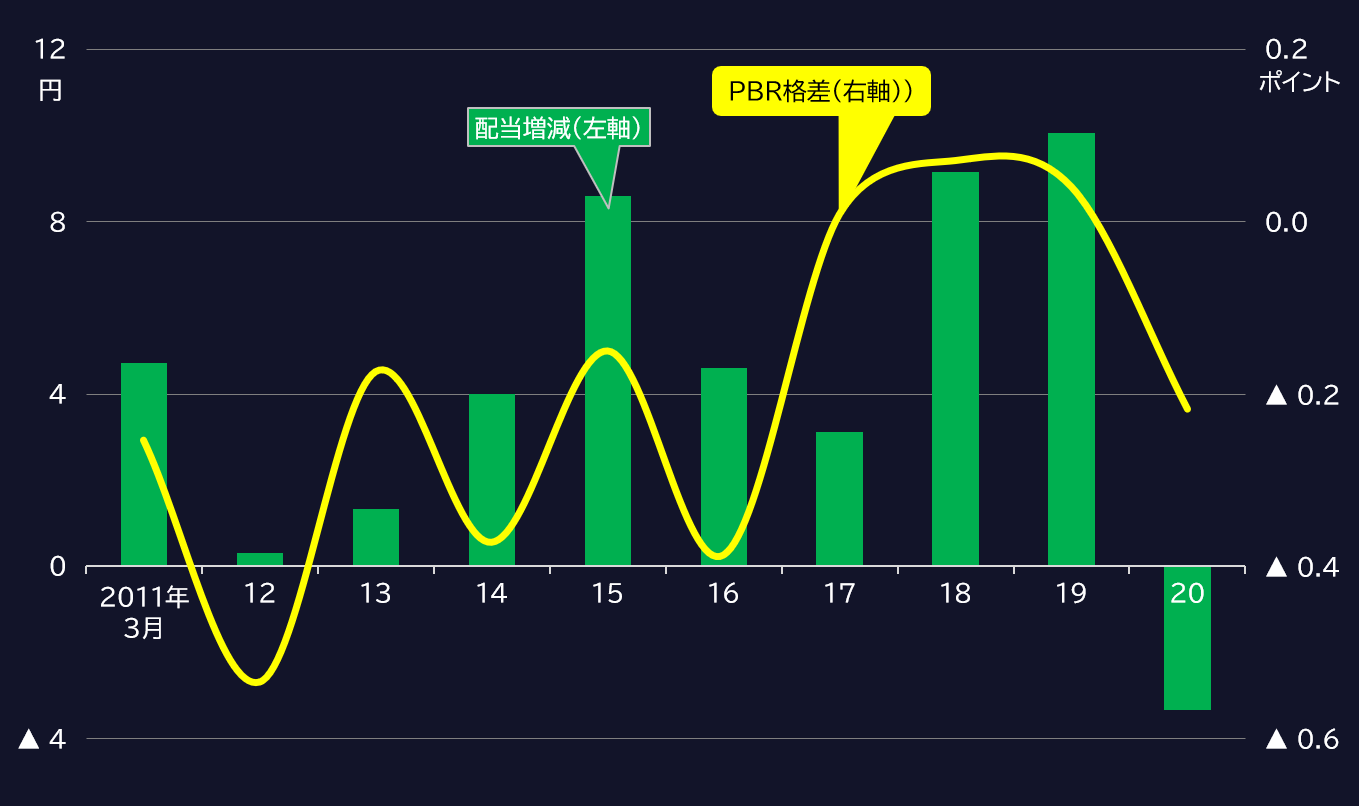

下のグラフは、毎年の配当が高い銘柄と低い銘柄のPBR(株価純資産倍率)の格差を取り、その後の配当の増減を比べたものです。

■PBR格差と配当の増減の状況

出所:ブルームバーグより筆者作成。▲はマイナス

注:PBR格差は高配当性向のPBRから低配当性向のPBRを引いた値で、2期前の値。

ここで配当が

高い銘柄は「配当性向が30%以上」の銘柄、

低い銘柄は同30%未満

――としました。なお、対象は当期利益の範囲内で配当を行った企業に限定しています。

先の基準で「高」配当の企業のPBRと、「低」配当企業のPBRの差が開いた後、配当が増加するのでしょうか。これは、高配当銘柄が市場で相対的に高い評価を受けていることが確認された後に、その状況をみて企業が迎合的に配当増に動くのかということを確認します。

直近は、新型コロナの不透明感で配当を減らした企業が多くみられましたが、過去10年間でみると、高配当株と低配当株のPBRが乖離すればするほど(上の黄色の折れ線)、配当が増加する傾向が相応にみられます。

グラフのPBR格差は2期前、つまり20年3月期に示した値は18年3月期時点の値なので、2期前のPBRの格差が2期後の配当の増減にどのように効いているのかを示しています。つまり、上のグラフから市場が配当に注目しているのを見て、企業が配当政策を変化させている可能性があるということになります。

今年度は新型コロナの影響が読みにくいですが、上のグラフの通り、この数年、高配当銘柄の評価が高まっていました。最近、いわゆる"モノ言う株主"が増加していることも影響しているかもしれません。

このため、たとえ今期減益になっても、何とか配当を維持しようとするインセンティブが企業に働きそうです。減配リスクは案外低いかもしれません。

では、いくつか「高配当銘柄」の動向を見てみましょう。

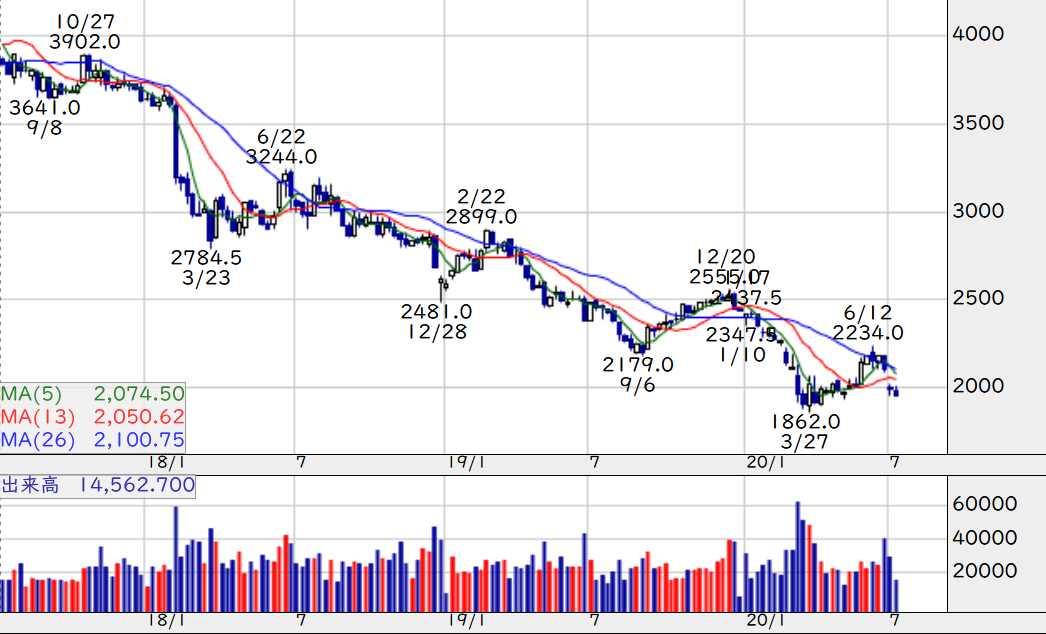

7%超の日本たばこ産業は業績の安定が配当の支えも、株価は下落基調

まず高配当の筆頭格といえば日本たばこ産業<2914>です。同社が発表している2020年12月期の1株当たり予想配当は154円(上期下期各77円)で、利回りは7.8%と東証一部銘柄中でも最高水準となっています(7月7日終値ベース。以下同様)。

一方、環境や社会に配慮するというESG(環境・社会・企業統治)意識の高まりで、たばこ業界に対する機関投資家の見方は厳しくなっており、株価は過去1年で20%下落しています。それでも、減配がなく、かつ、株価がこれ以上下落しない(または下落してもいつか戻る)なら、この利回りは魅力的です。

では、減配リスクはあるでしょうか。

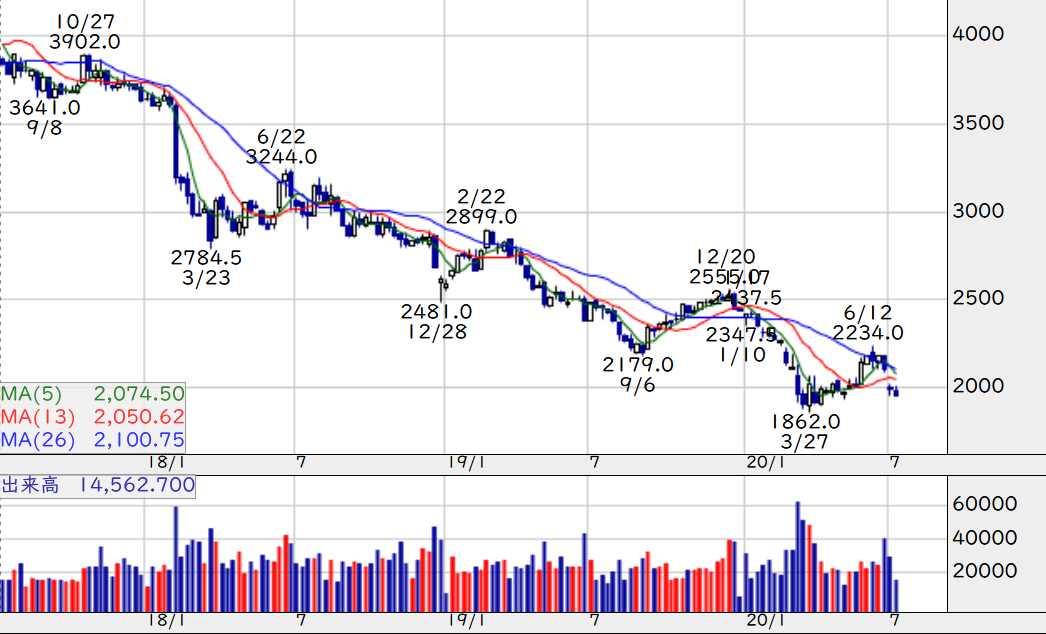

■日本たばこ産業<2914>の週足チャート

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

大槻奈那(Nana Otsuki)

マネックス証券・執行役員チーフアナリスト

東京大学卒業。英ロンドン・ビジネス・スクールにて経営学修士(MBA)を取得。格付け会社スタンダード&プアーズ、UBS証券、メリルリンチ日本証券にてアナリスト業務に従事。2016年1月より現職。名古屋商科大学大学院教授、二松学舎大学客員教授を兼務しつつ、一橋大学大学院・経営管理研究科(一橋ビジネススクール)の博士課程に在籍。ロンドン証券取引所アドバイザリーグループ・メンバー。財務省財政制度等審議会委員、規制改革推進会議委員。最近の趣味は落語鑑賞と旅行、そして不動産実査で宅地建物取引士の資格も保有する。

東京大学卒業。英ロンドン・ビジネス・スクールにて経営学修士(MBA)を取得。格付け会社スタンダード&プアーズ、UBS証券、メリルリンチ日本証券にてアナリスト業務に従事。2016年1月より現職。名古屋商科大学大学院教授、二松学舎大学客員教授を兼務しつつ、一橋大学大学院・経営管理研究科(一橋ビジネススクール)の博士課程に在籍。ロンドン証券取引所アドバイザリーグループ・メンバー。財務省財政制度等審議会委員、規制改革推進会議委員。最近の趣味は落語鑑賞と旅行、そして不動産実査で宅地建物取引士の資格も保有する。

マネックス証券・執行役員チーフアナリスト

東京大学卒業。英ロンドン・ビジネス・スクールにて経営学修士(MBA)を取得。格付け会社スタンダード&プアーズ、UBS証券、メリルリンチ日本証券にてアナリスト業務に従事。2016年1月より現職。名古屋商科大学大学院教授、二松学舎大学客員教授を兼務しつつ、一橋大学大学院・経営管理研究科(一橋ビジネススクール)の博士課程に在籍。ロンドン証券取引所アドバイザリーグループ・メンバー。財務省財政制度等審議会委員、規制改革推進会議委員。最近の趣味は落語鑑賞と旅行、そして不動産実査で宅地建物取引士の資格も保有する。

東京大学卒業。英ロンドン・ビジネス・スクールにて経営学修士(MBA)を取得。格付け会社スタンダード&プアーズ、UBS証券、メリルリンチ日本証券にてアナリスト業務に従事。2016年1月より現職。名古屋商科大学大学院教授、二松学舎大学客員教授を兼務しつつ、一橋大学大学院・経営管理研究科(一橋ビジネススクール)の博士課程に在籍。ロンドン証券取引所アドバイザリーグループ・メンバー。財務省財政制度等審議会委員、規制改革推進会議委員。最近の趣味は落語鑑賞と旅行、そして不動産実査で宅地建物取引士の資格も保有する。前回記事「意外と効果あり!? 「勝ち馬」に乗る投資戦略⇒バンドワゴン効果」を読む

3月決算企業の株主総会も終了し、株主の皆さんのもとには配当や株主優待のお知らせが届いていることでしょう。株価が不安定な中で、改めて「安定配当はいいなぁ」と感じた方々も多いのではないでしょうか。私もその一人です。

しかし、ファイナンス理論的には、利益の中からいくら配当を払うかは、株式価値に対してニュートラルです。配当してしまうと企業に貯まるはずの資金が減少し、お金があれば将来、増やせたはずの利益を放棄することになるからです。配当の権利確定の翌日に「配当落ち」して株価が調整されるのはそのためです。

にもかかわらず、企業は配当性向(1株当たり配当額÷1株当たり当期純利益)を引き上げたり減らしたりするのは、なぜでしょうか。これについては、「ケータリング理論」という考え方で説明が試みられています。

写真はイメージ

「ケータリング」といっても食事の出張提供サービスなどではなく、他の人に「迎合する」という意味です。この理論によれば、企業は、市場が高配当を歓迎するときに配当を増やす傾向があるとのことです。経営者が株式市場のセンチメントに"迎合"するということです。

例えば、米ハーバード大学のマルコム・ベーカー氏と米ニューヨーク大学のジェフリー・ワグラー氏の研究(*記事最後参照)では、高配当銘柄が市場で高評価を得ると、無配当の企業も配当を開始する傾向があることを示しています。

高配当企業が評価されれば、配当を増やす企業が多い傾向

日本の最近の市場について簡単に見てみましょう。

下のグラフは、毎年の配当が高い銘柄と低い銘柄のPBR(株価純資産倍率)の格差を取り、その後の配当の増減を比べたものです。

■PBR格差と配当の増減の状況

出所:ブルームバーグより筆者作成。▲はマイナス

注:PBR格差は高配当性向のPBRから低配当性向のPBRを引いた値で、2期前の値。

ここで配当が

高い銘柄は「配当性向が30%以上」の銘柄、

低い銘柄は同30%未満

――としました。なお、対象は当期利益の範囲内で配当を行った企業に限定しています。

先の基準で「高」配当の企業のPBRと、「低」配当企業のPBRの差が開いた後、配当が増加するのでしょうか。これは、高配当銘柄が市場で相対的に高い評価を受けていることが確認された後に、その状況をみて企業が迎合的に配当増に動くのかということを確認します。

直近は、新型コロナの不透明感で配当を減らした企業が多くみられましたが、過去10年間でみると、高配当株と低配当株のPBRが乖離すればするほど(上の黄色の折れ線)、配当が増加する傾向が相応にみられます。

グラフのPBR格差は2期前、つまり20年3月期に示した値は18年3月期時点の値なので、2期前のPBRの格差が2期後の配当の増減にどのように効いているのかを示しています。つまり、上のグラフから市場が配当に注目しているのを見て、企業が配当政策を変化させている可能性があるということになります。

今年度は新型コロナの影響が読みにくいですが、上のグラフの通り、この数年、高配当銘柄の評価が高まっていました。最近、いわゆる"モノ言う株主"が増加していることも影響しているかもしれません。

このため、たとえ今期減益になっても、何とか配当を維持しようとするインセンティブが企業に働きそうです。減配リスクは案外低いかもしれません。

では、いくつか「高配当銘柄」の動向を見てみましょう。

7%超の日本たばこ産業は業績の安定が配当の支えも、株価は下落基調

まず高配当の筆頭格といえば日本たばこ産業<2914>です。同社が発表している2020年12月期の1株当たり予想配当は154円(上期下期各77円)で、利回りは7.8%と東証一部銘柄中でも最高水準となっています(7月7日終値ベース。以下同様)。

一方、環境や社会に配慮するというESG(環境・社会・企業統治)意識の高まりで、たばこ業界に対する機関投資家の見方は厳しくなっており、株価は過去1年で20%下落しています。それでも、減配がなく、かつ、株価がこれ以上下落しない(または下落してもいつか戻る)なら、この利回りは魅力的です。

では、減配リスクはあるでしょうか。

■日本たばこ産業<2914>の週足チャート

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株