【特集】結局のところ、「ESG」って儲かるの?

大川智宏の「日本株・数字で徹底診断!」 第33回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

世界的にESG(環境・社会・企業統治)への意識が高まっています。日本でも、2015年のコーポレートガバナンス・コードの導入を皮切りに、ガバナンス体制の強化を推進する風潮が一般にも浸透したように思います。

しかし、正直なところ、このESGを強化することが、本当に企業の事業活動やその継続性に貢献しうることなのかといえば、「よく分からない」というのが本音だと思います。そもそも、「ESGとは具体的に何か」と聞かれて、端的に即答できる人は多くないでしょう。

筆者も、ESGについては、文字通りの「環境(Environment)への配慮」、「社会的責任(Social responsibility)の遵守」、「ガバナンス(Governance)の強化」を推進している企業、という程度の理解しかなく、それぞれが投資家にどのようなメリットをもたらしているのかについての知見は乏しいのが現状です。

というのも、そもそも資本市場に身を置く者として、これらの要素は「コスト」にしか映らず、利益成長に資するどころか、利益を棄損する無駄ではないかというような先入観があります。そして、常に些細な変化も見逃さず投資収益を追い求める貪欲な株式市場の投資家が、そのような銘柄を喜んで買うとは到底思えず、分析価値がないように思えたからです。

それに加えて、コーポレートガバナンス・コードに合わせて鳴り物入りで組成されたJPX日経400指数も、算出開始以降に長らくパフォーマンスが低迷、その存在感を失っていたことも、投資家のガバナンスに対する興味を減退させた要因のひとつだったように思います。

JPX日経400指数は、ROEを中心とした安定収益性を基準に銘柄をスクリーニングし、それに定性項目としてガバナンス条件を加味した「クオリティ指数」と呼ばれるものです。そのパフォーマンスが振るわないわけですから、遠回しに「ESGは投資の観点では無意味」ということを証明してしまったことになります。

TOPIXに対して分が悪かったJPX400に、18年後半から変化の兆し

しかし、2019年前後から、このガバナンスに対する投資家の見方やスタンスが大きく変化し始めているように感じられます。まず挙げられるのが、上記のJPX日経400指数のパフォーマンスです。TOPIXとの相対パフォーマンスの推移を見ると、2018年半ばまでは大きく負け続けていましたが、同年末あたりから徐々に復調の兆しを見せ始めています。

■過去5年間のJPX日経400指数÷TOPIXの推移

出所:データストリーム

出所:データストリーム依然として、過去のアンダーパフォーム分を取り戻すには程遠いですが、少なくとも大きな流れとしては一方的な負けのトレンドからは脱したように思えます。しかし、当然ながらこの数字だけをもってESG全体の投資効果にまで話を一般化するのは無理があります。

前述のように、JPX日経400指数はガバナンスの他に過去のROEや営業利益などが大きなファクターとして組み込まれる指数のため、このパフォーマンスの回復の根拠が、単純に過去に安定的な収益性を維持した企業が好まれていただけ、という可能性を否定できないからです。

そのため、JPX日経400よりもさらにESGに絞った要素で構成され、定性面に着目した投資対象との比較を見る必要が出てきます。まずは、ESG投資が進んでいる海外の株式市場の動向から見ていきたいと思います。

グローバル株も18年末からESG指数が反転上昇

日本株市場では、既に売買の7割近くを海外投資家が占めていることから、海外の株式市場のトレンドがそのまま日本株にも反映される可能性が高いため、海外の動向を見ておくことは重要です。まずは、グローバル株式についてです。

ESG関連のグローバル株式の動きを見るには、MSCIの指数が種類も豊富で算出方法も世界共通のため、使い勝手が良いです。パフォーマンスの計測は過去5年で、同母集団の株式指数との相対値とします。

MSCI World ESG Leaders指数は、先進国の株式のうち、MSCIによるESGの格付け(AAAからCCC)をスコアリングして重みづけした指数です。下のグラフの推移を見ると、直近は2018年末から強い反転上昇を見せ始めるなど、程度の差や上下のブレはありますが、JPX日経400指数と類似した動きとなっています。

■MSCI World ESG Leaders指数÷MSCI World指数(ドル建て)

出所:データストリーム

出所:データストリーム続いて、同様に日本株市場についても見てみたいと思います。

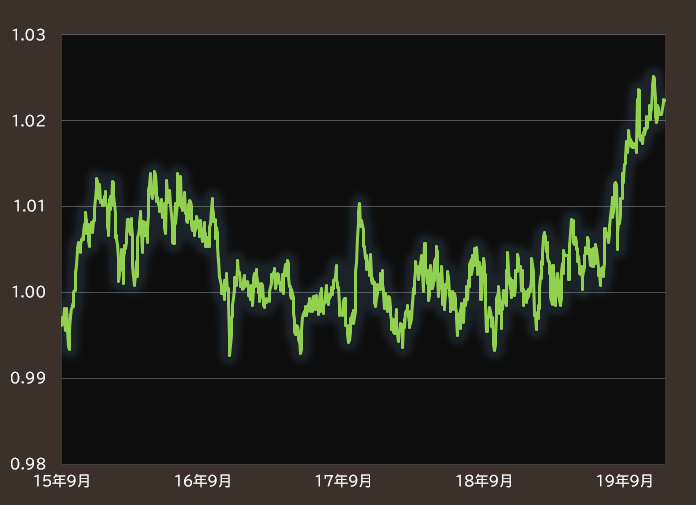

こちらは、過去データのサンプル期間の問題から2015年9月以降の推移を見ています。時系列的にはグローバル株式やJPX日経400指数に若干遅れており、パフォーマンスの形状も異なってはいるものの、やはり直近に非常に強いリターンを生み出しています。2019年前半からじりじりと上昇を始め、後半から一気に急騰を見せ始めました。

■MSCI Japan ESG Leaders指数÷MSCI Japan指数(円建て)

出所:データストリーム

出所:データストリームつまり、最近のJPX日経400指数のアウトパフォームは、日本独自の動きではなく世界的なESGを重視する潮流の変化である可能性が高そうです。加えて、ROEや収益性といった定量的な観点のみに引っ張られているわけでもなく、純粋にESGの観点が株価に織り込まれた結果といえるかもしれません。

さて、ここからは今までの議論の発展です。ESGがここ1~2年程度強い投資効果を生み出している可能性は高そうですが、そのE・S・Gのうちの一体どれが最も投資家に重視されているのか、という点を見ていきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株