【通貨】為替週間見通し:ドルはもみあいか、米利上げ軌道を見極める展開

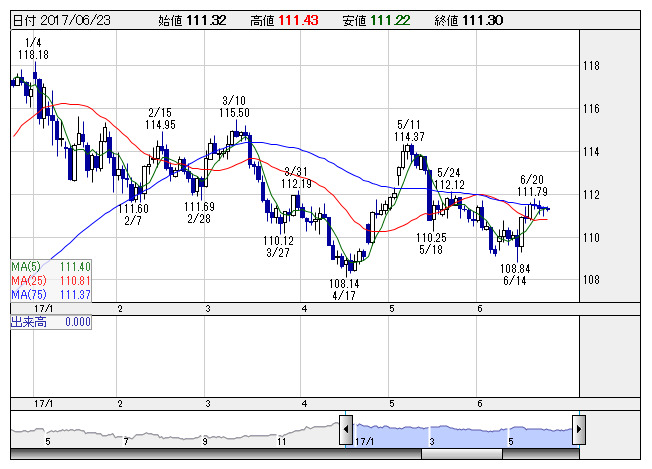

ドル円 <日足> 「株探」多機能チャートより

ドル円 <日足> 「株探」多機能チャートより■米長期金利弱含みもドルは下げ渋る

先週のドル・円は111円前後でもみあう状態が続いたが、下げ渋った。インフレ鈍化の思惑が浮上し、米利上げ継続に対する懐疑的な見方が広がったが、日米金利差の拡大を見込んだドル買いは縮小せず、ドル・円は110円台後半で下げ渋った。ただ、米長期金利の弱含みを意識したドル売りは23日も観測されており、ドルの上げ幅はやや縮小した。

市場関係者の間では、米インフレ鈍化によって利上げ継続は難しくなるとの見方が広がっているが、メスター米クリーブランド連銀総裁は23日、「米経済の基調は非常に良好」、「金融緩和を緩やかにいくらか解消する時期」、「FRBは利上げで、米国経済を鈍化させない」との見方を示しており、追加利上げに前向きであることを示した。

米国経済がただちに悪化し、インフレ率がさらに低下する可能性は現時点で低いとみられており、リスク回避的なドル売りは拡大しなかった。23日のニューヨーク市場では5月新築住宅販売件数が市場予想を上回ったことや原油先物の続伸を意識してドルは下げ渋り、ドル・円は111円30銭でこの週の取引を終えた。ドル・円の取引レンジ:110円75銭-111円79銭。

■ドルはもみあいか、米利上げ軌道を見極める展開

今週のドル・円はもみあいか。米連邦準備理事会(FRB)のタカ派寄りの利上げ方針に対する懐疑的な見方は残されており、米利上げ軌道を見極める展開となりそうだ。FRBは2017年から2019年の3年間は年3回の利上げを計画している。また、早ければ今年9月より、バランスシートの縮小に着手するとみられている。

ただ、最近発表された経済指標は強弱まちまちであり、特にインフレ関連の指標は必ずしもFRBの思惑と一致していないとの見方が多い。こうした事情を考慮すると1-3月期国内総生産(GDP)確定値(29日発表)や5月コアPCE価格指数(30日発表)などの経済指標は、米金利動向を予測するうえで有力な参考材料となる。市場予想を下回る低調な内容だった場合、インフレ鈍化の思惑が強まり、利上げ継続の方針を緩める可能性が浮上することから、ドル売りがやや強まると予想される。

一方、原油安が為替相場に与える影響も無視できない。原油安進行によって豪ドルやカナダドルなどの資源国通貨の対円レートが円高方向に振れた場合、米ドル・円の取引でもドル安・円高につながる要因となる。また、原油価格の下落によってインフレ圧力が弱まり、米長期金利がさらに低下した場合もドル売りを促す可能性がある。

【米1-3月期国内総生産(GDP)確報値】(29日発表予定)

1-3月期GDP確報値は、前期比年率+1.2%と改定値から横ばいが予想される。改定値は、速報値+0.7%から上方修正されたが、確報値が市場予想を上回り、米連邦準備理事会(FRB)の強気の利上げ方針を後押しする内容ならドル買い材料になるだろう。

【米5月コアPCE】(30日発表予定)

30日発表の4月コアPCEは前年比+1.4%と、伸び率の鈍化が予想されている。コアPCEの伸び率は2月の+1.8%をピークに低下しており、インフレ鈍化への思惑が広がればドル売りがやや強まる可能性がある。

予想レンジ:109円00銭-113円00銭

《FA》

提供:フィスコ

米株

米株