【市況】来週の相場で注目すべき3つのポイント:朝鮮半島問題、米金融決算、米利上げ観測後退

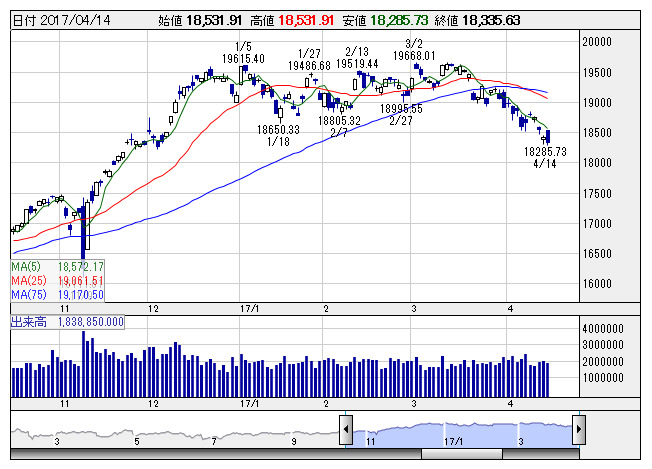

日経平均 <日足> 「株探」多機能チャートより

日経平均 <日足> 「株探」多機能チャートより■株式相場見通し

予想レンジ:上限18700-下限17800円

来週は、まずは15日の北朝鮮金日成国家主席の生誕105周年の行事、これを無事通過するのを見極めたいところである。緊張が和らいでくるようだと、週間ベースでは5週連続で日経平均は下落していることもあり、今週以降の自律反発が期待される。ただし、北朝鮮問題については米国主導で一気に払拭されることは考えづらい。また、足元の調整で需給状況は悪化し、トレンドは悪化傾向であるため、戻り待ちの売り圧力が警戒されやすいところである。そのため、反発をみせたとしてもトレンド転換にはつながらないだろう。

週明けについては欧州市場などがイースターマンデーの祝日で休場になるため、引き続き海外勢のフローは限られる。先週は日銀のETF買い入れが観測されていたが、薄商いの中でもインパクトが限られており、戻り局面でも上値追いは慎重となり、資金の逃げ足の速さから急速に値を消す銘柄も出やすいとみておきたい。

米国では決算発表が本格化する。先週13日に発表されたJPモルガン、シティの決算はコンセンサスを上回っている。利上げやトランプ相場を背景にトレーディング収入が好調だった。1-3月期のS&P500構成銘柄の利益予想では、金融セクターは全てのセクターで最大となる利益成長が予想されており、一先ず予想通りの出足である。外部環境が落ち着きをみせてくるようだと、改めて業績評価の流れに向かう可能性があるため、下支え要因になりそうである。

今週は18日にバンク・オブ・アメリカ、ゴールドマン・サックス・グループ、19日にモルガン・スタンレー、USバンコープ、ブラックロックなど金融機関の決算が予定されている。ゴールドマン・サックス辺りが想定市場の結果ともなれば、市場に安心感を与えよう。一方で、米景気の楽観論が後退するなか、弱めの経済指標の発表が相次ぐようだと、追加利上げ観測の後退とともに、ドル安・円高の流れが警戒されやすく、これが株式市場への重しとなることも警戒しておく必要がありそうだ。

■為替市場見通し

来週のドル・円は弱含みか。トランプ米大統領がメディアとのインタビューで「ドルは高すぎる」と発言していることから、ドルの上値は重いままとなりそうだ。トランプ大統領は利上げを歓迎していないとの見方も浮上しており、米連邦準備理事会(FRB)による年3回の利上げシナリオに狂いが生じるケースも想定される。金融当局者がハト派的な見解を表明した場合、ドル売りが強まる見通し。

また、引き続きシリア情勢や北朝鮮有事など地政学リスクが意識されやすい。北朝鮮が弾道ミサイル発射や核実験強行など挑発的な行動を続けた場合、トランプ政権は武力攻撃に踏み切る可能性がある。14日付けの米紙ワシントン・ポスト(電子版)は、トランプ政権は北朝鮮の体制転換を目指すのではなく、核・ミサイル開発を放棄させるために最大限の圧力をかける方針を決めたと報じた。新たな政策では、北朝鮮を核計画放棄の交渉に復帰させるための制裁や外交的手段が行使されるもようだが、最大目標となる朝鮮半島の非核化を実現するまでは、朝鮮半島有事に対する警戒感が消え去ることは期待できない。

■来週の注目スケジュール

4月17日(月):中小売売上高、中1-3月GDP、米ニューヨーク連銀製造業景気指数など

4月18日(火):中新築住宅価格、米住宅着工件数、米ゴールドマン決算など

4月19日(水):訪日外国人客数、欧州新車販売台数、米ベージュブックなど

4月20日(木):貿易収支、米フィラデルフィア連銀製造業指数、G20財務相会議など

4月21日(金):第3次産業活動指数、独製造業PMI、米製造業PMIなど

4月23日(日):仏大統領選挙第1回投票など

《TM》

提供:フィスコ

米株

米株