バリュー株で資産を5倍、10倍、13倍に膨らました3人の技

すご腕投資家さんに聞く「銘柄選び」の技 トラベルインベスターさん、なべさん、アリエスさんの場合

イラスト:福島由恵■トラベルインベスターさん(ハンドルネーム・40代・男性)のプロフィール:

イラスト:福島由恵■トラベルインベスターさん(ハンドルネーム・40代・男性)のプロフィール:

2億円の金融資産を運用する専業投資家。2億円のうち1億円を日本株で運用している。2010年頃に投資を開始し、割安成長株への長期投資で資産を膨らましてきた。さまざまな情報にアンテナを張り、相場の動き以外に、足を使った情報収集も行う。好奇心の赴くまま次々に投資した結果、足元の保有銘柄数は400になる。趣味は海外旅行。その延長線上で、米国やモンゴル、スリランカの不動産投資にも取り組んでいる。「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「バリュー重視」、日本株投資の腕前は「中級者」となる。

イラスト:福島由恵■なべさん(ハンドルネーム・40代・男性)のプロフィール:

イラスト:福島由恵■なべさん(ハンドルネーム・40代・男性)のプロフィール:

3億円以上の日本株資産を抱える兼業投資家。2007年に投資を開始、累計元本を10倍に膨らましている。資産拡大の原動力は、収益バリュー株を対象とした長期分散投資。足元で40銘柄を保有し、独自に算出した理論株価を目安に売買を繰り返していく。理論株価を基準とするのは、なべさんが理系タイプで「定量的な目安をもうけるほうがやりやすい」(本人)と感じているため。大学では電気工学を専攻し、卒業後は大手電機メーカーで技術開発系の仕事をしている。昔からゲームや勝負事が得意で、小学校時代は将棋、大学時代はパチスロに強かった。「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「バリュー重視」、日本株投資の腕前は「上級者」となる。

イラスト:福島由恵■アリエスさん(ハンドルネーム・60代・男性)のプロフィール:

イラスト:福島由恵■アリエスさん(ハンドルネーム・60代・男性)のプロフィール:

兼業投資家。1985年に株式投資を開始し、約40年間で累計元本を13倍以上に膨らませている。足元の日本株資産は3億4000万円になる。投資スタイルは、収益バリュー株の長期保有。お手本としたのが、米国でファンドマネジャーをしていたジョン・ネフ氏(故人)の投資手法。収益が安定しているのに、一過性の要因で株価が下がっている企業に投資する方法は「シンプルでとっつきやすい」と共感した。投資対象はメジャーな大型株からマイナーな小型株まで幅広い。「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「バリュー重視」、日本株投資の腕前は「中級者」となる。

・「本コラム」の記事一覧を見る

今春実施の「株探-個人投資家大調査-2024」の回答から、投資の腕前別に投資スタイルの状況を分析したところ、「バリュー」は2番目ないし3番目に多かった(下の表、参考記事)。

うまい人(上級者)とまあうまい人(中級者)は2番目に多く、これからの人(初級者・初心者)では3番目だった。

■腕前別に見た投資スタイルの動向

注:回答数は左から順に361、1332、2287

個人投資家の間では主流派の1つになるバリュー投資で億り人になったのが、今回紹介するトラベルインベスターさん(以下トラベルさん)、なべさん、アリエスさんの3人だ(いずれもハンドルネーム)。

3人は長期投資では共通するが、銘柄選びでは異なるアプローチを取る(下の表)。とりわけ対照的なのが、トラベルさん、なべさんの2人だ。

トラベルさんは経験や足を使った情報収集、そして直感という「感情」をベースにする一方で、なべさんは「理論」を重視する。またアリエスさんは、逆張り戦略の中で収益の安定性を注視する。

異なるアプローチでも、それぞれで成果をものにしているのはなぜなのか。3人の成功の軌跡を振り返り、これから注目する銘柄などを見ていこう。

■3人の投資歴と実績、銘柄選びで重視するポイント

注:累積リターンは、日本株資産に対する累積元本の上昇倍率

2人の資産を膨らましたのは丸紅

まず着眼点が対照的なトラベルさん、なべさんの事例から紹介する。足元で、2人が共通して長期で保有してきた主力銘柄の1つが、大手総合商社の丸紅<8002>になる。

トラベルさんは2010年に取得を開始し、足元で1700万円分を保有している。含み益は1400万円と、「保有する400銘柄の中で最大」(本人)という。

一方のなべさんは、5年遅れて2015年に取得を開始。足元では680万円分を保有し、そのうち含み益は540万円となっている。

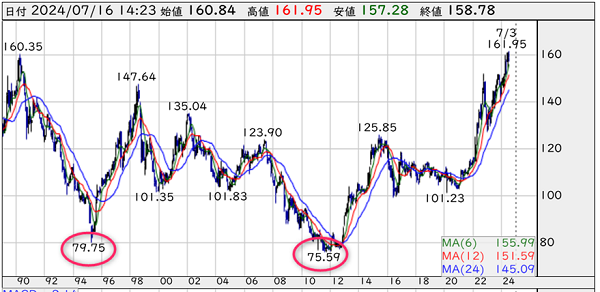

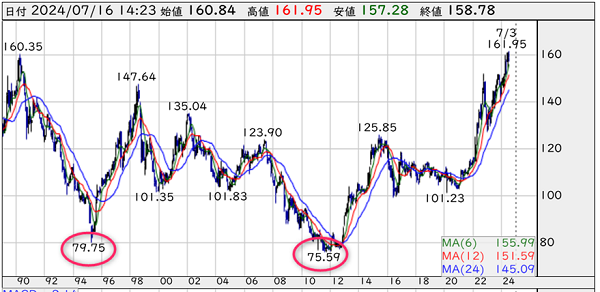

■丸紅の月足チャート(2009年末~) 注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

■丸紅株の取得開始年、持ち株数、時価評価額、含み益

注:時価評価額は2024年7月16日終値時点

トラベルさん ~ドル円相場の循環から先回り買い

トラベルさんが2010年に丸紅株に注目したのは、円安メリット銘柄だからだ。

当時のドル円相場は1ドル=80~90円台と、歴史的な円高水準だった。だがトラベルさんは、ドル円相場が景気循環に合わせて転換し始める時期が到来することを想定し、円安メリット銘柄を先回り買いしようと考えた。

当時、円安シフトを意識したのは、ドル円相場が最も円高となった1995年春の79円台に迫っていたからだ。トラベルさんは、過去の節目を大幅に超えて円高になる可能性は低いと考えた。

ただ、2010年に丸紅を保有後、ドル円は東日本大震災が襲った翌春には75円台まで円高は進んだが、その後は見立て通り円安に反転した。

■『株探プレミアム』で確認できるドル円レートの長期推移(1989年末~)

円安メリット銘柄から丸紅を選んだのは、収益や財務の安定感、そしてPER(株価収益率)やPBR(株価純資産倍率)といった株価水準が比較的割安だったことがある。同様の理由で、丸紅以外に住友商事<8053>と伊藤忠商事<8001>に分散投資した。

売却は株価が割高水準になった時点。その判断材料として、利用する証券会社が算出している「割安性スコア」をウォッチしている。丸紅株はコロナショック以降、堅調に伸びているが、現時点では割高水準に当たらないと、しばらくは保有を継続する方針だ。

なべさん ~理論株価と収益性で判断

ドル円相場の推移から直感的にチャンスを見出したトラベルさんに対し、なべさんは独自に計算した理論株価から投資妙味を見出した。

なべさんが丸紅に投資した2015年当時の株価は713円。投資したのは、理論株価の1545円まで2倍近い上値余地があるからだ。長期で保有し、じっくり値上がりを待つことにした。

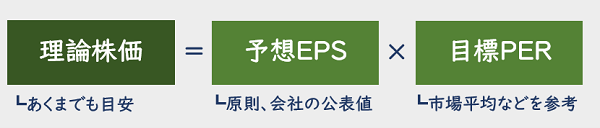

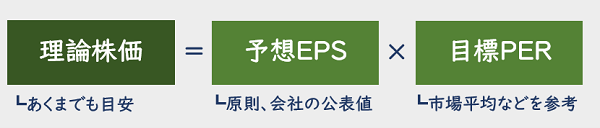

この理論株価は、16年3月期の予想EPS(1株当たり当期純利益)に、本人が独自にもうけた「目標PER」を掛け合わせて算出したもの。

「目標PER」は15倍。当時の丸紅のPERは6倍前後だったので、その2倍強の水準になる。目標PERを15倍としたのは、当時の東証1部銘柄の平均値が18~19倍だったことを踏まえた。

また丸紅の場合、過去にPERが10倍を超えた局面が何度もあったことを鑑みて、やや強気の設定をした。

■目標PERから算出する理論株価のイメージ

もちろん株価は、机上の計算の通りに上がるほど甘くないことは、投資歴が20年近くになるなべさんも認識している。そこでバリュートラップ(割安のワナ)に陥らないよう、できる限り収益性の高い企業を選んでいる。

収益性の主な基準は、ROE(自己資本利益率)10%以上であることだ。高水準であるほど利益を確保しやすいうえに、BPS(1株当たり純資産)が蓄積されるため、自社株買いなど株高につながる施策などへの期待も膨らむためだ。

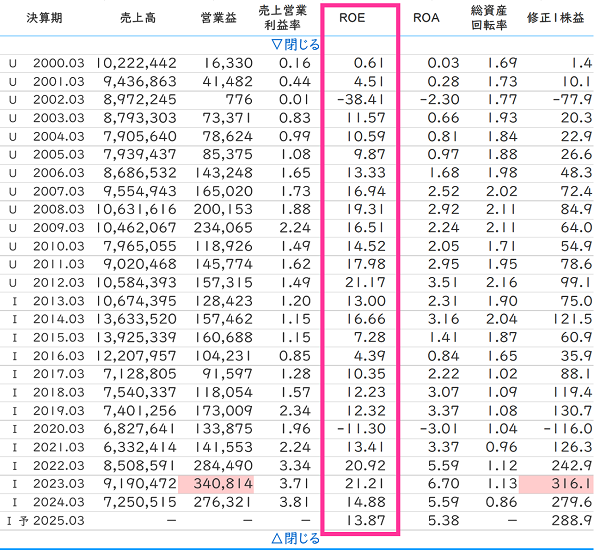

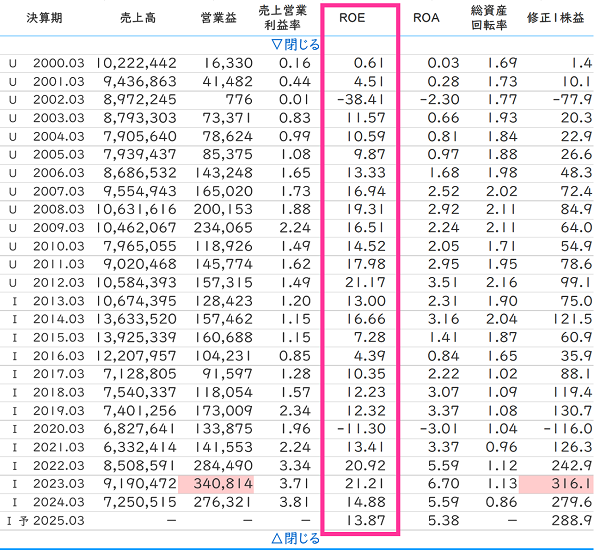

丸紅のROEは、20年にコロナで発生した減損損失で1975億円の当期損失を出した影響で、マイナスに沈んでいるが、おおむね10%を上回っている状況だ。

ROEが基準を下回る決算が出た場合は、営業キャッシュ・フロー(CF)をチェックする。例年と同水準のプラスを維持していれば、稼ぐ力が損なわれたわけではないと判断し、保有を継続する。丸紅はそのパターンだ。

売却の基準は、株価が理論株価にある程度接近した場合だ。現時点の丸紅の理論株価は、足元の株価から700円ほど高い3731円。まだ上値を追える余地はある一方で、目標に近づいていることもあり、近年は徐々に利確を始めている。

■『株探プレミアム』で確認できる丸紅の通期業績の長期の収益性推移

配当を再投資し、資産を効率的に拡大

なべさんの投資は、理論株価に対して割安の銘柄を買い、一定の上昇が見られたら、投資妙味のある別の銘柄に入れ替えるサイクルを繰り返すやり方になる。

資産を効率的に拡大するために、こだわっているのが、高配当株を選び、配当を再投資に回して株数を増やしていくことだ。

丸紅株を選んだのも、配当利回りが比較的高かったからだ。今後1年間で見込む1000万円の配当収入も、全額、投資に振り向ける予定だ。

成功のもう1つの要因

トラベルさん、なべさんがバリュー投資で成果を上げてきたのは、銘柄選別で独自の基準を適用してきたことが大きいが、それ以外にもある。それは投資のモチベーションを高めることにつながるものだ。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

取材・文/真弓重孝、高山英聖

イラスト:福島由恵

イラスト:福島由恵2億円の金融資産を運用する専業投資家。2億円のうち1億円を日本株で運用している。2010年頃に投資を開始し、割安成長株への長期投資で資産を膨らましてきた。さまざまな情報にアンテナを張り、相場の動き以外に、足を使った情報収集も行う。好奇心の赴くまま次々に投資した結果、足元の保有銘柄数は400になる。趣味は海外旅行。その延長線上で、米国やモンゴル、スリランカの不動産投資にも取り組んでいる。「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「バリュー重視」、日本株投資の腕前は「中級者」となる。

イラスト:福島由恵

イラスト:福島由恵3億円以上の日本株資産を抱える兼業投資家。2007年に投資を開始、累計元本を10倍に膨らましている。資産拡大の原動力は、収益バリュー株を対象とした長期分散投資。足元で40銘柄を保有し、独自に算出した理論株価を目安に売買を繰り返していく。理論株価を基準とするのは、なべさんが理系タイプで「定量的な目安をもうけるほうがやりやすい」(本人)と感じているため。大学では電気工学を専攻し、卒業後は大手電機メーカーで技術開発系の仕事をしている。昔からゲームや勝負事が得意で、小学校時代は将棋、大学時代はパチスロに強かった。「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「バリュー重視」、日本株投資の腕前は「上級者」となる。

イラスト:福島由恵

イラスト:福島由恵兼業投資家。1985年に株式投資を開始し、約40年間で累計元本を13倍以上に膨らませている。足元の日本株資産は3億4000万円になる。投資スタイルは、収益バリュー株の長期保有。お手本としたのが、米国でファンドマネジャーをしていたジョン・ネフ氏(故人)の投資手法。収益が安定しているのに、一過性の要因で株価が下がっている企業に投資する方法は「シンプルでとっつきやすい」と共感した。投資対象はメジャーな大型株からマイナーな小型株まで幅広い。「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「バリュー重視」、日本株投資の腕前は「中級者」となる。

・「本コラム」の記事一覧を見る

今春実施の「株探-個人投資家大調査-2024」の回答から、投資の腕前別に投資スタイルの状況を分析したところ、「バリュー」は2番目ないし3番目に多かった(下の表、参考記事)。

うまい人(上級者)とまあうまい人(中級者)は2番目に多く、これからの人(初級者・初心者)では3番目だった。

■腕前別に見た投資スタイルの動向

| 順位 | うまい人 (上級者) | 割合 | まあうまい人 (中級者) | 割合 | これからの人 (初級・初心者) | 割合 |

| 1位 | 配当・株主優待 | 33.8% | グロース | 30.0% | 配当・株主優待 | 28.0% |

| 2位 | バリュー | 32.1% | バリュー | 28.7% | グロース | 27.0% |

| 3位 | グロース | 22.2% | 配当・株主優待 | 25.3% | バリュー | 25.1% |

| 4位 | テクニカル・需給 | 4.2% | テクニカル・需給 | 8.8% | テクニカル・需給 | 10.6% |

| 5位 | その他 | 4.2% | テーマ | 3.7% | テーマ | 4.9% |

| 6位 | テーマ | 1.4% | その他 | 2.3% | その他 | 3.3% |

| 7位 | イベント・カタリスト | 1.1% | イベント・カタリスト | 0.9% | イベント・カタリスト | 0.9% |

| 8位 | オプション・先物 | 1.1% | オプション・先物 | 0.5% | オプション・先物 | 0.2% |

個人投資家の間では主流派の1つになるバリュー投資で億り人になったのが、今回紹介するトラベルインベスターさん(以下トラベルさん)、なべさん、アリエスさんの3人だ(いずれもハンドルネーム)。

3人は長期投資では共通するが、銘柄選びでは異なるアプローチを取る(下の表)。とりわけ対照的なのが、トラベルさん、なべさんの2人だ。

トラベルさんは経験や足を使った情報収集、そして直感という「感情」をベースにする一方で、なべさんは「理論」を重視する。またアリエスさんは、逆張り戦略の中で収益の安定性を注視する。

異なるアプローチでも、それぞれで成果をものにしているのはなぜなのか。3人の成功の軌跡を振り返り、これから注目する銘柄などを見ていこう。

■3人の投資歴と実績、銘柄選びで重視するポイント

| ハンドルネーム | 投資歴 | 日本株資産 | 累積リターン | 重視するポイント |

| トラベルインベスターさん | 24年 | 1億円 | 5倍 | 経験、直感、身の回りの情報 |

| なべさん | 18年 | 3億円 | 10倍 | 理論株価 |

| アリエスさん | 40年 | 3億4000万円 | 13倍 | 収益の安定性 |

2人の資産を膨らましたのは丸紅

まず着眼点が対照的なトラベルさん、なべさんの事例から紹介する。足元で、2人が共通して長期で保有してきた主力銘柄の1つが、大手総合商社の丸紅<8002>になる。

トラベルさんは2010年に取得を開始し、足元で1700万円分を保有している。含み益は1400万円と、「保有する400銘柄の中で最大」(本人)という。

一方のなべさんは、5年遅れて2015年に取得を開始。足元では680万円分を保有し、そのうち含み益は540万円となっている。

■丸紅の月足チャート(2009年末~)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同■丸紅株の取得開始年、持ち株数、時価評価額、含み益

| ハンドルネーム | 取得開始 | 持ち株数 | 時価評価額 | 含み益 |

| トラベル インベスターさん | 2010年 | 5500株 | 1700万円 | 1400万円 |

| なべさん | 2015年 | 2200株 | 680万円 | 540万円 |

トラベルさん ~ドル円相場の循環から先回り買い

トラベルさんが2010年に丸紅株に注目したのは、円安メリット銘柄だからだ。

当時のドル円相場は1ドル=80~90円台と、歴史的な円高水準だった。だがトラベルさんは、ドル円相場が景気循環に合わせて転換し始める時期が到来することを想定し、円安メリット銘柄を先回り買いしようと考えた。

当時、円安シフトを意識したのは、ドル円相場が最も円高となった1995年春の79円台に迫っていたからだ。トラベルさんは、過去の節目を大幅に超えて円高になる可能性は低いと考えた。

ただ、2010年に丸紅を保有後、ドル円は東日本大震災が襲った翌春には75円台まで円高は進んだが、その後は見立て通り円安に反転した。

■『株探プレミアム』で確認できるドル円レートの長期推移(1989年末~)

円安メリット銘柄から丸紅を選んだのは、収益や財務の安定感、そしてPER(株価収益率)やPBR(株価純資産倍率)といった株価水準が比較的割安だったことがある。同様の理由で、丸紅以外に住友商事<8053>と伊藤忠商事<8001>に分散投資した。

売却は株価が割高水準になった時点。その判断材料として、利用する証券会社が算出している「割安性スコア」をウォッチしている。丸紅株はコロナショック以降、堅調に伸びているが、現時点では割高水準に当たらないと、しばらくは保有を継続する方針だ。

なべさん ~理論株価と収益性で判断

ドル円相場の推移から直感的にチャンスを見出したトラベルさんに対し、なべさんは独自に計算した理論株価から投資妙味を見出した。

なべさんが丸紅に投資した2015年当時の株価は713円。投資したのは、理論株価の1545円まで2倍近い上値余地があるからだ。長期で保有し、じっくり値上がりを待つことにした。

この理論株価は、16年3月期の予想EPS(1株当たり当期純利益)に、本人が独自にもうけた「目標PER」を掛け合わせて算出したもの。

「目標PER」は15倍。当時の丸紅のPERは6倍前後だったので、その2倍強の水準になる。目標PERを15倍としたのは、当時の東証1部銘柄の平均値が18~19倍だったことを踏まえた。

また丸紅の場合、過去にPERが10倍を超えた局面が何度もあったことを鑑みて、やや強気の設定をした。

■目標PERから算出する理論株価のイメージ

もちろん株価は、机上の計算の通りに上がるほど甘くないことは、投資歴が20年近くになるなべさんも認識している。そこでバリュートラップ(割安のワナ)に陥らないよう、できる限り収益性の高い企業を選んでいる。

収益性の主な基準は、ROE(自己資本利益率)10%以上であることだ。高水準であるほど利益を確保しやすいうえに、BPS(1株当たり純資産)が蓄積されるため、自社株買いなど株高につながる施策などへの期待も膨らむためだ。

丸紅のROEは、20年にコロナで発生した減損損失で1975億円の当期損失を出した影響で、マイナスに沈んでいるが、おおむね10%を上回っている状況だ。

ROEが基準を下回る決算が出た場合は、営業キャッシュ・フロー(CF)をチェックする。例年と同水準のプラスを維持していれば、稼ぐ力が損なわれたわけではないと判断し、保有を継続する。丸紅はそのパターンだ。

売却の基準は、株価が理論株価にある程度接近した場合だ。現時点の丸紅の理論株価は、足元の株価から700円ほど高い3731円。まだ上値を追える余地はある一方で、目標に近づいていることもあり、近年は徐々に利確を始めている。

■『株探プレミアム』で確認できる丸紅の通期業績の長期の収益性推移

配当を再投資し、資産を効率的に拡大

なべさんの投資は、理論株価に対して割安の銘柄を買い、一定の上昇が見られたら、投資妙味のある別の銘柄に入れ替えるサイクルを繰り返すやり方になる。

資産を効率的に拡大するために、こだわっているのが、高配当株を選び、配当を再投資に回して株数を増やしていくことだ。

丸紅株を選んだのも、配当利回りが比較的高かったからだ。今後1年間で見込む1000万円の配当収入も、全額、投資に振り向ける予定だ。

成功のもう1つの要因

トラベルさん、なべさんがバリュー投資で成果を上げてきたのは、銘柄選別で独自の基準を適用してきたことが大きいが、それ以外にもある。それは投資のモチベーションを高めることにつながるものだ。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株