配当狙いはセクター選び、では次の注目は~24年の日本株戦略

~株探プレミアム・リポート~

山田栄一・三井住友トラスト・アセットマネジメント

シニアファンドマネジャーに聞く【第1回】

山田栄一さんのプロフィール:

山田栄一さんのプロフィール:

三井住友トラスト・アセットマネジメント

アクティブ運用部 株式・リート運用ユニット ボトムアップ運用チーム

シニアファンドマネジャー

1995年4月、国内証券会社入社。97年11月から日本株アナリストを経て、2003年5月、米ニューヨーク事務所にて米国株アナリストとなる。06年7月、住友信託銀行(現・三井住友信託銀行)入行し、株式運用部日本株ファンドマネジャーを経て、現在に至る。

――運用する「ニュー配当利回り株オープン」の1年リターンは約32%、運用の効率性を表すシャープレシオは同3に迫る高水準です。堅調な状況をもたらした要因は。

山田栄一さん(以下、山田): 1つには、今年(23年)の日本株市場は、数十年ぶりに世界で最も注目されるマーケットになったことが大きかったと言えます。

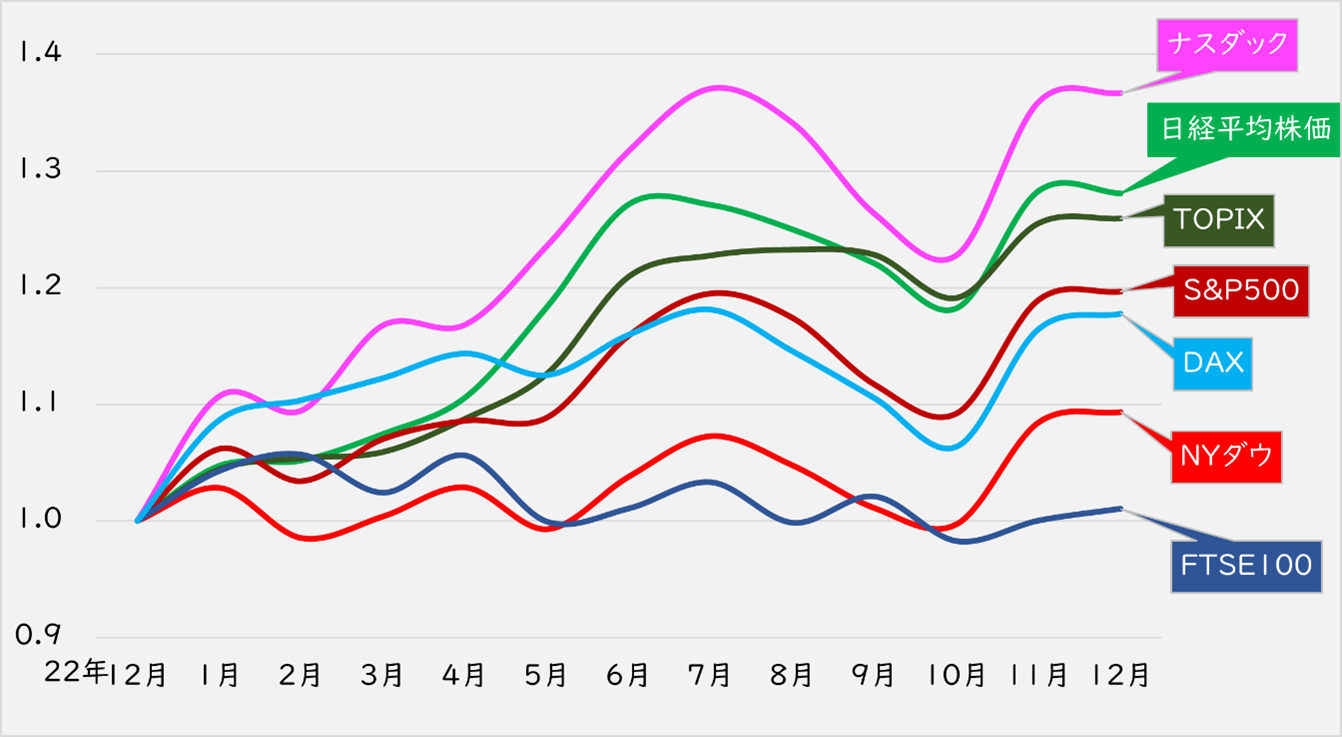

――欧米の主要株価指数とのパフォーマンスの比較や、投資主体別の売買動向などの数字からもうかがえます。

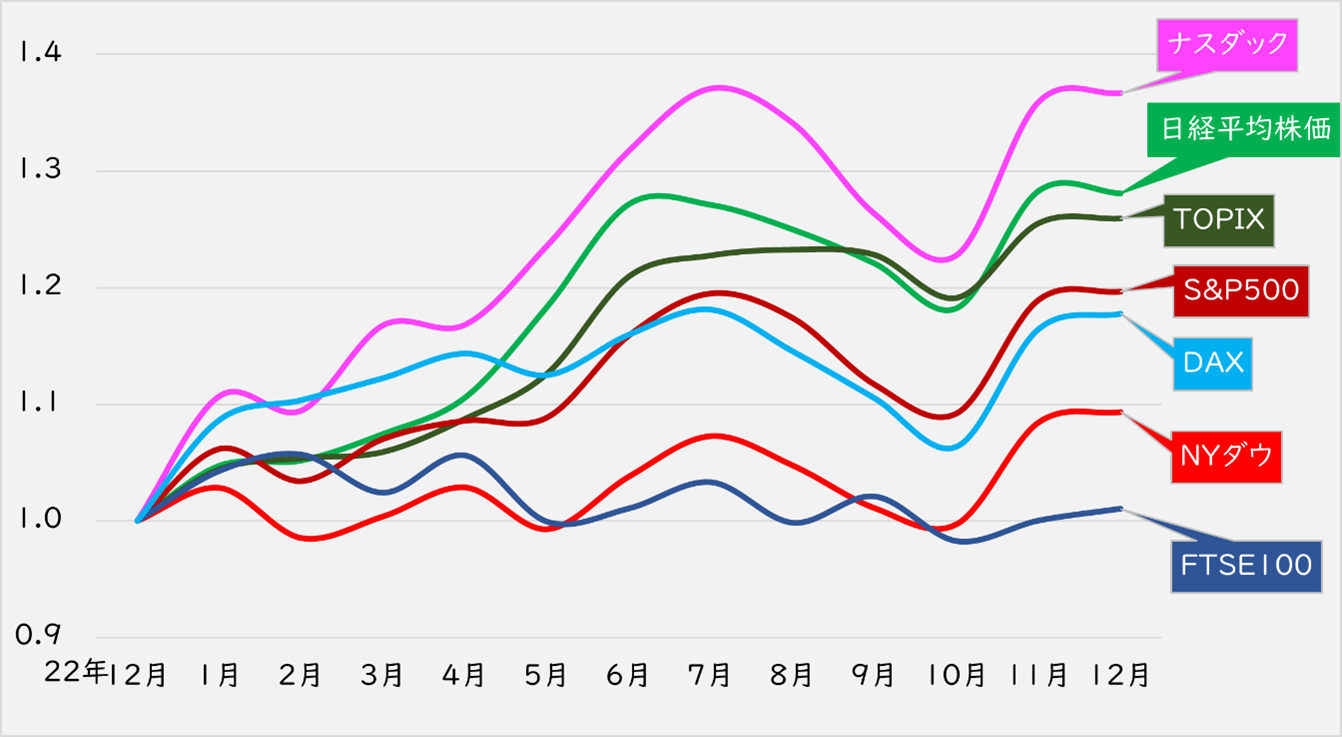

■日米欧の主要株価指数の23年のパフォーマンス

出所:QUICK・ファクトセット。注: 22年末を1として指数化、月次ベース

山田: そうした定量面以外でも、海外投資家の日本株に対する関心が高まっている様子を、社内外のそこかしこから聞こえてきました。たとえば、日本の証券会社や運用機関が欧米の投資家を訪問したときの話です。

従来は若手と思われる担当者が一人で応対し、「わざわざ遠方からいらしたので、とりあえず会いましょう」「今後については、検討しておきます」という雰囲気だったようです。

それが今はCIO(最高投資責任者)などの幹部が参加して、日本株について質問攻めにしてくるそうです。出張先では何件もアポが入り、これまで経験したことのないような忙しさを味わっているそうです。

■山田さんが運用にかかわる主なファンドの概要

3つの"脱"が、牽引役に

――なぜ、海外投資家は日本株への関心を高めてきたのでしょうか。

山田: それは3つの脱、「脱・デフレ」「脱・低ROE(自己資本利益率)」「脱・中国」が影響していると見ています。

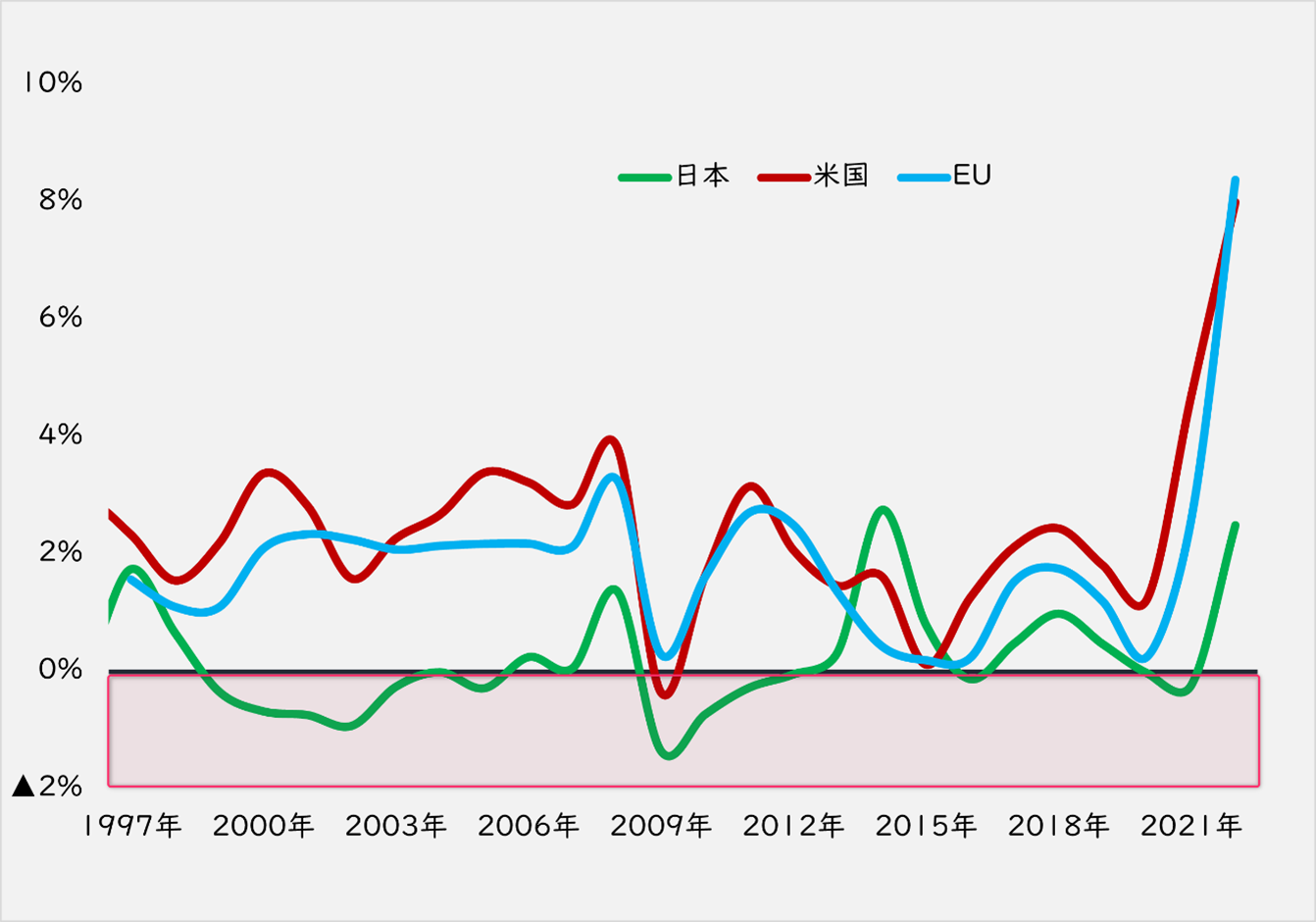

コロナ禍で世界中にインフレが広がった中でも、日本のケースは他の先進国にはないインパクトを持っています。欧米のインフレは、それまでプラス2~3%で推移してきた水準が5~6ポイント程度の上昇となったのに対して、日本のインフレは何年もの間、マイナスに沈むのが多かった状態からプラスに浮上したのです。

従来プラスのものがプラスの水準を上げるのと、マイナスだったのがプラスに浮上するのとでは、後者のインパクトが圧倒的に大きくなります。

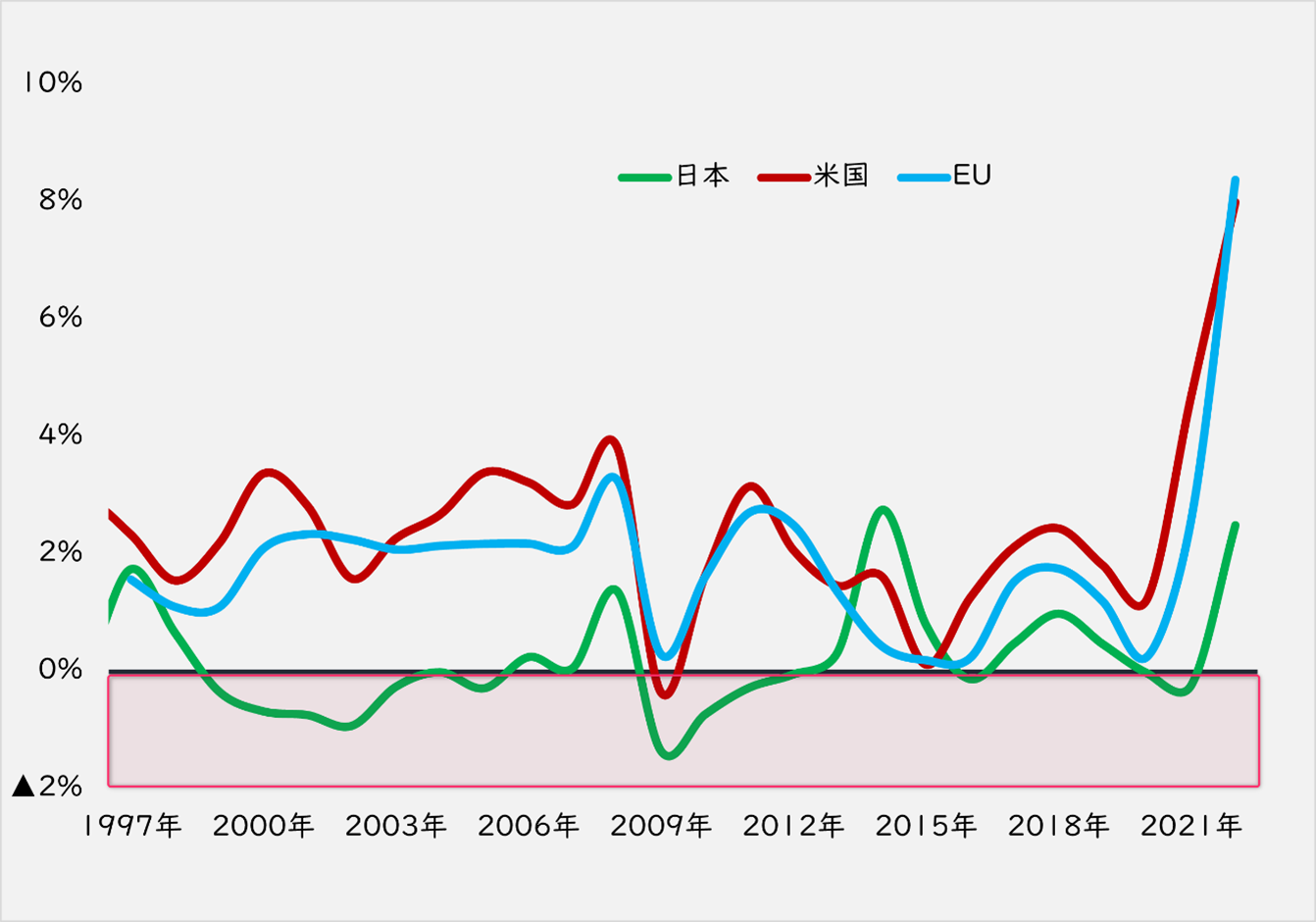

■日米欧の物価上昇率の推移

出所:IMF(国際通貨基金)

デフレはあらゆる財・サービスの価格が減価する現象です。そうした状況にある国を基盤にする企業の株価が、はたして上昇していくでしょうか。

先進国の株価指数は、この30年ほどの間に上昇した中で、日経平均株価は1989年12月終値の3万8915円87銭を未だに超えられずにいます。その最大の要因は、「国内経済が長らくデフレに苦しめられてきたからだ」というのが私の解釈です。

この脱デフレの流れが持続するのか。日銀をはじめ多くの関係者が注視しているのは、次の春闘の決着内容です。ここで実質賃金がプラスになるような賃上げが浸透すれば、日銀はマイナス金利を解除し、政府も脱デフレ宣言をするでしょう。

これこそが、24年の日本株市場にとって、最大の注目材料になります。

PBR1倍割れの説明責任は、市場ではなく企業にある

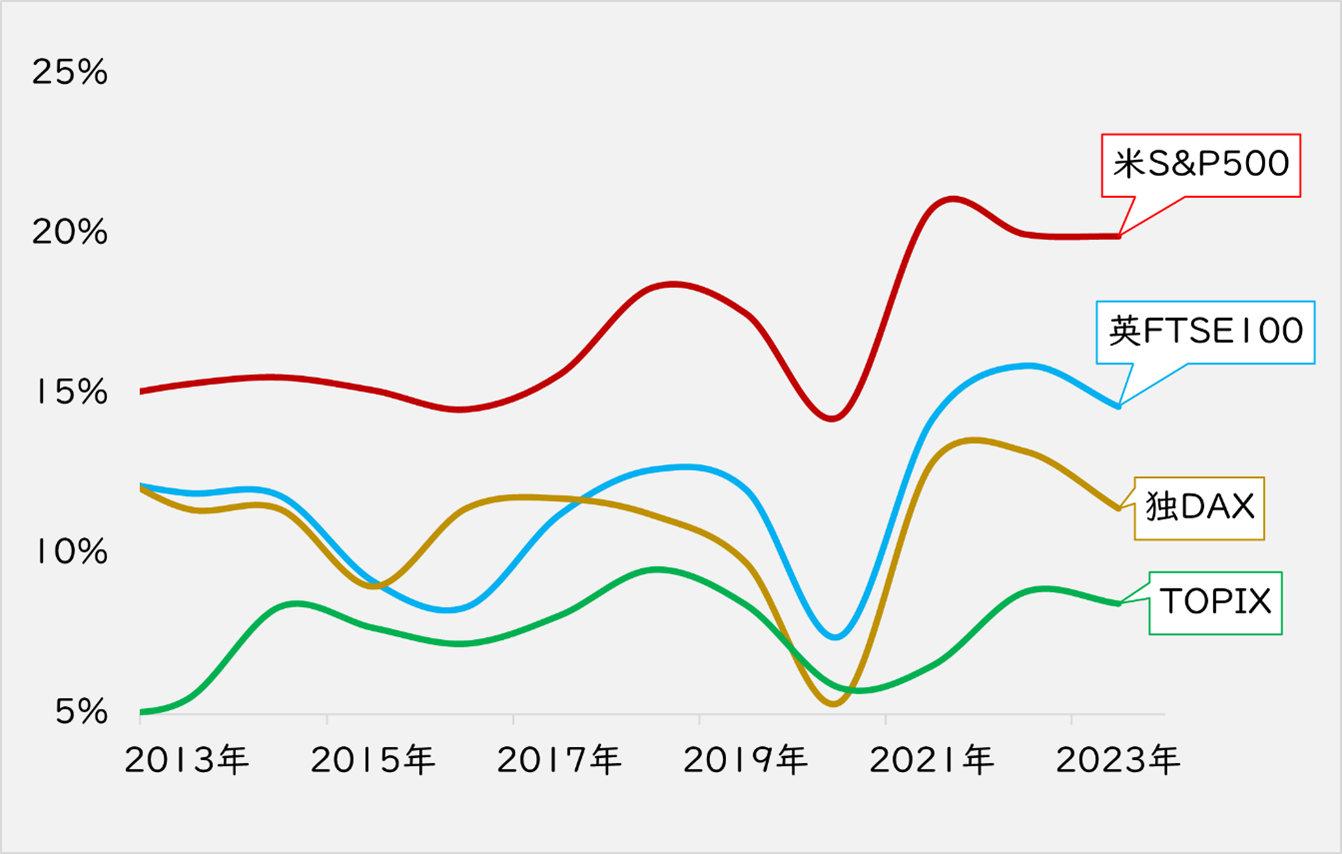

――脱「低ROE」については。

山田: 今年春に東証は企業価値向上の一環で、企業に成長戦略や資本効率の改善策を打ち出すことを求めました。

この要請を受けて、企業が本気で対策に取り組めば、今よりも日本企業のROEは向上するはずです。海外投資家は高ROE企業を好み、低ROE企業は敬遠しますから、彼らの期待は当然高まりました。

これまで海外投資家の日本株への関心が低かったのは、自国市場にはROEが20%以上もある企業がいくつも存在しているのに、「何が悲しくて、ROE1桁台の日本株を購入しなければないのか」との気持ちがあったからでしょう。

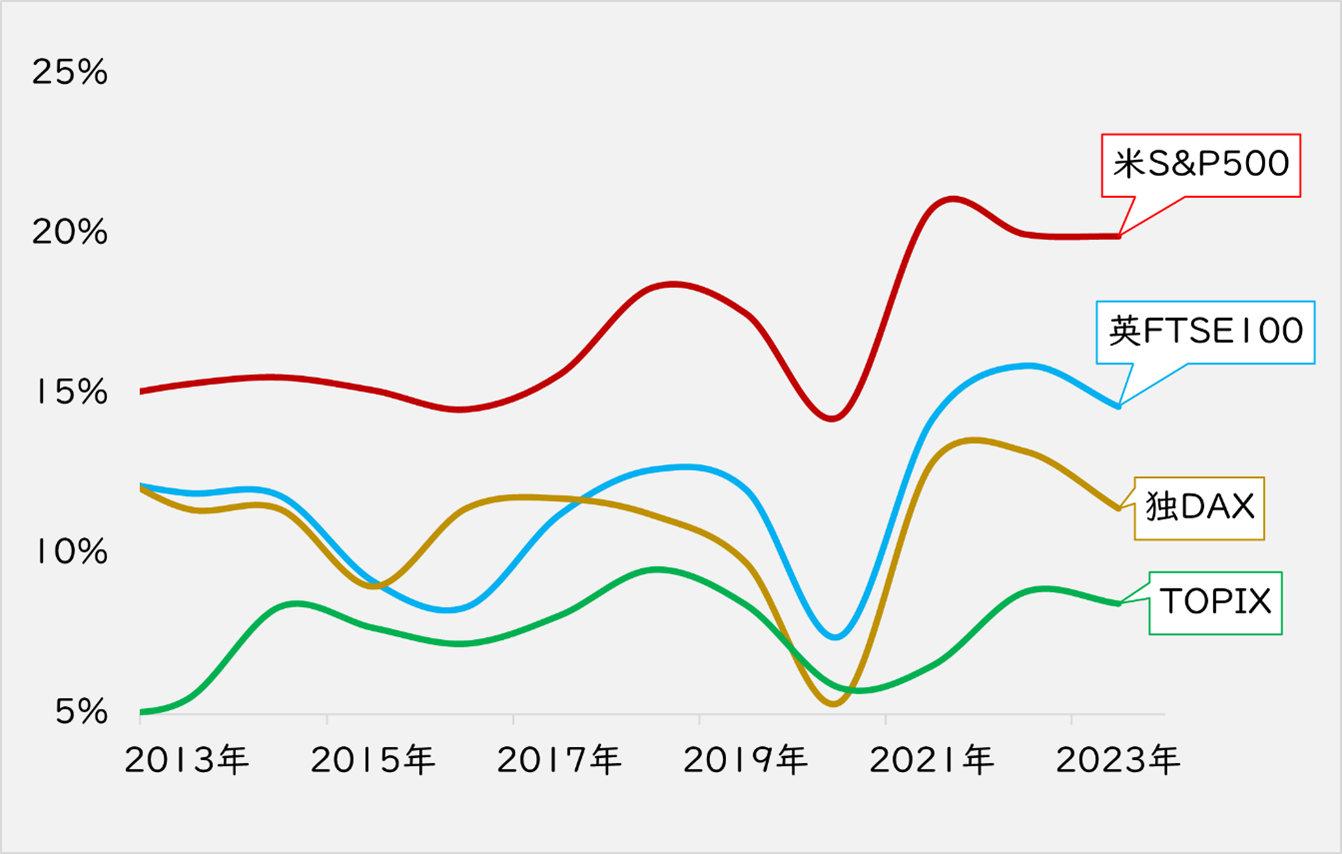

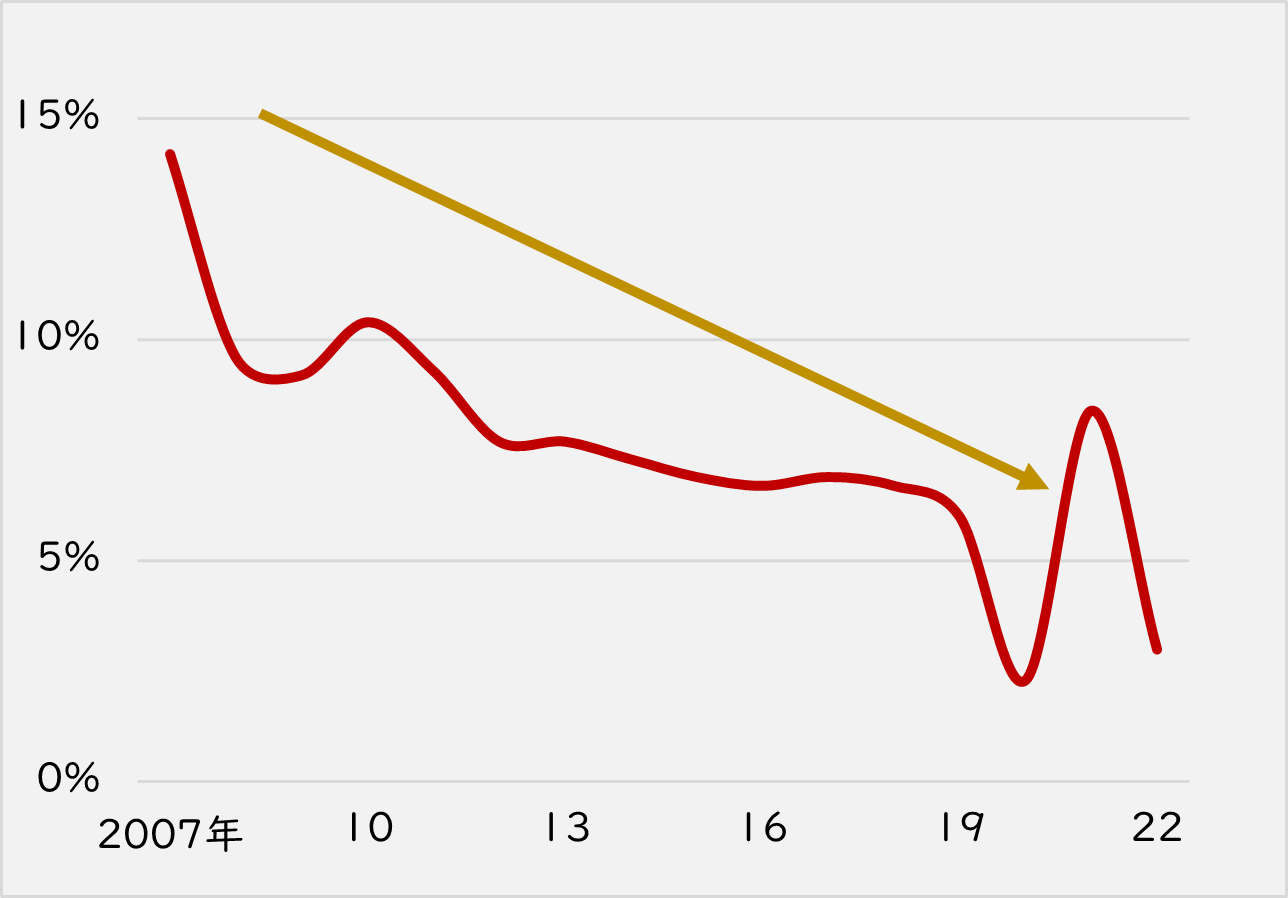

■日米欧の主要指数別の平均ROEの推移

出所:QUICK・ファクトセット。注:TOPIXは実績ベース、その他は予想ベース

――今年春に起きたPBR1倍割れ銘柄の物色は、期待が先行しすぎた面もあったのではないでしょうか。

山田: そうした面はあった一方で、例えば、シチズン時計<7762>や大日本印刷<7912>が、発行済み株式数の10%を超える自社株買いの実施ないし計画を明らかにするといった動きも出ています。

会社の決算説明会に出席しても、「東証の要請に、ゼロ回答では済ませられない」という姿勢を感じる場面が増えています。時価総額が100億円に満たないようなマンパワーが限られている企業は、これからかもしれませんが、時価総額の大きい企業は変化しつつあります。

――これまでもスチュワードシップ・コードやコーポレートガバナンス・コードの策定、JPX日経インデックス400の開始などで、企業価値向上の環境を整備してきましたが、「笛吹けども踊らず」の面もありました。それが、なぜ今春の東証の要請は、企業を本気にさせようとしているのでしょうか。

山田: おそらくこれまでの企業側の論理は、「我々は増配や自社株買いを実施して、ベストを尽くしている。それでもPBRが向上しないのは、株式市場の評価に問題があるからでは」というものだったと思います。

しかし、今回の東証の要請は、「1倍割れの説明責任は企業側にある」としたことでしょう。

――日本企業の配当総額は増える傾向にあるものの、内部留保も積み上がってきていましたが、そうした状況は変わっていくでしょうか。

山田: 内部留保が積み上がってきた背景には、経営者の立場では、「倒産は是が非でも避けなくてはならない」というプレッシャーから、手元資金をなるべく多くしたいというインセンティブが働いてきたためと思われます。

これも、変化の兆しが出ています。たとえば、大阪ガス<9532>は今年10月に2011年1月以来の自社株買いを実施しました。

同社は以前からROIC(投下資本利益率)を導入してきた中で、ROICやROEの向上には、過剰な自己資本を抑制する必要があるとの考えに至ったようです。

■シチズン時計、大日本印刷、大阪ガスの株主還元政策の概要

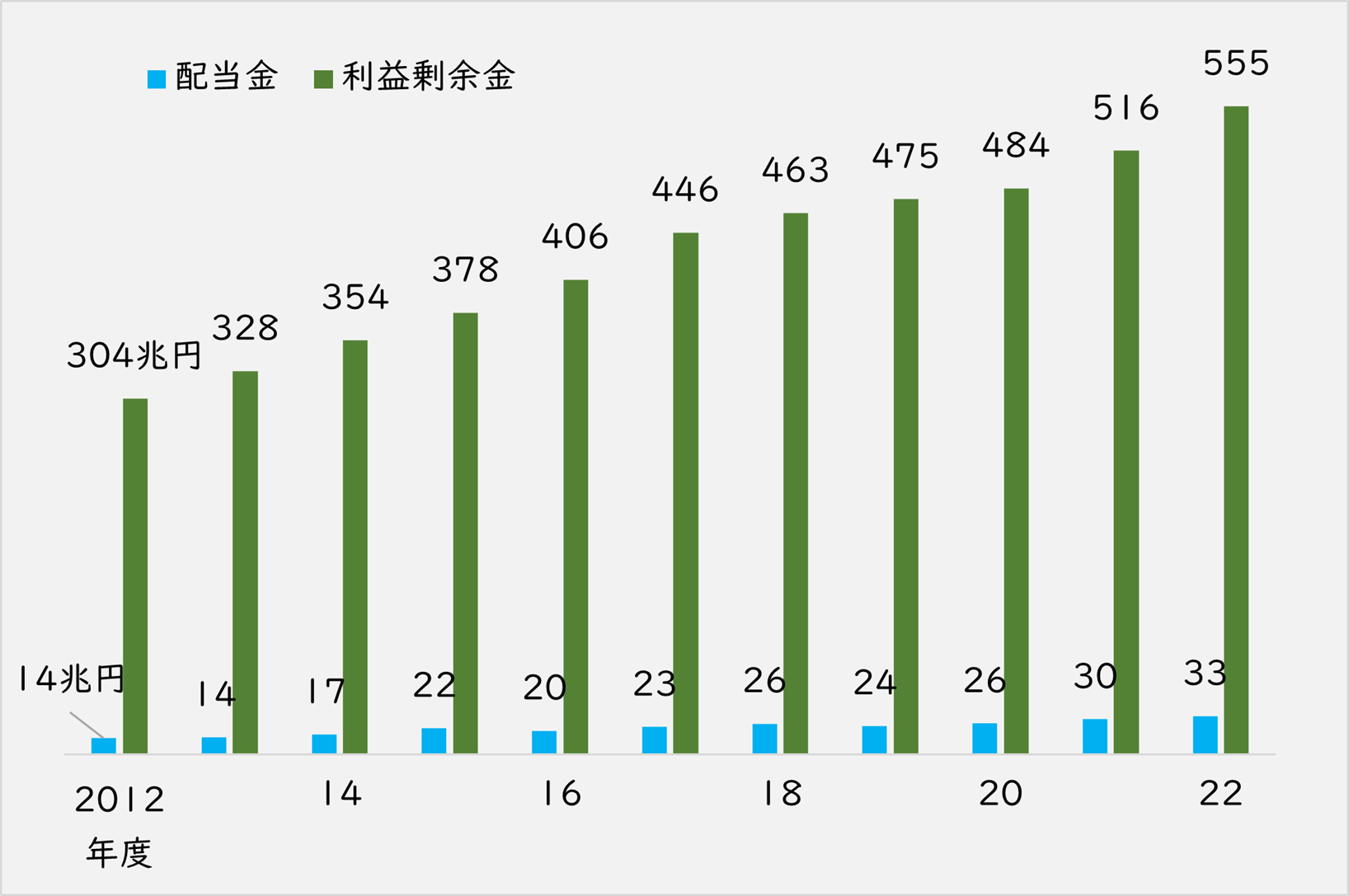

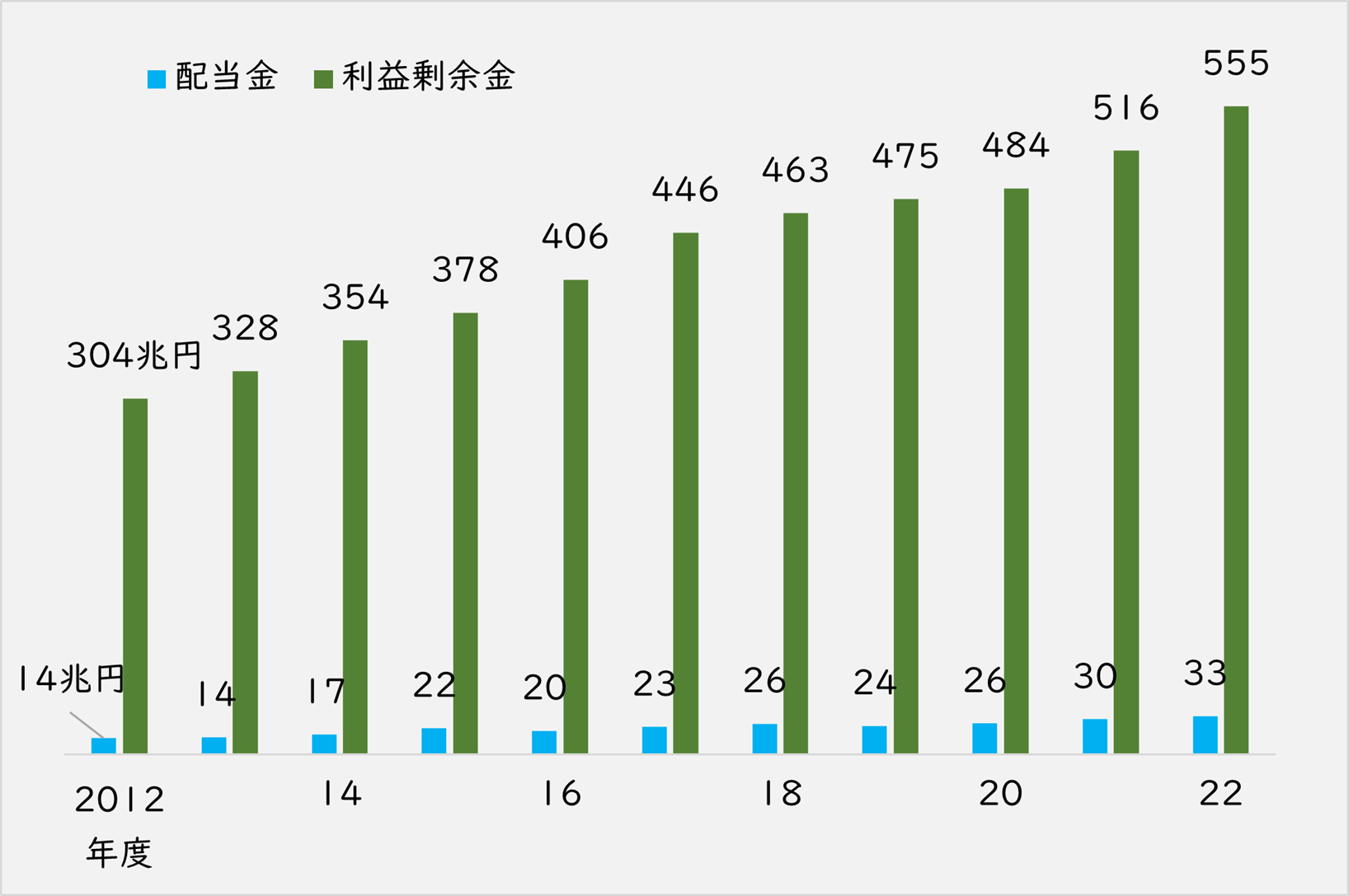

■日本企業の配当金と利益剰余金の推移(当期末)

出所:「法人企業統計調査」(財務省)。注:配当金は当期末合計

ロシアのウクライナ侵攻、ゼロコロナ解除後の不調が転機に

――そして最後の脱が「中国」になる。

山田: 地政学と経済の両面から、中国から資金シフトを起こす状況になっています。ロシアがウクライナに侵攻する前までは、大方は「まさか戦闘状態になるまで発展しないだろう」と楽観していたと思います。

それが、甘い予測だったという現実を突きつけられ、中国と台湾の間でも「同じようなことが起きかねない」との懸念が生じています。万が一の事態に発展したときに、外資の資産が中国政府に接収されないまでも、国外に持ち出し禁止となることもあり得ます。

その対応策として、年金資金などが、中国株から同じ東アジアの日本株に一部をシフトし始めているという見方もあります。本来なら本国に戻す方がより安心なのでしょうが、地域分散の一環で隣国の日本に資金を回していることはあり得ます。

中国経済の成長率鈍化も、懸念材料です。1年くらい前までは、中国の成長鈍化は「ゼロコロナ政策による影響」との考えが支配していました。

それが、同政策の解除後も鈍化が止まらないのは、構造的な問題によるものではないかとの疑念が、投資家の間で広がり始めています。

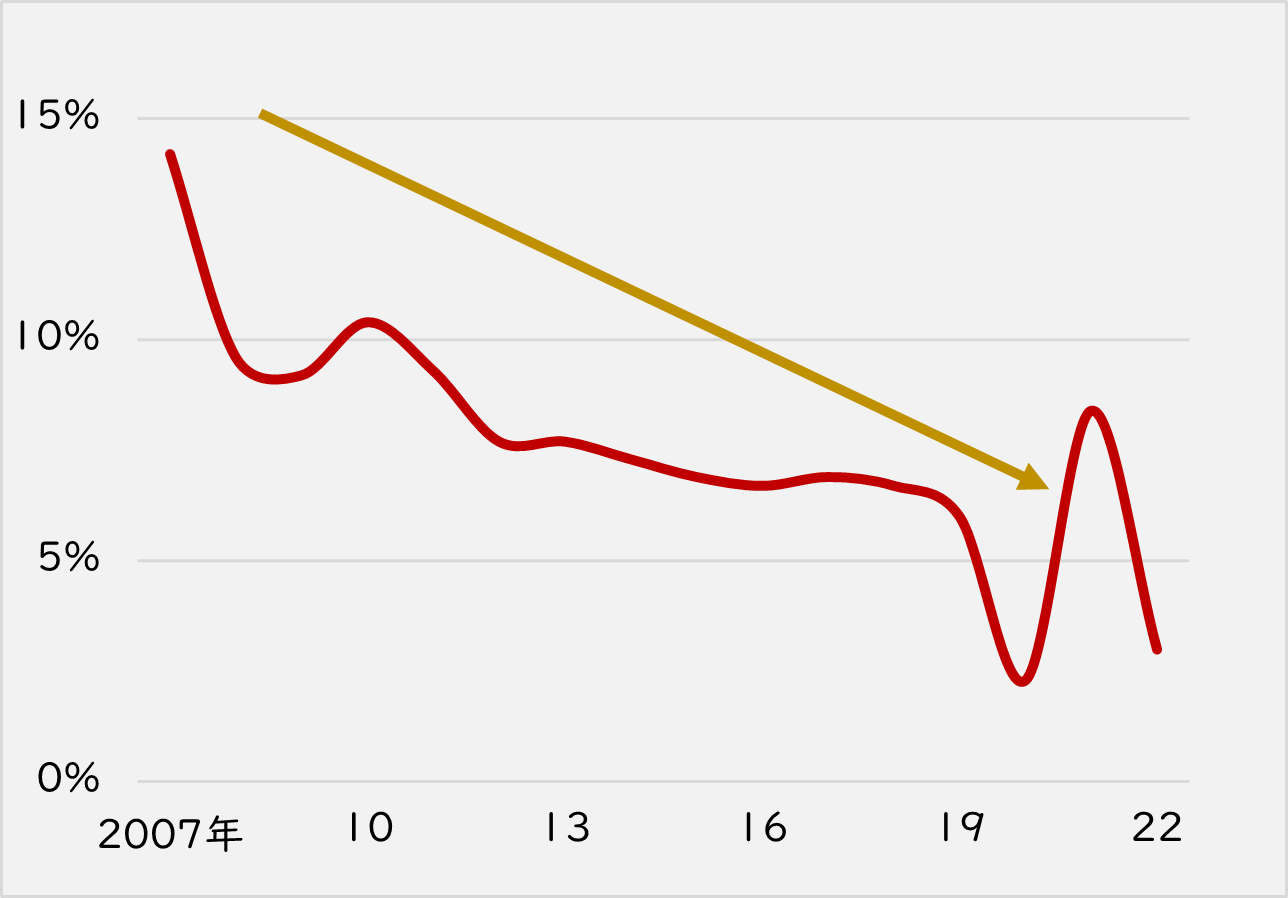

■中国の実質GDP成長率の推移

出所:日本貿易振興機構(ジェトロ)

市場平均を上回る配当利回りを目指したポートフォリオ

――こうした構造変化に対応した運用方針は。

山田: まず、基本としている方針は、市場平均より配当利回りが高い銘柄を狙うことと、セクターを重視して銘柄を選定していることです。そして、ポートフォリオの平均利回りが、市場平均より一定水準のスプレッド(利回り差)をつけることです。

今や、小学校でプログラミングを学ぶ時代です。高利回りの銘柄を一覧にすることは、小学生でも難しいことではありません。ただし、その中から可能性のある銘柄を選ぶのが、プロとして求められていることです。

――3つの「脱」の広がりで、日本株を取り巻く環境に変化が起きている中で、有望と考えるセクターはどこでしょうか?

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

山田栄一・三井住友トラスト・アセットマネジメント

シニアファンドマネジャーに聞く【第1回】

配当狙いの投資家にとって、2024年の期待材料は、今春からの東京証券取引所の要請で、株主還元の強化に本腰を入れる企業の裾野が広がることだ。

一方で、米金融当局が金融引き締めを停止、さらに緩和への転換で、高配当バリュー株から資金の流出が進む懸念もある。

配当狙いで、これから意識しておくべきポイントはどこか。三井住友トラスト・アセットマネジメントで、配当系ファンドを運用する山田栄一・シニアファンドマネジャーに、2回に分けて聞いていく。

(聞き手は真弓重孝、高山英聖/株探編集部)

一方で、米金融当局が金融引き締めを停止、さらに緩和への転換で、高配当バリュー株から資金の流出が進む懸念もある。

配当狙いで、これから意識しておくべきポイントはどこか。三井住友トラスト・アセットマネジメントで、配当系ファンドを運用する山田栄一・シニアファンドマネジャーに、2回に分けて聞いていく。

(聞き手は真弓重孝、高山英聖/株探編集部)

山田栄一さんのプロフィール:

山田栄一さんのプロフィール:三井住友トラスト・アセットマネジメント

アクティブ運用部 株式・リート運用ユニット ボトムアップ運用チーム

シニアファンドマネジャー

1995年4月、国内証券会社入社。97年11月から日本株アナリストを経て、2003年5月、米ニューヨーク事務所にて米国株アナリストとなる。06年7月、住友信託銀行(現・三井住友信託銀行)入行し、株式運用部日本株ファンドマネジャーを経て、現在に至る。

――運用する「ニュー配当利回り株オープン」の1年リターンは約32%、運用の効率性を表すシャープレシオは同3に迫る高水準です。堅調な状況をもたらした要因は。

山田栄一さん(以下、山田): 1つには、今年(23年)の日本株市場は、数十年ぶりに世界で最も注目されるマーケットになったことが大きかったと言えます。

――欧米の主要株価指数とのパフォーマンスの比較や、投資主体別の売買動向などの数字からもうかがえます。

■日米欧の主要株価指数の23年のパフォーマンス

出所:QUICK・ファクトセット。注: 22年末を1として指数化、月次ベース

山田: そうした定量面以外でも、海外投資家の日本株に対する関心が高まっている様子を、社内外のそこかしこから聞こえてきました。たとえば、日本の証券会社や運用機関が欧米の投資家を訪問したときの話です。

従来は若手と思われる担当者が一人で応対し、「わざわざ遠方からいらしたので、とりあえず会いましょう」「今後については、検討しておきます」という雰囲気だったようです。

それが今はCIO(最高投資責任者)などの幹部が参加して、日本株について質問攻めにしてくるそうです。出張先では何件もアポが入り、これまで経験したことのないような忙しさを味わっているそうです。

■山田さんが運用にかかわる主なファンドの概要

| ニュー配当利回り株 オープン(配当物語) | 日本株配当オープン (四季の実り) | |

| 基準価額 | 1万7653円 | 1万2167円 |

| 純資産総額 | 30億9800万円 | 23億6200万円 |

| 信託報酬/年 | 0.99% | 1.10% |

| リターン(3年) | 20.90% | 19.35% |

| 標準偏差(同) | 10.40 | 11.28 |

| シャープレシオ(同) | 2.01 | 1.72 |

| 新NISAの対象 | 成長投資枠 | 成長投資枠 |

| みんかぶ投信 | ● | ● |

注:みんかぶ投信、投資信託協会のデータを基に作成。データは12月7日時点

3つの"脱"が、牽引役に

――なぜ、海外投資家は日本株への関心を高めてきたのでしょうか。

山田: それは3つの脱、「脱・デフレ」「脱・低ROE(自己資本利益率)」「脱・中国」が影響していると見ています。

コロナ禍で世界中にインフレが広がった中でも、日本のケースは他の先進国にはないインパクトを持っています。欧米のインフレは、それまでプラス2~3%で推移してきた水準が5~6ポイント程度の上昇となったのに対して、日本のインフレは何年もの間、マイナスに沈むのが多かった状態からプラスに浮上したのです。

従来プラスのものがプラスの水準を上げるのと、マイナスだったのがプラスに浮上するのとでは、後者のインパクトが圧倒的に大きくなります。

■日米欧の物価上昇率の推移

出所:IMF(国際通貨基金)

デフレはあらゆる財・サービスの価格が減価する現象です。そうした状況にある国を基盤にする企業の株価が、はたして上昇していくでしょうか。

先進国の株価指数は、この30年ほどの間に上昇した中で、日経平均株価は1989年12月終値の3万8915円87銭を未だに超えられずにいます。その最大の要因は、「国内経済が長らくデフレに苦しめられてきたからだ」というのが私の解釈です。

この脱デフレの流れが持続するのか。日銀をはじめ多くの関係者が注視しているのは、次の春闘の決着内容です。ここで実質賃金がプラスになるような賃上げが浸透すれば、日銀はマイナス金利を解除し、政府も脱デフレ宣言をするでしょう。

これこそが、24年の日本株市場にとって、最大の注目材料になります。

PBR1倍割れの説明責任は、市場ではなく企業にある

――脱「低ROE」については。

山田: 今年春に東証は企業価値向上の一環で、企業に成長戦略や資本効率の改善策を打ち出すことを求めました。

この要請を受けて、企業が本気で対策に取り組めば、今よりも日本企業のROEは向上するはずです。海外投資家は高ROE企業を好み、低ROE企業は敬遠しますから、彼らの期待は当然高まりました。

これまで海外投資家の日本株への関心が低かったのは、自国市場にはROEが20%以上もある企業がいくつも存在しているのに、「何が悲しくて、ROE1桁台の日本株を購入しなければないのか」との気持ちがあったからでしょう。

■日米欧の主要指数別の平均ROEの推移

出所:QUICK・ファクトセット。注:TOPIXは実績ベース、その他は予想ベース

――今年春に起きたPBR1倍割れ銘柄の物色は、期待が先行しすぎた面もあったのではないでしょうか。

山田: そうした面はあった一方で、例えば、シチズン時計<7762>や大日本印刷<7912>が、発行済み株式数の10%を超える自社株買いの実施ないし計画を明らかにするといった動きも出ています。

会社の決算説明会に出席しても、「東証の要請に、ゼロ回答では済ませられない」という姿勢を感じる場面が増えています。時価総額が100億円に満たないようなマンパワーが限られている企業は、これからかもしれませんが、時価総額の大きい企業は変化しつつあります。

――これまでもスチュワードシップ・コードやコーポレートガバナンス・コードの策定、JPX日経インデックス400の開始などで、企業価値向上の環境を整備してきましたが、「笛吹けども踊らず」の面もありました。それが、なぜ今春の東証の要請は、企業を本気にさせようとしているのでしょうか。

山田: おそらくこれまでの企業側の論理は、「我々は増配や自社株買いを実施して、ベストを尽くしている。それでもPBRが向上しないのは、株式市場の評価に問題があるからでは」というものだったと思います。

しかし、今回の東証の要請は、「1倍割れの説明責任は企業側にある」としたことでしょう。

――日本企業の配当総額は増える傾向にあるものの、内部留保も積み上がってきていましたが、そうした状況は変わっていくでしょうか。

山田: 内部留保が積み上がってきた背景には、経営者の立場では、「倒産は是が非でも避けなくてはならない」というプレッシャーから、手元資金をなるべく多くしたいというインセンティブが働いてきたためと思われます。

これも、変化の兆しが出ています。たとえば、大阪ガス<9532>は今年10月に2011年1月以来の自社株買いを実施しました。

同社は以前からROIC(投下資本利益率)を導入してきた中で、ROICやROEの向上には、過剰な自己資本を抑制する必要があるとの考えに至ったようです。

■シチズン時計、大日本印刷、大阪ガスの株主還元政策の概要

| 銘柄名 <コード> | 配当 | 自社株買い |

| シチズン <7762> | ・増配、1株あたり40円へ ・配当性向の目安は50% | ・状況に応じて機動的に判断 ・前期~今期1Qは発行済株式総数の約20%を取得 |

| 大日印 <7912> | ・前期並み、1株あたり64円 | ・発行済株式総数の15.05%を上限に取得 |

| 大ガス <9532> | ・増配、1株あたり65円へ ・総還元性向は51% | ・発行済株式総数の3.6%を上限に取得 |

出所:各社のIR資料を基に「株探」編集部作成

注:自社株買いの発行済株式総数の割合は、シチズンは取得終了時点、残り2社は取得にかかわる決議を発表した時点

■日本企業の配当金と利益剰余金の推移(当期末)

出所:「法人企業統計調査」(財務省)。注:配当金は当期末合計

ロシアのウクライナ侵攻、ゼロコロナ解除後の不調が転機に

――そして最後の脱が「中国」になる。

山田: 地政学と経済の両面から、中国から資金シフトを起こす状況になっています。ロシアがウクライナに侵攻する前までは、大方は「まさか戦闘状態になるまで発展しないだろう」と楽観していたと思います。

それが、甘い予測だったという現実を突きつけられ、中国と台湾の間でも「同じようなことが起きかねない」との懸念が生じています。万が一の事態に発展したときに、外資の資産が中国政府に接収されないまでも、国外に持ち出し禁止となることもあり得ます。

その対応策として、年金資金などが、中国株から同じ東アジアの日本株に一部をシフトし始めているという見方もあります。本来なら本国に戻す方がより安心なのでしょうが、地域分散の一環で隣国の日本に資金を回していることはあり得ます。

中国経済の成長率鈍化も、懸念材料です。1年くらい前までは、中国の成長鈍化は「ゼロコロナ政策による影響」との考えが支配していました。

それが、同政策の解除後も鈍化が止まらないのは、構造的な問題によるものではないかとの疑念が、投資家の間で広がり始めています。

■中国の実質GDP成長率の推移

出所:日本貿易振興機構(ジェトロ)

市場平均を上回る配当利回りを目指したポートフォリオ

――こうした構造変化に対応した運用方針は。

山田: まず、基本としている方針は、市場平均より配当利回りが高い銘柄を狙うことと、セクターを重視して銘柄を選定していることです。そして、ポートフォリオの平均利回りが、市場平均より一定水準のスプレッド(利回り差)をつけることです。

今や、小学校でプログラミングを学ぶ時代です。高利回りの銘柄を一覧にすることは、小学生でも難しいことではありません。ただし、その中から可能性のある銘柄を選ぶのが、プロとして求められていることです。

――3つの「脱」の広がりで、日本株を取り巻く環境に変化が起きている中で、有望と考えるセクターはどこでしょうか?

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株