横山利香「令和時代の稼ぎたい人の超実践! 株式投資術」― (44)“バリュー物色”復活の波に乗るためのPBR活用術

横山利香(ファイナンシャルプランナー、テクニカルアナリスト)

横山利香(ファイナンシャルプランナー、テクニカルアナリスト)◆「PBR」への関心を高めた東証の改善要請

最近はPBR(株価純資産倍率)が注目を集めていますね。ご存知のようにその背景には、東京証券取引所(東証)が2023年3月、PBRが1倍を下回っている上場企業に対して株価水準を引き上げるための改善策を開示、実行することを要請したことがあります。

東証の要請が明らかになって以降、企業価値の向上や株主への利益還元の強化などが期待されて、日本の株式市場は大幅に上昇し、日経平均株価は6月19日には3万3772円をつけバブル崩壊後の高値を更新しました。しかし、その後はこの高値をクリアできないままにもみ合う状況が続いていましたが、足もとではレンジを下放れて株価の行方が懸念される状況にあります。

ここでPBRに話を戻しましょう。PBRは株価を1株当たり純資産で割ることで求めることができます。

PBR=株価÷1株当たり純資産

1株当たり純資産は、会社の総資産から負債を引いた金額、いわゆる純資産を発行済み株式数で割ったもので、会社が解散するような事態になった時に株主に配分される金額を表します。一般にこの値が大きいことは、純資産が多い一方で、負債が少なく、安定性の高い企業であるといえます。

普通に考えたら、株価は解散価値である1株当たり純資産を上回ることになるので、PBRは「1倍」以上であるはずですが、日本の株式市場には、利益が出ているにも関わらず「1倍」を割り込んでいる上場企業がそれなりに存在しています。

株式投資の取引手法は、「グロース」と呼ばれる成長株を買う手法と、「バリュー」と呼ばれる割安株を買う手法の2つに大きく分けられます。特に「PBR」は企業の資産価値からみた「バリュー」「割安株」を分析する際に使われる手法になります。

株式市場で「グロース」が買われているのか、「バリュー」が選好されているのかは、株価指数を比較してみることで傾向を判断できます。TOPIX(東証株価指数)は上場銘柄を広く網羅して時価総額加重平均で算出されるため(注1)、時価総額の大きい内需セクターなど大型株、バリュー株の影響を受けやすいといえます。一方、日経平均株価は輸出関連やハイテクセクターなどの値がさ株、「グロース」の影響を受けやすい傾向があります。8月以降、日経平均株価が6月高値をクリアできない中でTOPIXが高値を更新してきた局面では、バリュー株がグロース株に比較して強い値動きで推移し、優位な状況にあったことがわかります。

足もとの調整局面ではこれまで買われてきた「バリュー」も、劣勢だった「グロース」も関係なく売られる動きがみられますが、先に述べたように、東証の要請を受けた企業価値の向上努力は今後も続いていくものと思われます。国内でもインフレが意識される局面や、株価が調整するような局面では、企業の安定性や下値の堅さが意識され、「バリュー」が再び物色される可能性も高いと考えられるでしょう。

とはいえ、PBRが1倍を割り込んでいるバリュー株ならばどれでもよい、というわけではありません。業績が振るわない赤字企業の場合、総資産がどんどん減っていってしまうリスクがないとはいえず、PBR1倍割れであっても投資対象としては注意が必要です。

つまり、PBRが1倍を割り込み、かつ業績も順調に推移していくという見通しが立つ銘柄を選ぶことが必要になります。なお、業績が順調そうな銘柄を探す場合には、本コラムの「(42)売上営業利益率を使って業績の大波、小波をキャッチしよう!」を参考にしてください。

▼(42)売上営業利益率を使って業績の大波、小波をキャッチしよう!

https://kabutan.jp/news/marketnews/?b=n202309010313

では、ここでは金利上昇局面での恩恵享受が期待される銀行セクターから、三井住友フィナンシャルグループ <8316> [東証P]を見ていくことにしましょう。

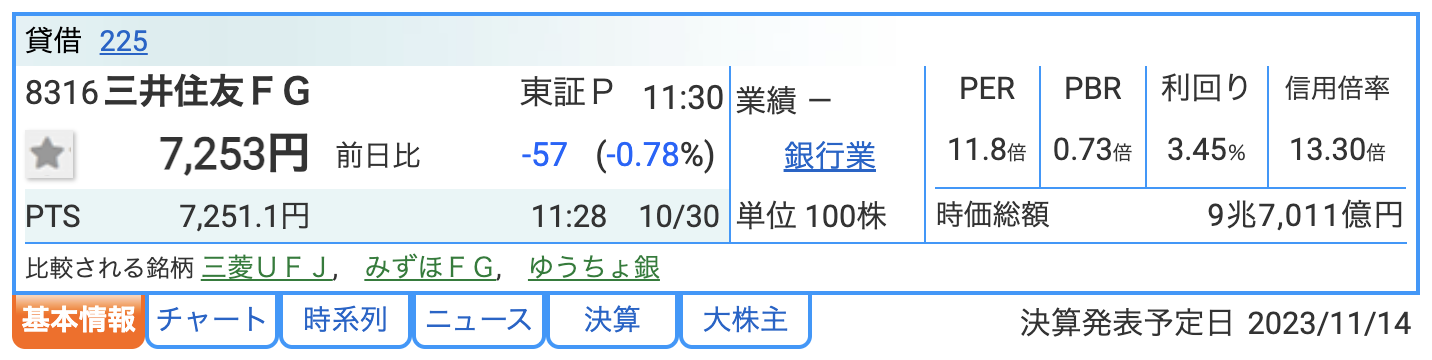

株探のページ上部にある検索窓「株探検隊」に「8316」(もしくは三井住友フィナンシャルグループ)と打ち込んで、個別銘柄のページを開きます。現在の三井住友FGのPBRは0.73倍と1倍を割り込んでおり、その資産からみると割安である(解散価値を下回っている)ことがわかります。

図1 三井住友FG 銘柄欄のPBR

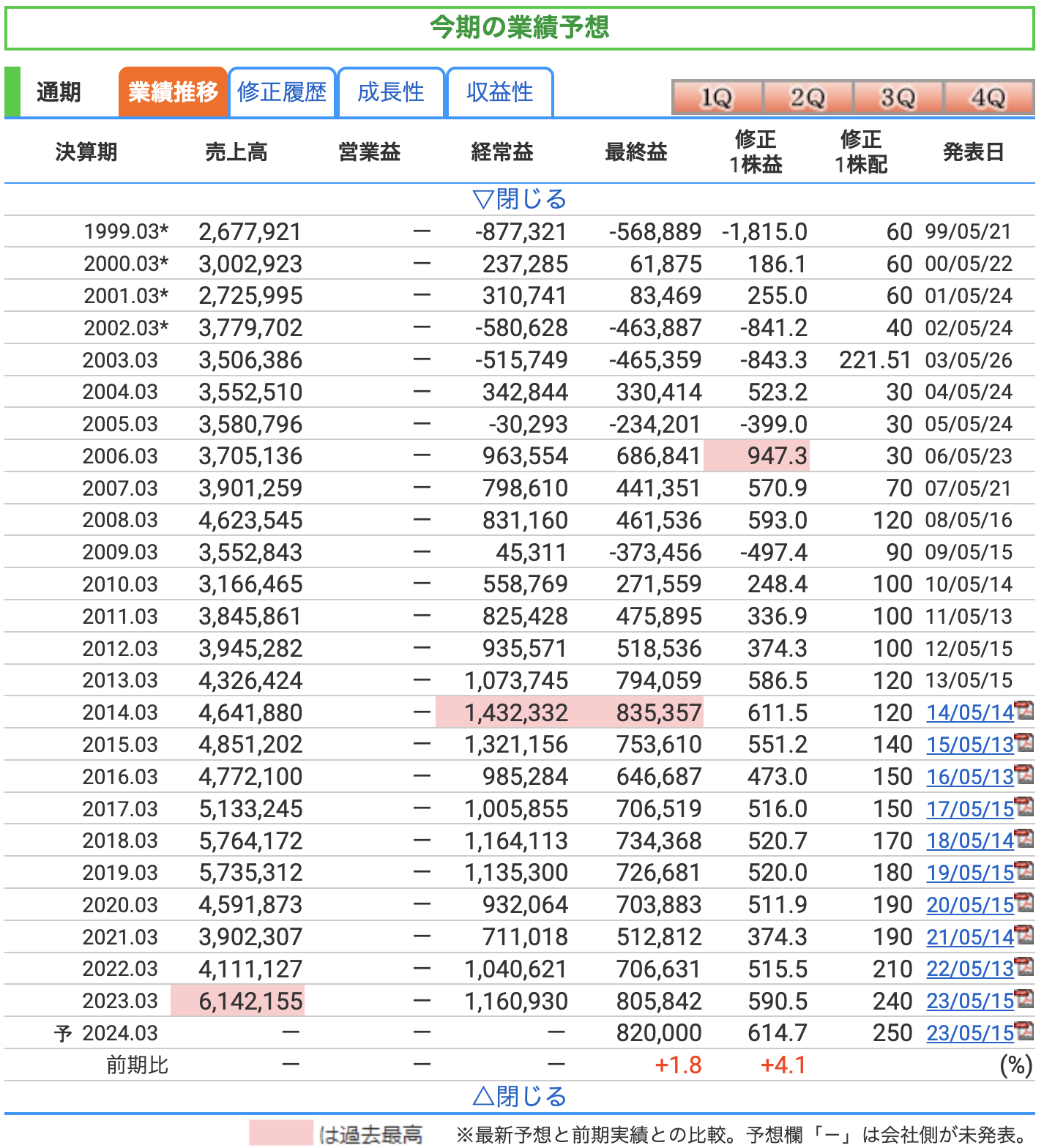

次に、「決算」タブをクリックして、業績・財務が掲載されているページを開きます。三井住友FGの業績は2021年3月期を底に回復をたどっており、24年3月期の連結最終利益は8200億円と2014年3月期に記録した最高益の8353億円に迫る見通しです。

図2 三井住友FG 業績長期推移(株探プレミアム)

業績が順調に推移していることが確認できたら、ページ下方にある「財務【実績】」の欄を見ましょう。左端の「1株純資産」の項目で、「2021.03」(2021年3月期)は「8629.73」、「2022.03」(2022年3月期)は「8825.53」、「2023.03」(2023年3月期)は「9430.52」と記載されています。この「9430.52」が直近での三井住友FGの解散価値といえるわけです。

図3 三井住友FG 財務【実績】

これに対して株価がいくらかというと、10月30日本稿執筆時点で7253円と解散価値を下回ります。少なくとも株価は解散価値並みへ修正があってもおかしくないと考えるのならば、株価の上昇余地は2177円ほどあることがわかります。

さらに株価チャートを確認してみると、2021年、2022年の株価は4000円前後で、この期間の平均PERは概ね8倍~9倍台と業績に対しても割安であったことがわかります。

図4 三井住友FG 週足&ヒストリカルPER(株探プレミアム)

このように業績の推移とPBR、さらには1株純資産を確認することで、だいたいどの程度まで株価が上昇する可能性があるのかを、大まかではありますが把握することができるのです。

株価は企業が本来持っている価値に対して割高になれば売られ、割安になれば買われることになります。PBRなどの株価指標からみて、株価が割高、あるいは割安であるのかは常に注視しておく必要があります。

私を含めても株価上昇時の一撃のインパクトが大きいグロース株に魅力を感じてしまう個人投資家は多いことでしょう。しかし、物価(金利)上昇時には割高なグロース株が売られやすくなってしまう一方で、物色の矛先はバリュー株へと向かいやくなります。グロース株にこだわることなく、物色の流れに身を任せて相場の波に乗ってみてください!

(注1)TOPIXは市場再編前では東証1部上場の全銘柄を対象としていましたが、市場再編により市場区分に関係なく基準に則って構成銘柄が選定されることになりました。流通株式時価総額が100億円未満の銘柄は原則として段階的に算出対象から外されます。

1 2

株探ニュース

米株

米株