【特集】突入したパニック売りの逆回転、その好機は「◯×の逆張り」、ただし短期限定

大川智宏の「日本株・数字で徹底診断!」 第122回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「減配なしの累進配当、株主還元の「ガチ優良銘柄」はどれだ」を読む

9月半ばからパニック売りの様相を見せていた国内の株式相場は、10月に入ってから反転の動きを見せています。

高いボラティリティ(株価の変動率)をもたらしている主因は言うまでもなく、米国の金融政策を巡る思惑。米経済の強さを示す本来は良いニュースが、金融引き締めの長期化につながる悪いニュースに解釈されるようなねじれ状況が影響しています。

週明けの株式市場は、米国の追加利上げの見通しが薄れたことなどで反発の姿勢を見せていますが、債務上限問題などによる米国の金利情勢の変化で、リスクオフモードに一気に傾く可能性はゼロではありません。

反攻は、9月下落の前兆を確認することから始まる

それらを踏まえて、9月半ばから始まった下落の要因についておさらいしてみると、今回の下落では、その前兆がまったく無かったわけではありません。

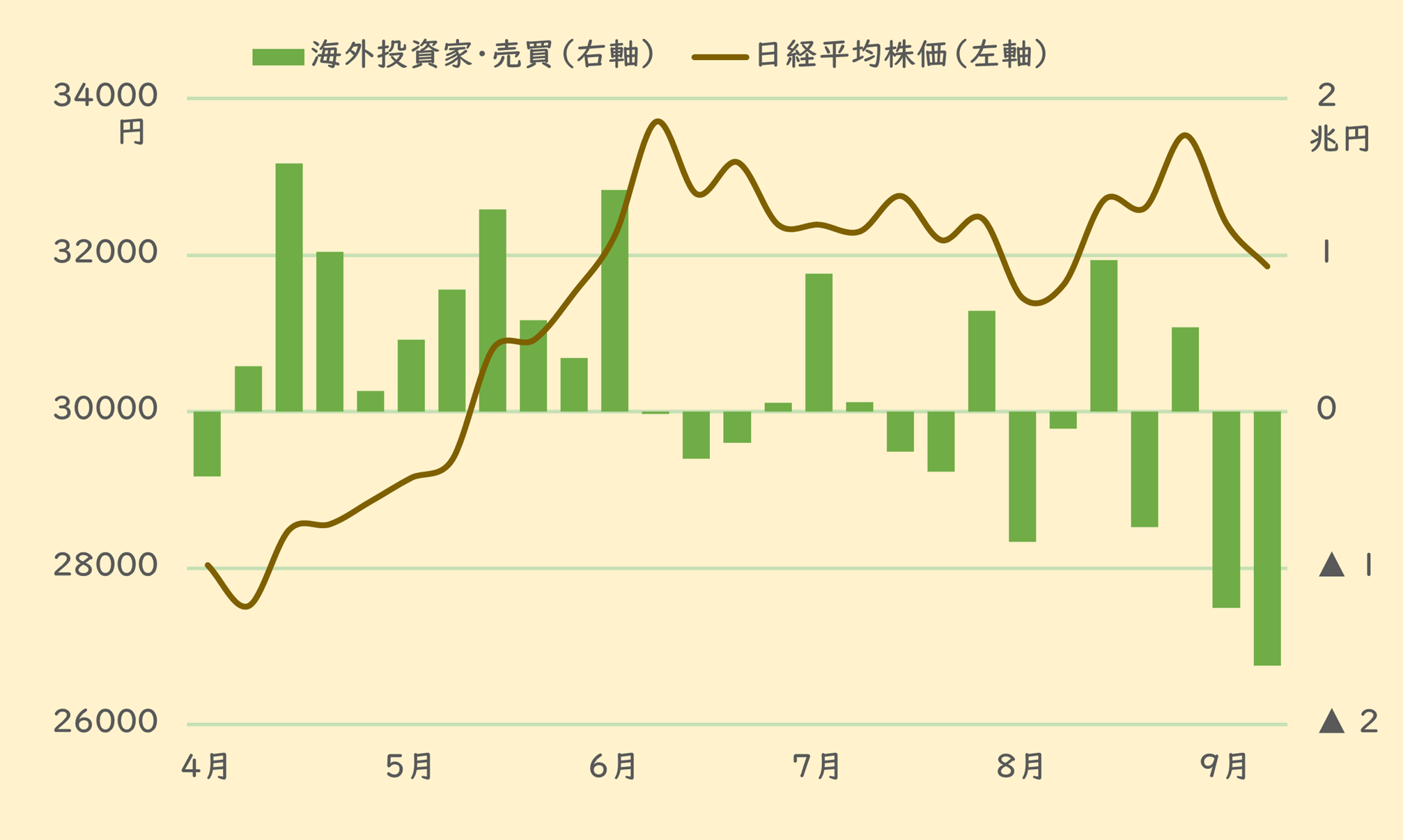

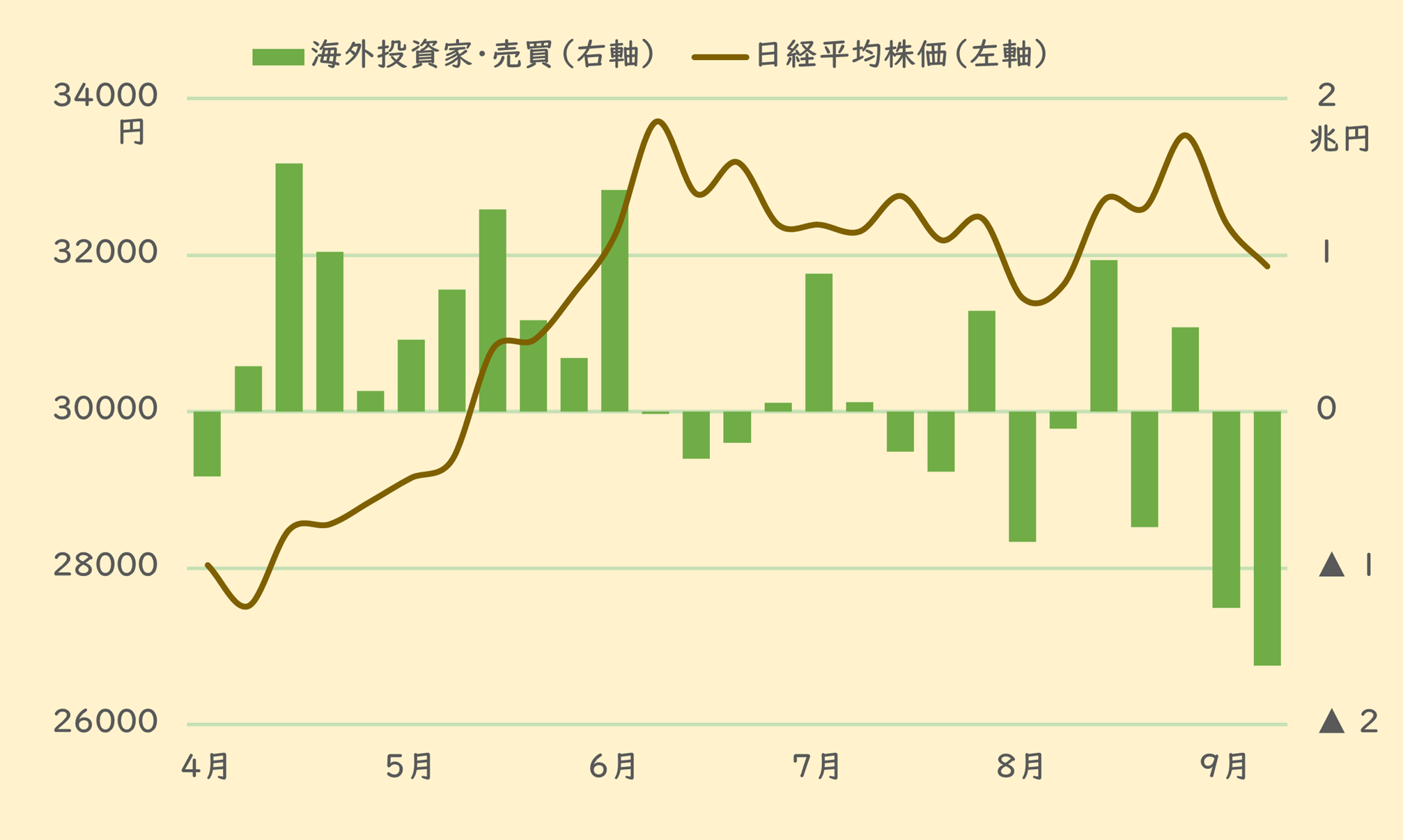

まず、直近この下落相場を主導したのは、日本株市場の最大の投資主体である海外投資家の需給であり、春先からの強烈な上昇相場を牽引していたのも彼らでした。

それが、夏以降に逆回転を引き起こして市場の下落を助長していることは、売買動向と株価指数の推移を見れば明らかです。

東証の投資部門別売買動向によれば、海外勢が強い買い越しを見せた4月以降には、日経平均株価も急騰を続け、6月後半までに買いが一巡して売り越しの週が混じるようになると、相場全体も頭打ちになります。

■日経平均株価と海外投資家の売買動向

海外勢の買い超し、売り超しはNT倍率の上昇・下落に反映

この動きを考えれば、9月半ばからの急落相場を主導したのは、4月から6月までに日本株を買い上がっていった海外勢の逃避行動と見て間違いないでしょう。

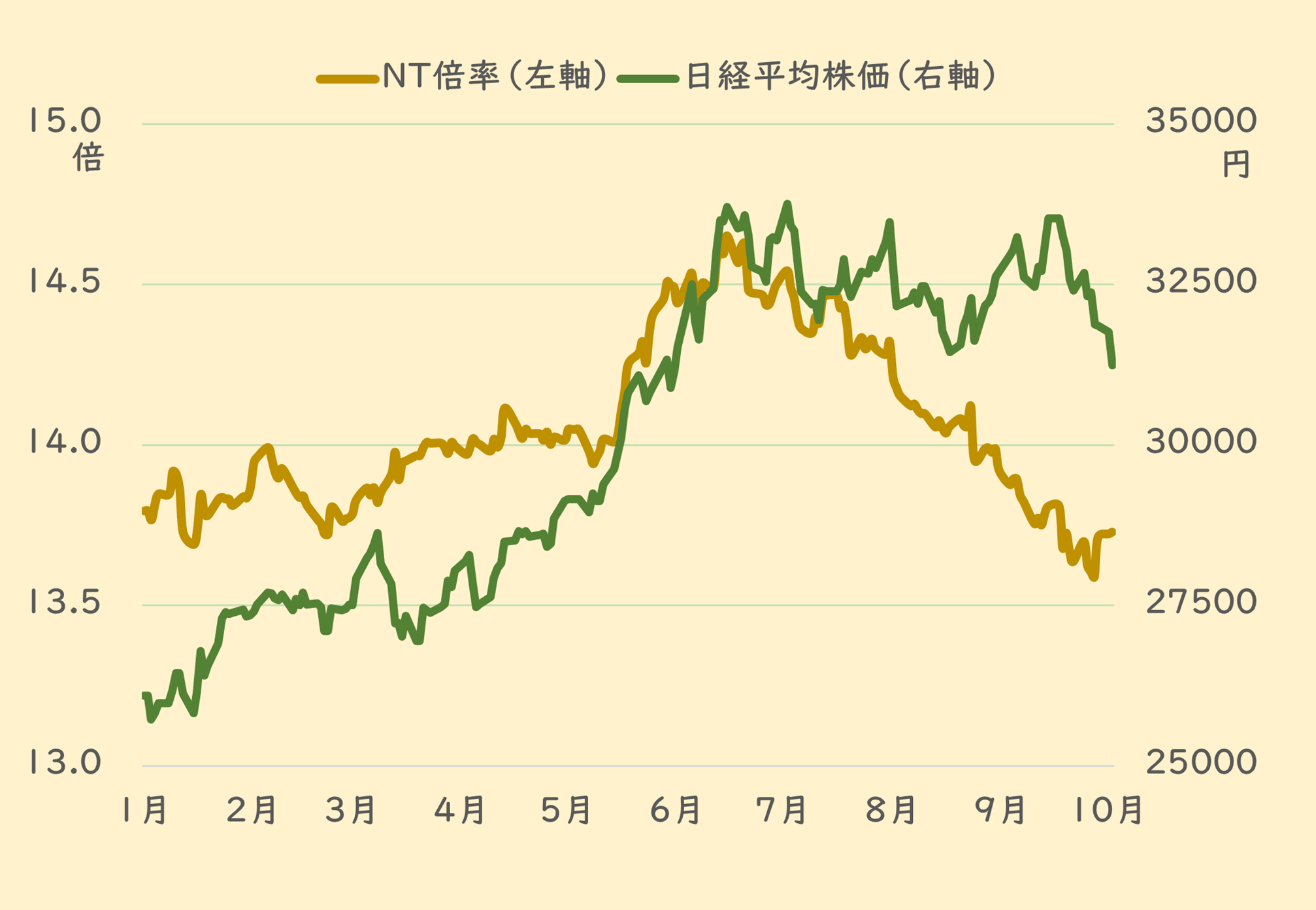

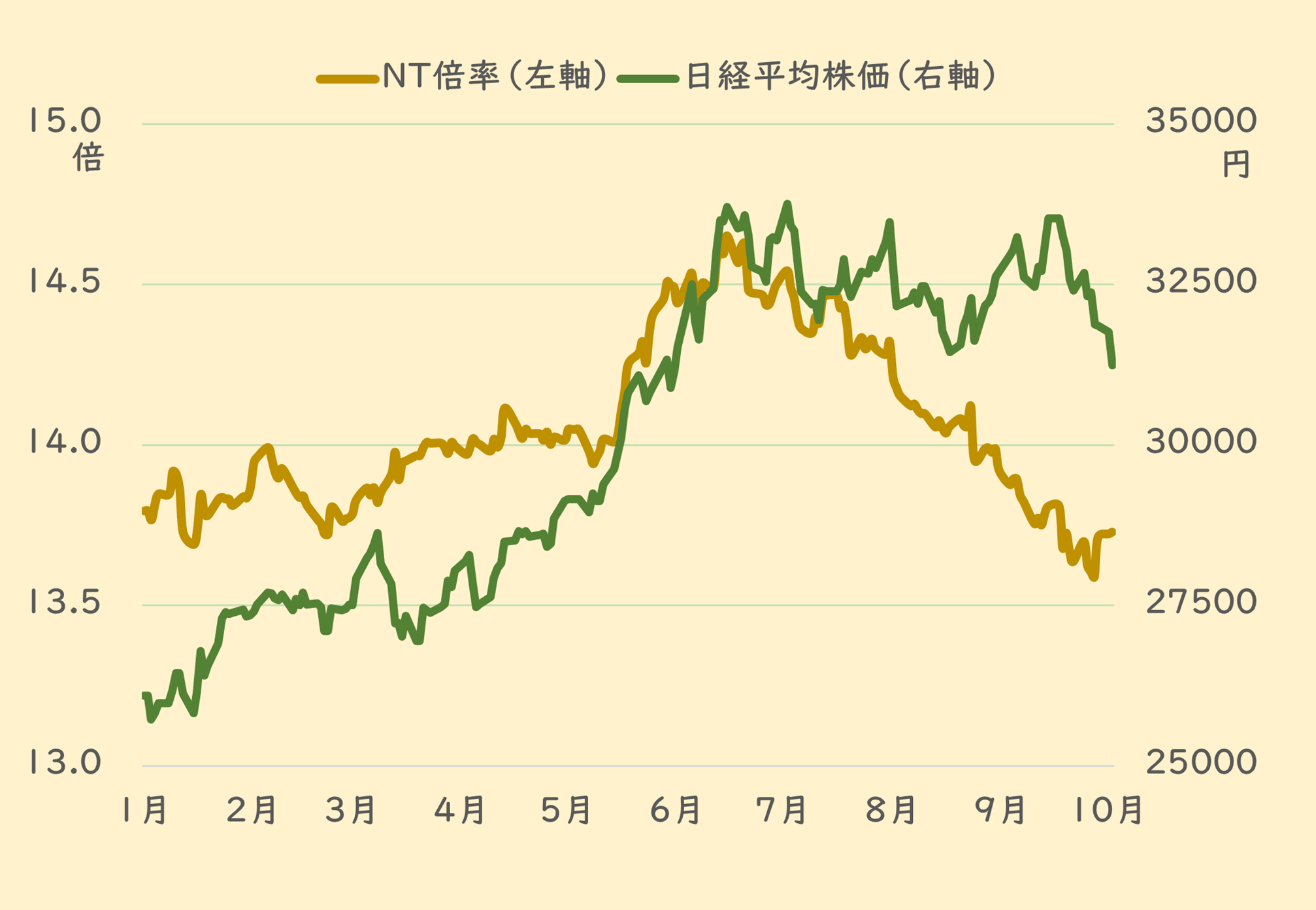

このことは、NT倍率の推移にも表れています。

■日経平均株価とNT倍率の推移(2023年1月~)

出所:リフィニティブ・データストリーム

海外勢が買い越しを始めた23年4月以降にNT倍率は急伸し、日経平均株価もそれに沿って急騰を見せました。しかし、その後にNT倍率が一転して緩やかな下落を見せ始めると、日経平均株価も頭打ちの状態となりました。

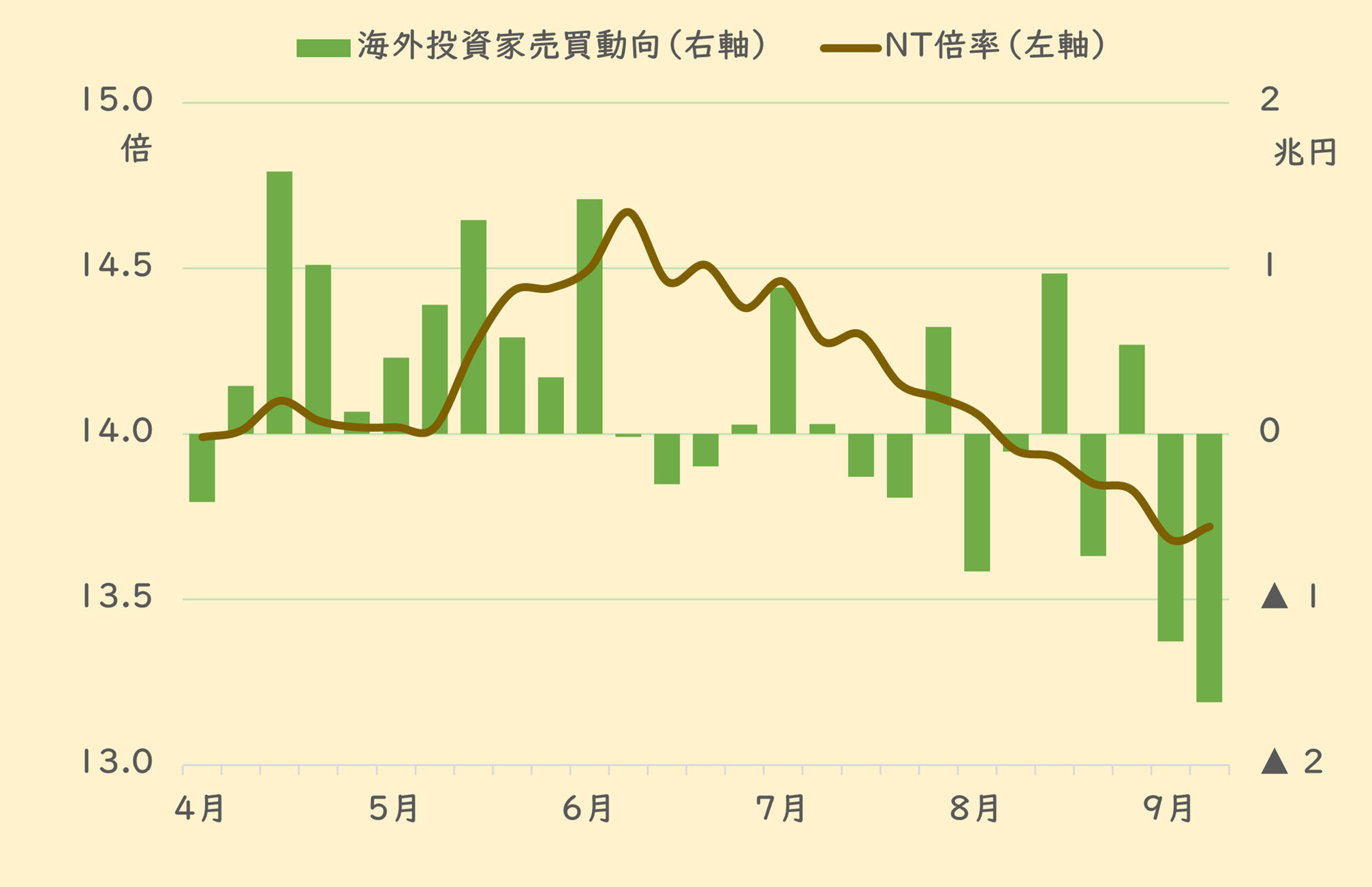

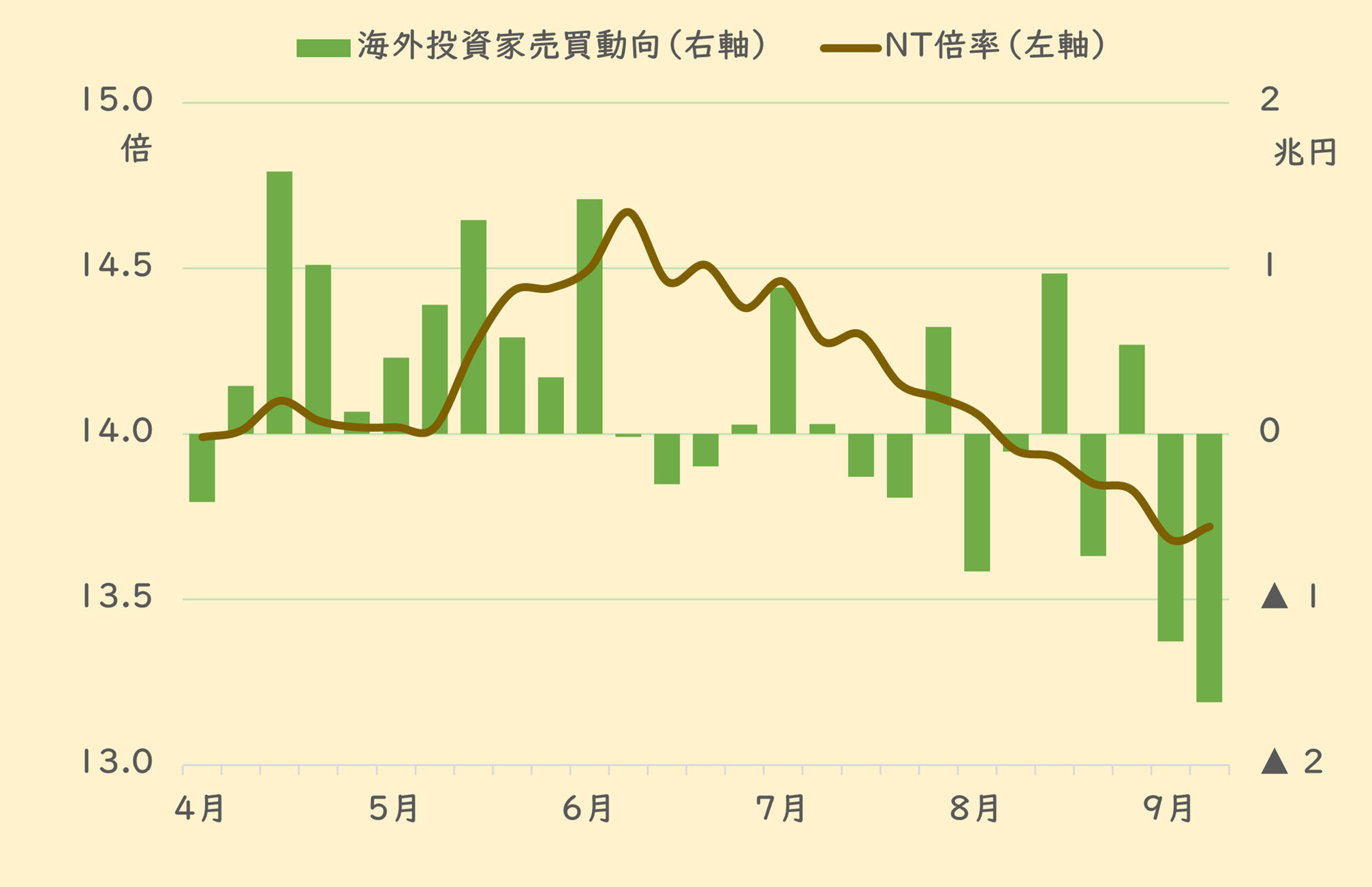

同様に、NT倍率と海外投資家の売買動向を比較すると、その傾向を確認できます。つまり、海外勢はすでに6月以降に日本の大型株から、徐々に抜け始めていたことになります。

■NT倍率と海外投資家・売買動向

運用資金が巨大な海外勢は、基本的に大型株にしか投資できず、資金を引き揚げるにも段階的に行わないと自らの売りで相場を必要以上に冷やしてしまいます。これらから、彼らはすでに6月末前後から売りモードにシフトし始めたと見ていいでしょう。

この断続的な売り需給に対して、個人投資家や国内企業の自社株買いなどが必死に買い支えていた構図が、ここ数カ月間で出来上がっていたことになります。

売られたのは、割高より割安な銘柄

では、9月半ば以降のパニック売りに近い環境の中で、強く売られた銘柄、逆に値持ちが良かった銘柄には、どのようなものがあるのでしょうか。定量的な投資効果を、見てみましょう。

投資効果の計測期間は、2023年10月4日から遡って1週間としています。

母集団はTOPIX500構成銘柄で、

各投資指標の高低の判断は、5分位(指標の上位・下位20%点)で分類しています。

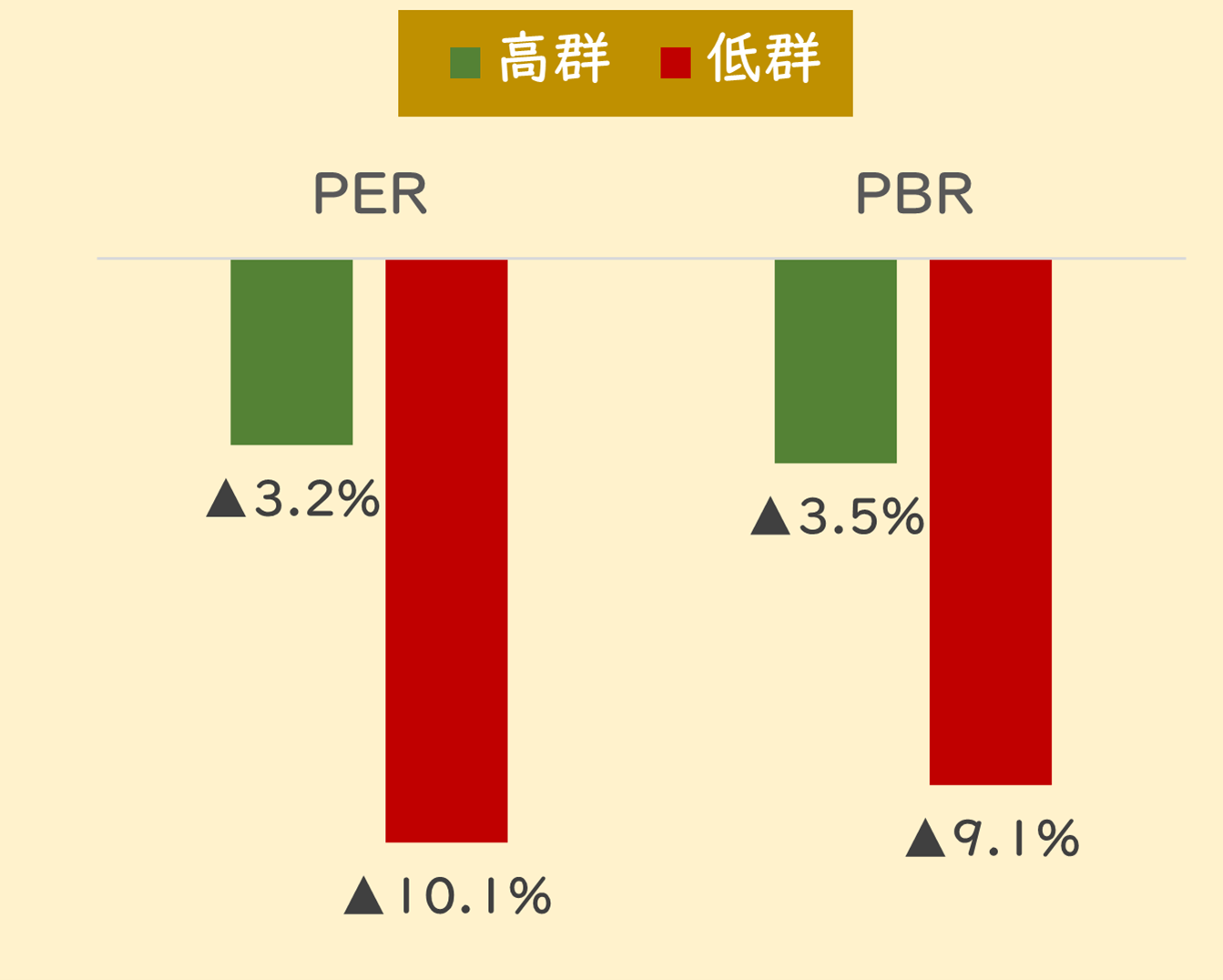

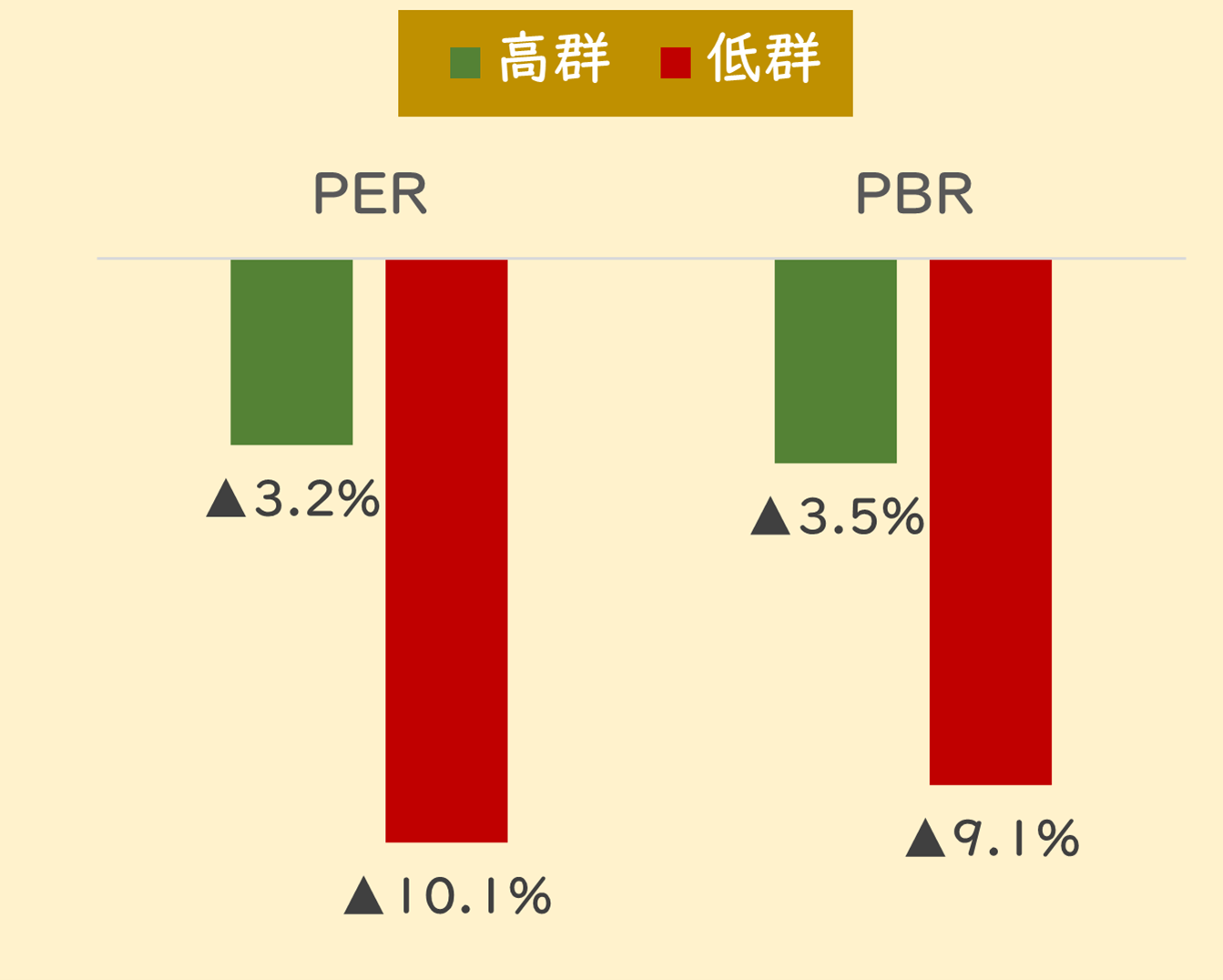

まずは、割安性の代表格、PER(株価収益率)とPBR(株価純資産倍率)の高低別の投資効果です。下のグラフに示されているように、割安な銘柄が割高な銘柄に比べて売られていることが明らかになっています。

■10月4日時点の過去1週間のPER、PBRの投資効果

出所:リフィニティブ・データストリーム

この理由は明白で、4月以降の市場の上昇時に、海外勢が割安株を買い続けて保有していたものを、放出したものと見られます。

東京証券取引所のPBR1倍割れ是正の議論の高まりで、おそらく彼らはPBRが1倍に満たない割安株を大量に買い込んでいたのでしょう。

PBRの低い銘柄は、製造業や資源などの銘柄が多く含まれるため、業種としても、いわゆる外需・景気敏感系に偏っていたことは明らかです。

■東証業種別指数の年初来騰落率ランキング

出所:リフィニティブ・データストリーム

それまで上昇していた銘柄ほど、売られた

本来、長期成長率の観点からは、米国の金利が高止まりを続ける環境では、割安株は成長株に対して強く買われてしかるべきです。

直近の日本株市場では、そうした定量要素を無視した動きが見られているのは、需給要因で株価が動く環境であったことを示します。

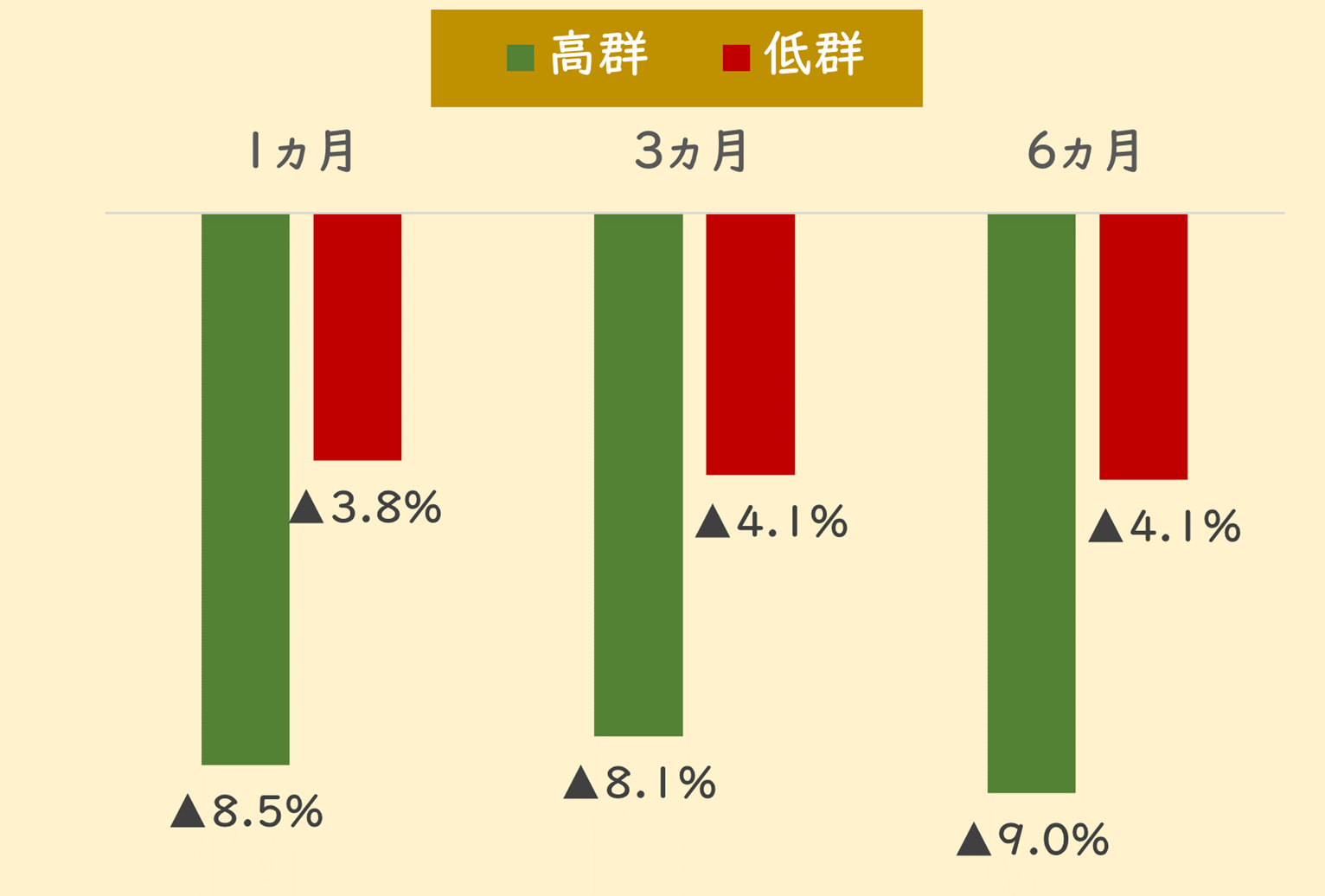

それを示すのが、下のグラフに示したリターン・リバーサルの投資効果です。

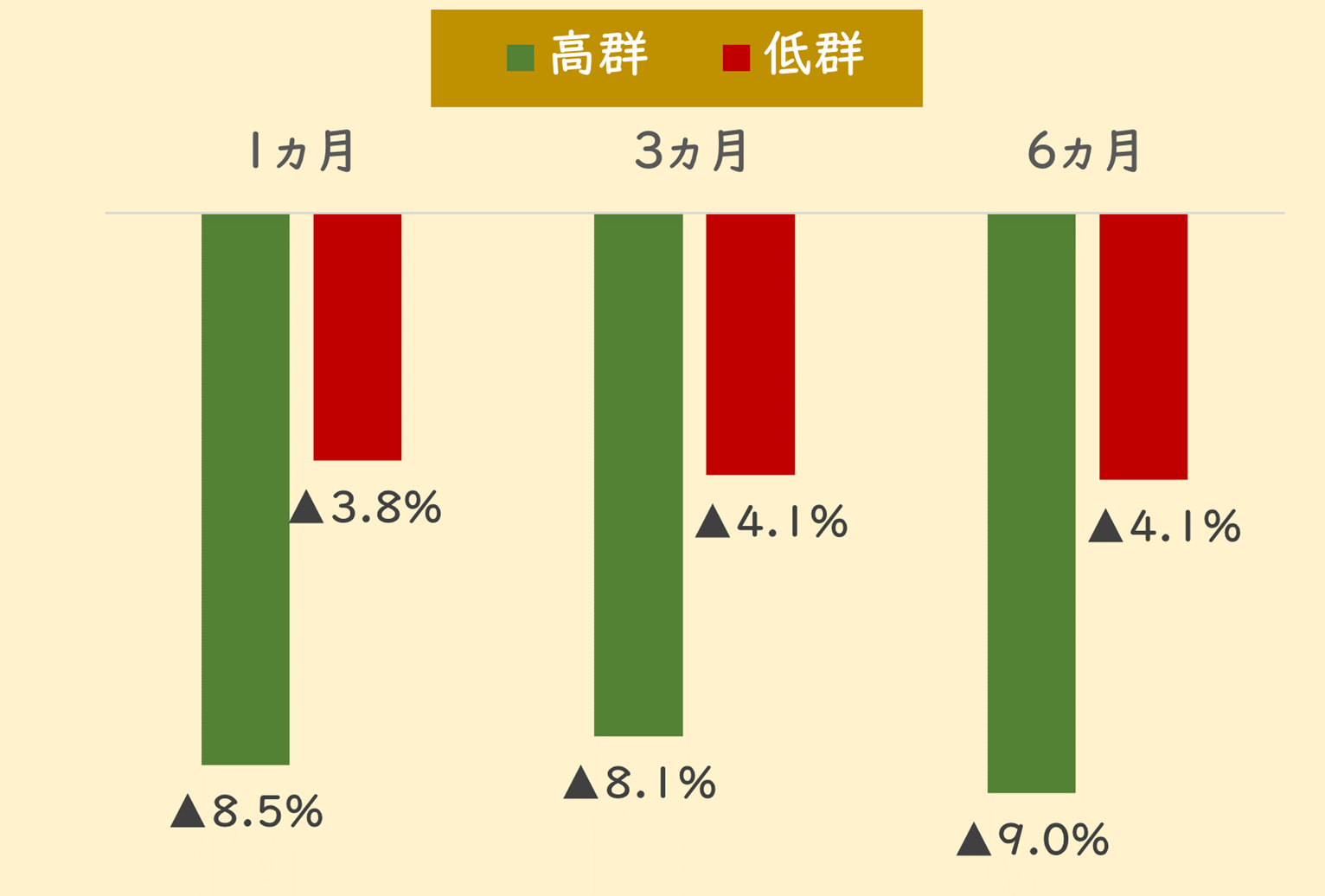

■10月4日時点の過去1週間のリターン・リバーサルの投資効果

出所:リフィニティブ・データストリーム

過去1カ月、3カ月、6カ月の株価の騰落率の高低をもとに直近1週間の銘柄群の動きを観察すると、どの期間の騰落率であっても、上昇していた銘柄群のパフォーマンスが悪く、すでに売られていた銘柄は相対的に底堅い動きとなっていたことが分かります。

今年に買われた銘柄がそのまま売られている現象が、ここで確認できたことになります。これらの結果を見るかぎり、現在の相場環境は需給の逆回転が一時的に加速しただけ、といっていいでしょう。

需給が逆回転した後に、注目できるのは

では、これまでの相場の流れは理解できたとして、今後はどういった銘柄に選択的に投資をしていけばいいでしょうか。上記までの需給の動きを考えると、このまま海外勢の保有していそうな大型の割安株を敬遠し、内需の成長株へと資金をシフトしていくべきなのでしょうか。

これについては、短期投資と長期投資で見方が変わってくると思います。目先の投資アイデアとしては、次のようになります。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「減配なしの累進配当、株主還元の「ガチ優良銘柄」はどれだ」を読む

9月半ばからパニック売りの様相を見せていた国内の株式相場は、10月に入ってから反転の動きを見せています。

高いボラティリティ(株価の変動率)をもたらしている主因は言うまでもなく、米国の金融政策を巡る思惑。米経済の強さを示す本来は良いニュースが、金融引き締めの長期化につながる悪いニュースに解釈されるようなねじれ状況が影響しています。

週明けの株式市場は、米国の追加利上げの見通しが薄れたことなどで反発の姿勢を見せていますが、債務上限問題などによる米国の金利情勢の変化で、リスクオフモードに一気に傾く可能性はゼロではありません。

反攻は、9月下落の前兆を確認することから始まる

それらを踏まえて、9月半ばから始まった下落の要因についておさらいしてみると、今回の下落では、その前兆がまったく無かったわけではありません。

まず、直近この下落相場を主導したのは、日本株市場の最大の投資主体である海外投資家の需給であり、春先からの強烈な上昇相場を牽引していたのも彼らでした。

それが、夏以降に逆回転を引き起こして市場の下落を助長していることは、売買動向と株価指数の推移を見れば明らかです。

東証の投資部門別売買動向によれば、海外勢が強い買い越しを見せた4月以降には、日経平均株価も急騰を続け、6月後半までに買いが一巡して売り越しの週が混じるようになると、相場全体も頭打ちになります。

■日経平均株価と海外投資家の売買動向

QUICK・ファクトセットのデータを基に「株探」編集部作成。

注:売買動向は現先合計(先物は日経225とTOPIXの各ラージとミニ)の差引きデータ

海外勢の買い超し、売り超しはNT倍率の上昇・下落に反映

この動きを考えれば、9月半ばからの急落相場を主導したのは、4月から6月までに日本株を買い上がっていった海外勢の逃避行動と見て間違いないでしょう。

このことは、NT倍率の推移にも表れています。

■日経平均株価とNT倍率の推移(2023年1月~)

出所:リフィニティブ・データストリーム

海外勢が買い越しを始めた23年4月以降にNT倍率は急伸し、日経平均株価もそれに沿って急騰を見せました。しかし、その後にNT倍率が一転して緩やかな下落を見せ始めると、日経平均株価も頭打ちの状態となりました。

同様に、NT倍率と海外投資家の売買動向を比較すると、その傾向を確認できます。つまり、海外勢はすでに6月以降に日本の大型株から、徐々に抜け始めていたことになります。

■NT倍率と海外投資家・売買動向

QUICK・ファクトセットのデータを基に「株探」編集部作成。注:売買動向は現先合計

運用資金が巨大な海外勢は、基本的に大型株にしか投資できず、資金を引き揚げるにも段階的に行わないと自らの売りで相場を必要以上に冷やしてしまいます。これらから、彼らはすでに6月末前後から売りモードにシフトし始めたと見ていいでしょう。

この断続的な売り需給に対して、個人投資家や国内企業の自社株買いなどが必死に買い支えていた構図が、ここ数カ月間で出来上がっていたことになります。

売られたのは、割高より割安な銘柄

では、9月半ば以降のパニック売りに近い環境の中で、強く売られた銘柄、逆に値持ちが良かった銘柄には、どのようなものがあるのでしょうか。定量的な投資効果を、見てみましょう。

投資効果の計測期間は、2023年10月4日から遡って1週間としています。

母集団はTOPIX500構成銘柄で、

各投資指標の高低の判断は、5分位(指標の上位・下位20%点)で分類しています。

まずは、割安性の代表格、PER(株価収益率)とPBR(株価純資産倍率)の高低別の投資効果です。下のグラフに示されているように、割安な銘柄が割高な銘柄に比べて売られていることが明らかになっています。

■10月4日時点の過去1週間のPER、PBRの投資効果

出所:リフィニティブ・データストリーム

この理由は明白で、4月以降の市場の上昇時に、海外勢が割安株を買い続けて保有していたものを、放出したものと見られます。

東京証券取引所のPBR1倍割れ是正の議論の高まりで、おそらく彼らはPBRが1倍に満たない割安株を大量に買い込んでいたのでしょう。

PBRの低い銘柄は、製造業や資源などの銘柄が多く含まれるため、業種としても、いわゆる外需・景気敏感系に偏っていたことは明らかです。

■東証業種別指数の年初来騰落率ランキング

| 上位 | 下位 | ||||

| 順位 | 業種 | 年初来 騰落率 | 順位 | 業種 | 年初来 騰落率 |

| 1 | 鉄鋼 | 52% | 1 | サービス業 | 4% |

| 2 | 鉱業 | 46% | 2 | 非鉄金属 | 4% |

| 3 | 輸送用機器 | 43% | 3 | 医薬品 | 4% |

| 4 | 卸売業 | 35% | 4 | 空運業 | 6% |

| 5 | 銀行業 | 35% | 5 | 精密機器 | 7% |

| 6 | 海運業 | 31% | 6 | 水産・農林業 | 7% |

| 7 | 建設業 | 29% | 7 | 繊維製品 | 8% |

| 8 | ゴム製品 | 28% | 8 | 陸運業 | 9% |

| 9 | その他金融業 | 27% | 9 | 小売業 | 10% |

| 10 | 電気・ガス業 | 27% | 10 | 情報・通信業 | 11% |

それまで上昇していた銘柄ほど、売られた

本来、長期成長率の観点からは、米国の金利が高止まりを続ける環境では、割安株は成長株に対して強く買われてしかるべきです。

直近の日本株市場では、そうした定量要素を無視した動きが見られているのは、需給要因で株価が動く環境であったことを示します。

それを示すのが、下のグラフに示したリターン・リバーサルの投資効果です。

■10月4日時点の過去1週間のリターン・リバーサルの投資効果

出所:リフィニティブ・データストリーム

過去1カ月、3カ月、6カ月の株価の騰落率の高低をもとに直近1週間の銘柄群の動きを観察すると、どの期間の騰落率であっても、上昇していた銘柄群のパフォーマンスが悪く、すでに売られていた銘柄は相対的に底堅い動きとなっていたことが分かります。

今年に買われた銘柄がそのまま売られている現象が、ここで確認できたことになります。これらの結果を見るかぎり、現在の相場環境は需給の逆回転が一時的に加速しただけ、といっていいでしょう。

需給が逆回転した後に、注目できるのは

では、これまでの相場の流れは理解できたとして、今後はどういった銘柄に選択的に投資をしていけばいいでしょうか。上記までの需給の動きを考えると、このまま海外勢の保有していそうな大型の割安株を敬遠し、内需の成長株へと資金をシフトしていくべきなのでしょうか。

これについては、短期投資と長期投資で見方が変わってくると思います。目先の投資アイデアとしては、次のようになります。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株