全体で売買益期待が最大の銘柄はレーザーテク、では上級者は

~個人投資家3750人調査で判明~

ビジネス誌、マネー誌などを経て、2018年4月にみんかぶ(現ミンカブ・ジ・インフォノイド)に入社。現在に至る。

第1回「調査で判明、上級者と4連勝さんの含み益&含み損の大きい銘柄」を読む

上級者・4連勝さんシリーズの2回目は、

| ・投資スタイル別の注目指標および情報 |

| ・平均的な銘柄保有期間や信用取引の利用動向 |

| ・売買益期待が最大の銘柄の上位ランキング |

――などを紹介する。

上級者の投資スタイルのトップは「バリュー」で半数に、4連勝さんも

まず投資スタイルは、「全体」「上級者」「4連勝さん」とも、トップが「バリュー」で、2位が「グロース」で一致している。

ただし、バリュー派が占める割合が異なっている。全体では38%だが、上級者の場合は51%、4連勝さんでは50%と半数を占める状況だ。

■投資スタイルの内訳

| 順位 | 全体 | 割合 | 上級者 | 割合 | 4連勝 | 割合 |

| 1位 | バリュー | 38% | バリュー | 51% | バリュー | 50% |

| 2位 | グロース | 28% | グロース | 25% | グロース | 22% |

| 3位 | テクニカル・需給 | 15% | その他 | 8% | テクニカル・需給 | 10% |

| 4位 | テーマ | 9% | テクニカル・需給 | 7% | その他 | 8% |

| 5位 | その他 | 6% | テーマ | 6% | テーマ | 6% |

| 6位 | イベント | 4% | イベント | 3% | イベント | 3% |

注:回答数は全体、上級者、4連勝の順に、3750、236、594。単独回答

上級者と4連勝さんにおいて、バリュー派の割合が高い理由は、どこにあるのか。まず、過去の調査と比べると、全回答者の中でバリュー派の割合は増える傾向にある。

20年春からのコロナ反発相場の余韻が残る21年春の調査では、グロースが1位で、バリューが2位だった(下の表の右)。

しかし、欧米が金融引き締めモードに転換し、グロース株に向かい風が吹いてきた22年春の調査では、バリューがグロースを逆転した(同中央)。

そして今年は、上に見たようにバリューが昨年に続いてトップとなり、しかもバリューとグロースの割合の差が10ポイントと、昨年の5ポイントから広がっている。

■21年~23年の投資スタイルの順位の動き

| 順位 | 23年 | 割合 | 22年 | 割合 | 21年 | 割合 |

| 1位 | バリュー | 38% | バリュー | 36% | グロース | 33% |

| 2位 | グロース | 28% | グロース | 31% | バリュー | 31% |

| 3位 | テクニカル・需給 | 15% | テクニカル・需給 | 14% | テクニカル・需給 | 13% |

| 4位 | テーマ | 9% | テーマ | 9% | テーマ | 11% |

| 5位 | その他 | 6% | その他 | 6% | イベント | 7% |

| 6位 | イベント | 4% | イベント | 3% | その他 | 5% |

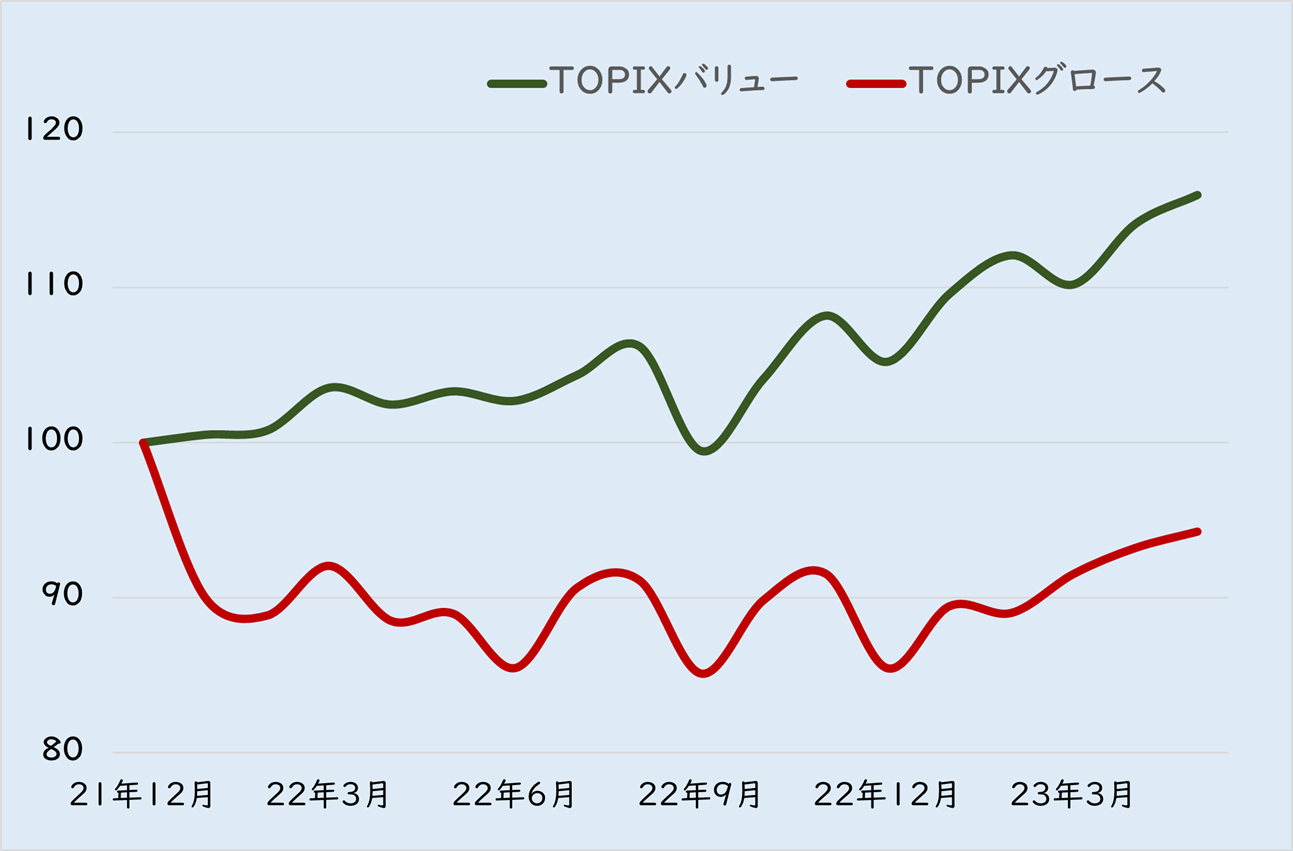

21年末からのTOPIX(東証株価指数)のバリュー指数とグロース指数のパフォーマンスを比較すると、依然としてバリュー優位の状況は変わっていないことから、バリュー派の勢力が拡大している可能性がある。

■TOPIXのバリュー指数とグロース指数の動き(21年12月=100)

出所:QUICK・ファクトセット

バリュー派の割合を、投資歴別に見たのが以下の表だ。上級者と全体とも、投資歴が30年以上の人と、2019年以降と最近に投資を始めた人は、バリュー派がそれぞれの総計より、やや上回っている。

■バリュー派の上級者と全体の投資歴別の割合比較

| 投資開始年 | 上級者 | 全体 | ||

| バリュー | 総計 | バリュー | 総計 | |

| 1993年以前 | 41.3% | 39.4% | 13.4% | 12.6% |

| 1994~2003年 | 19.0% | 19.5% | 11.5% | 10.3% |

| 2004~13年 | 19.8% | 21.2% | 18.5% | 18.1% |

| 2014~18年 | 10.7% | 11.4% | 15.5% | 17.3% |

| 2019~21年 | 9.1% | 8.5% | 31.5% | 31.0% |

| 2022年以降 | ―― | ―― | 9.6% | 10.7% |

注:回答数は、上級者が順に121、236で、全体が順に1414、3750

バリュー優位だった22年をスタイル別にパフォーマンスを比較

では、このバリュー優位の流れに上級者や4連勝さんの成果は、スタイルによって差が出たのか。22年のプラス・パフォーマンスの分布を、上級者と全体で比較した。

まず前回の記事で見たように、上級者の総計(下の表の右端)では、1位が「10~30%未満」、2位が「5~10%未満」の順で、これはバリューとグロースのいずれも同じだった。ただ、バリュー派は、この2つのパフォーマンスで78%を占めているのに対して、グロース派は55%だった。

グロース派は「30~50%未満」「50~80%未満」「2~5倍未満」などの高パフォーマンスでも、一定の割合を占めている。

これは、上級者のグロース派はバリュー派に比べて母集団が小さいことが影響している可能性はある。同時にバリュー優位の展開の中でも、株価を伸ばすグロース銘柄は存在しており、そうした銘柄を探すことができた可能性がある。

■上級者―スタイル別22年のプラス・パフォーマンス分布

| 22年のプラス状況 | バリュー | グロース | テク・需給 | その他 | テーマ | イベント | 総計 |

| 5%未満 | 9% | 7% | 0% | 12% | 8% | ―― | 8% |

| 5~10%未満 | 32% | 13% | 8% | 12% | 25% | 29% | 24% |

| 10~30%未満 | 46% | 42% | 31% | 53% | 33% | 29% | 44% |

| 30~50%未満 | 8% | 11% | 8% | 18% | 0% | 29% | 10% |

| 50~80%未満 | 1% | 11% | 23% | ―― | 17% | ―― | 6% |

| 80~100%未満 | 1% | 2% | ―― | ―― | 0% | ―― | 1% |

| 2倍~5倍未満 | 3% | 11% | 23% | ―― | 17% | 14% | 7% |

| 5倍~10倍未満 | ―― | 2% | ―― | ―― | 0% | ―― | 1% |

| わからない | ―― | ―― | 8% | 6% | 0% | ―― | 1% |

注:回答数はバリュー106、グロース45、テク・需給13、その他17、テーマ12、イベント7で合計200

全体のスタイル別の動向は以下の通りで、いずれも上級者と比べると、低いパフォーマンスの割合が高くなる傾向がある。

■全体――スタイル別の22年のプラス・パフォーマンス分布

| 22年のプラス状況 | バリュー | グロース | テク・需給 | その他 | テーマ | イベント | 総計 |

| 5%未満 | 22% | 26% | 19% | 26% | 27% | 24% | 23% |

| 5~10%未満 | 37% | 30% | 41% | 38% | 33% | 26% | 35% |

| 10~30%未満 | 32% | 30% | 28% | 27% | 23% | 34% | 30% |

| 30~50%未満 | 5% | 6% | 5% | 4% | 6% | 10% | 5% |

| 50~80%未満 | 1% | 3% | 3% | 2% | 4% | 2% | 2% |

| 80~100%未満 | 0% | 1% | 0% | 1% | 1% | ―― | 0% |

| 2倍~5倍未満 | 1% | 2% | 1% | ―― | 2% | 2% | 2% |

| 5倍~10倍未満 | 0% | 0% | ―― | ―― | 0% | ―― | 0% |

| 10倍~20倍未満 | ―― | 0% | ―― | ―― | 1% | ―― | 0% |

| わからない | 2% | 2% | 1% | 3% | 2% | 2% | 2% |

注:回答数はバリュー837、グロース429、テク・需給208、その他116、テーマ121、イベント58で合計1769

バリュー派のトップ3は、「配当利回り」「収益バリュー」「PERの水準」

では、ここからスタイル別に、注目指標および情報について見ていく。

まずバリュー派について見ると、上級者、4連勝さん、全体とも、すべて同じ順位だった。トップ3は「配当利回り」「収益バリュー」「PERの水準」になる。

注目する指標の順位に差がない中で、上に見たような上級者と全体でパフォーマンスの差が生じているのは、情報の活用や、最後に見る保有期間などが影響している可能性がある。

■バリュー派の注目指標・情報

| 順位 | 全体 | 割合 | 上級者 | 割合 | 4連勝 | 割合 |

| 1位 | 配当利回り | 59% | 配当利回り | 70% | 配当利回り | 66% |

| 2位 | 収益バリュー | 54% | 収益バリュー | 60% | 収益バリュー | 58% |

| 3位 | PERの水準 | 45% | PERの水準 | 52% | PERの水準 | 46% |

| 4位 | PBRの水準 | 39% | PBRの水準 | 50% | PBRの水準 | 42% |

| 5位 | 財務基盤の安定性 | 37% | 財務基盤の安定性 | 35% | 財務基盤の安定性 | 41% |

| 6位 | 資産バリュー | 21% | 資産バリュー | 28% | 資産バリュー | 23% |

| 7位 | 理論価値より割安 | 15% | 理論価値より割安 | 18% | 理論価値より割安 | 15% |

| 8位 | 適時開示 | 13% | 適時開示 | 13% | 時価総額の水準 | 11% |

| 9位 | 時価総額の水準 | 12% | 時価総額の水準 | 8% | 適時開示 | 11% |

| 10位 | その他 | 7% | その他 | 6% | その他 | 8% |

| 11位 | 大株主の保有割合 | 2% | 大株主の保有割合 | 5% | 投信組み入れ動向 | 2% |

| 12位 | 投信組み入れ動向 | 1% | 投信組み入れ動向 | 1% | 大株主の保有割合 | 1% |

注:回答数は左から順に4295、418、974。回答は4つまで

グロース派の注目指標・情報についても、3カテゴリーの間で順位の差はほとんどなく、トップ2は「利益の成長性」「売上高の成長性」の順になっている。

■グロース派の注目指標・情報

| 順位 | 全体 | 割合 | 上級者 | 割合 | 4連勝 | 割合 |

| 1位 | 利益の成長性 | 70% | 利益の成長性 | 75% | 利益の成長性 | 75% |

| 2位 | 売上高の成長性 | 57% | 売上高の成長性 | 61% | 売上高の成長性 | 56% |

| 3位 | 収益性の改善 | 44% | セクター・事業の成長性 | 54% | 収益性の改善 | 56% |

| 4位 | セクター・事業の成長性 | 41% | 収益性の改善 | 46% | セクター・事業の成長性 | 47% |

| 5位 | 適時開示 | 25% | 時価総額の水準 | 27% | 時価総額の水準 | 22% |

| 6位 | 時価総額の水準 | 22% | 適時開示 | 25% | 適時開示 | 21% |

| 7位 | フリーCFの動向 | 10% | フリーCFの動向 | 15% | フリーCFの動向 | 13% |

| 8位 | その他 | 7% | 大株主の保有割合 | 10% | 大株主の保有割合 | 5% |

| 9位 | 大株主の保有割合 | 5% | その他 | 5% | その他 | 5% |

| 10位 | 投信組み入れ動向 | 2% | 投信組み入れ動向 | 2% | 投信組み入れ動向 | 1% |

注:回答数は左から順に3010、189、398。回答は4つまで

テクニカル派については、3つのカテゴリーの間で順位が異なっている。例えば、上級者では2位が「ボリンジャーバンド」、3位が「歩み値」、4位が「一目均衡表」になっている。

■テクニカル・需給派の注目指標・情報

| 順位 | 全体 | 割合 | 上級者 | 割合 | 4連勝 | 割合 |

| 1位 | 出来高の増減 | 46% | 出来高の増減 | 44% | 移動平均線のGC・DC | 44% |

| 2位 | 移動平均線のGC・DC | 44% | ボリンジャーバンド | 38% | 出来高の増減 | 39% |

| 3位 | MACD | 33% | 歩み値 | 31% | 移動平均線の乖離率 | 36% |

| 4位 | 移動平均線の乖離率 | 30% | 一目均衡表 | 31% | 注文気配 | 28% |

| 5位 | 注文気配 | 24% | その他 | 31% | MACD | 28% |

| 6位 | ボリンジャーバンド | 24% | 移動平均線の乖離率 | 25% | ボリンジャーバンド | 20% |

| 7位 | RSI | 24% | RSI | 25% | 歩み値 | 16% |

| 8位 | 歩み値 | 17% | 移動平均線のGC・DC | 19% | 信用売り・買い残の変化 | 16% |

| 9位 | 信用売り・買い残の変化 | 15% | ストキャスティクス | 19% | 一目均衡表 | 16% |

| 10位 | 信用倍率 | 14% | 時価総額の水準 | 19% | その他 | 15% |

| 11位 | 一目均衡表 | 13% | 注文気配 | 13% | RSI | 13% |

| 12位 | その他 | 10% | 信用倍率 | 13% | RCI | 13% |

| 13位 | RCI | 9% | MACD | 13% | 信用倍率 | 11% |

| 14位 | ストキャスティクス | 7% | RCI | 13% | 時価総額の水準 | 11% |

| 15位 | 時価総額の水準 | 7% | 信用売り・買い残の変化 | 6% | ストキャスティクス | 10% |

| 16位 | 大株主の保有割合 | 3% | 大株主の保有割合 | 0% | 大株主の保有割合 | 3% |

注:回答数は左から順に1774、54、196。回答は5つまで

テーマ派については、3つのカテゴリーともトップ5に「半導体・同製造装置」「AI・IoT」「自動運転・EV」「インバウンド」「クリーンエネ・環境」が入っている点で共通している。

■テーマ派の注目指標・情報

| 順位 | 全体 | 割合 | 上級者 | 割合 | 4連勝 | 割合 |

| 1位 | 半導体・同製造装置 | 56% | AI・IoT | 50% | 自動運転・EV | 44% |

| 2位 | AI・IoT | 46% | 半導体・同製造装置 | 43% | 半導体・同製造装置 | 44% |

| 3位 | 自動運転・EV | 36% | インバウンド | 36% | インバウンド | 41% |

| 4位 | インバウンド | 30% | 自動運転・EV | 36% | AI・IoT | 38% |

| 5位 | クリーンエネ・環境 | 30% | クリーンエネ・環境 | 36% | クリーンエネ・環境 | 26% |

| 6位 | メタバース | 21% | 海運・空運・陸運 | 36% | 銀行・金融 | 26% |

| 7位 | 銀行・金融 | 21% | 銀行・金融 | 29% | メタバース | 21% |

| 8位 | ヘルスケア・少子高齢化 | 21% | 円高メリット | 21% | 海運・空運・陸運 | 21% |

| 9位 | 海運・空運・陸運 | 18% | その他 | 21% | 防衛 | 18% |

| 10位 | 防衛 | 18% | 防衛 | 14% | その他 | 18% |

| 11位 | その他 | 17% | ヘルスケア・少子高齢化 | 7% | 円高メリット | 15% |

| 12位 | レジャー | 11% | メタバース | 7% | ヘルスケア・少子高齢化 | 15% |

| 13位 | 円高メリット | 7% | キャッシュレス・暗号資産 | 7% | レジャー | 9% |

| 14位 | キャッシュレス・暗号資産 | 7% | レジャー | 0% | キャッシュレス・暗号資産 | 9% |

注:回答数は左から順に1099、48、117。回答は5つまで

イベント派は2位に「株主還元」が入っている点で共通しているが、その他は概ね3カテゴリーの間で傾向が異なっている。特に際立つのが上級者の場合、1位が「アクティビストの関与」、3位が「M&A(合併・買収)」となっている点だ。

22年春から実施された東証の市場区分の再編を契機に、プライム市場の暫定上場企業やPBR(株価純資産倍率)1倍割れ企業に対して、改善策が求められている。

上級者はこうした状況の中で、そのカタリスト(株価変動のきっかけ)として「アクティビストの関与」や「M&A」に注目しているとみられる。

なお『株探プレミアム』では、、PBR1倍割れ企業に対するアクティビストの関与に注目し、成果を上げている投資家、ゆうとさん(ハンドルネーム)の例を今年3月末から4回シリーズで紹介している(参考記事)。

■イベント派の注目指標・情報

| 順位 | 全体 | 割合 | 上級者 | 割合 | 4連勝 | 割合 |

| 1位 | 決算発表・業績修正 | 75% | アクティビストの関与 | 50% | 決算発表・業績修正 | 75% |

| 2位 | 株主還元 | 46% | 株主還元 | 50% | 株主還元 | 50% |

| 3位 | 新高値更新 | 43% | M&A | 50% | 株式分割 | 35% |

| 4位 | 新製品・新技術 | 35% | 決算発表・業績修正 | 38% | 新高値更新 | 30% |

| 5位 | 適時開示 | 28% | 株主優待新設・改善 | 38% | 株主優待新設・改善 | 30% |

| 6位 | 株主優待新設・改善 | 22% | 大株主の保有割合 | 38% | 新製品・新技術 | 30% |

| 7位 | 株式分割 | 19% | 適時開示 | 38% | M&A | 30% |

| 8位 | 時価総額の水準 | 19% | 新高値更新 | 25% | アクティビストの関与 | 20% |

| 9位 | アクティビストの関与 | 12% | 株式分割 | 13% | 適時開示 | 20% |

| 10位 | 大株主の保有割合 | 12% | 経営体制の変更 | 13% | 大株主の保有割合 | 15% |

| 11位 | M&A | 9% | 時価総額の水準 | 13% | 経営体制の変更 | 10% |

| 12位 | 増担保の規制動向 | 6% | その他 | 13% | 時価総額の水準 | 10% |

| 13位 | その他 | 6% | 新製品・新技術 | 0% | 増担保の規制動向 | 0% |

| 14位 | 経営体制の変更 | 6% | 増担保の規制動向 | 0% | ディストレスト | 0% |

| 15位 | ディストレスト | 1% | ディストレスト | 0% | その他 | 0% |

注:回答数は左から順に546、30、71。回答は4つまで

平均的な保有期間と信用取引の利用動向は以下の通り。上級者は長期と超長期が多く占めている。

■平均的な銘柄保有期間

| 順位 | 全体 | 割合 | 上級者 | 割合 | 4連勝 | 割合 |

| 1位 | 中期 | 43% | 長期 | 43% | 長期 | 41% |

| 2位 | 長期 | 32% | 超長期 | 41% | 中期 | 38% |

| 3位 | 中短期 | 23% | 中期 | 33% | 超長期 | 33% |

| 4位 | 超長期 | 19% | 中短期 | 17% | 中短期 | 14% |

| 5位 | 短期 | 15% | 短期 | 8% | 短期 | 10% |

| 6位 | 超短期 | 6% | 超短期 | 2% | 超短期 | 2% |

注:回答数は左から順に5180、339、818。回答は2つまで

■信用取引の利用動向

| 順位 | 全体 | 割合 | 上級者 | 割合 | 4連勝 | 割合 |

| 1位 | していない | 62% | していない | 64% | していない | 69% |

| 2位 | 買いと売り | 24% | 買いと売り | 25% | 買いと売り | 18% |

| 3位 | 買いのみ | 11% | 買いのみ | 8% | 買いのみ | 7% |

| 4位 | 売りのみ | 3% | 売りのみ | 3% | 売りのみ | 6% |

注:回答数は左から順に3750、236、594。単独回答

売買益期待が最大のトップ3は、レーザーテク、三菱UFJ、日本製鉄

最後に、売買益期待の大きい銘柄のランキングを紹介する。大きさを「最大」「2番目」「3番目」と分けて、それぞれ原則30位をメドに掲載している。また銘柄の関連情報もランキングの下に掲載している。

なお、上級者と4連勝さんのそれぞれのランキングは、次ページの株探プレミアム会員専用ページで閲覧可能となっている。

次回は、今後6カ月の日本株の投資態度や方針や日本株投資で注視する指標および情報、そして配当期待の大きい銘柄のランキングなどを紹介する。

■売買益期待が最大・2番目・3番目に高い銘柄のランキング

| 順位 | 銘柄名<コード> | 順位 | 銘柄名<コード> | 順位 | 銘柄名<コード> |

| 1位 | レーザーテク<6920> | 1位 | 三菱UFJ<8306> | 1位 | 三菱UFJ<8306> |

| 2位 | 三菱UFJ<8306> | 2位 | 日本製鉄<5401> | 2位 | 日本製鉄<5401> |

| 3位 | 日本製鉄<5401> | 3位 | 商船三井<9104> | 3位 | トヨタ<7203> |

| 4位 | エニーカラー<5032> | 4位 | 三菱商<8058> | 4位 | オリックス<8591> |

| 5位 | Aバランス<3856> | 5位 | トヨタ<7203> | 5位 | 郵船<9101> |

| 6位 | 三菱商<8058> | 5位 | 丸紅<8002> | 6位 | 丸紅<8002> |

| 7位 | 商船三井<9104> | 5位 | 郵船<9101> | 6位 | 三井住友FG<8316> |

| 8位 | 郵船<9101> | 8位 | 信越化<4063> | 8位 | 三菱商<8058> |

| 9位 | 三井住友FG<8316> | 9位 | オリックス<8591> | 9位 | 商船三井<9104> |

| 10位 | 信越化<4063> | 10位 | 武田<4502> | 10位 | JT<2914> |

| 11位 | トヨタ<7203> | 10位 | エニーカラー<5032> | 11位 | INPEX<1605> |

| 12位 | ソニーG<6758> | 10位 | NTT<9432> | 11位 | NTT<9432> |

| 12位 | 東エレク<8035> | 13位 | ENEOS<5020> | 11位 | KDDI<9433> |

| 14位 | 武田<4502> | 13位 | 三井住友FG<8316> | 14位 | ソニーG<6758> |

| 14位 | Eインフィニ<7692> | 15位 | 特殊陶<5334> | 14位 | 三菱HCキャ<8593> |

| 16位 | INPEX<1605> | 15位 | KDDI<9433> | 16位 | 円谷フィHD<2767> |

| 16位 | セルシード<7776> | 17位 | INPEX<1605> | 16位 | 武田<4502> |

| 18位 | ワイエイシイ<6298> | 18位 | フェローテク<6890> | 16位 | エニーカラー<5032> |

| 19位 | JT<2914> | 19位 | JT<2914> | 16位 | ルネサス<6723> |

| 20位 | マイクロ波<9227> | 19位 | 三井物<8031> | 16位 | レーザーテク<6920> |

| 21位 | OLC<4661> | 21位 | レーザーテク<6920> | 16位 | 任天堂<7974> |

| 22位 | ソシオネクス<6526> | 22位 | 三菱HCキャ<8593> | 22位 | 信越化<4063> |

| 22位 | ルネサス<6723> | 23位 | 双日<2768> | 22位 | ENEOS<5020> |

| 22位 | 伊藤忠<8001> | 23位 | ルネサス<6723> | 22位 | WSCOPE<6619> |

| 25位 | フェローテク<6890> | 25位 | Appier<4180> | 22位 | 日産自<7201> |

| 25位 | 任天堂<7974> | 25位 | ソシオネクス<6526> | 22位 | 三井物<8031> |

| 27位 | NF日経レバ<1570> | 25位 | 伊藤忠<8001> | 22位 | 川崎汽<9107> |

| 27位 | オリックス<8591> | 25位 | 東エレク<8035> | 22位 | SBG<9984> |

| 27位 | SBG<9984> | 25位 | 川崎汽<9107> | 29位 | NF日経レバ<1570> |

| 30位 | 三井物<8031> | 30位 | ソニーG<6758> | 29位 | ソシオネクス<6526> |

| 30位 | NTT<9432> | 30位 | みずほFG<8411> | 29位 | ANAHD<9202> |

| 30位 | KDDI<9433> | 30位 | マイクロ波<9227> | 29位 | マイクロ波<9227> |

注:回答数は左から順に1082、1106、1109

■売買益期待のランキング銘柄の関連情報

| 銘柄名<コード> | 3期平均 増収率 | 3期平均 経常増益率 | 過去最高 経常利益 | 過去最高 年度 | 配当 利回り |

| レーザーテク<6920> | 46.5% | 62.4% | 335.8億円 | 2022/06 | 0.70% |

| 三菱UFJ<8306> | ▲3.2% | 4.5% | 1兆7130億円 | 2015/03 | 3.71% |

| 日本製鉄<5401> | 3.3% | 48.6% | 8165.8億円 | 2022/03 | 5.82% |

| エニーカラー<5032> | 41.5億円 | 2022/04 | |||

| Aバランス<3856> | 149.0% | 38.7% | 15.1億円 | 2022/06 | 0.06% |

| 三菱商<8058> | 13.4% | 37.3% | 1兆6806億円 | 2023/03 | 3.88% |

| 商船三井<9104> | 11.7% | 145.1% | 8115.9億円 | 2023/03 | 5.55% |

| 郵船<9101> | 16.2% | 192.2% | 1兆1098億円 | 2023/03 | 3.79% |

| 三井住友FG<8316> | ▲10.5% | ▲2.9% | 1兆4323億円 | 2014/03 | 4.07% |

| 信越化<4063> | 22.1% | 34.6% | 1兆0202億円 | 2023/03 | 2.50% |

| トヨタ<7203> | 3兆9905億円 | 2022/03 | 2.77% | ||

| ソニーG<6758> | 1兆1803億円 | 2023/03 | 0.63% | ||

| 東エレク<8035> | 16.2% | 23.2% | 6017.2億円 | 2022/03 | 3.31% |

| 武田<4502> | 19.4% | 33.3% | 5850.2億円 | 2007/03 | 3.89% |

| Eインフィニ<7692> | 9.8% | 0.0% | 5.5億円 | 2020/07 | 0.47% |

| INPEX<1605> | 32.5% | 41.2% | 1兆4382億円 | 2022/12 | 4.36% |

| セルシード<7776> | ▲22.9% | 0.00% | 1.4億円 | 2018/12 | |

| ワイエイシイ<6298> | ▲14.1% | ▲7.0% | 35.8億円 | 2007/03 | 2.55% |

| JT<2914> | 6.9% | 8.5% | 6362.0億円 | 2014/03 | 6.29% |

| マイクロ波<9227> | 0.3億円 | 2020/03 | |||

| OLC<4661> | 1.3% | 4.5% | 1294.4億円 | 2019/03 | 0.18% |

| ソシオネクス<6526> | 0.0% | 0.0% | 234.4億円 | 2023/03 | 1.78% |

| ルネサス<6723> | 27.8% | 0.0% | 3623.0億円 | 2022/12 | |

| 伊藤忠<8001> | 8.3% | 16.4% | 1兆1500億円 | 2022/03 | 3.38% |

| フェローテク<6890> | 14.4% | 47.7% | 259.9億円 | 2022/03 | 3.18% |

| 任天堂<7974> | 7.0% | 18.6% | 6790.0億円 | 2021/03 | 2.57% |

| NF日経レバ<1570> | |||||

| オリックス<8591> | 1.2% | 8.5% | 5048.8億円 | 2022/03 | 3.68% |

| SBG<9984> | 0.7% | 5兆6705億円 | 2021/03 | 0.86% | |

| 三井物<8031> | 19.0% | 37.7% | 1兆3953億円 | 2023/03 | 3.44% |

| NTT<9432> | 0.8% | 2.4% | 1兆7955億円 | 2022/03 | 2.85% |

| KDDI<9433> | 2.3% | 1.8% | 1兆0645億円 | 2022/03 | 3.18% |

| 丸紅<8002> | 10.4% | 6517.5億円 | 2023/03 | 4.01% | |

| ENEOS<5020> | ▲0.6% | 14.9% | 7717.9億円 | 2022/03 | 4.56% |

| 特殊陶<5334> | 9.7% | 27.8% | 933.8億円 | 2023/03 | 5.10% |

| 三菱HCキャ<8593> | 26.9% | 10.2% | 1172.4億円 | 2022/03 | 4.35% |

| 双日<2768> | 12.2% | 27.1% | 1550.4億円 | 2023/03 | 4.52% |

| Appier<4180> | 39.1% | 1.1億円 | 2022/12 | ||

| 川崎汽<9107> | 8.6% | 353.5% | 6908.4億円 | 2023/03 | 5.75% |

| みずほFG<8411> | 0.3% | ▲3.0% | 1兆0109億円 | 2015/03 | 4.23% |

| 円谷フィHD<2767> | 23.2% | 136.8億円 | 2011/03 | 1.68% | |

| WSCOPE<6619> | 50.7% | 82.9億円 | 2022/12 | ||

| 日産自<7201> | ▲10.0% | ▲17.6% | 8647.3億円 | 2017/03 | 0.98% |

| ANAHD<9202> | ▲4.7% | 23.5% | 1606.4億円 | 2018/03 |

出所:QUICK・ファクトセット、株探。注:データは5月9日終値時点。銘柄名は略称。

決算基準の変更があった場合などは空欄。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

米株

米株