23年も「絶対に負けない!」で取り組む「この2つ」

~すご腕投資家みのうさん&Toshiさん対談~最終回

みのうさん(ハンドルネーム・40代・男性):

みのうさん(ハンドルネーム・40代・男性):

株探プレミアムが2021年に連載した「強い投資家はどんな人」シリーズに登場したすご腕。1990年代半ばに金融機関に新卒入社。運用部門に異動後、バリューファンドのファンドマネージャーとして10年以上にわたり活躍する。2014年に退職した後は、株式および不動産投資をしながら16年に起業し3つの事業を起こすが、現在それらは譲渡し、専業投資家として株式投資にメインの軸足を移す。投資スタイルは主として決算内容に着目し、バリュー的視点からグロース銘柄を狙う。30~40銘柄に分散投資。現在の運用資金は数億円に。

Toshiさん(ハンドルネーム・30代・男性):

Toshiさん(ハンドルネーム・30代・男性):

2016年後半に元手400万円で株式投資を本格開始以降、好成績を続け、5年足らずで億り人達成。

不動産向けに資金を引き出しつつも、億達成翌年の22年には2倍の2億円以上に拡大させた。22年春にFIRE(経済的自立と早期退職)し、専業投資家に転身。決算モメンタムを生かした投資法を行い、得意なデータ分析を駆使してその精度を上げる。グロース株を中心とした日本株個別銘柄以外にも為替、先物取引でもリターンを上げ、多方面にアンテナを張り投資スキルアップを目指す。みのうさんと同様、「強い投資家はどんな人」シリーズに登場している。

みのうさんの前回記事を読む

Toshi: さんの前回記事を読む

第1回記事「負けない投資で福来たる~すご腕2人に聞いた『22年の反省と23年の展望』」を読む

第2回記事「決算は水物? いやいや予測は可能、けど決算プレーが通じない時も」を読む

新年相場がスタートした日本株市場。

米国をはじめとする金融政策の大きな転換で揺れた中でも2022年に好成績を上げたすご腕投資家のみのうさんとToshiさん(ともにハンドルネーム)は、23年相場をどんな戦略で攻略しようとしているのか。

その展望と、勝負の銘柄について聞いた。

全体はイマイチでも個人投資家に勝機あり

―― 年が明けました。2023年はどんなことに気を配り、どんな方針で投資に取り組みますか。

みのうさん(以下、みのう): まず23年は、個人投資家には勝ち目のある年になると見ています。期待も込められているのと、うまく立ち回ることができれば、という前提がありますが。

大きな動きとしては、日経平均株価やTOPIX(東証株価指数)など指数系は苦戦する一方で、固有のファンダメンタルズ要因で業績も株価も伸ばせる個別株はいくつも登場すると見ています。

別の言い方をすると、指数系やそれに連動しやすい大型株には分が悪く、これらに該当しない中小型株に勝機がある。個人投資家は、しっかり選別の目を持てば大きく勝てるチャンスはあるでしょう。

―― 選別は、どのような観点で行うのですか。

みのう: 具体的には、

「避けるべきは、景気敏感株」

「買うべきは、ディフェンシブ&好業績のグロース株」

――と、これらを土台に銘柄を選択していく方針です。

その根拠としては、23年の日本株は、

・米利上げの副作用による景気減退のあおりを受ける、

・円安メリットの剥落、

――という「ダブルパンチが襲うことを、覚悟しなければならない」と見立てているからです。

ドル円レートは22年末時点で130円前半と、一時の150円近辺から大きく円高方向に動いています。この水準は3月決算企業の今期の平均ドル円レートと「同じ、もしくは円高の水準」となります。とすると今期業績に円安メリットが発生した企業にとって、来期は為替によるプラスの恩恵がなくなるか、ややマイナスとなってくる可能性があります。

企業は、為替前提を保守的に設定しがちです。今年の4月後半から5月前半にかけて示される24年3月期の期初計画では、為替の前提を23年3月期と比べて円高水準に変更され、為替要因が来期の大きな減益要因となる可能性があります。

以上の点から、外需・景気敏感株が多く含まれる日本の株価指数の上値は重くなり、また外需・景気敏感株そのものも避けておくのが賢明と考えています。

■ドル円相場の日足チャート(22年1月~)

昨年の逆でディフェンシブ&グロースに注目

―― 避けるのは、電機や精密機械、そして素材関連などですね。では、内需・ディフェンシブ&グロースを狙うのはどのような見立てからでしょうか。

みのう: 「23年は、22年の逆が起こる」という発想です。

22年は円安の進行、そしてエネルギー価格の上昇が際立った年でしたが、23年は「円安から円高へ」「資源価格は落ち着く」との動きになると考えます。この想定通りに展開すると、22年に「円安」と「資源価格のコストアップ」が重しになって業績がメタメタになった企業が、巻き返しに転じる可能性があります。

海外から輸入して製品や原材料を調達している企業にとって、円安はコストアップ要因で業績にマイナスでした。しかし、円安の修正で来期の24年3月期は、タイムラグはあるもののコストアップ要因が落ち着きます。

加えて、販売価格への転嫁がプラス効果として表れてきます。グローバル景気の減速により、資源価格も落ち着けば、円安の修正と同様の効果が期待できます。

―― 巻き返しが見込める内需株で期待のセクターは?

みのう: 「電力」「食品」「小売」などは、足かせが取れて業績が浮上する局面が出てくると見ています。

あとは、来期の企業業績は全般的に厳しいと見るなら、「医薬品」などのディフェンシブも選択肢になってくるでしょう。景気敏感ではない「高配当株」も同様です。景気敏感株は、足元で配当利回りが高くても、減配リスクが出てくるため好ましくないと考えています。

グロース株は、米国の利上げに伴って昨年に進行したバリュエーション調整が、今年は緩やかながらも逆の動きになると想定しています。世界景気が悪化しても、自立成長を期待できる銘柄に注目が集まるでしょう。

米国は早ければ23年中、遅くとも24年には利下げを実施すると見られています。金融相場の到来を見越して、グロース株に資金が流れ始める可能性があります。

――22年は、金融当局と市場の期待にかい離が生じる失望売りに何度か見舞われました。

みのう: 株式投資では、自分のシナリオ通りに進まないことが往々にしてあるものです。実際、私も足元で食らっている銘柄も出ています。

FRB(米連邦準備理事会)が仮に今年前半に利上げを打ち止めても、そこから緩和に転じるのは時期尚早というメッセージを当面続ける可能性は十分あります。

その際には、期待先行で買われたグロース株が大きなポジション調整に見舞われることも頭に入れておかなくはなりません。

ただし、そうした下げ局面があっても、方向感としては「引き締めから緩和へ」であることに変わりないとの考えに立ち、調整局面では「買い場」と捉えていくつもりです。

高配当ポートフォリオ、インバウンドも強化

―― Toshiさんはいかがですか。

Toshiさん(以下、Tosh): 私もみのうさんと同じ意見です。そのうえで、2回目で登場したリユースのトレジャー・ファクトリー<3093>に着目したのと同様、国内独自の要因で伸びていける内需系グロースを中心に攻めていきたいと考えています。

そして、脇固めとして双日<2768>や三井住友フィナンシャルグループ<8316>など、24年3月期の還元見通しが明確な高配当銘柄への投資も強化させていくつもりです。

高配当はインカム狙いの専用ポートフォリオという位置づけで、昨年から構築し始めました。パフォーマンスは当初資金の10%増と好発進しており、特に専業投資家に転身した私にとっては有力な戦力となっています。

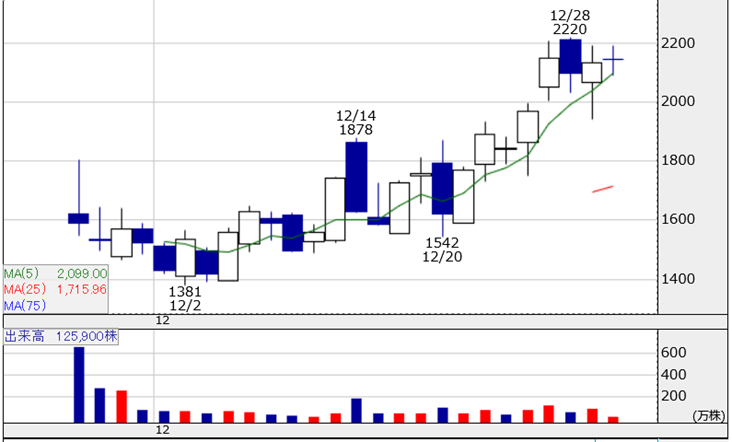

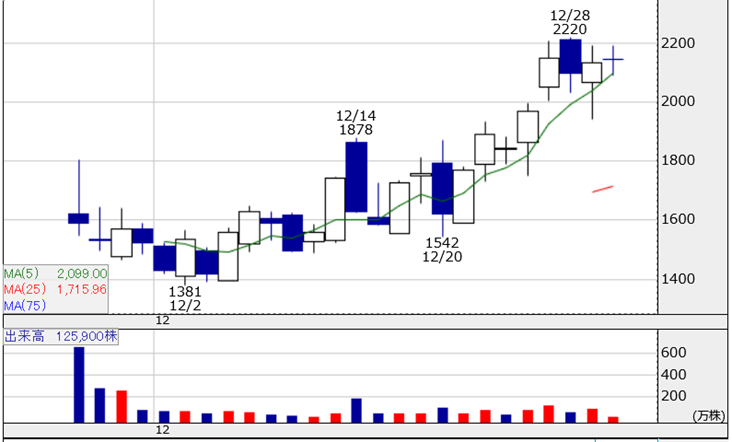

そのほかに、現在保有中の旅行予約システム提供のtripla<5136>も期待しています。昨年11月下旬にIPO(新規株式公開)した同社の時価総額は、足元で110億円程度と小粒です。それだけに、伸びしろは大きいと見ています。

同社は、利用者が専用サイトを通して予約をすると、その宿泊代金の一部が利益につながる収益構造となっていて、件数が増えるほど儲かる仕組みです。コストをある程度の水準に抑えたまま利益拡大できるモデルは優位性があると感じます。

足元では、コロナ感染者数が拡大し、特に中国では猛威を振るっているという懸念材料もありますが、現時点では、昨年から勢いを取り戻し始めたインバウンド(訪日外国人)需要は堅調に伸びていくと考えています。

■triplaの日足チャート(2022年11月下旬~)

―― みのうさんは昨年12月に発売された『会社四季報』(東洋経済新報社)を、久しぶりに冊子版で入手したそうですね。電子版ではチェックを続けていたのを、今回は冊子版で行うのはなぜですか。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

文・イラスト/福島由恵(ライター)、編集・構成/真弓重孝(株探編集部)

みのうさん(ハンドルネーム・40代・男性):

みのうさん(ハンドルネーム・40代・男性):株探プレミアムが2021年に連載した「強い投資家はどんな人」シリーズに登場したすご腕。1990年代半ばに金融機関に新卒入社。運用部門に異動後、バリューファンドのファンドマネージャーとして10年以上にわたり活躍する。2014年に退職した後は、株式および不動産投資をしながら16年に起業し3つの事業を起こすが、現在それらは譲渡し、専業投資家として株式投資にメインの軸足を移す。投資スタイルは主として決算内容に着目し、バリュー的視点からグロース銘柄を狙う。30~40銘柄に分散投資。現在の運用資金は数億円に。

Toshiさん(ハンドルネーム・30代・男性):

Toshiさん(ハンドルネーム・30代・男性):2016年後半に元手400万円で株式投資を本格開始以降、好成績を続け、5年足らずで億り人達成。

不動産向けに資金を引き出しつつも、億達成翌年の22年には2倍の2億円以上に拡大させた。22年春にFIRE(経済的自立と早期退職)し、専業投資家に転身。決算モメンタムを生かした投資法を行い、得意なデータ分析を駆使してその精度を上げる。グロース株を中心とした日本株個別銘柄以外にも為替、先物取引でもリターンを上げ、多方面にアンテナを張り投資スキルアップを目指す。みのうさんと同様、「強い投資家はどんな人」シリーズに登場している。

みのうさんの前回記事を読む

Toshi: さんの前回記事を読む

第1回記事「負けない投資で福来たる~すご腕2人に聞いた『22年の反省と23年の展望』」を読む

第2回記事「決算は水物? いやいや予測は可能、けど決算プレーが通じない時も」を読む

新年相場がスタートした日本株市場。

米国をはじめとする金融政策の大きな転換で揺れた中でも2022年に好成績を上げたすご腕投資家のみのうさんとToshiさん(ともにハンドルネーム)は、23年相場をどんな戦略で攻略しようとしているのか。

その展望と、勝負の銘柄について聞いた。

全体はイマイチでも個人投資家に勝機あり

―― 年が明けました。2023年はどんなことに気を配り、どんな方針で投資に取り組みますか。

みのうさん(以下、みのう): まず23年は、個人投資家には勝ち目のある年になると見ています。期待も込められているのと、うまく立ち回ることができれば、という前提がありますが。

大きな動きとしては、日経平均株価やTOPIX(東証株価指数)など指数系は苦戦する一方で、固有のファンダメンタルズ要因で業績も株価も伸ばせる個別株はいくつも登場すると見ています。

別の言い方をすると、指数系やそれに連動しやすい大型株には分が悪く、これらに該当しない中小型株に勝機がある。個人投資家は、しっかり選別の目を持てば大きく勝てるチャンスはあるでしょう。

―― 選別は、どのような観点で行うのですか。

みのう: 具体的には、

「避けるべきは、景気敏感株」

「買うべきは、ディフェンシブ&好業績のグロース株」

――と、これらを土台に銘柄を選択していく方針です。

その根拠としては、23年の日本株は、

・米利上げの副作用による景気減退のあおりを受ける、

・円安メリットの剥落、

――という「ダブルパンチが襲うことを、覚悟しなければならない」と見立てているからです。

ドル円レートは22年末時点で130円前半と、一時の150円近辺から大きく円高方向に動いています。この水準は3月決算企業の今期の平均ドル円レートと「同じ、もしくは円高の水準」となります。とすると今期業績に円安メリットが発生した企業にとって、来期は為替によるプラスの恩恵がなくなるか、ややマイナスとなってくる可能性があります。

企業は、為替前提を保守的に設定しがちです。今年の4月後半から5月前半にかけて示される24年3月期の期初計画では、為替の前提を23年3月期と比べて円高水準に変更され、為替要因が来期の大きな減益要因となる可能性があります。

以上の点から、外需・景気敏感株が多く含まれる日本の株価指数の上値は重くなり、また外需・景気敏感株そのものも避けておくのが賢明と考えています。

■ドル円相場の日足チャート(22年1月~)

昨年の逆でディフェンシブ&グロースに注目

―― 避けるのは、電機や精密機械、そして素材関連などですね。では、内需・ディフェンシブ&グロースを狙うのはどのような見立てからでしょうか。

みのう: 「23年は、22年の逆が起こる」という発想です。

22年は円安の進行、そしてエネルギー価格の上昇が際立った年でしたが、23年は「円安から円高へ」「資源価格は落ち着く」との動きになると考えます。この想定通りに展開すると、22年に「円安」と「資源価格のコストアップ」が重しになって業績がメタメタになった企業が、巻き返しに転じる可能性があります。

海外から輸入して製品や原材料を調達している企業にとって、円安はコストアップ要因で業績にマイナスでした。しかし、円安の修正で来期の24年3月期は、タイムラグはあるもののコストアップ要因が落ち着きます。

加えて、販売価格への転嫁がプラス効果として表れてきます。グローバル景気の減速により、資源価格も落ち着けば、円安の修正と同様の効果が期待できます。

―― 巻き返しが見込める内需株で期待のセクターは?

みのう: 「電力」「食品」「小売」などは、足かせが取れて業績が浮上する局面が出てくると見ています。

あとは、来期の企業業績は全般的に厳しいと見るなら、「医薬品」などのディフェンシブも選択肢になってくるでしょう。景気敏感ではない「高配当株」も同様です。景気敏感株は、足元で配当利回りが高くても、減配リスクが出てくるため好ましくないと考えています。

グロース株は、米国の利上げに伴って昨年に進行したバリュエーション調整が、今年は緩やかながらも逆の動きになると想定しています。世界景気が悪化しても、自立成長を期待できる銘柄に注目が集まるでしょう。

米国は早ければ23年中、遅くとも24年には利下げを実施すると見られています。金融相場の到来を見越して、グロース株に資金が流れ始める可能性があります。

――22年は、金融当局と市場の期待にかい離が生じる失望売りに何度か見舞われました。

みのう: 株式投資では、自分のシナリオ通りに進まないことが往々にしてあるものです。実際、私も足元で食らっている銘柄も出ています。

FRB(米連邦準備理事会)が仮に今年前半に利上げを打ち止めても、そこから緩和に転じるのは時期尚早というメッセージを当面続ける可能性は十分あります。

その際には、期待先行で買われたグロース株が大きなポジション調整に見舞われることも頭に入れておかなくはなりません。

ただし、そうした下げ局面があっても、方向感としては「引き締めから緩和へ」であることに変わりないとの考えに立ち、調整局面では「買い場」と捉えていくつもりです。

高配当ポートフォリオ、インバウンドも強化

―― Toshiさんはいかがですか。

Toshiさん(以下、Tosh): 私もみのうさんと同じ意見です。そのうえで、2回目で登場したリユースのトレジャー・ファクトリー<3093>に着目したのと同様、国内独自の要因で伸びていける内需系グロースを中心に攻めていきたいと考えています。

そして、脇固めとして双日<2768>や三井住友フィナンシャルグループ<8316>など、24年3月期の還元見通しが明確な高配当銘柄への投資も強化させていくつもりです。

高配当はインカム狙いの専用ポートフォリオという位置づけで、昨年から構築し始めました。パフォーマンスは当初資金の10%増と好発進しており、特に専業投資家に転身した私にとっては有力な戦力となっています。

そのほかに、現在保有中の旅行予約システム提供のtripla<5136>も期待しています。昨年11月下旬にIPO(新規株式公開)した同社の時価総額は、足元で110億円程度と小粒です。それだけに、伸びしろは大きいと見ています。

同社は、利用者が専用サイトを通して予約をすると、その宿泊代金の一部が利益につながる収益構造となっていて、件数が増えるほど儲かる仕組みです。コストをある程度の水準に抑えたまま利益拡大できるモデルは優位性があると感じます。

足元では、コロナ感染者数が拡大し、特に中国では猛威を振るっているという懸念材料もありますが、現時点では、昨年から勢いを取り戻し始めたインバウンド(訪日外国人)需要は堅調に伸びていくと考えています。

■triplaの日足チャート(2022年11月下旬~)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

―― みのうさんは昨年12月に発売された『会社四季報』(東洋経済新報社)を、久しぶりに冊子版で入手したそうですね。電子版ではチェックを続けていたのを、今回は冊子版で行うのはなぜですか。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株