【特集】米景気の軟着陸シナリオが崩れても、株価が乗り切れそうな候補は?

大川智宏の「日本株・数字で徹底診断!」 第128回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「その前提で大丈夫? 「円高危険度ランキング」で欧米景気の悪化をスルー」を読む

今年の注目テーマの1つには、日米の金融政策の転換があります。しかし、これらは昨年から注目されてきたこともあり、市場はその好悪の影響を一定程度、織り込み済みと見られます。

現時点では、新規性のあるテーマや材料が見い出しにくい中で、どのような手があるのか。 その1つがプロの予想を利用した「ポテンシャル・リターン」に注目する戦略です。

このリターンは、証券会社や運用会社のアナリストなどが予想する目標株価と現値(足元の株価)の乖離(かいり)に当たります。

数値がプラスなら今後、利益(プラスのリターン)の獲得が期待でき、逆の場合は損失(マイナスのリターン)を被る恐れがあります。

5人以上がカバーする銘柄で、悲観株価がプラスの場合に注目

ただし、すべて鵜呑みにするのは問題があります。たとえばカバーするアナリストが1人の場合です。プロとはいえ、アナリストは精密機械ではなく人間です。見通しを誤ってしまうことを、避けることはできません。

そのリスクを下げるには、複数のアナリストがカバーし、その中央値となる目標株価を採用することです。この目標株価を、「コンセンサス株価」と呼びます。

コンセンサス株価も、人の判断に依存している点には変わりありませんが、物事の決定などに人々の総意を参考にすることは社会の隅々に浸透しています。その点で、コンセンサス株価は概ね正しいと考えることに支障はないでしょう。

それを踏まえて本分析では、便宜上カバーするアナリストが5人以上の銘柄のみに限定してポテンシャル・リターンのランキングを実施します。

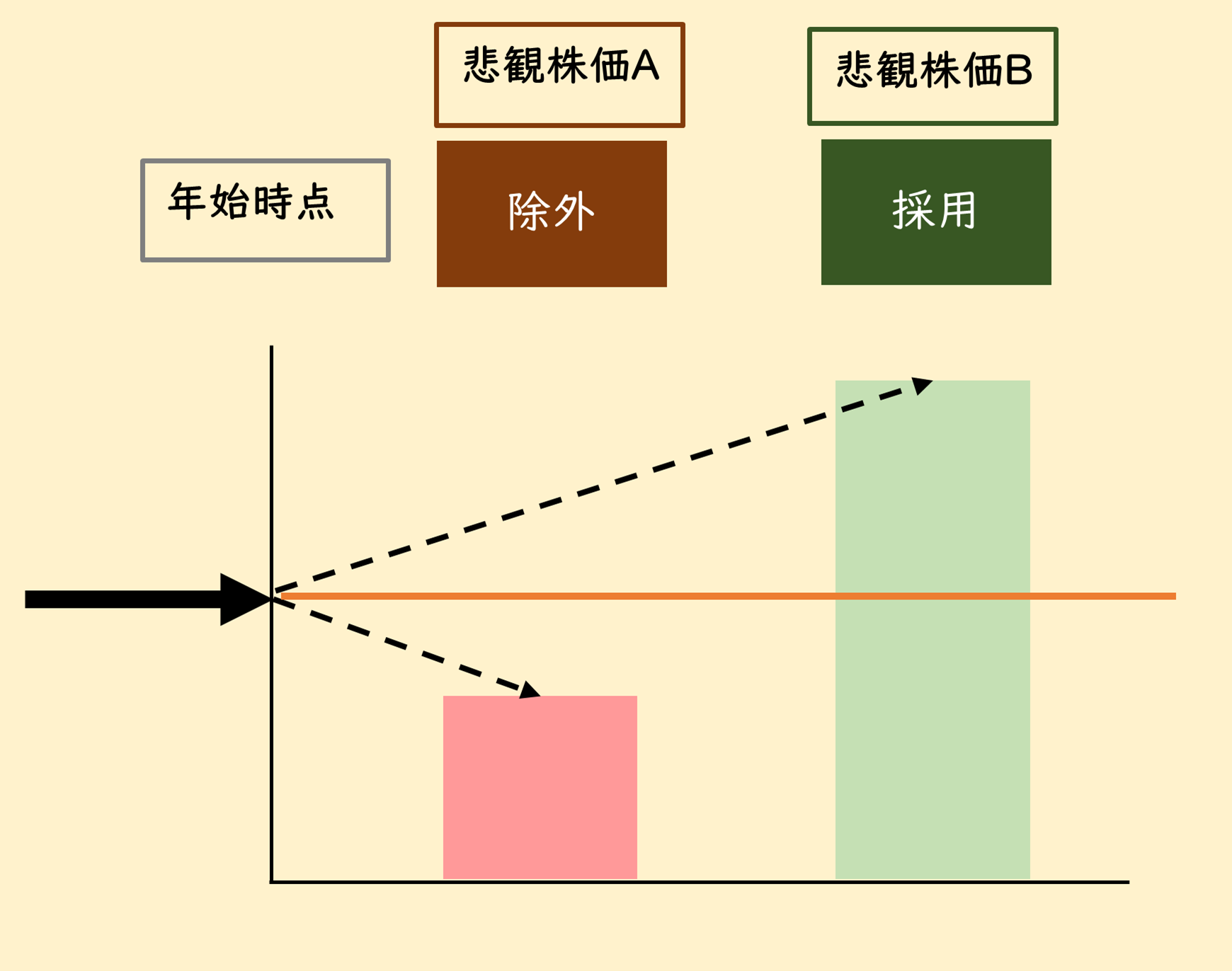

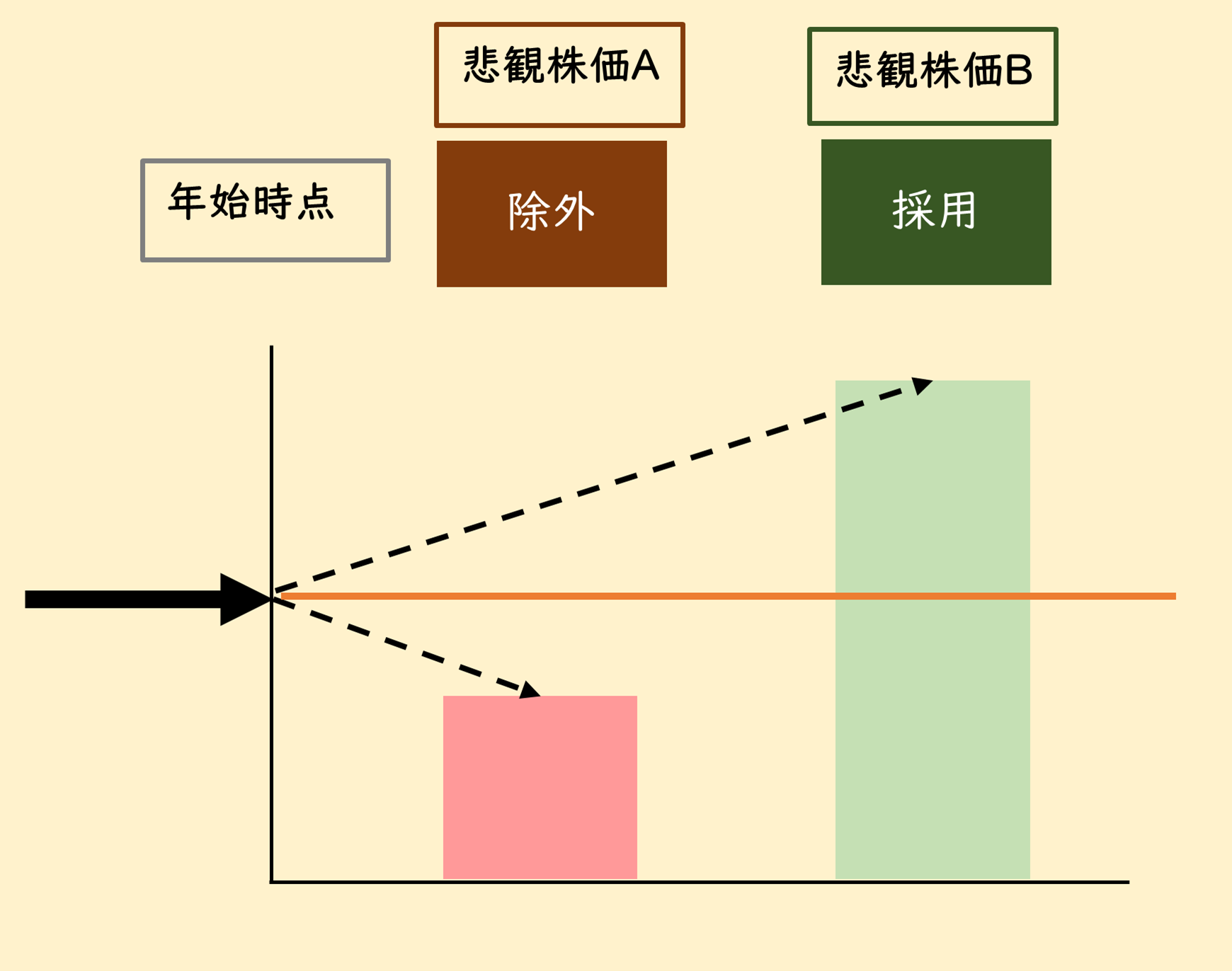

ただし、ランキングの対象は、最も弱気な理論株価が現値より高い銘柄に限定します。この最も弱気な理論株価を、ここでは「悲観株価」と称します。下の図は、今回のランキングの対象とする悲観株価の例を示したものです。

■採用する悲観株価のイメージ

出所:智剣・Oskarグループ

このように悲観株価のポテンシャル・リターンがプラスであれば、これから世界景気が悪化していく場合の備えにもなるでしょう。

米国景気はソフトランディング(軟着陸)がメーンのシナリオとなっていますが、後退懸念が払拭されたわけではありません。

さらに欧州や中国の景気に不安要因がある中では、24年は23年のような強いリスクオン相場を見込みにくい面があります。

悲観株価を超える確率は過去3年の平均で概ね半分程度

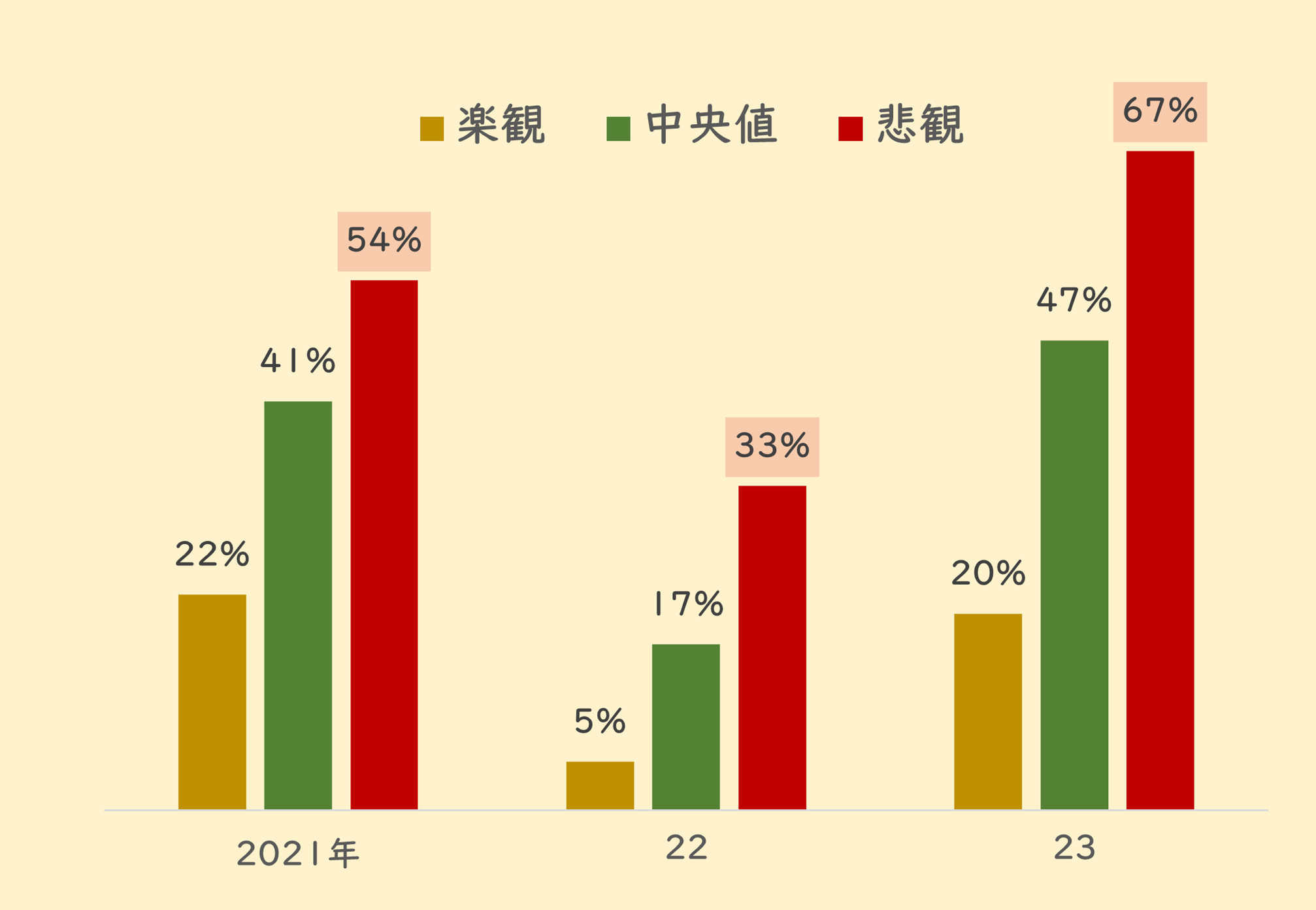

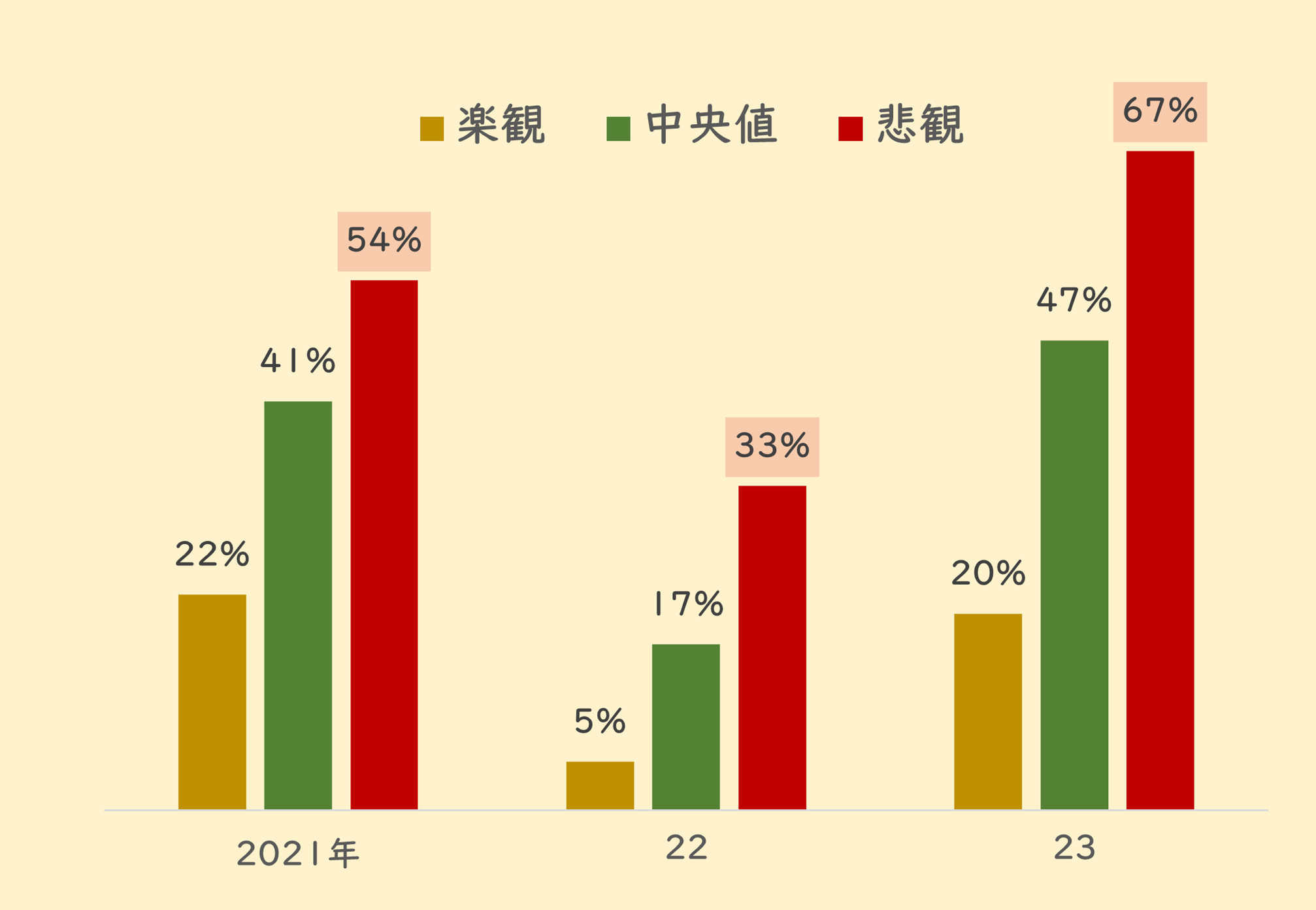

では、ポテンシャル・リターンがプラスであることの投資効果はどの程度なのでしょうか。それを計測した一例が、以下の図です。

過去3年の年始時点において「楽観(最高値)」「中央値」「悲観(最低値)」の3つの理論株価を、1年後に上回ることができた銘柄の割合を示しています。つまり、ポテンシャル・リターンが年始時点の予想どおり、プラス着地できた割合を、3つのケースで見たものになります。

悲観株価が現値を上回っていれば必然的に楽観株価も上回っているので、サンプル数は楽観>中央値>悲観となります。

■過去3年間の「楽観」「中央値」「悲観」の目標株価を上回った銘柄の割合

出所:LSEGデータストリーム

3つのケースの勝率を計測すると、悲観株価は過去3年平均で50%といったところでしょうか。

この結果から見るべきことは、悲観株価までの上昇を達成することは半分くらいの銘柄で可能の中で、楽観株価に到達するのは1割~2割程度に限られ、8割以上が脱落することになるます。

これは、悲観株価の到達は、利益確定を準備する目安1つになるともいえます。

22年と23年は悲観株価を60%近くアウトパフォーム

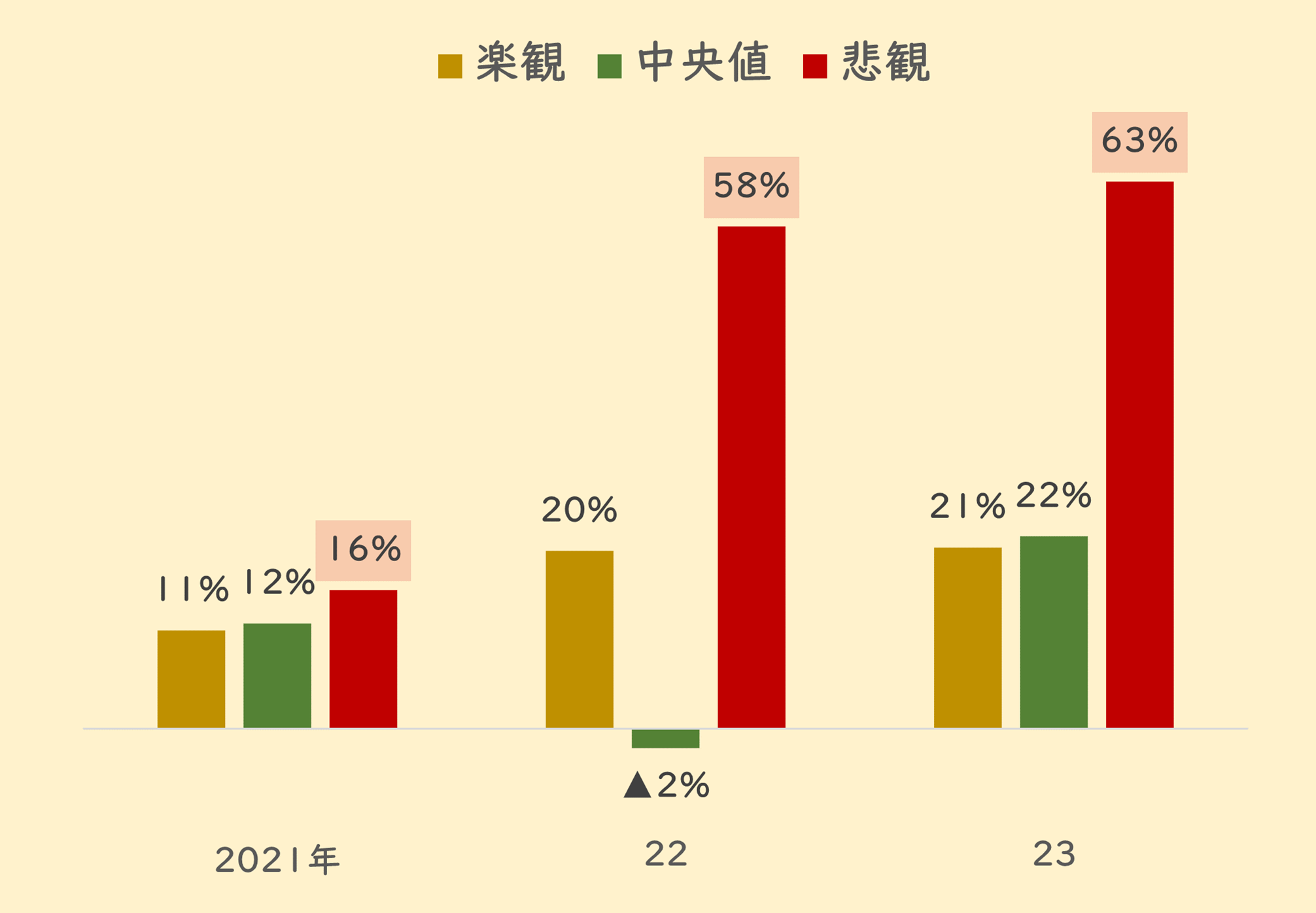

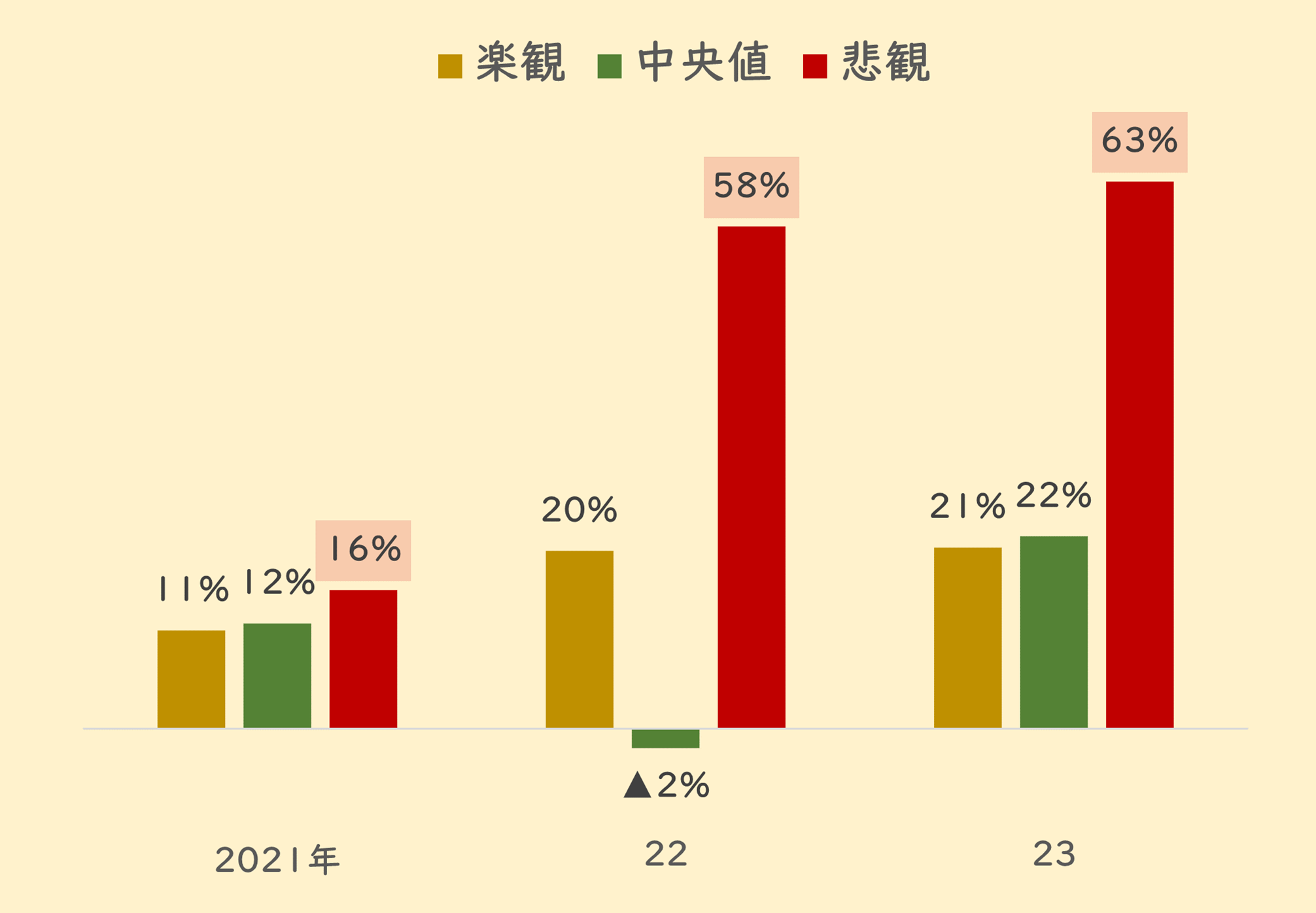

各々の平均リターンを見ると、その違いはより極端になります。

結果として、過去3年とも悲観株価の群が最も騰落率が高いという結果になります。2021年は微々たるものですが、22年と23年は他の群を大きく引き離す結果となっています。

単に勝率が高いというだけでなく、悲観株価の群は理論株価を大きく上回る可能性もあります。

■過去3年間の「楽観」「中央値」「悲観株価」が現値を上回る銘柄ごとの平均騰落率

出所:LSEGデータストリーム

最後に悲観株価を用いたポテンシャル・リターンの高い銘柄を抽出します。

母集団は東証プライム市場の上場銘柄とし、その中から、

アナリストのカバー人数が5人以上、

悲観株価のポテンシャル・リターンが現時点で10%以上、

さらに今期と来期のコンセンサス予想純利益成長率が増益、

――という条件に該当する銘柄を抽出しました。次ページにはその一覧を掲載しています。

また、参考までに、現在の株価がすでに「楽観」予想の株価すら上回っている銘柄の例も掲載しています。空売りの対象候補となるかもしれません。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「その前提で大丈夫? 「円高危険度ランキング」で欧米景気の悪化をスルー」を読む

今年の注目テーマの1つには、日米の金融政策の転換があります。しかし、これらは昨年から注目されてきたこともあり、市場はその好悪の影響を一定程度、織り込み済みと見られます。

現時点では、新規性のあるテーマや材料が見い出しにくい中で、どのような手があるのか。 その1つがプロの予想を利用した「ポテンシャル・リターン」に注目する戦略です。

このリターンは、証券会社や運用会社のアナリストなどが予想する目標株価と現値(足元の株価)の乖離(かいり)に当たります。

数値がプラスなら今後、利益(プラスのリターン)の獲得が期待でき、逆の場合は損失(マイナスのリターン)を被る恐れがあります。

5人以上がカバーする銘柄で、悲観株価がプラスの場合に注目

ただし、すべて鵜呑みにするのは問題があります。たとえばカバーするアナリストが1人の場合です。プロとはいえ、アナリストは精密機械ではなく人間です。見通しを誤ってしまうことを、避けることはできません。

そのリスクを下げるには、複数のアナリストがカバーし、その中央値となる目標株価を採用することです。この目標株価を、「コンセンサス株価」と呼びます。

コンセンサス株価も、人の判断に依存している点には変わりありませんが、物事の決定などに人々の総意を参考にすることは社会の隅々に浸透しています。その点で、コンセンサス株価は概ね正しいと考えることに支障はないでしょう。

それを踏まえて本分析では、便宜上カバーするアナリストが5人以上の銘柄のみに限定してポテンシャル・リターンのランキングを実施します。

ただし、ランキングの対象は、最も弱気な理論株価が現値より高い銘柄に限定します。この最も弱気な理論株価を、ここでは「悲観株価」と称します。下の図は、今回のランキングの対象とする悲観株価の例を示したものです。

■採用する悲観株価のイメージ

出所:智剣・Oskarグループ

このように悲観株価のポテンシャル・リターンがプラスであれば、これから世界景気が悪化していく場合の備えにもなるでしょう。

米国景気はソフトランディング(軟着陸)がメーンのシナリオとなっていますが、後退懸念が払拭されたわけではありません。

さらに欧州や中国の景気に不安要因がある中では、24年は23年のような強いリスクオン相場を見込みにくい面があります。

悲観株価を超える確率は過去3年の平均で概ね半分程度

では、ポテンシャル・リターンがプラスであることの投資効果はどの程度なのでしょうか。それを計測した一例が、以下の図です。

過去3年の年始時点において「楽観(最高値)」「中央値」「悲観(最低値)」の3つの理論株価を、1年後に上回ることができた銘柄の割合を示しています。つまり、ポテンシャル・リターンが年始時点の予想どおり、プラス着地できた割合を、3つのケースで見たものになります。

悲観株価が現値を上回っていれば必然的に楽観株価も上回っているので、サンプル数は楽観>中央値>悲観となります。

■過去3年間の「楽観」「中央値」「悲観」の目標株価を上回った銘柄の割合

出所:LSEGデータストリーム

3つのケースの勝率を計測すると、悲観株価は過去3年平均で50%といったところでしょうか。

この結果から見るべきことは、悲観株価までの上昇を達成することは半分くらいの銘柄で可能の中で、楽観株価に到達するのは1割~2割程度に限られ、8割以上が脱落することになるます。

これは、悲観株価の到達は、利益確定を準備する目安1つになるともいえます。

22年と23年は悲観株価を60%近くアウトパフォーム

各々の平均リターンを見ると、その違いはより極端になります。

結果として、過去3年とも悲観株価の群が最も騰落率が高いという結果になります。2021年は微々たるものですが、22年と23年は他の群を大きく引き離す結果となっています。

単に勝率が高いというだけでなく、悲観株価の群は理論株価を大きく上回る可能性もあります。

■過去3年間の「楽観」「中央値」「悲観株価」が現値を上回る銘柄ごとの平均騰落率

出所:LSEGデータストリーム

最後に悲観株価を用いたポテンシャル・リターンの高い銘柄を抽出します。

母集団は東証プライム市場の上場銘柄とし、その中から、

アナリストのカバー人数が5人以上、

悲観株価のポテンシャル・リターンが現時点で10%以上、

さらに今期と来期のコンセンサス予想純利益成長率が増益、

――という条件に該当する銘柄を抽出しました。次ページにはその一覧を掲載しています。

また、参考までに、現在の株価がすでに「楽観」予想の株価すら上回っている銘柄の例も掲載しています。空売りの対象候補となるかもしれません。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株