【特集】半導体は、株価水準うんぬんの前にモメンタム~24年の日本株戦略

~株探プレミアム・リポート~

今中能夫・楽天証券経済研究所チーフアナリストに聞く【最終回】

成長企業は「PEGレシオ」で割安かを見る

――足元で株価が好調なレーザーテック<6920>、ディスコ<6146>、東京エレクトロン<8035>などは、2024年も好調という見通しでした。ただし、これらの銘柄のPER(株価収益率)は既に高く、人によっては高値恐怖症になってしまう水準です。

今中能夫さん(以下、今中): 半導体関連のような成長企業のバリュエーションを見る際は「PEGレシオ」で判断していくのが適切です。

この指標は、PERを1株当たりの予想利益成長率で割って求めます。大雑把にいうと、この値が「1を下回れば割安、2を上回れば割高」と見ます。

例えば、PERが40倍でも、今後の期待成長率が40%であれば、値は「1」となり、まだ割安水準という判断ができるわけです。

■PEGレシオの算出方法とその見方

――レーザーテックの現在のPERは60倍台半ばですが、将来の成長を考えれば割高ではない?

今中: あと数カ月もすれば、株式市場はレーザーテックの株価を今期の24年6月期ベースから、来期の25年6月期を織り込み始めるでしょう。

あくまでも私の予想ですが、25年6月期の予想EPS(1株当たり利益)を853.8円、前期比の営業増益率を45.8%と見通しています。

この前提で、PEGレシオを計算すると、PERが60倍なら、60(倍)÷45.8(%)で約1.3、PERが70倍でも70÷45.8で約1.5となります。来期の成長を織り込んでみれば、今の株価は適正水準とみなすことができます。

――前回に伺いました同社の目標株価が3万9000円なのは、来期の成長を踏まえたものなのでしょうか。

今中: そうなります。来期の目標株価は3万9000円としたのは、予想EPSは853.8円に対して、予想PERを45.8倍としたからです。

なぜ45.8倍にしたのかといえば、来期時点のPEGレシオを1と想定したからです。EPSが45.8%増ならば、予想PER45.8倍とすれば、45.8(倍)÷45.8(%)で、PEGレシオは1倍になります。

■レーザーテックの目標株価の算定根拠

――成長株は、目先の成長のみに留まらず、さらにその先の成長を踏まえて吟味することが重要になるのですね。

今中: 株式投資はそもそも将来を買うゲームで、成長株はそのことをより意識することが重要です。今期はもちろん来期、さらに次の期はどうなるのかを考えてみるのです。

半導体関連銘柄の先の先を読む際には、個社の受注トレンドはもちろん、半導体デバイス、特に最先端デバイス市場と半導体設備投資の動きを分析することが大切です。

――業界の動向を見るのに、前回の記事では、「台湾のTSMC(台湾積体電路製造)の月次売上高」「SIA(米国半導体工業会)が公表する世界半導体出荷金額」を教えていただきました。この他に参考になるものは?

今中: 世界の半導体メーカーが参加する統計機関のWSTS(世界半導体市場統計)による半導体総収益のデータ、台湾の輸出受注額や韓国の半導体関連の製品在庫の動きも参考になります。

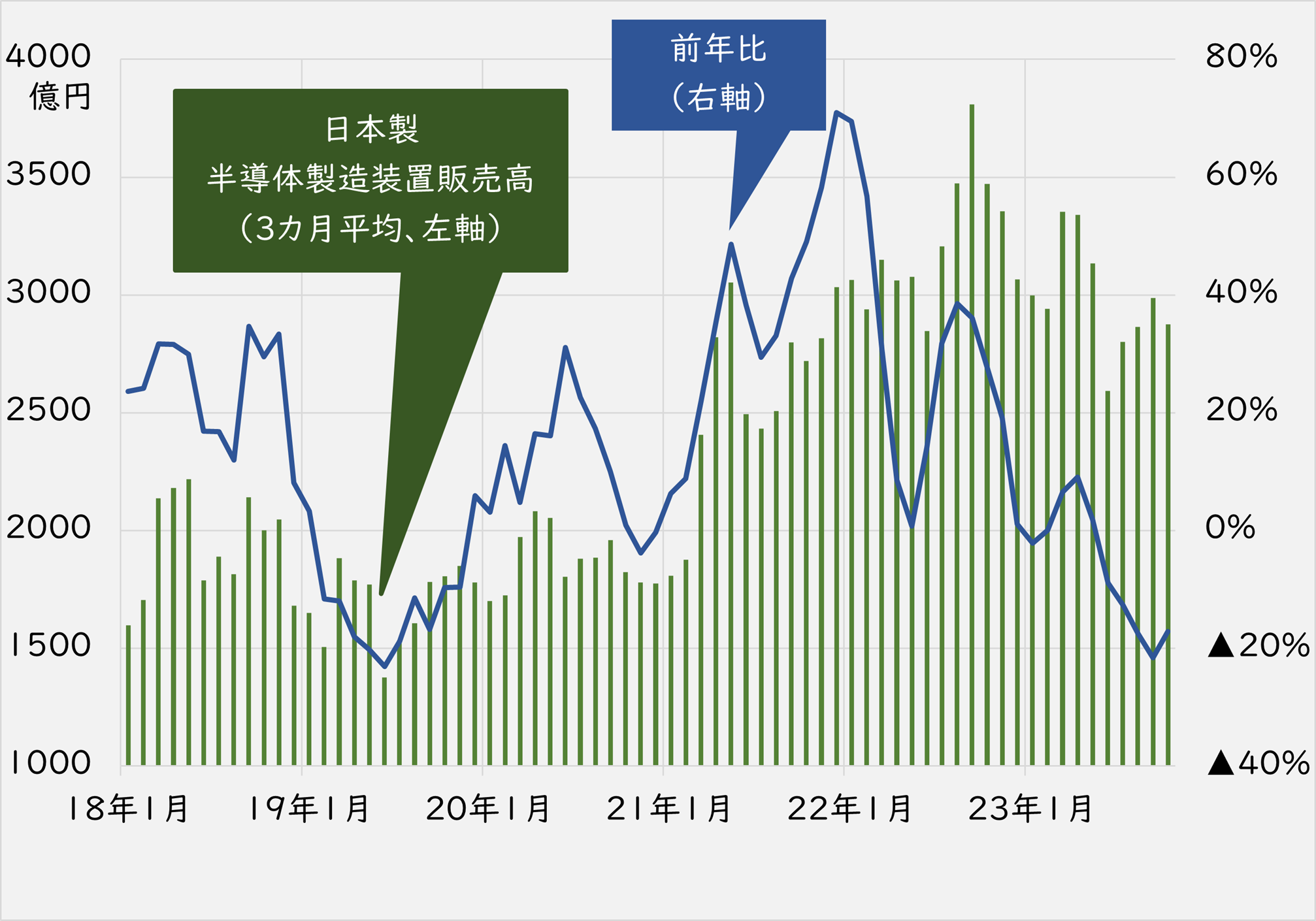

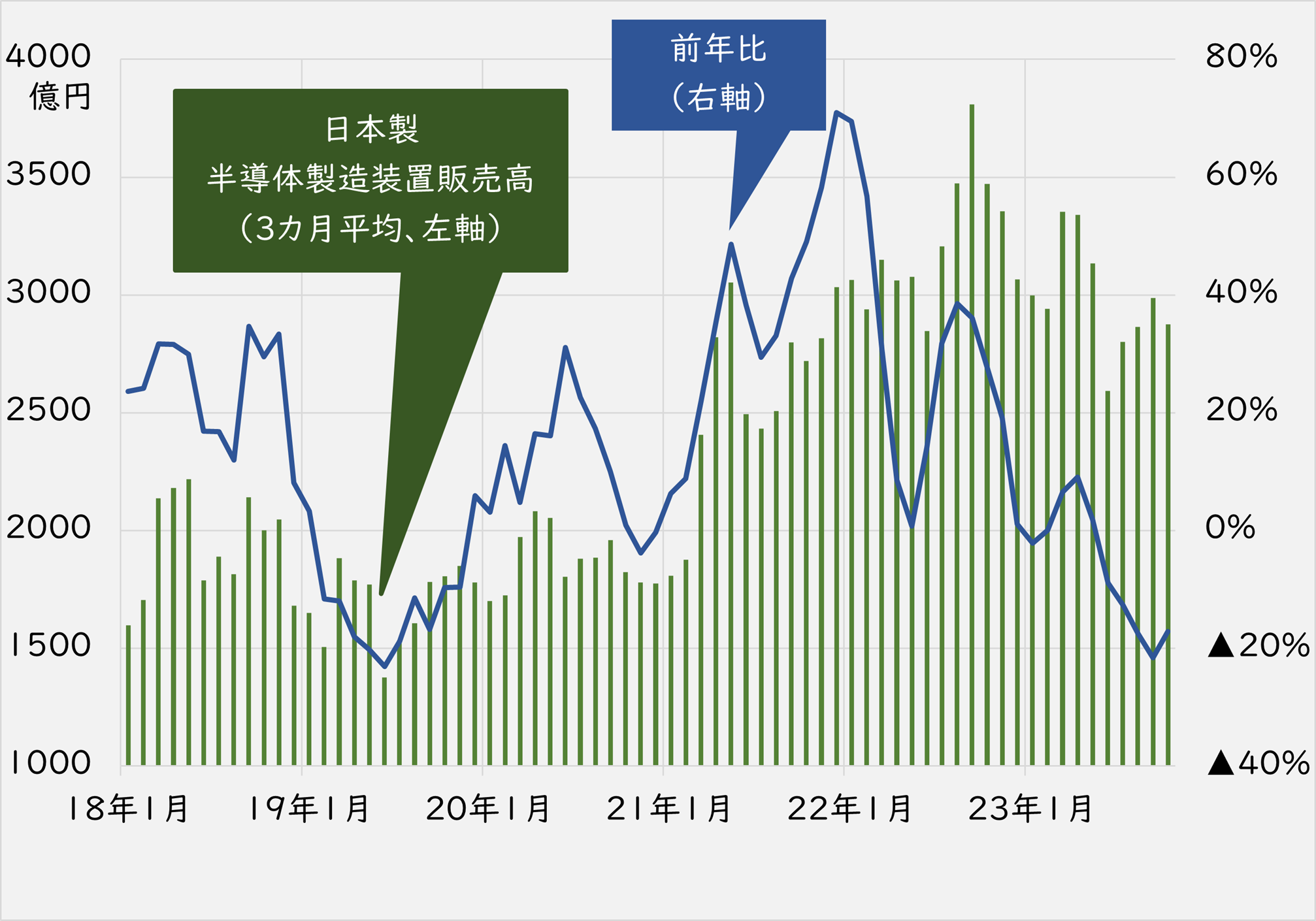

国内の団体が公表するものでは、日本半導体製造装置協会の「半導体製造装置販売高(日本製)」があります。内容は国内の設備投資の状況ですが、米国も同様の動きをする傾向にあるため、この動きを押さえることで、日米の趨勢を読み取ることができます。

■日本製半導体製造装置販売高(速報値)

出所:日本半導体製造装置協会

また、自身が投資している企業の四半期ごとの業績の推移はもちろん、半導体デバイス、ならびに製造装置のトップクラスの企業の増益率を追っていくと、業界全体の趨勢がわかります。

米国企業を中心に、決算年度の第1四半期が始まったところで通期見通しのガイダンスが公表される場合もあるので、その内容やコメントもチェックすると良いでしょう。

仮に、こうした企業の増益率に鈍化が見られたときは、その中身が上昇トレンドの中での小休止ではなく、半導体市場が実際に天井を打った可能性があるのであれば、いったん撤退するのが無難です。

――先の先を予測し、異変を感じたらいったん撤退することも重要になる。

今中: 半導体ビジネスに限らず、どんなことも、将来、何が起こるのか、誰も正確に見通すことはできません。

そうした前提で、半導体関連の投資では先の先を読んでいくのですから、専門家の証券アナリストであっても予想期間が先になるほど見方にばらつきが出てきます。つまり、半導体関連株は、ボラティリティー(株価の変動率)が高くなりやすいのです。

その点からも、想定が崩れたら、いったんの撤退は念頭に入れてほしいことです。

――ボラ高の環境下では、損を膨らませてしまった投資家の行動も、注視しなくてはなりませんか。

今中: 半導体株に限らず、株式投資では需給環境への目配りは必要です。半導体株のようなグロース株の場合は、信用需給の動向が重要になります。

信用需給では、ショートカバーと呼ばれる売りの主体の買戻し需要が株価上昇に拍車をかける動きは頭に入れておきたい現象です。

グロース株は買いが買いを呼ぶパターンになった際に、「もうそろそろ下げに転じるだろう」と売りに回る投資家が出てきます。

しかし、株価の上昇モメンタムが衰えないために、売り手に回った投資家が損失の拡大に耐えきれず買戻しを迫られ、それによってさらに株価が上がる、いわゆる踏み上げが生じることがあります。

気付けば「祭り」が終わっていることも

―― 今年、レーザーテック株は他の半導体関連に比べて上昇が際立った場面がありました。そうした踏み上げパワーも助長したのかもしれません。

今中: 半導体関連の株価は基本的にはファンダメンタルズに沿った動きをしていますが、ある程度投機的要素があるセクターであることは、認識しておいたほうがよさそうです。

また、市況の変動も受けやすく、好調、不調のサイクルも生まれやすい。5年ほど前にも、データーセンターを展開する企業が人気化するデーターセンターブームの動きがありました。

その時々の旬のテーマに沿ったブームに乗って、関連銘柄の株価が急騰しやすく、同時に冷めやすい傾向があるのは、このセクターならではの特徴だと思います。

――半導体関連セクターでは、好調と不調が周期的に訪れることを考えると、撤退の後、最悪期を過ぎて好転の兆しが出れば、そこは買いの好機となりますか?

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

今中能夫・楽天証券経済研究所チーフアナリストに聞く【最終回】

登場する銘柄

第1回記事「注目の半導体、鉄則は『勝ち馬に順張り』~24年の日本株戦略」を読む

「生成AI(人工知能)をはじめAI全般の成長が支えとなって、2024年も半導体関連セクターは好調」と見る楽天証券経済研究所の今中能夫さんは、その一方で注意喚起もする。

株価のボラティリティ(変動率)が激しいことは覚悟しなくてはならないし、油断をしていると、ブームが終わり、株価の大幅下落に出くわすこともあるという。

半導体関連投資でそんな大ヤケドを食らわないため、どんなことに気を付け投資をすべきか。後半ではその対応策について聞いた。

(聞き手は真弓重孝/株探編集部、福島由恵/ライター)

「生成AI(人工知能)をはじめAI全般の成長が支えとなって、2024年も半導体関連セクターは好調」と見る楽天証券経済研究所の今中能夫さんは、その一方で注意喚起もする。

株価のボラティリティ(変動率)が激しいことは覚悟しなくてはならないし、油断をしていると、ブームが終わり、株価の大幅下落に出くわすこともあるという。

半導体関連投資でそんな大ヤケドを食らわないため、どんなことに気を付け投資をすべきか。後半ではその対応策について聞いた。

(聞き手は真弓重孝/株探編集部、福島由恵/ライター)

成長企業は「PEGレシオ」で割安かを見る

――足元で株価が好調なレーザーテック<6920>、ディスコ<6146>、東京エレクトロン<8035>などは、2024年も好調という見通しでした。ただし、これらの銘柄のPER(株価収益率)は既に高く、人によっては高値恐怖症になってしまう水準です。

今中能夫さん(以下、今中): 半導体関連のような成長企業のバリュエーションを見る際は「PEGレシオ」で判断していくのが適切です。

この指標は、PERを1株当たりの予想利益成長率で割って求めます。大雑把にいうと、この値が「1を下回れば割安、2を上回れば割高」と見ます。

例えば、PERが40倍でも、今後の期待成長率が40%であれば、値は「1」となり、まだ割安水準という判断ができるわけです。

■PEGレシオの算出方法とその見方

| PEGレシオ=予想PER÷1株当たり予想利益成長率 |

| ↓ |

| 1を下回れば 割安 |

| 1~2 なら 適正 |

| 2を上回れば 割高 |

――レーザーテックの現在のPERは60倍台半ばですが、将来の成長を考えれば割高ではない?

今中: あと数カ月もすれば、株式市場はレーザーテックの株価を今期の24年6月期ベースから、来期の25年6月期を織り込み始めるでしょう。

あくまでも私の予想ですが、25年6月期の予想EPS(1株当たり利益)を853.8円、前期比の営業増益率を45.8%と見通しています。

この前提で、PEGレシオを計算すると、PERが60倍なら、60(倍)÷45.8(%)で約1.3、PERが70倍でも70÷45.8で約1.5となります。来期の成長を織り込んでみれば、今の株価は適正水準とみなすことができます。

――前回に伺いました同社の目標株価が3万9000円なのは、来期の成長を踏まえたものなのでしょうか。

今中: そうなります。来期の目標株価は3万9000円としたのは、予想EPSは853.8円に対して、予想PERを45.8倍としたからです。

なぜ45.8倍にしたのかといえば、来期時点のPEGレシオを1と想定したからです。EPSが45.8%増ならば、予想PER45.8倍とすれば、45.8(倍)÷45.8(%)で、PEGレシオは1倍になります。

■レーザーテックの目標株価の算定根拠

| 営業増益率を45.8%、EPSを853.8円と見通した場合 |

| ↓ |

| PEGレシオを1とするには、PERは45.8倍に |

| ↓ |

| 「853.8×45.8」で目標株価は約3万9000円 |

――成長株は、目先の成長のみに留まらず、さらにその先の成長を踏まえて吟味することが重要になるのですね。

今中: 株式投資はそもそも将来を買うゲームで、成長株はそのことをより意識することが重要です。今期はもちろん来期、さらに次の期はどうなるのかを考えてみるのです。

半導体関連銘柄の先の先を読む際には、個社の受注トレンドはもちろん、半導体デバイス、特に最先端デバイス市場と半導体設備投資の動きを分析することが大切です。

――業界の動向を見るのに、前回の記事では、「台湾のTSMC(台湾積体電路製造)の月次売上高」「SIA(米国半導体工業会)が公表する世界半導体出荷金額」を教えていただきました。この他に参考になるものは?

今中: 世界の半導体メーカーが参加する統計機関のWSTS(世界半導体市場統計)による半導体総収益のデータ、台湾の輸出受注額や韓国の半導体関連の製品在庫の動きも参考になります。

国内の団体が公表するものでは、日本半導体製造装置協会の「半導体製造装置販売高(日本製)」があります。内容は国内の設備投資の状況ですが、米国も同様の動きをする傾向にあるため、この動きを押さえることで、日米の趨勢を読み取ることができます。

■日本製半導体製造装置販売高(速報値)

出所:日本半導体製造装置協会

また、自身が投資している企業の四半期ごとの業績の推移はもちろん、半導体デバイス、ならびに製造装置のトップクラスの企業の増益率を追っていくと、業界全体の趨勢がわかります。

米国企業を中心に、決算年度の第1四半期が始まったところで通期見通しのガイダンスが公表される場合もあるので、その内容やコメントもチェックすると良いでしょう。

仮に、こうした企業の増益率に鈍化が見られたときは、その中身が上昇トレンドの中での小休止ではなく、半導体市場が実際に天井を打った可能性があるのであれば、いったん撤退するのが無難です。

――先の先を予測し、異変を感じたらいったん撤退することも重要になる。

今中: 半導体ビジネスに限らず、どんなことも、将来、何が起こるのか、誰も正確に見通すことはできません。

そうした前提で、半導体関連の投資では先の先を読んでいくのですから、専門家の証券アナリストであっても予想期間が先になるほど見方にばらつきが出てきます。つまり、半導体関連株は、ボラティリティー(株価の変動率)が高くなりやすいのです。

その点からも、想定が崩れたら、いったんの撤退は念頭に入れてほしいことです。

――ボラ高の環境下では、損を膨らませてしまった投資家の行動も、注視しなくてはなりませんか。

今中: 半導体株に限らず、株式投資では需給環境への目配りは必要です。半導体株のようなグロース株の場合は、信用需給の動向が重要になります。

信用需給では、ショートカバーと呼ばれる売りの主体の買戻し需要が株価上昇に拍車をかける動きは頭に入れておきたい現象です。

グロース株は買いが買いを呼ぶパターンになった際に、「もうそろそろ下げに転じるだろう」と売りに回る投資家が出てきます。

しかし、株価の上昇モメンタムが衰えないために、売り手に回った投資家が損失の拡大に耐えきれず買戻しを迫られ、それによってさらに株価が上がる、いわゆる踏み上げが生じることがあります。

気付けば「祭り」が終わっていることも

―― 今年、レーザーテック株は他の半導体関連に比べて上昇が際立った場面がありました。そうした踏み上げパワーも助長したのかもしれません。

今中: 半導体関連の株価は基本的にはファンダメンタルズに沿った動きをしていますが、ある程度投機的要素があるセクターであることは、認識しておいたほうがよさそうです。

また、市況の変動も受けやすく、好調、不調のサイクルも生まれやすい。5年ほど前にも、データーセンターを展開する企業が人気化するデーターセンターブームの動きがありました。

その時々の旬のテーマに沿ったブームに乗って、関連銘柄の株価が急騰しやすく、同時に冷めやすい傾向があるのは、このセクターならではの特徴だと思います。

――半導体関連セクターでは、好調と不調が周期的に訪れることを考えると、撤退の後、最悪期を過ぎて好転の兆しが出れば、そこは買いの好機となりますか?

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株