【特集】井出真吾(ニッセイ基礎研究所)が斬る ―どうなる?半年後の株価―

日米の株式相場が米国の金利情勢に左右される展開が続いている。インフレ圧力を受けた米連邦準備理事会(FRB)の利上げが長引くとの見方が根強いためだ。10月初旬には米長期金利の上昇を受けて、日米株価が大幅に下落する場面もあった。とはいえ、日米株価の水準はなお高い。ロシアによるウクライナ侵攻など地政学的な懸念材料も残る中、アナリストやエコノミストなどの専門家は、「半年後の株価」や「半年後の為替」をどう見るのか。インタビューを通じて、著名アナリストに予測してもらい、その背景を詳報する。第18回はニッセイ基礎研究所の井出真吾・チーフ株式ストラテジストに話を聞いた。

●井出真吾 (いでしんご)

1993年に東京工業大学卒業、日本生命保険入社。99年にニッセイ基礎研究所へ。2018年より現職。専門は株式市場・株式投資・マクロ経済。科学的かつ客観的な分析とわかりやすい解説は定評があり、新聞・テレビなどメディア露出も多数。企業・新聞社主催のセミナーのほか、学会活動にも取り組む。著書に「本音の株式投資」、「株式投資 長期上昇の波に乗れ!」、「ROEを超える企業価値創造」などがある。テレビ東京、TBSなど出演多数。

| 井出真吾氏の予測 4つのポイント | |

| (1) | 半年後の日経平均株価は3万1000円程度と予測 |

| (2) | 半年後のダウ工業株30種平均は3万3000ドル程度と予測 |

| (3) | 日経平均は年内に3万円割れの可能性も、年明け以降に外国人の日本株買いか |

| (4) | 自動車、物流、化学、食品などの銘柄に注目 |

―― 日米の株式相場は高水準を維持しながらも、やや不安定な動きになっています。半年後(2024年3月末)の日米株価の予測を教えてください。

井出:私は半年後の日経平均株価を3万1000円程度、ダウ工業株30種平均を3万3000ドル程度だと予測しています。

―― 米インフレ圧力や金利高への懸念が強まっています。予測の理由を教えてください。

井出:12月の米連邦公開市場委員会(FOMC)で利上げする見通しが強まれば、ダウ平均も日経平均もそれぞれ3万ドル、3万円割れする場面があると思います。そこがこの半年間の底値になり、来年3月にかけて盛り返す展開だと予測しています。

足もとで懸念が強まっている米金利の上昇は中期的には一服すると見ています。今後、米景気の減速傾向が強まるためです。米景気の減速が強まれば、米金利の上昇は抑えられます。

ただ、米インフレ率は来春でも2.5%程度と見込まれます。FRBが利下げに踏み切るのには不十分です。FRBは来年4~6月期に予防的に利下げをして、7~9月期に再度利下げするか様子を見ることになるでしょう。FRBのパウエル議長はこれまでの金融政策に自信を持っているとみられ、急激な利下げをして市場を動揺させることはないと考えています。

―― 外国為替市場では円安・ドル高が続き、輸入物価の上昇につながっています。日銀の金融政策が日本の債券市場や株式市場に与える影響も見過ごせません。

井出:岸田文雄首相が年内に総選挙を実施する場合、日銀が年明けに金融政策を変更する可能性があります。金融政策は経済だけでなく、政治日程にも影響されます。日銀が衆院解散・総選挙の直前に金融政策を変更するのは難しい面があります。このため、岸田政権の動きに日銀も影響を受けるでしょう。

―― 過度の円安を抑制するために、日銀は長短金利操作(イールドカーブ・コントロール、YCC)の撤廃を急ぐべきだとの声もあります。

井出:植田総裁が金融政策について慎重な舵取りをしており、結果として輸入インフレを招いているのは確かです。物価上昇が続き、景気や国民生活に大きな悪影響が出るようであれば、むしろ政治側が日銀に金融政策の変更を働きかけざるを得ない場面があるかもしれません。

―― 日銀がYCC撤廃などの政策を実施すれば、株式市場にも影響が及びます。

井出:長期金利が1%に上がれば、利益水準などが変わらない前提で日経平均のPER(株価収益率)で1倍程度の押し下げに働くと試算しています。値幅では2000円超の調整圧力になり得ます。金利の上昇は、家計の住宅ローンの借り入れや企業の資金調達に大きな影響を与えます。日銀は政策変更するのであれば、市場と丁寧に対話することが重要です。

―― 日本株を押し上げる材料はありますか。

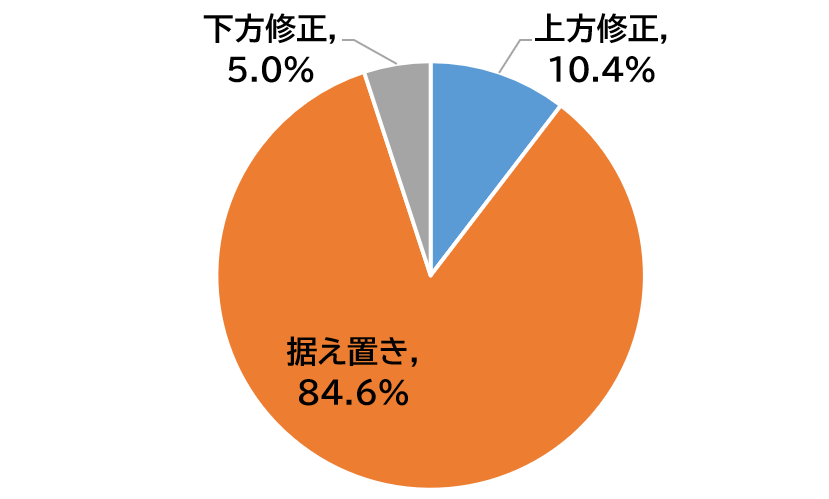

井出:日本企業の業績が堅調なことです。今年度は第1四半期の決算発表までに通期見通しを引き上げた企業が全体の10.4%を占めていました(図1参照)。過去10年の平均は約9%でしたから、過去と比べても高い水準です。これまでの傾向では、第1四半期で通期見通しを引き上げた企業のうち3分の2が、中間決算時に再び上方修正します。円安も進んでおり、輸出企業を中心に業績が改善していくでしょう。

もう1つは、3月末にPBR(株価純資産倍率)が低迷する上場企業に対して、東京証券取引所が改善策を開示・実行するよう要請してから半年が経過することです。これまでに具体的な取り組みを開示した企業は全体の2割にすぎません。中間決算の際には、増配や自社株買いなど株主還元策や中長期の経営改善計画などPBRの改善策を発表する企業が増えるでしょう。

来春は中小も含め日本企業による賃上げが再び実施されると見られます。これらは日本株にもポジティブに働くと考えられ、年明け以降に外国人投資家の日本株買い第二弾が始まる可能性が高まります。今回の外国人投資家の日本株買いは日経平均を1000~2000円程度押し上げる可能性があると見ています。

図1 第1四半期決算時点での上方修正の比率は例年より高い

(注)1Q決算時点の通期見通し修正割合(経常利益)、TOPIX500構成3月決算約300社

(資料)QUICKより作成

―― 株式市場で注目しているセクターを教えてください。

井出:トヨタ自動車 <7203> [東証P]など自動車関連です。昨年は半導体不足を背景に新車生産が減りましたが、今年初めから生産が回復してきました。円安が進んでいることもあり、為替差益による収益改善も見込めます。このため業績拡大を期待した投資家による買いが入りやすくなります。

運輸・物流にも注目しています。同業界では、残業規制強化でトラック運転手が不足する「2024年問題」が懸念されています。しかし、日本では新型コロナウイルス禍からの経済再開が本格化し、物流需要が増えています。需要増を受けた業績拡大が期待できます。旅行客や出張などビジネス需要も急増しており、JR東海 <9022> [東証P]など輸送関連の銘柄に買いが集まると考えられます。

原材料価格の高騰が一服したことや、比較的値上げがしやすいBtoB(企業間取引)企業であることから素材・化学などの業種も注目しています。

このほか、食品・外食関連にも関心が集まる可能性があります。多くの企業が昨年10月頃に値上げしており、それが今年度の業績に12カ月フルに寄与するためです。宴会など飲食需要も増えており、業績拡大に寄与するでしょう。

もっとも、ただ値上げをすれば良いわけではありません。例えば、日本マクドナルドホールディングス <2702> [東証S]は商品開発で付加価値を引き上げた上で値上げをしており、消費者もある程度受け入れています。消費者の反感を買わずに値上げを受け入れてもらえるかが食品・外食業界の今後の業績拡大のカギとなるでしょう。

(※聞き手は日高広太郎)

◆日高広太郎(ジャーナリスト、広報コンサルティング会社代表)

1996年慶大卒、日本経済新聞社に入社。東京本社の社会部に配属される。小売店など企業ニュースの担当、ニューヨーク留学(米経済調査機関のコンファレンス・ボードの研究員)を経て東京本社の経済部に配属。財務省、経済産業省、国土交通省、農水省、日銀、メガバンクなどを長く担当する。日銀の量的緩和解除に向けた政策変更や企業のM&A関連など多くの特ダネをスクープした。第一次安倍内閣時の独ハイリゲンダムサミット、鳩山政権時の米ピッツバーグサミットなどでは日経新聞を代表して同行取材、執筆。東日本大震災の際には復興を担う国土交通省、復興庁のキャップを務めた。シンガポール駐在を経て東京本社でデスク。2018年8月に東証1部上場(現プライム市場)のB to B企業に入社し、広報部長。2019年より執行役員。2022年に広報コンサルティング会社を設立し、代表に就任。ジャーナリストとしても記事を複数連載中。2022年5月に著書「B to B広報 最強の戦略術」(すばる舎)を出版。内外情勢調査会の講師も務め、YouTubeにて「【BIZ】ダイジェスト 今こそ中小企業もアピールが必要なワケ」が配信中。

1996年慶大卒、日本経済新聞社に入社。東京本社の社会部に配属される。小売店など企業ニュースの担当、ニューヨーク留学(米経済調査機関のコンファレンス・ボードの研究員)を経て東京本社の経済部に配属。財務省、経済産業省、国土交通省、農水省、日銀、メガバンクなどを長く担当する。日銀の量的緩和解除に向けた政策変更や企業のM&A関連など多くの特ダネをスクープした。第一次安倍内閣時の独ハイリゲンダムサミット、鳩山政権時の米ピッツバーグサミットなどでは日経新聞を代表して同行取材、執筆。東日本大震災の際には復興を担う国土交通省、復興庁のキャップを務めた。シンガポール駐在を経て東京本社でデスク。2018年8月に東証1部上場(現プライム市場)のB to B企業に入社し、広報部長。2019年より執行役員。2022年に広報コンサルティング会社を設立し、代表に就任。ジャーナリストとしても記事を複数連載中。2022年5月に著書「B to B広報 最強の戦略術」(すばる舎)を出版。内外情勢調査会の講師も務め、YouTubeにて「【BIZ】ダイジェスト 今こそ中小企業もアピールが必要なワケ」が配信中。

米株

米株