【通貨】為替週間見通し:ドルは伸び悩みか、米インフレ関連指標が手掛かり材料に

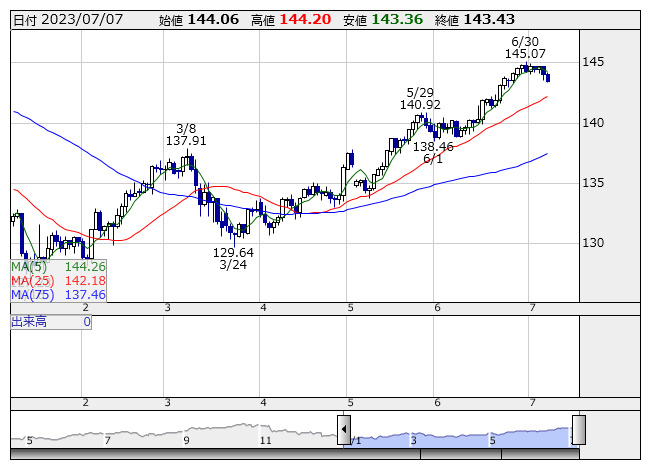

米ドル/円 <日足> 「株探」多機能チャートより

米ドル/円 <日足> 「株探」多機能チャートより【今週の概況】

■日本の円買い介入を警戒してリスク選好のドル買い縮小

今週のドル・円は下落。7月5日発表の中国6月財新サービス業PMIは市場予想を大幅に下回り、世界経済の減速懸念が再燃し、リスク回避の円買いが優勢となった。その後、米連邦準備制度理事会(FRB)が公表した6月開催分の連邦公開市場委員会(FOMC)議事要旨で、ほぼ全員が追加利上げを想定していることが明らかになり、リスク選好的な米ドル買い・円売りが再び優勢となった。6日発表の6月米ADP雇用統計(民間部門雇用者数)と6月ISM非製造業景況指数は、いずれも市場予想を上回ったこともドル買い材料となった。しかしながら、7日の東京市場で株安を嫌気してリスク回避の円買いが強まり、ドル・円は144円台前半から143円台前半まで下落した。日本政府・日本銀行による円買い介入に対する警戒感は消えていないこともリスク回避のドル売り・円買いを促した。

7日のニューヨーク外為市場でドル・円は、143円41銭まで買われた後、一時142円07銭まで反落した。この日発表された6月米雇用統計で非農業部門雇用者数の伸びは市場予想を下回ったため、年内2回の追加利上げ観測は後退し、リスク回避のドル売りが優勢となった。米国株式の続落も嫌気されたようだ。ドル・円は142円11銭でこの週の取引を終えた。ドル・円の取引レンジ:142円07銭-144円91銭。

【来週の見通し】

■ドルは伸び悩みか、米インフレ関連指標が手掛かり材料に

来週のドル・円は伸び悩みか。日米金利差がさらに拡大する可能性は高いものの、日本政府・日本銀行による円買い介入が行われる可能性は残されている。6月13-14日開催の連邦公開市場委員会(FOMC)の会合では政策金利の据え置きが決まったが、一部の当局者が追加利上げを提案していたことが公表されたFOMCの議事要旨で明らかになった。しかしながら、米国のインフレ鎮静化が確認された場合、年内2回の追加利上げ観測は後退し、リスク回避のドル売り・円買いが強まる可能性がある。7月12日発表の6月消費者物価指数(CPI)と13日発表の6月生産者物価指数(PPI)が市場予想を下回った場合、年内2回の追加利上げ観測は後退し、一部で早期利下げ観測も浮上する可能性があるため、金利安・ドル安に振れやすい。

なお、イエレン米財務長官は6月30日、ドル高・円安の進行を阻止するための為替介入の可能性について、「日本の当局者と連絡を取り合っている」と発言している。日本政府による円安けん制を後押しする材料となっている。米長期金利が一段と上昇した場合、ドル買い・円売りが再び強まる展開はあり得るが、1ドル=145円に接近する局面で米ドル売り・円買いの為替介入が実施されるとの見方は残されており、ドル上昇を抑える要因となりそうだ。

【米・6月消費者物価指数(CPI)】(12日発表予定)

7月12日発表の米6月消費者物価コア指数が市場予想を下回った場合、年内2回の利上げ予想は後退し、ドル売り材料に。コア指数は前年比+5.0%、総合指数は同比+3.1%と予想されている。インフレ率が予想を大幅に下回った場合、7月利上げ観測を弱める材料となる。

【米・7月ミシガン大学消費者信頼感指数・速報値】(14日発表予定)

7月14日発表の7月ミシガン大学消費者信頼感指数・速報値は回復が続くか注目される。このうち、インフレ予測は伸びの鈍化傾向が鮮明になれば金利安・ドル安の要因となろう。

予想レンジ:140円00銭-144円00銭

《FA》

提供:フィスコ

米株

米株