【通貨】為替週間見通し:下げ渋りか、米金融引き締め継続でドル売り抑制も

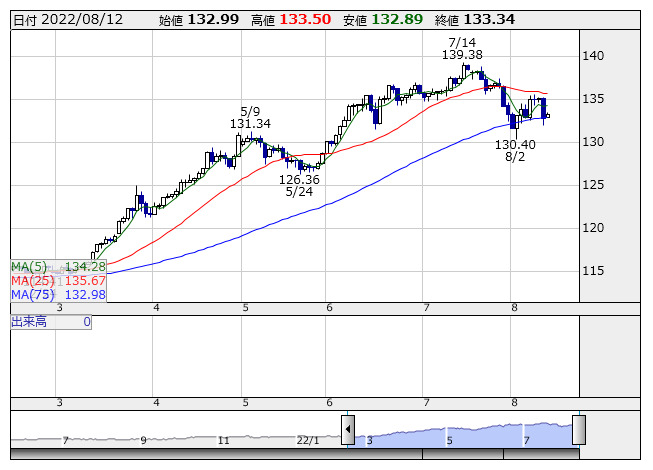

米ドル/円 <日足> 「株探」多機能チャートより

米ドル/円 <日足> 「株探」多機能チャートより【今週の概況】

■米インフレ鈍化でリスク選好的なドル買い縮小

今週のドル・円は反落。複数の米連邦準備制度理事会(FRB)当局者が金融引き締めに対するコミットメントを表明したものの、7月の米消費者物価指数(CPI)と米生産者物価指数(PPI)はいずれもインフレ鈍化の兆候を示唆しており、次回9月開催の米連邦公開市場委員会(FOMC)会合での0.75ポイント利上げ観測は後退。ドル・円は週初に135円58銭まで買われたが、インフレ鈍化の思惑でドル買い・円売りは縮小した。

12日のニューヨーク外為市場でドル・円は、一時133円89銭まで買われた。この日発表された8月ミシガン大学消費者信頼感指数速報値は7月実績の51.5から上昇し、同指数の5-10年期待インフレ率速報値も上昇したため、リスク選好的なドル買いが観測された。ドル・円は133円50銭でこの週の取引を終えた。ドル・円の取引レンジ:132円03銭-135円58銭。

【来週の見通し】

■下げ渋りか、米金融引き締め継続でドル売り抑制も

来週のドル・円は下げ渋りか。米インフレのピークアウトへの思惑から連邦準備制度理事会(FRB)による大幅追加利上げ観測は後退したが、他の主要中央銀行は金融引き締めのペースを緩める可能性があり、米国の金融引き締めの度合いは相対的に高まることになるため、ドルは売りづらい。8月10日に発表された米7月消費者物価指数(CPI)は、前年比+8.5%と予想の+8.8%を下回った。この結果を受け、次回9月に開催の連邦公開市場委員会(FOMC)では、利上げ幅を0.75ポイントから0.50ポイントに縮小するとの観測が広がっている。パウエルFRB議長はデータ次第と指摘しており、次回のFOMCまで7月小売売上高、7月コアPCE価格指数、8月ISM製造業景況指数、8月雇用統計などの経済指標を見極める展開となりそうだ。

FRBによる大幅利上げ期待の後退により、目先的にはドル売り・円買いがやや優勢となりそうだが、インフレ鈍化を明確に示唆するデータは十分揃っていないため、主要中銀の金融政策が手がかりとなり、ドルは下げづらい。米国株式が底堅い動きを維持した場合、リスク選好的な円売りが増える可能性があることもドル・円相場に対する支援材料となりそうだ。

【米・7月小売売上高】(17日発表予定)

17日発表の米7月小売売上高は前月比+0.2%と、6月の+1.0%から伸びは鈍化する見通し。個人消費の縮小が確認された場合、景気後退入りの懸念が再燃し、金利安・ドル安に振れやすい展開が予想される。

【米連邦公開市場委員会(FOMC)議事要旨】(17日公表予定)

米連邦準備制度理事会(FRB)は17日、7月26-27日開催の連邦公開市場委員会(FOMC)議事要旨を公表する。次回9月会合で金融引き締めを緩める可能性が読み取れた場合、ドル売り要因となろう。

予想レンジ:132円00銭-135円00銭

《FA》

提供:フィスコ

米株

米株