【特集】億トレ3人から学ぶ! バリューorグロースで長期分散の勝ち技-下

第14-2回 強い投資家はどんな人~日本株投資家3900人調査で解明!(ケーススタディ編)

登場する銘柄

前回「億トレ3人から学ぶ! バリューorグロースで長期分散の勝ち技-上」を見る

王道の長期分散投資にも、さまざまなスタイルがある。億トレ3人からその勝ちパターンを学ぶため、前回はレンバさんと神戸の小市民さん(いずれもハンドルネーム)の銘柄選びの技を紹介した。

おさらいすると、「配当収入」をメーンに状況に応じて値上がり益を狙うレンバさんは、配当利回り3%以上の中小型株をターゲットにしてきた。元手38万円を36年かけて1億7000万円に増やしてきた。配当収入は年間300万~400万円に上る。

一方でコウベさんが重視するのは、運用の安心感。「買ったら売らない」を貫くために、財務が安定していて成長も手堅い大型株を中心にポートフォリオを構成している。投資歴22年で資産は3億7100万円。累計元本1億2500万円を2.9倍に膨らませた。

今回は3人目のディーさん(ハンドルネーム・50代男性)の投資スタイルの紹介をしていく。さらに長期分散投資を継続するメンタルに関する取り組みも紹介する。

ワクワク感を求めながら下値リスクも抑える~ディーさんの銘柄選びの技

ディーさんは、平日は、朝から午後8時ないし午後9時まで勤務する会社員だ。仕事から開放された土日は、海外ボードゲームを楽しんでいる。

後で触れるが、22年前に株式投資を始めたのは、この趣味のボードゲームがきっかけになっている。それもあってかディーさんの投資スタイルも、ボードゲームをするように、勝ちを求めて真剣になりながらも、楽しむ部分を忘れていない。

リターンを着実に取るために長期分散という王道のスタイルを取り、成長株と株主優待株に狙いを定めている。成長株で値上げ利益を狙い、優待株で下値リスクを抑えながら優待品をもらって、ワクワク感を味わっている。

足元の保有銘柄数は180ほどで、運用資産は1億4000万円。累計元本3000万円を差し引いたリターンは1億1000万円に上る。

日本株のポートフォリオは全体の6割を中小型の成長株に、残り4割を株主優待株に振り分け、守りながら攻める配分にしている。

成長株のスクリーニングは原則、

・売上営業利益率20%以上

・3期連続で営業利益15%増

・3期連続の増配

――と成長力に主眼を置く。

ただし、1銘柄あたりの投下額は1000万円に抑えるなどリスクヘッジもする。加えて資産の4割を株主優待株に振り分ける。優待では、

私生活で使える

配当+優待利回り4%以上

――の2つを基本条件とする。

システム会社勤務の経験生かし、インフォマート株で成功

それでは取引事例を見ていこう。以下は保有銘柄の一例だ。いずれもグロース株で、先程挙げたスクリーニング条件はほぼ満たしている。

■ディーさんが含み益を稼ぐ銘柄の例

注:現値は6月8日終値時点

食材の企業間電子取引市場を運営するインフォマート<2492>は、ある著名投資家がメルマガで紹介していたのをきっかけに購入したものだ。

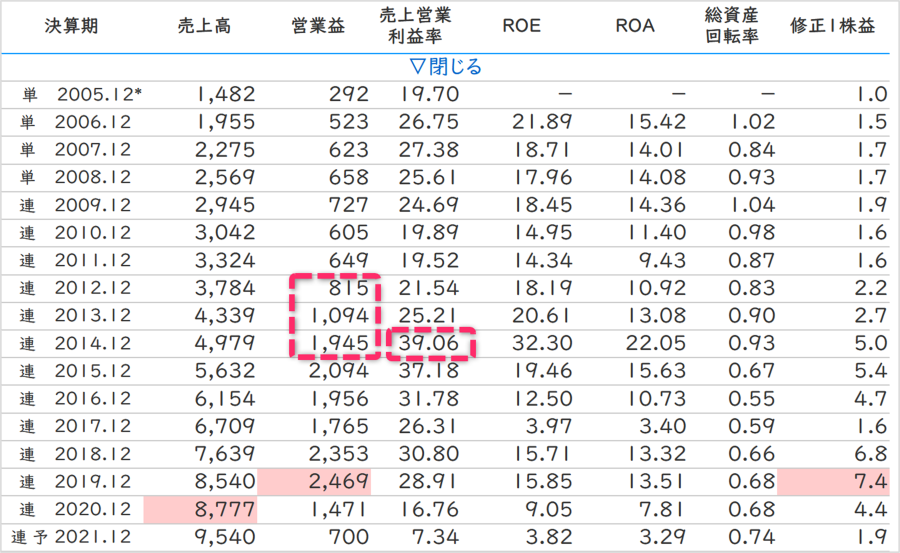

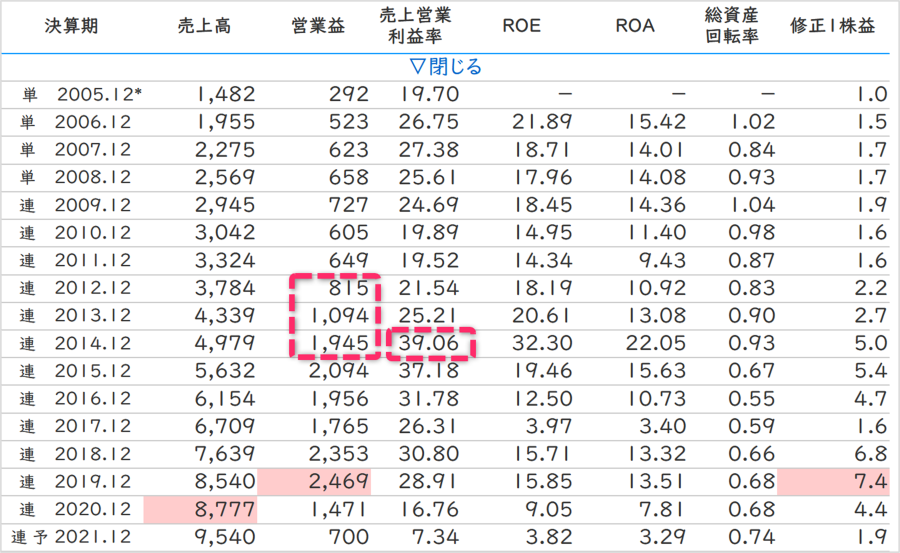

調べたところ、売上高営業利益率、営業利益推移など、おおむね自身の基準を満たしていた。購入した15年時点で確認できる14年12月期実績では、売上高営業利益率は39%と高水準だ。営業利益も3期連続で15%以上増えている。

一方で増配でなかった1株あたり配当推移は基準を下回ったものの、当時PERが6倍と割安だったことが魅力的で投資を決めた。

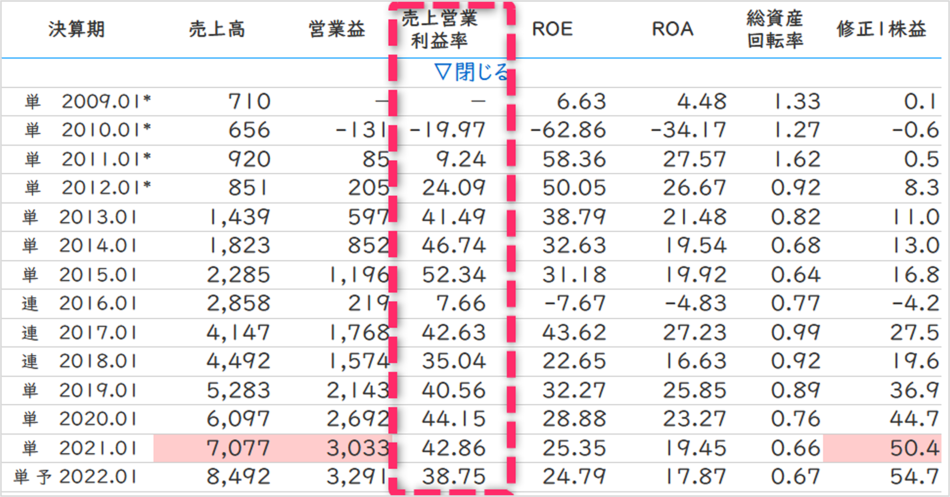

■インフォマートの売上高営業利益率、営業利益の推移

ディーさんが最も着目した点が、インフォマートがストック収入型の事業構造を持っていたことだ。事業として安定感があり、財務内容も良好だった。自己資本比率は15年当時で70%以上。以降80%超で推移している。

自身の本業での経験も生きた。東証2部のシステム開発メーカーに長らく勤めているなかで「コンピュータ系の銘柄は、財務が良い割には安値で放置されているものが目立つ」と感じていた。インフォマートは、まさにその一社だったのだ。

15年211円で購入し、足元では929円と4倍超に増えている。6400株を保有しているから運用額にして約600万円となる。

コロナショックでは、回復期待が高い銘柄シフトが奏功

次に紹介するのが、半導体製造部品会社のフェローテックホールディングス<6890>、個人輸入代行サイトを運営しているエニグモ<3665>だ。

これらは20年3月のコロナショックで急落後の安値で拾っている。足元の株価は2倍~6倍に上がっており、成功した取引として数えている。

当時ディーさんは、コロナショックで資産1億3000万円から8000万円へと40%も減らしていたが、このときに株価の戻り期待の高い銘柄に資金をシフトさせた。

リバウンド狙いで20銘柄を仕入れた。本人は「失敗した銘柄が多かった」と言うが、足元の資産は1億4000万円と、ショック前よりも1000万円ほど積み増す格好となった。

目を付けたのは、もともと買い候補に入れていた銘柄、またコロナで需要がわきそうな銘柄だ。例えば、個人輸入代行ソーシャル通販サイトのエニグモ株は、20年3月に株価500円で購入した。

1200株を保有し、足元の株価は1410円と2倍以上に増えた。60万円を投じた資金は、169万円に膨らむ格好となった。

■エニグモの日足チャート(20年1月~21年6月)

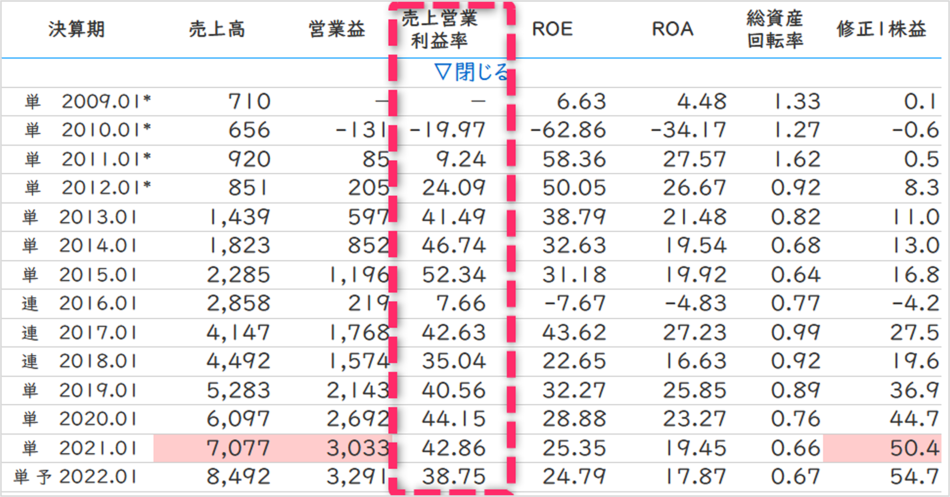

エニグモ<3665>を買う決め手となったのは、売上高営業利益率の高さだ。

コロナショック時点で確認できる20年1月期実績の売上高営業利益率は44.15%。自身が基準とする20%を大幅に上回っている上に、日頃から自分がウォッチしている著名投資家がポートフォリオに同銘柄を組み入れたのを知って、ずっと買い場を探っていた。

ただし20年1月期実績から過去業績を遡ると、すべての数値がディーさんの投資基準を満たしているとは言えない。営業利益は2期連続の増益にとどまり、配当に至っても20年1月期に初めて実施している。基準とする「3期連続増配」には程遠い。

しかしエニグモ株という、成長期待が高い中小型株が安値に急落した展開は、ディーさんにとってチャンスにしか見えなかった。

売上高営業利益率の高かったこと、巣ごもり需要を取り込める事業を展開していることが大きな買い材料となり、やや強気で資金を投下した。最終的にその判断が功を奏した。

■エニグモの売上高営業利益率の推移

執着が仇となり失敗した取引も

過去には失敗した取引もいくつかある。印象的なのは、ステーキ店「いきなり! ステーキ」を直営・フランチャイズチェーン(FC)運営するペッパーフードサービス<3053>だという。

買い始めたのは15年、株価が500~800円だった時期だ。17年に「いきなり! ステーキ」のヒットで騰勢を強めた局面で、買い増しを進めて平均取得単価は4000円になった。ピーク時は1500株を保有した。

17年10月に株価は8230円の高値をつけて一時は含み益が発生したものの、その後の事業不振で一気に売り圧力が強まる中で、売却のタイミングを見失った。

■ペッパーフードサービスの週足チャート(14年12月~21年6月)

一連の流れの中で最も後悔したのが、早めに損切りできるチャンスがあったにもかかわらず、そこに向き合えずに出遅れたことだという。

そもそもペッパー株に着目したのは、「いきなり! ステーキ」が好きだったことと、17年以降の店舗拡大の勢いに乗ろうと思ったからだ。

急激な店舗拡大に警戒する投資家が増える中、ディーさんは「まずは面を押さえにいっているのだろう」などと解釈していたが、実際には拡大戦略が裏目にでて業績が悪化、18年から株価の急落が始まった。

ディーさんがペッパー株の月次情報をウォッチしていた限りでも事業は衰退傾向にあり、同社の成長シナリオが崩れていたことは明らかに思えたが、愛着のある株だったため持ち続けた。

ところが下落は止まらず、株価4000円を割ったあたりから損切りを開始。ピーク時には1500株を保有していたが、株価3000円を割った段階で、株主優待がもらえる最低単元である500株を残して損切りしたという。

現在の株価500円を考えると、保有している500株には1株あたり平均取得単価4000円に対して3500円ほどの含み損が発生している計算になる。

「シナリオが崩れた時点で本来は全部切るべきなのだろうが、ペッパー株が好きなのでそれができなかった」(ディーさん)と決断の難しさを振り返った。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

登場する銘柄

取材/真弓重孝・高山英聖、編集・構成/真弓重孝(株探編集部)

前回「億トレ3人から学ぶ! バリューorグロースで長期分散の勝ち技-上」を見る

王道の長期分散投資にも、さまざまなスタイルがある。億トレ3人からその勝ちパターンを学ぶため、前回はレンバさんと神戸の小市民さん(いずれもハンドルネーム)の銘柄選びの技を紹介した。

おさらいすると、「配当収入」をメーンに状況に応じて値上がり益を狙うレンバさんは、配当利回り3%以上の中小型株をターゲットにしてきた。元手38万円を36年かけて1億7000万円に増やしてきた。配当収入は年間300万~400万円に上る。

一方でコウベさんが重視するのは、運用の安心感。「買ったら売らない」を貫くために、財務が安定していて成長も手堅い大型株を中心にポートフォリオを構成している。投資歴22年で資産は3億7100万円。累計元本1億2500万円を2.9倍に膨らませた。

今回は3人目のディーさん(ハンドルネーム・50代男性)の投資スタイルの紹介をしていく。さらに長期分散投資を継続するメンタルに関する取り組みも紹介する。

ワクワク感を求めながら下値リスクも抑える~ディーさんの銘柄選びの技

ディーさんは、平日は、朝から午後8時ないし午後9時まで勤務する会社員だ。仕事から開放された土日は、海外ボードゲームを楽しんでいる。

後で触れるが、22年前に株式投資を始めたのは、この趣味のボードゲームがきっかけになっている。それもあってかディーさんの投資スタイルも、ボードゲームをするように、勝ちを求めて真剣になりながらも、楽しむ部分を忘れていない。

リターンを着実に取るために長期分散という王道のスタイルを取り、成長株と株主優待株に狙いを定めている。成長株で値上げ利益を狙い、優待株で下値リスクを抑えながら優待品をもらって、ワクワク感を味わっている。

足元の保有銘柄数は180ほどで、運用資産は1億4000万円。累計元本3000万円を差し引いたリターンは1億1000万円に上る。

日本株のポートフォリオは全体の6割を中小型の成長株に、残り4割を株主優待株に振り分け、守りながら攻める配分にしている。

| ディーさん(ハンドルネーム・50代・男性・兼業投資家) | |||

|---|---|---|---|

| 日本株運用資産 | 1億4000万円 | |

| 累積投資元本 | 3000万円 | ||

| 累積リターン | 1億1000万円 | ||

| 投資スタイル | 成長株、優待株の2つを重視 | ||

| 主な保有期間 | 3年以上 | ||

| 保有銘柄数 | 180銘柄 | ||

| 投資開始年 | 1999年 | ||

| 他の投資対象 | なし | ||

| 自身の性格分析 | 保守的、安全志向 | ||

| 好きな言葉 | 「身体髪膚皆これを父母に受くあえて 毀傷せざるは孝の始めなり」 「少年老い易く 学成り難し 一寸の光陰 軽んず可からず」 | ||

| ディーさんとは:システム開発メーカーに勤める兼業投資家。 学生時代から海外の大人向けボードゲームにはまり、その延長線上で 1999年に株式投資を開始。 平日は本業で十分な研究時間を保てなかったが、粘り強くマーケットに参加し続けて、 約20年で1億円以上のリターンを稼いだ。成長株で値上がりを期待しつつ、 資産の約半分を株主優待株で構成して下値リスクを抑えるポートフォリオ戦略が奏功した。 | |||

成長株のスクリーニングは原則、

・売上営業利益率20%以上

・3期連続で営業利益15%増

・3期連続の増配

――と成長力に主眼を置く。

ただし、1銘柄あたりの投下額は1000万円に抑えるなどリスクヘッジもする。加えて資産の4割を株主優待株に振り分ける。優待では、

私生活で使える

配当+優待利回り4%以上

――の2つを基本条件とする。

システム会社勤務の経験生かし、インフォマート株で成功

それでは取引事例を見ていこう。以下は保有銘柄の一例だ。いずれもグロース株で、先程挙げたスクリーニング条件はほぼ満たしている。

■ディーさんが含み益を稼ぐ銘柄の例

| 銘柄 | 概要 | 購入 開始時期 | 購入時の 株価 | 現値 | 保有株数 |

|---|---|---|---|---|---|

| インフォマート <2492> | 食材の 企業間電子取引市場を運営 | 2015年 | 211円 | 929円 | 6400株 |

| フェローテック <6890> | 半導体製造装置部品会社。 真空シールに強み | 2020年3月 | 500円 | 3215円 | 200株 |

| エニグモ <3665> | 個人輸入代行 ソーシャル通販サイトを運営 | 2020年3月 | 600円 | 1410円 | 1200株 |

食材の企業間電子取引市場を運営するインフォマート<2492>は、ある著名投資家がメルマガで紹介していたのをきっかけに購入したものだ。

調べたところ、売上高営業利益率、営業利益推移など、おおむね自身の基準を満たしていた。購入した15年時点で確認できる14年12月期実績では、売上高営業利益率は39%と高水準だ。営業利益も3期連続で15%以上増えている。

一方で増配でなかった1株あたり配当推移は基準を下回ったものの、当時PERが6倍と割安だったことが魅力的で投資を決めた。

■インフォマートの売上高営業利益率、営業利益の推移

ディーさんが最も着目した点が、インフォマートがストック収入型の事業構造を持っていたことだ。事業として安定感があり、財務内容も良好だった。自己資本比率は15年当時で70%以上。以降80%超で推移している。

自身の本業での経験も生きた。東証2部のシステム開発メーカーに長らく勤めているなかで「コンピュータ系の銘柄は、財務が良い割には安値で放置されているものが目立つ」と感じていた。インフォマートは、まさにその一社だったのだ。

15年211円で購入し、足元では929円と4倍超に増えている。6400株を保有しているから運用額にして約600万円となる。

コロナショックでは、回復期待が高い銘柄シフトが奏功

次に紹介するのが、半導体製造部品会社のフェローテックホールディングス<6890>、個人輸入代行サイトを運営しているエニグモ<3665>だ。

これらは20年3月のコロナショックで急落後の安値で拾っている。足元の株価は2倍~6倍に上がっており、成功した取引として数えている。

当時ディーさんは、コロナショックで資産1億3000万円から8000万円へと40%も減らしていたが、このときに株価の戻り期待の高い銘柄に資金をシフトさせた。

リバウンド狙いで20銘柄を仕入れた。本人は「失敗した銘柄が多かった」と言うが、足元の資産は1億4000万円と、ショック前よりも1000万円ほど積み増す格好となった。

目を付けたのは、もともと買い候補に入れていた銘柄、またコロナで需要がわきそうな銘柄だ。例えば、個人輸入代行ソーシャル通販サイトのエニグモ株は、20年3月に株価500円で購入した。

1200株を保有し、足元の株価は1410円と2倍以上に増えた。60万円を投じた資金は、169万円に膨らむ格好となった。

■エニグモの日足チャート(20年1月~21年6月)

エニグモ<3665>を買う決め手となったのは、売上高営業利益率の高さだ。

コロナショック時点で確認できる20年1月期実績の売上高営業利益率は44.15%。自身が基準とする20%を大幅に上回っている上に、日頃から自分がウォッチしている著名投資家がポートフォリオに同銘柄を組み入れたのを知って、ずっと買い場を探っていた。

ただし20年1月期実績から過去業績を遡ると、すべての数値がディーさんの投資基準を満たしているとは言えない。営業利益は2期連続の増益にとどまり、配当に至っても20年1月期に初めて実施している。基準とする「3期連続増配」には程遠い。

しかしエニグモ株という、成長期待が高い中小型株が安値に急落した展開は、ディーさんにとってチャンスにしか見えなかった。

売上高営業利益率の高かったこと、巣ごもり需要を取り込める事業を展開していることが大きな買い材料となり、やや強気で資金を投下した。最終的にその判断が功を奏した。

■エニグモの売上高営業利益率の推移

執着が仇となり失敗した取引も

過去には失敗した取引もいくつかある。印象的なのは、ステーキ店「いきなり! ステーキ」を直営・フランチャイズチェーン(FC)運営するペッパーフードサービス<3053>だという。

買い始めたのは15年、株価が500~800円だった時期だ。17年に「いきなり! ステーキ」のヒットで騰勢を強めた局面で、買い増しを進めて平均取得単価は4000円になった。ピーク時は1500株を保有した。

17年10月に株価は8230円の高値をつけて一時は含み益が発生したものの、その後の事業不振で一気に売り圧力が強まる中で、売却のタイミングを見失った。

■ペッパーフードサービスの週足チャート(14年12月~21年6月)

一連の流れの中で最も後悔したのが、早めに損切りできるチャンスがあったにもかかわらず、そこに向き合えずに出遅れたことだという。

そもそもペッパー株に着目したのは、「いきなり! ステーキ」が好きだったことと、17年以降の店舗拡大の勢いに乗ろうと思ったからだ。

急激な店舗拡大に警戒する投資家が増える中、ディーさんは「まずは面を押さえにいっているのだろう」などと解釈していたが、実際には拡大戦略が裏目にでて業績が悪化、18年から株価の急落が始まった。

ディーさんがペッパー株の月次情報をウォッチしていた限りでも事業は衰退傾向にあり、同社の成長シナリオが崩れていたことは明らかに思えたが、愛着のある株だったため持ち続けた。

ところが下落は止まらず、株価4000円を割ったあたりから損切りを開始。ピーク時には1500株を保有していたが、株価3000円を割った段階で、株主優待がもらえる最低単元である500株を残して損切りしたという。

現在の株価500円を考えると、保有している500株には1株あたり平均取得単価4000円に対して3500円ほどの含み損が発生している計算になる。

「シナリオが崩れた時点で本来は全部切るべきなのだろうが、ペッパー株が好きなのでそれができなかった」(ディーさん)と決断の難しさを振り返った。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株