【特集】億トレ3人から学ぶ! バリューorグロースで長期分散の勝ち技-上

第14-1回 強い投資家はどんな人~日本株投資家3900人調査で解明!(ケーススタディ編)

登場する銘柄

本コラムの記事一覧を見る

長期分散は投資の王道だ。とはいえ、その手法はさまざまある。今回は、長期分散で億の資産を築いた3人の投資家に焦点をあて、成功を手にした勝ち技を紹介していく。

登場するのは以下の3人。いずれも投資歴20年以上のベテランだ。

■3人の投資歴と実績

3人とも「好業績」「割安」などの優良性を兼ね備えた銘柄を狙う――という点では共通している。ただし、累積元本から稼いだ累積リターンの水準は異なり、

レンバさん(ハンドルネーム、以下同)は累積元本の10.6倍、

神戸の小市民さんは同2.9倍、

ディーさんは同4.6倍

――となる。

レンバさんの数字が大きいのは、投資歴が他の2人より14年ほど長いこともあるが、同じ長期分散でも重視する要素とそれを実現するためのスタイルの違いに起因している面もありそうだ。

3人の投資スタイルをまとめたのが以下の表になる。投資のスタンス、銘柄選別の基準、保有銘柄の数を見ても、三人三様であることがわかる。

■投資スタンス別に整理した3人の銘柄選別の基準

累積リターンが最も大きいレンバさんは、配当利回り3%以上の中小型株を投資対象にして、配当と値上がり益の両睨みで投資してきた。

一方、累積リターンが2.9倍と3人の中では最も低い神戸の小市民さんは、「1度買ったら売らずに持ち続ける」ことを念頭にしているため、倒産リスクが低く財務の安定した大型株を主に狙っている。

3人の中で中間の累積リターン4.6倍のディーさんは、成長株と株主優待に分散。成長株でワクワク感を求めながら、株主優待で投資の楽しみと下値リスクも抑えて、投資を継続してきた。

このようにスタイルは異なるが、3人ともこれまでマーケットの異変に巻き込まれるなどで大損を食らったことが一度ならずあった。

そんな大ヤラレを乗り越えることができた最大の要因は、「どんなにマーケットが悲惨な状況になっても、諦めずに投資を続けてきたこと」と口を揃える。

継続は力なり――。自分に合ったスタイルを見つけ、リスクを分散してマーケットの異変やストレスに飲み込まれることなく、投資を続けたことが成功をもたらした。

ではこれから3人の勝ち技をこれから見ていこう。まずは、レンバさんと神戸の小市民さんの2人のケースだ。

銘柄選びの着眼点

配当収入と値上がり益をがっちり確保~レンバさんの銘柄選びの技

現在、59歳で専業投資家のレンバさんは、学生時代から株式投資に興味を覚え、配当収入で暮らせる生活を目指してきたという。

その理由は、次回の記事で触れるが、レンバさんは持病もあり学生時代にこれから就職して給与収入を安定して稼ぐのは困難だと悟ったことがある。

現在、学生時代に描いた配当収入で暮らせる目標は叶えている。足元で保有する30銘柄の平均配当利回りは4%ほど。配当収入は年300万~400万円になる。

そんなレンバさんの銘柄選定基準は、原則以下の通りになる。

・PER10倍以下、PBR0.5倍以下

・営業CFが赤字でない

・売上高10%増、営業利益10%増

・自己資本比率35%以上

――と財務が健全なバリュー株を拾う。

留意しているのは次の2つ。

・配当利回り3%以上

・値上がりが期待できる定性的な面がある

――ことだ。

保有する銘柄数は自身で面倒を見られる30程度に抑え、1銘柄あたり資産の20%を上限に3~4回に分けて投資する。購入後は、株価が2倍になったら半分売るが、逆に減配を発表したら売却候補にいれる。

リーマン後に拾った高配当の小型株が株価6~10倍に急騰

それではレンバさんの取引事例を見ていこう。以下の4つは、レンバさんの中のヒット銘柄だ。

いずれも2008年秋のリーマン・ショックと昨春のコロナショックという大暴落の影響を受けた後に拾って、その後の相場の持ち直しで大きな含み益を得ている。もちろん、4つとも配当利回りの高さも考慮しながら仕込んだものだ。

■レンバさんの成功した取引の例

注:三井住友FGと武田薬品工業の株は現在保有中。それぞれ2000株と1300株

表の上にある2社、法人向けパソコン・事務機器販売のハイパー<3054>と医療機関向けに電子カルテなどの業務効率システムを開発するソフトウェア・サービス<3733>は、リーマン・ショック後に安値で拾った小型株だ。

この2銘柄には270万円を投じた。ハイパーは5年、ソフトウェアSは12年間ほど保有する中で、段階的に利益確定して、最終的に合計で1772万円のリターンを得た。ハイパー株は9.4倍に、ソフトウェア株は6倍に膨らんだ。

ハイパー株は、配当利回りの高さに惹かれて投資した。09年当時は7.2%。この水準に「何かの間違いかと思った」(レンバさん)と言うが、世の中で需要の高いパソコンを取り扱う会社だからさすがに潰れることはないだろうと考え、思い切って123万円を投じた。

それが5年後にテンバガーに化けたのだ(以下チャート)。13年10月に急騰した際に、3回にわたって650~1012円の間で利確した。

■ハイパーの月足チャート(08年10月~16年4月)

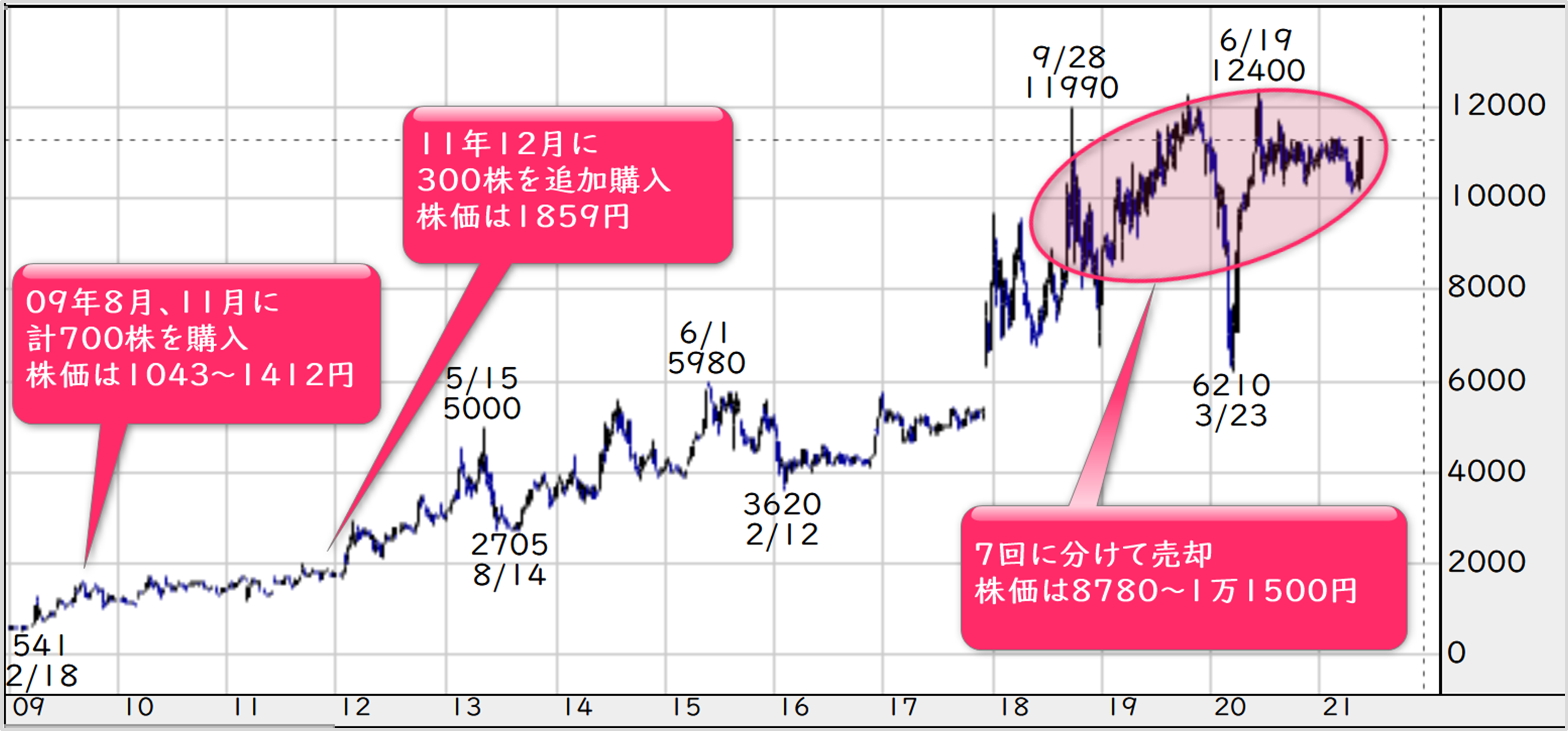

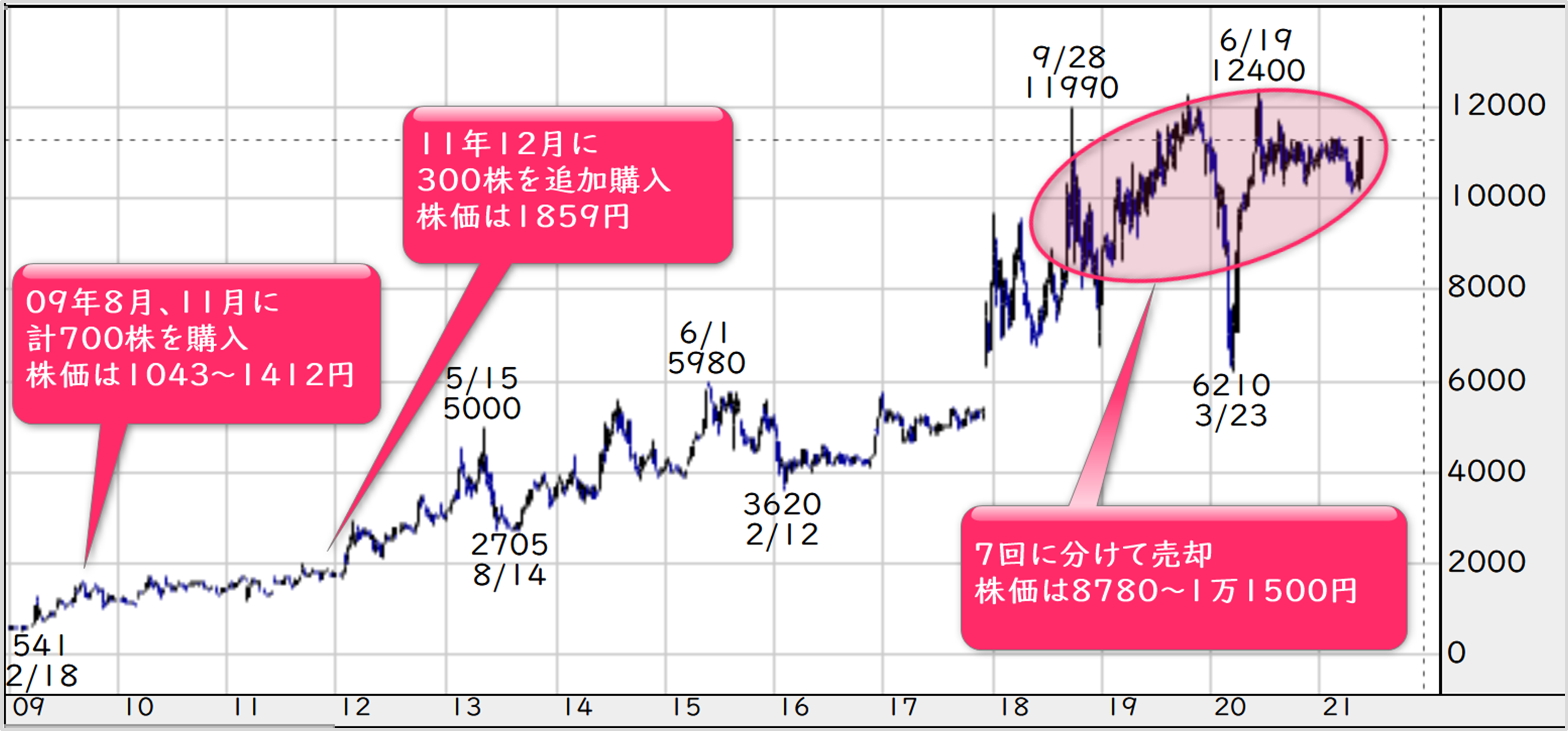

ソフトウェアS<3733>は09~11年の間で3回に分けて購入した。

株価1412円で

初回の買いは、09年8月に配当利回り2.97%だった。

2回目は09年11月の同1043円、配当利回り4.02%、

3回目は11年12月に同1859円、同2.68%

――で計1000株を保有した。

同社株の購入では、自身の基準から外れていた部分もあった。3回のうち2回の買いでは、配当利回りが基準値の3%を下回っている。

しかもPBRは0.9倍と、こちらも基準とする0.5倍を上回っている。業績も売上高・営業利益ともに安定性に欠ける部分が見られ、定量面では理想とは遠い銘柄に思える。

実はソフトウェアSでは、株価の上昇益に着目していた。電子カルテという市場の成長性と同社の有利なポジショニングを有望視していたのだ。目標株価は7200円だった。

当時、電子カルテ市場は成長の余地があった。厚生労働省の資料によれば、09年当時の電子カルテを導入している一般病院は20%未満にとどまっていた。

こうした状況から、電子カルテを導入する医療機関が増えれば開発メーカーの時価総額は一気に高まることを期待した。

配当利回りだけでなく、定性的な面も着目して成功

電子カルテ銘柄の中でソフトウェアSを選んだのは2つの理由がある。電子カルテ専門の開発メーカーとしてはトップクラスの実績があったこと。

レンバさんによれば、当時の業界1位は富士通<6702>だったが、大型株であることと全体売上高に対する貢献度も限定的になるとの想定から買い候補リストに加えなかった。そこで着目したのが、シェア2位だったソフトウェアSだった。

2つ目が、マーケットでの優位性だ。最も大きかったのが、同社が大手医療機関の徳洲会を押さえていたことだ。電子カルテの供給面でスケールメリットを生かして有利になると見込んだ。同社のIR資料や新着情報からわかった。

■ソフトウェア・サービスの週足チャート(08年12月~21年6月)

ソフトウェアS株は右肩上がりの曲線を描いて、18年には1万円の大台に乗った。09年に自分の中で設けた目標株価7200円を大幅に超えた段階で、21年までの4年間で7回に分けて利確した。同社株から獲得したリターンは740万円となった。

このようにレンバさんの投資は、配当重視としつつも、配当パフォーマンスを上げるために小型株の値上がりを期待する側面も強い。その代表例が、上記で紹介したハイパー株とソフトウェア株だ。

中小型株に注目してきたレンバさんだが、運用資産も増え、年齢も考えて最近は大型株の保有も進める。三井住友FG<8316>と武田薬品工業<4502>の2銘柄はレンバさんの運用額の中で配分比率が高い。2銘柄で計1000万円弱を投資している。

きっかけは、コロナショック。「これだけ安定していて配当利回りが高い銘柄を、割安で拾えるチャンスなどそうそうない」(レンバさん)からだ。

配当利回りは、自身の基準値を大きく上回る。20年3月のショック時にそれぞれ2回に分けて購入し、三井住友FGは6.07~7.17%。武田薬品工業は5.09~6.18%だ。今では足元の株価も回復している(以下の表)。

■三井住友FGと武田薬品工業の購入時期と現在の株価

注:現値は21年6月8日終値時点

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

登場する銘柄

| ハイパー<3054>、ソフトウェア・サービス<3733>、三井住友FG<8316>、武田薬品工業<4502>、富士通<6702>、ブリヂストン<5108>、第一三共<4568>、システナ<2317>、東芝<6502>、エーザイ<4523> |

取材/真弓重孝・高山英聖、編集・構成/真弓重孝(株探編集部)

本コラムの記事一覧を見る

長期分散は投資の王道だ。とはいえ、その手法はさまざまある。今回は、長期分散で億の資産を築いた3人の投資家に焦点をあて、成功を手にした勝ち技を紹介していく。

登場するのは以下の3人。いずれも投資歴20年以上のベテランだ。

■3人の投資歴と実績

| ハンドルネーム | 投資歴 | 累積元本 | 資産 | 累積リターン |

|---|---|---|---|---|

| レンバさん | 36年 | 1600万円 | 1億7000万円 | 10.6倍 |

| 神戸の小市民さん | 22年 | 1億2500万円 | 3億7100万円 | 2.9倍 |

| ディーさん | 22年 | 3000万円 | 1億4000万円 | 4.6倍 |

3人とも「好業績」「割安」などの優良性を兼ね備えた銘柄を狙う――という点では共通している。ただし、累積元本から稼いだ累積リターンの水準は異なり、

レンバさん(ハンドルネーム、以下同)は累積元本の10.6倍、

神戸の小市民さんは同2.9倍、

ディーさんは同4.6倍

――となる。

レンバさんの数字が大きいのは、投資歴が他の2人より14年ほど長いこともあるが、同じ長期分散でも重視する要素とそれを実現するためのスタイルの違いに起因している面もありそうだ。

3人の投資スタイルをまとめたのが以下の表になる。投資のスタンス、銘柄選別の基準、保有銘柄の数を見ても、三人三様であることがわかる。

■投資スタンス別に整理した3人の銘柄選別の基準

| ハンドルネーム | 投資スタンス | 主な選別基準 | 保有銘柄数 |

|---|---|---|---|

| レンバさん | 配当と値上がり 益の両取り | 配当利回り3%以上の 中小型株 | 30 |

| 神戸の小市民さん | 買ったら売らない | 財務が安定した大型株 | 70 |

| ディーさん | 成長株と 株主優待狙い | 成長株は連続増配を 実施 | 180 |

累積リターンが最も大きいレンバさんは、配当利回り3%以上の中小型株を投資対象にして、配当と値上がり益の両睨みで投資してきた。

一方、累積リターンが2.9倍と3人の中では最も低い神戸の小市民さんは、「1度買ったら売らずに持ち続ける」ことを念頭にしているため、倒産リスクが低く財務の安定した大型株を主に狙っている。

3人の中で中間の累積リターン4.6倍のディーさんは、成長株と株主優待に分散。成長株でワクワク感を求めながら、株主優待で投資の楽しみと下値リスクも抑えて、投資を継続してきた。

このようにスタイルは異なるが、3人ともこれまでマーケットの異変に巻き込まれるなどで大損を食らったことが一度ならずあった。

そんな大ヤラレを乗り越えることができた最大の要因は、「どんなにマーケットが悲惨な状況になっても、諦めずに投資を続けてきたこと」と口を揃える。

継続は力なり――。自分に合ったスタイルを見つけ、リスクを分散してマーケットの異変やストレスに飲み込まれることなく、投資を続けたことが成功をもたらした。

ではこれから3人の勝ち技をこれから見ていこう。まずは、レンバさんと神戸の小市民さんの2人のケースだ。

銘柄選びの着眼点

配当収入と値上がり益をがっちり確保~レンバさんの銘柄選びの技

| レンバさん(ハンドルネーム・50代・男性・専業投資家) | ||

|---|---|---|

| 日本株運用資産 | 1億7000万円 |

| 累積投資元本 | 1600万円 | |

| 累積リターン | 1億5400万円 | |

| 投資スタイル | 配当重視 | |

| 主な保有期間 | 3年以上 | |

| 保有銘柄数 | 30銘柄 | |

| 投資開始年 | 1985年 | |

| 他の投資対象 | J-REIT | |

| 自身の性格分析 | 短気 | |

| 好きな言葉 | 「七転び八起き」 「先憂後楽」 「人生楽は1割、苦は9割」 | |

| レンバさんとは:専業投資家。 持病で就職できない事情から、学生時代から株の配当収入で暮らす将来図を描く。 1985年に元手38万円からスタートして、現在の運用額は1億円。 預金を含めると1億7000万円に上る。 大学卒業後に手伝っていた家業の健康食品販売業やアルバイトで 追加資金や預貯金を蓄えてきた。高配当のバリュー株、 それも上振れ余地のある小型株を狙ってリターンを増やしてきた。 | ||

現在、59歳で専業投資家のレンバさんは、学生時代から株式投資に興味を覚え、配当収入で暮らせる生活を目指してきたという。

その理由は、次回の記事で触れるが、レンバさんは持病もあり学生時代にこれから就職して給与収入を安定して稼ぐのは困難だと悟ったことがある。

現在、学生時代に描いた配当収入で暮らせる目標は叶えている。足元で保有する30銘柄の平均配当利回りは4%ほど。配当収入は年300万~400万円になる。

そんなレンバさんの銘柄選定基準は、原則以下の通りになる。

・PER10倍以下、PBR0.5倍以下

・営業CFが赤字でない

・売上高10%増、営業利益10%増

・自己資本比率35%以上

――と財務が健全なバリュー株を拾う。

留意しているのは次の2つ。

・配当利回り3%以上

・値上がりが期待できる定性的な面がある

――ことだ。

保有する銘柄数は自身で面倒を見られる30程度に抑え、1銘柄あたり資産の20%を上限に3~4回に分けて投資する。購入後は、株価が2倍になったら半分売るが、逆に減配を発表したら売却候補にいれる。

リーマン後に拾った高配当の小型株が株価6~10倍に急騰

それではレンバさんの取引事例を見ていこう。以下の4つは、レンバさんの中のヒット銘柄だ。

いずれも2008年秋のリーマン・ショックと昨春のコロナショックという大暴落の影響を受けた後に拾って、その後の相場の持ち直しで大きな含み益を得ている。もちろん、4つとも配当利回りの高さも考慮しながら仕込んだものだ。

■レンバさんの成功した取引の例

| 銘柄名 <コード> | 購入・売却 | 時期 | 株価 | 配当利回り |

|---|---|---|---|---|

| ハイパー <3054> | 購入 | 2009年5月 | 79円 | 7.20% |

| 売却 | 2013年10月 | 2600 ~4050円 | 0.5~0.8% | |

| ソフトウェア・サービス <3733> | 購入 | 2009年8月 ~11年12月 | 1043 ~1859円 | 2.68~4.02% |

| 売却 | 2018年11月 ~21年4月 | 8780 ~1万1500円 | 0.8%前後 | |

| 三井住友FG <8316> | 購入 | 2020年3月 | 2510 ~2965円 | 6.07~7.17% |

| 武田薬品工業 <4502> | 購入 | 2020年3月 | 2908 ~3530円 | 5.09~6.18% |

表の上にある2社、法人向けパソコン・事務機器販売のハイパー<3054>と医療機関向けに電子カルテなどの業務効率システムを開発するソフトウェア・サービス<3733>は、リーマン・ショック後に安値で拾った小型株だ。

この2銘柄には270万円を投じた。ハイパーは5年、ソフトウェアSは12年間ほど保有する中で、段階的に利益確定して、最終的に合計で1772万円のリターンを得た。ハイパー株は9.4倍に、ソフトウェア株は6倍に膨らんだ。

ハイパー株は、配当利回りの高さに惹かれて投資した。09年当時は7.2%。この水準に「何かの間違いかと思った」(レンバさん)と言うが、世の中で需要の高いパソコンを取り扱う会社だからさすがに潰れることはないだろうと考え、思い切って123万円を投じた。

それが5年後にテンバガーに化けたのだ(以下チャート)。13年10月に急騰した際に、3回にわたって650~1012円の間で利確した。

■ハイパーの月足チャート(08年10月~16年4月)

ソフトウェアS<3733>は09~11年の間で3回に分けて購入した。

株価1412円で

初回の買いは、09年8月に配当利回り2.97%だった。

2回目は09年11月の同1043円、配当利回り4.02%、

3回目は11年12月に同1859円、同2.68%

――で計1000株を保有した。

同社株の購入では、自身の基準から外れていた部分もあった。3回のうち2回の買いでは、配当利回りが基準値の3%を下回っている。

しかもPBRは0.9倍と、こちらも基準とする0.5倍を上回っている。業績も売上高・営業利益ともに安定性に欠ける部分が見られ、定量面では理想とは遠い銘柄に思える。

実はソフトウェアSでは、株価の上昇益に着目していた。電子カルテという市場の成長性と同社の有利なポジショニングを有望視していたのだ。目標株価は7200円だった。

当時、電子カルテ市場は成長の余地があった。厚生労働省の資料によれば、09年当時の電子カルテを導入している一般病院は20%未満にとどまっていた。

こうした状況から、電子カルテを導入する医療機関が増えれば開発メーカーの時価総額は一気に高まることを期待した。

配当利回りだけでなく、定性的な面も着目して成功

電子カルテ銘柄の中でソフトウェアSを選んだのは2つの理由がある。電子カルテ専門の開発メーカーとしてはトップクラスの実績があったこと。

レンバさんによれば、当時の業界1位は富士通<6702>だったが、大型株であることと全体売上高に対する貢献度も限定的になるとの想定から買い候補リストに加えなかった。そこで着目したのが、シェア2位だったソフトウェアSだった。

2つ目が、マーケットでの優位性だ。最も大きかったのが、同社が大手医療機関の徳洲会を押さえていたことだ。電子カルテの供給面でスケールメリットを生かして有利になると見込んだ。同社のIR資料や新着情報からわかった。

■ソフトウェア・サービスの週足チャート(08年12月~21年6月)

ソフトウェアS株は右肩上がりの曲線を描いて、18年には1万円の大台に乗った。09年に自分の中で設けた目標株価7200円を大幅に超えた段階で、21年までの4年間で7回に分けて利確した。同社株から獲得したリターンは740万円となった。

このようにレンバさんの投資は、配当重視としつつも、配当パフォーマンスを上げるために小型株の値上がりを期待する側面も強い。その代表例が、上記で紹介したハイパー株とソフトウェア株だ。

中小型株に注目してきたレンバさんだが、運用資産も増え、年齢も考えて最近は大型株の保有も進める。三井住友FG<8316>と武田薬品工業<4502>の2銘柄はレンバさんの運用額の中で配分比率が高い。2銘柄で計1000万円弱を投資している。

きっかけは、コロナショック。「これだけ安定していて配当利回りが高い銘柄を、割安で拾えるチャンスなどそうそうない」(レンバさん)からだ。

配当利回りは、自身の基準値を大きく上回る。20年3月のショック時にそれぞれ2回に分けて購入し、三井住友FGは6.07~7.17%。武田薬品工業は5.09~6.18%だ。今では足元の株価も回復している(以下の表)。

■三井住友FGと武田薬品工業の購入時期と現在の株価

| 銘柄 | 購入時期 | 購入時の株価 | 現値 | 保有株数 |

|---|---|---|---|---|

| 三井住友FG <8316> | 2020年3月 | 2510~2965円 | 4015円 | 2000株 |

| 武田薬品工業 <4502> | 2020年3月 | 2908~3530円 | 3702円 | 1300株 |

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株