【特集】10年で資産72倍! 勝ち技は「グロース」「逆グロース」のダブル・ファンダ戦略

登場する銘柄

| イー・ギャランティ<8771>、伊藤忠商事<8001>、シャクリー・グローバル・グループ<8205>、SBIライフリビング<8998>、FPG<7148>、ソフトブレーン<4779>、サイボウズ<4776>、島忠<8184>、第一中央汽船<9132>、商船三井<9104>、日本海洋掘削<1606>、石油資源開発<1662> 注:上場廃止銘柄も含まれる |

| カオマンガイ食べ太郎さん(ハンドルネーム・30代・男性・兼業投資家) | ||

|---|---|---|

| 日本株運用資産 | 8億円(21年4月末時点) |

| 累積投資元本 | 1100万円 | |

| 累積リターン | +7100% | |

| 投資スタイル | グロース(成長)重視 | |

| 主な保有期間 | 1カ月~1年 | |

| 保有銘柄数 | 11~20銘柄 | |

| 投資開始年 | 2011年 | |

| 他の投資対象 | なし | |

| 自身の性格分析 | アーティストタイプ | |

| 好きな言葉 | BUY ANY STEEL, ANY QUANTITY, AT ANY PRICE | |

| カオマンガイ食べ太郎さんとは:兼業投資家。 | ||

本コラムの記事一覧を見る

強い投資家は、どのような投資戦略を駆使しているのか。『株探』編集部は、第1回「個人投資家大調査」を基に、回答者に取材を実施し、ケーススタディ編として紹介している。

その1番バッターには、元大手運用機関出身のみのうさん(ハンドルネーム)が登場(参照)。決算後でも大手運用機関の間隙を突いて30~50%のリターンを狙う手法は、SNS(交流サイト)でも話題になった。

そして今回登場してもらうのが「カオマンガイ食べ太郎」さん(ハンドルネーム、以下「カオさん」・30代・男性)だ。投資歴10年で、資産を72倍の8億円まで膨らますことに成功。その年間平均成長率は、53%となる。

投資開始後から2~3年ごとに1億円ずつ増やすことに成功し、足元の1年では資産3.3億円から8億円へと2倍超に拡大した腕の持ち主だ。

その実績に違わず第一印象は、"デキるビジネスマン"。取材当日は休日だったが、スーツに身を包み、大きなスーツケースを引っさげて登場した。

聞けば、翌日から1週間程度の出張を控えているとのこと。某大手企業の営業マンで、日々国内を駆け回っているそうだ。

本人から聞いた意外な言葉

そうした話から、外交的で顧客の心をうまく掴むのに長けたビジネスマンと思っていたところ、しばらくすると、本人から意外な言葉が発せられた。

根は内向的で、実は就職する気はなかったという。株式投資も働かずに済むようになるために、手探りの中で始めた。

他人が感じるカオさんの印象とは、正反対だという本人の自己分析。取材を進めると、この大いなるギャップは、投資姿勢にも重なることが判明した。結論からいうと、カオさんは2つの投資スタイルを駆使する。

1つは、正攻法のグロース投資。ビジネスモデルを徹底的に調べ、業績成長する力があるのに、マーケットがその本質を見誤っている銘柄を探し出し、先回り投資して高リターンを狙う。「安く買って高く売る」投資の王道を歩む。

だが、カオさんの真骨頂は、その真逆の「逆グロース」でも勝負し、そこでも大きなリターンを稼いでいることだ。グロースの逆、つまり収益の成長が鈍化し、最終的には経営破綻を免れないと見た銘柄を"先回り売り"をして、リターンを狙うのだ。

取引対象は180度異なるが、どちらもファンダメンタルズを徹底して分析して、方針を導き、決断するという点では共通している。その2つを駆使するのは、カオさんがゲーム好きなことも関係する。

ゲームである以上、勝つためには隠れキャラや裏技を使うことも、当然ありだ。あらゆる手段を駆使して、勝ちを呼び込む姿勢は、グロースでも逆グロースでも証券アナリストならどんなことをチェックすると想像しながら、納得がいくまで調べ尽くす取り組みに表れている。

ではこれから、カオさんの資産増加に貢献した事例を見ていこう。

ロングとショートを使いこなす

取引に成功した主な銘柄は以下の通りだ。注意していただきたいのは、表に記載した9銘柄中、6銘柄は既に上場廃止になっていることだ。

■取引に成功した主な銘柄

| 銘柄名 | 主力事業 | 手法 | リターン | 購入年月 | 利確年月 |

|---|---|---|---|---|---|

| イー・ギャランティ <8771> | 売掛債務保証 | ロング | 5000万円 | 12年1月 | 17年2月 |

| シャクリー・グローバルG <8205> * | 美容品販売 | ロング | 5000万円 | 13年9月 | 14年8月 |

| SBIライフリビング <8998> * | マンション開発 | ロング | 2000万円 | 14年5月 | 15年4月 |

| FPG <7148> | 船舶・コンテナの オペリース | ロング | 1億円 | 14年11月 | 15年4月 |

| ソフトブレーン <4779> * | 営業支援システム | ロング | 1億円 | 17年1月 | 17年2月 |

| サイボウズ <4776> | 企業向けソフト開発 | ロング | 9000万円 | 17年8月 | 20年10月 |

| 島忠 <8184> * | 家具・雑貨販売 | ロング | 7000万円 | 20年9月 | 20年12月 |

| 第一中央汽船 <9132> * | 海上輸送 | ショート | 3000万円 | 15年1月 | 15年9月 |

| 日本海洋掘削 <1606> * | 石油・天然ガスの 海洋掘削 | ショート | 3000万円 | 18年6月 | 18年7月 |

まずは、正攻法のグロース銘柄の選別方法に焦点を当てよう。ここでは「マーケットが見過ごしている潜在的な成長力」を見つけて、先回りして投資する。

その手段が、ファンダメンタルズの徹底分析。業界構造・サプライチェーンの流れを頭にいれて、ビジネスモデルが同業他社と比べてどう優れているのか、今後も有利に成長できるのか、そのポイントを整理する。

「良い」と思えば、将来の収益性・成長性を独自に算出し、それと比べた現時点の株価が割安なら投資を実行する。

徹底分析というからには、腹落ちレベルで経営構造を理解することにこだわる。開示資料の読み込みはもちろん、創業期から現在に至るまでの経緯をおさえて「この企業がいまどんな状況に置かれているか」を掴み取る。

資料で解明できない箇所は、IR担当者に問い合わせる。「ときには自分の解釈を伝えて、誤りがないかを確認することも重要」(カオさん)とアドバイスする。

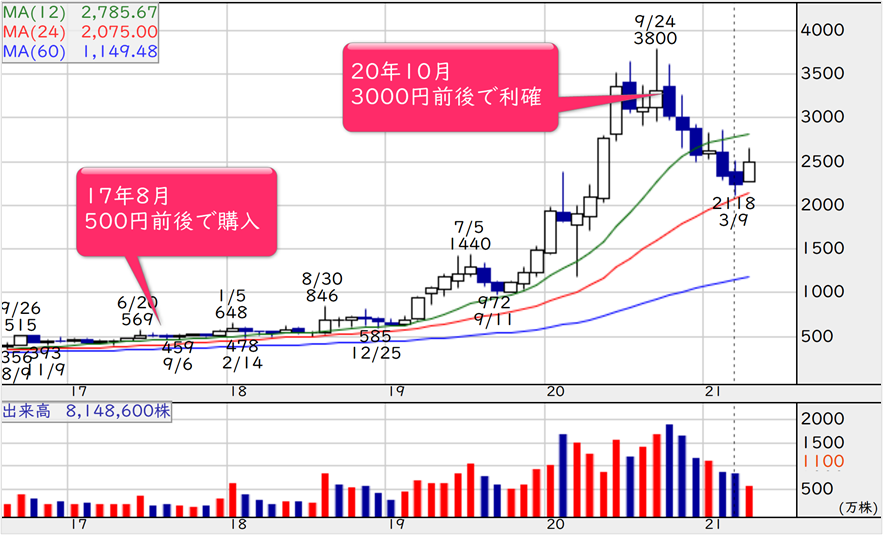

サイボウズでは「競合にない強み」に目を付け、株価は6倍に

グロース銘柄で直近の成功例の一つが、企業向けソフト開発のサイボウズ<4776>だ。20年10月に株価3300円で利確し、9000万円ものリターンを獲得。購入時期は17年8月、株価は500円前後だった。

目を付けた理由が、同社のソフトウェアサービスに競合にない強みを感じたため。独自に分析して算出した将来的な売り上げ・利益と比較して、足元の株価が割安と判断し購入に踏み切った。結果的に株価は保有時点から6倍以上に伸びた。

■サイボウズの月足チャート(2017~21年)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

競争力が高いと感じたポイントが、同社が主力とする企業向けグループウェアソフトの開発・販売事業の特性にある。それが、導入企業のスイッチングコストの高さだ。

つまり一度ソフトを導入して業務フローに組み込んでもらえば、後から類似ソフトに切り替えたいと思っても、乗り換えハードルが高くなる要素があること。

例えば、「従業員の再教育」「業務フロー変更にかかわる組織内の摩擦」の発生などがある。これらから先行して供給した分だけ、サイボウズは安定利益を確保しやすくなると見込んだ。

その中でカオさんが「優れた商品」と感じたのが、「キントーン」というクラウド型オフィスアプリ。プログラミングの知識がない担当者でも業務効率システムを簡単に構築でき、自社の仕様に合わせてカスタマイズできるものだ。

「既製品のシステムは余計な機能がついていることが多いし、特注システムも一度開発したらその後の仕様変更が簡単にできなくなる。キントーンはこうした課題を解決できる画期的なツールだと感じた」(カオさん)

また、取り扱いソフトの提供をパッケージ型からクラウド型に転換していた点もプラス材料だった。クラウド型の進展に伴い売上高の伸びに比べて売上原価は上がらず、粗利が増えやすい収支構造になっていくと予想できたからだ。

投資を決めた当初は、サイボウズも売上高を伸ばすべく積極的に販管費をかけていたため、利益率が低かった。

しかし、売上高が一定以上の伸びで販管費がそのままならば、利益率も高まりキャッシュフローを膨らましていけると読んだ。

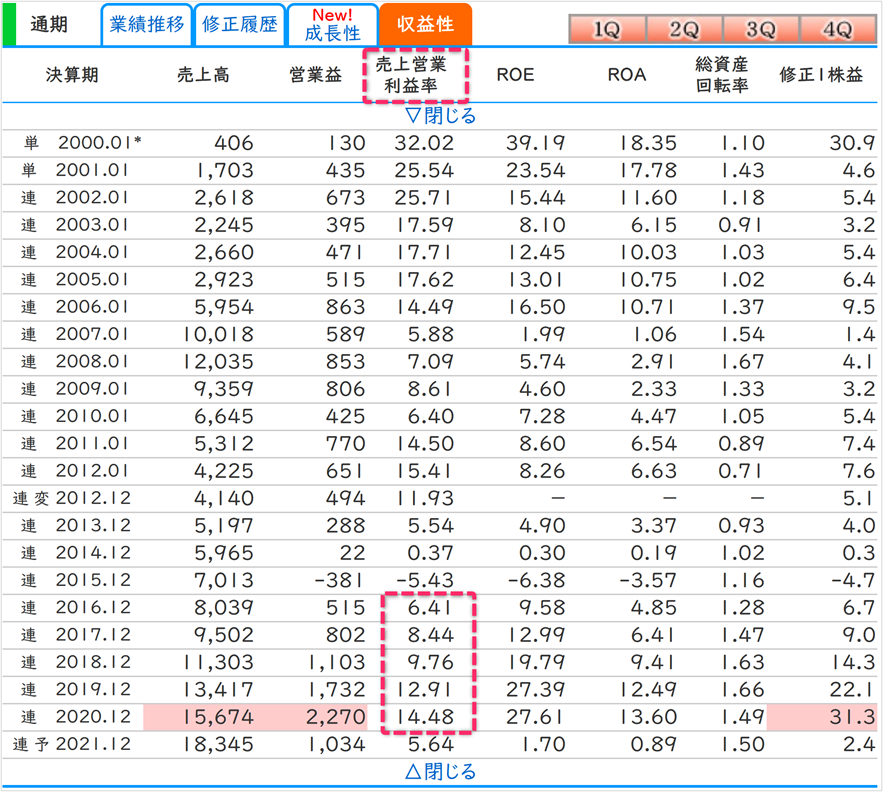

■『株探プレミアム』で確認できるサイボウズの通期業績の収益性推移

利確は20年10月。コロナショックから各国の金融緩和の効果でグロース株が優位な相場環境だったものの、その頃から月次売上高の伸びが鈍化。当面は上げ材料に乏しいとみて、株価3300円で売却した。

イーギャラの売掛債権保証は「ブルーオーシャン」、投資した翌年に大化け

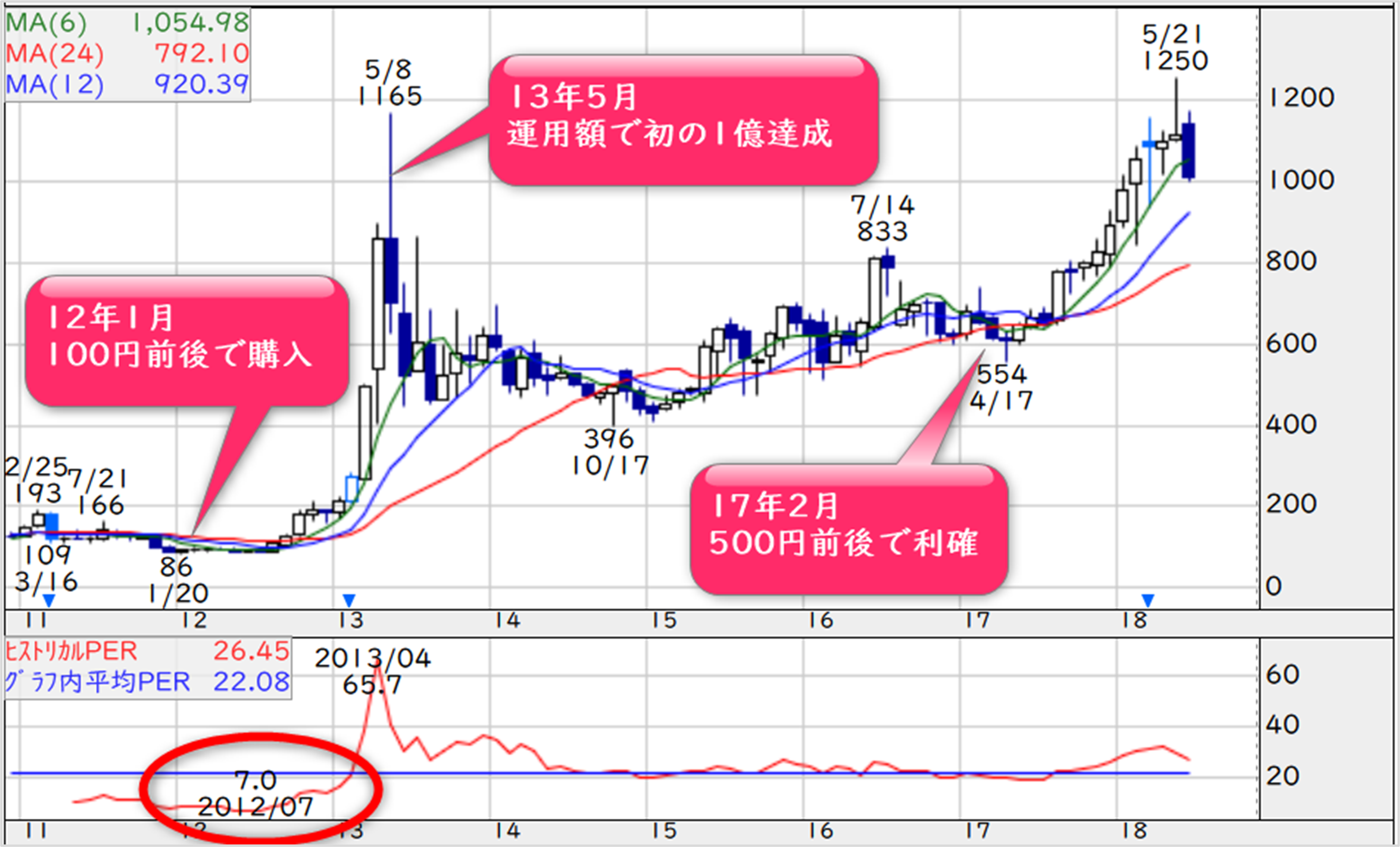

ロングで最も成功した銘柄がイー・ギャランティ<8771>だ。投資開始3年目の13年に、運用額で初めて1億円を達成する原動力となった。カオさんは「最も思い入れのある銘柄」と振り返る。

同社に目を付けたポイントは、先のサイボウズと同じ。ビジネスモデルの競争優位性の高さ、それと比較した株価が割安だと判断したからだ。

同社は、伊藤忠商事<8001>系の保証サービス会社で、主力が売掛債権保証事業。取引先の倒産などで売掛債権が未回収となった企業に保証金を支払うサービスで成長している。

投資の決め手は以下の3つ。

① 売掛債権保証を「ブルーオーシャン」と判断

② 時間とともに優位性が高まる仕組み

③ 再保険をかけてリスクヘッジをしている

カオさんによれば、売掛債権保証の市場自体が国内に存在しなかった当初、同社はパイオニア的存在だった。伊藤忠商事と帝国データバンクの合弁会社であるため、両社の持つ与信データを活用できる点がシェア拡大に有利に働くとみた。

競合より先行した分だけ与信データの蓄積が進み、時間が経つほど市場での優位性を発揮できそうな点も魅力的だった。与信データが蓄積されるほど、保証サービスの根幹となる与信判断の精度が高まると考えたからだ。

さらに経済危機への対策も周到だった。同社は引き受けた保証残高を別の金融機関に再保険させてリスクヘッジしている。

「成功がほぼ約束されているにもかかわらず、当時のPERは7倍と極めて割安水準」(カオさん)。当時ポジションの半分の約500万円を同社に投下した。

12年1月に株価100円前後で投資すると、翌13年5月には1000円前後に急騰し、運用額で初めて1億円を達成した。

ところがまもなく米国発の「バーナンキショック」に巻き込まれ、1億円まで築いた運用額は6000万円にまで落ち込む。17年2月に株価500円前後で利確。それでも5000万円のリターンを得た。

■『株探プレミアム』で確認できるイー・ギャラのヒストリカルPER(月足、2011~18年)

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

米株

米株