【特集】「浮動株比率」と「グロース株」の濃い関係、「日銀点検」公表前に要確認!

大川智宏の「日本株・数字で徹底診断!」 第60回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「3万円達成に現れた「相場転換」のサイン、はグロース押し目狙いの好機?」を読む

日経平均株価が一時3万円の大台を突破して以降、調整含みの不安定な相場展開が継続しています。日本株においては、特に

低PBR(株価純資産倍率)株の買い

高PBR株の売り

――といった、昨年まで延々と継続していた「成長株買いの逆流現象」の動きが続いています。この状況は、米国の金利の上昇トレンドも含めて、短期的にはもうしばらく続く可能性があるので注意が必要です。

ただし、前回の記事で触れたように、この強いリバーサルの動き自体は長続きするものではないでしょう。いわゆる割高・モメンタム株が強く売られているだけで、高成長率の銘柄が意図的に売られているわけではないのです。

将来的に高い成長性が期待されている銘柄が、放置または売られたりするような相場は不自然で、その点で現状は高成長期待の銘柄を仕込む好機になり得ます。

一方で、足元では高成長銘柄が選好されている動きは見えていません。そこには現在の市場環境が、「需給」の要因が強く、ファンダメンタルズを短期的に歪めている可能性があります。

そこで、今回はこの「需給」に焦点を当てて、上がりやすい銘柄と下がりやすい銘柄の特徴を分析し、最終的には「需給」そして「ファンダメンタルズ(成長性)」の観点で、魅力的な銘柄の発掘をしていきたいと思います。

2013年から東証1部の浮動株比率は漸減

需給というと、出来高を真っ先に思い浮かぶ人もいるかかもしれませんが、今回主眼に置くのは、「浮動株比率」です。

この浮動株比率に影響を与えている投資主体で、真っ先に思いつくのが「日本銀行」でしょう。すでに彼らは、10年近くにわたり相場の下落時に淡々と指数ETF(上場投資信託)や国内REIT(不動産投資信託)を買い続けています。

それにより、多くの企業で日銀が大株主と化し、さらには株式の流動性をひっ迫させていると問題視されることが多くなりました。

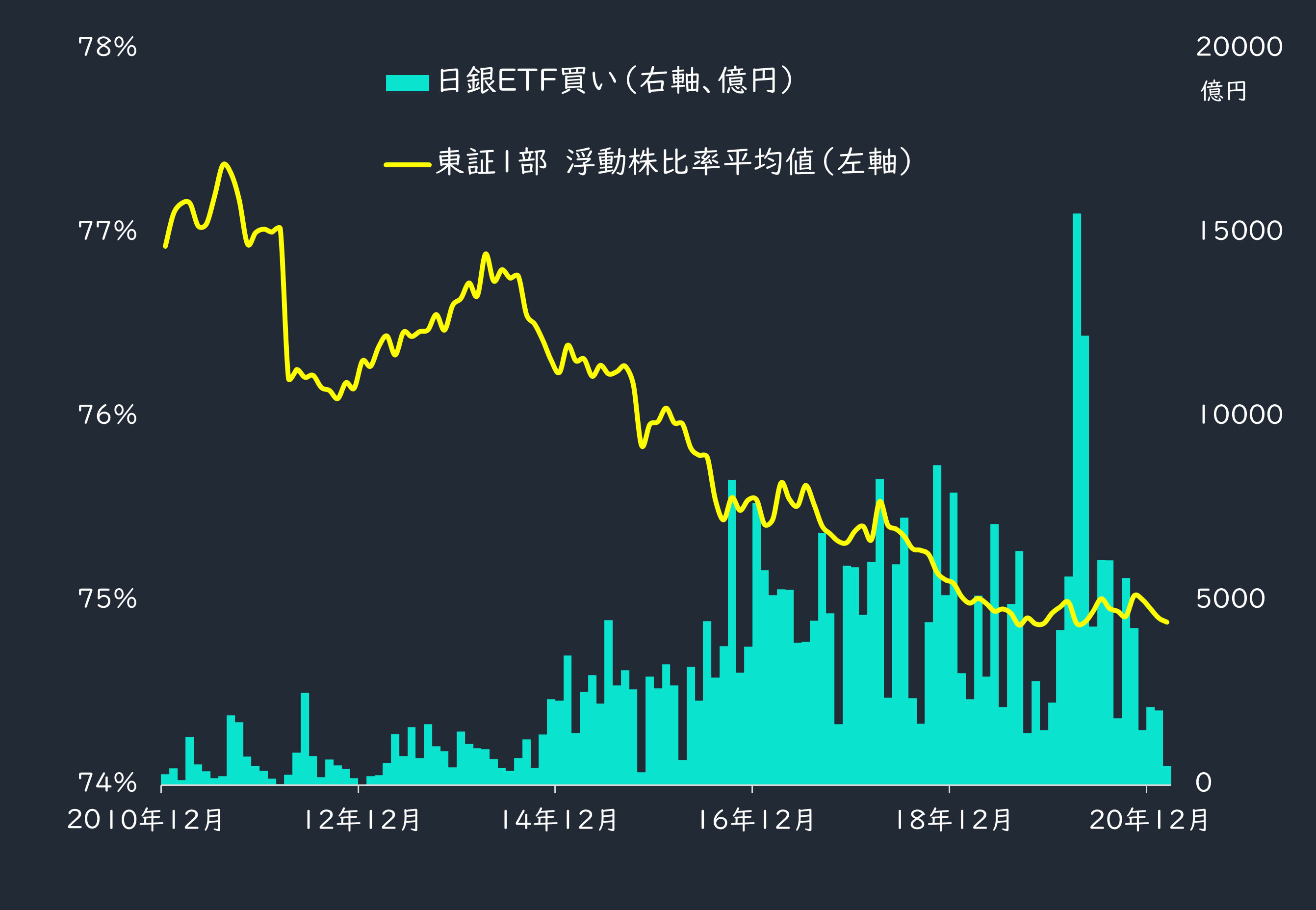

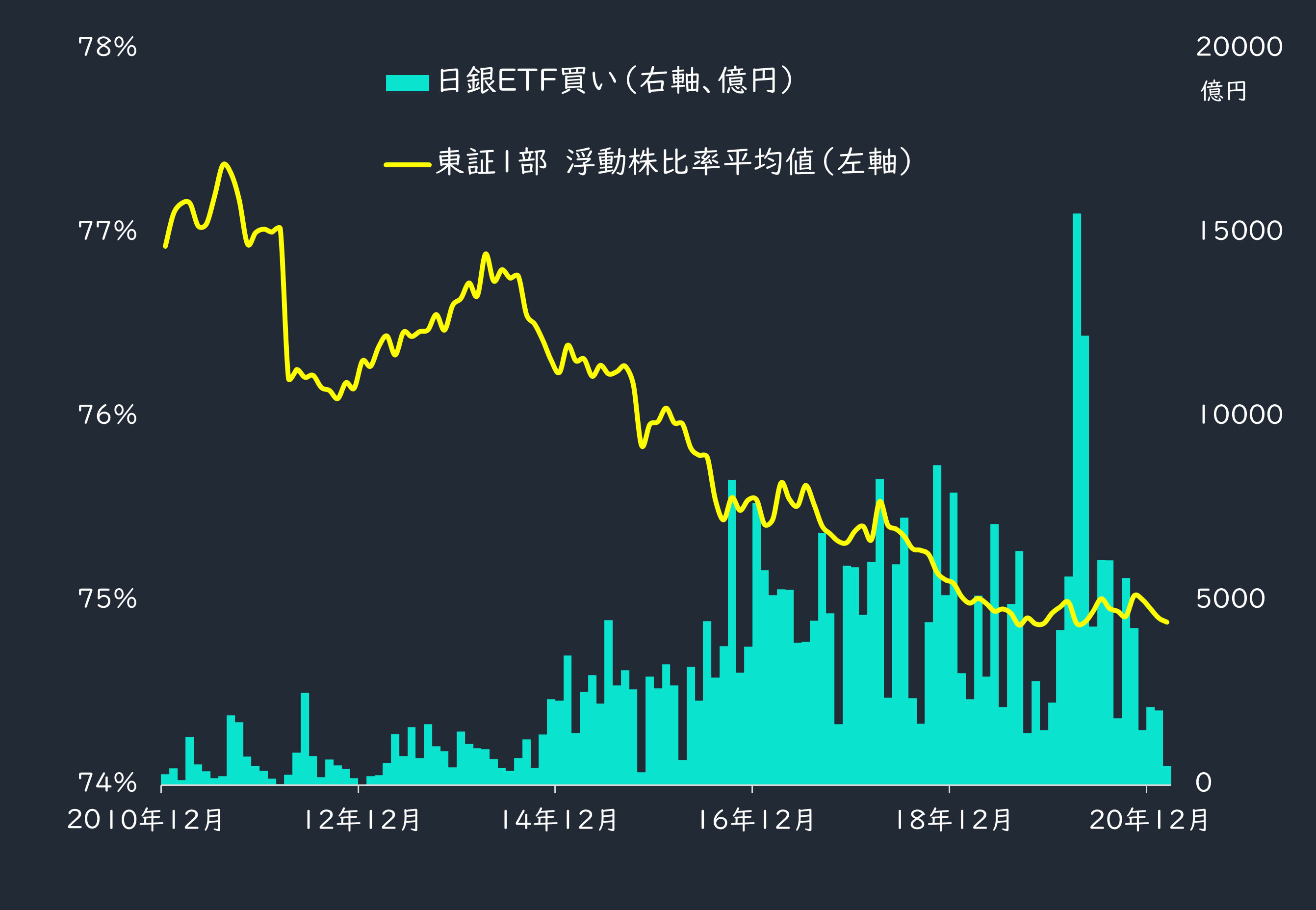

事実、東証1部上場銘柄の浮動株比率の平均値と日銀のETF買いの推移を比較すると、彼らの買い入れ行動が急増した2013年あたりから、徐々に浮動株比率が減少のトレンドを描き続けていることが分かります。

2013年と言えば、アベノミクス開始に伴う「日銀バズーカ」が始まった年です。中央銀行による「日本株爆買い元年」とでも表現できるでしょうか。

■東証1部 浮動株比率の平均値と日銀ETF買いの推移

出所:日本銀行、データストリーム

日銀のETF購入がもたらす「バリュエーション格差」

この日銀のETF買いに伴う浮動株比率の低下現象は、個別銘柄に大きな影響を与えていることが、明確に可視化できます。

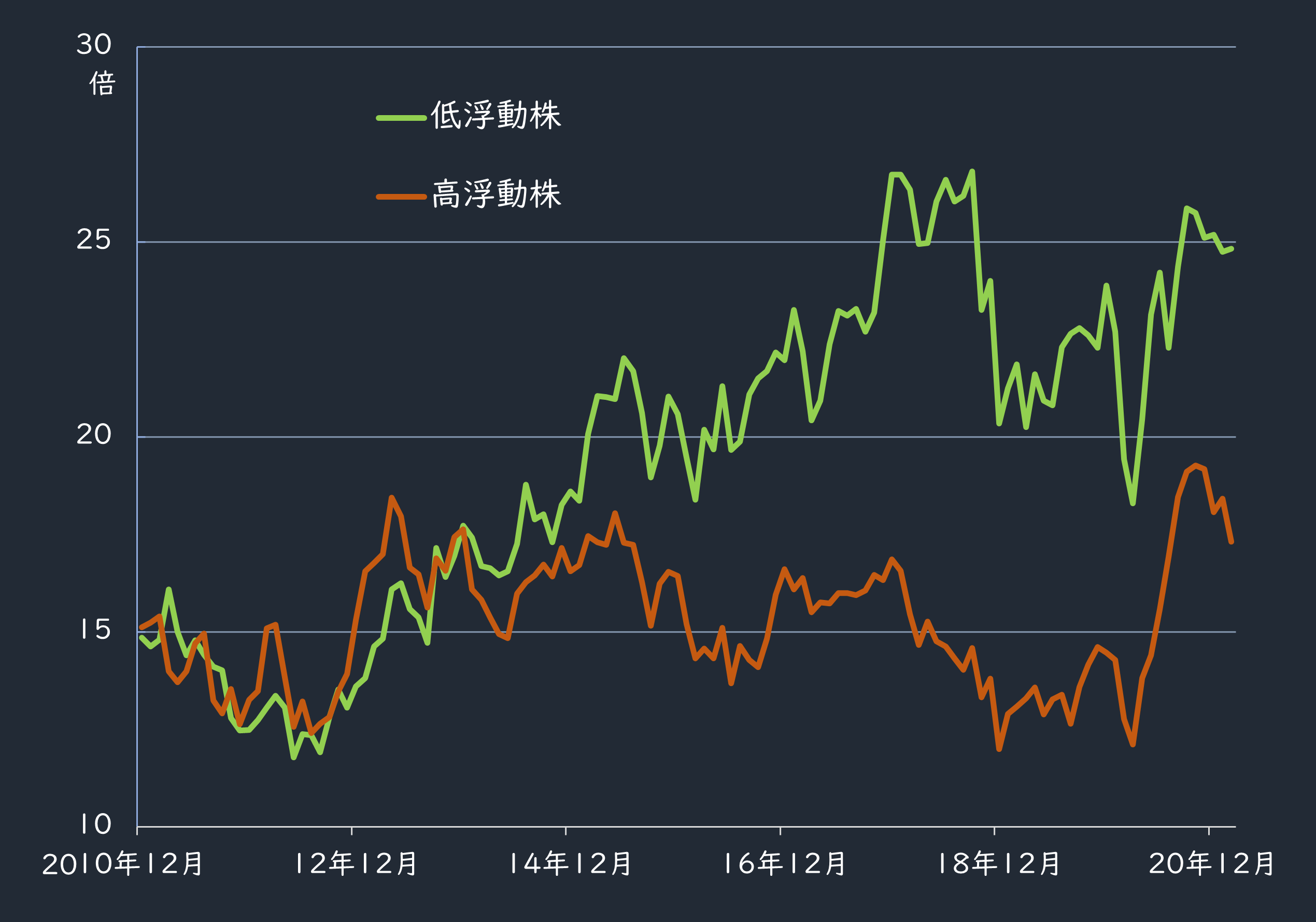

まず挙げられるのが、浮動株比率の高低による「バリュエーションの格差」です。

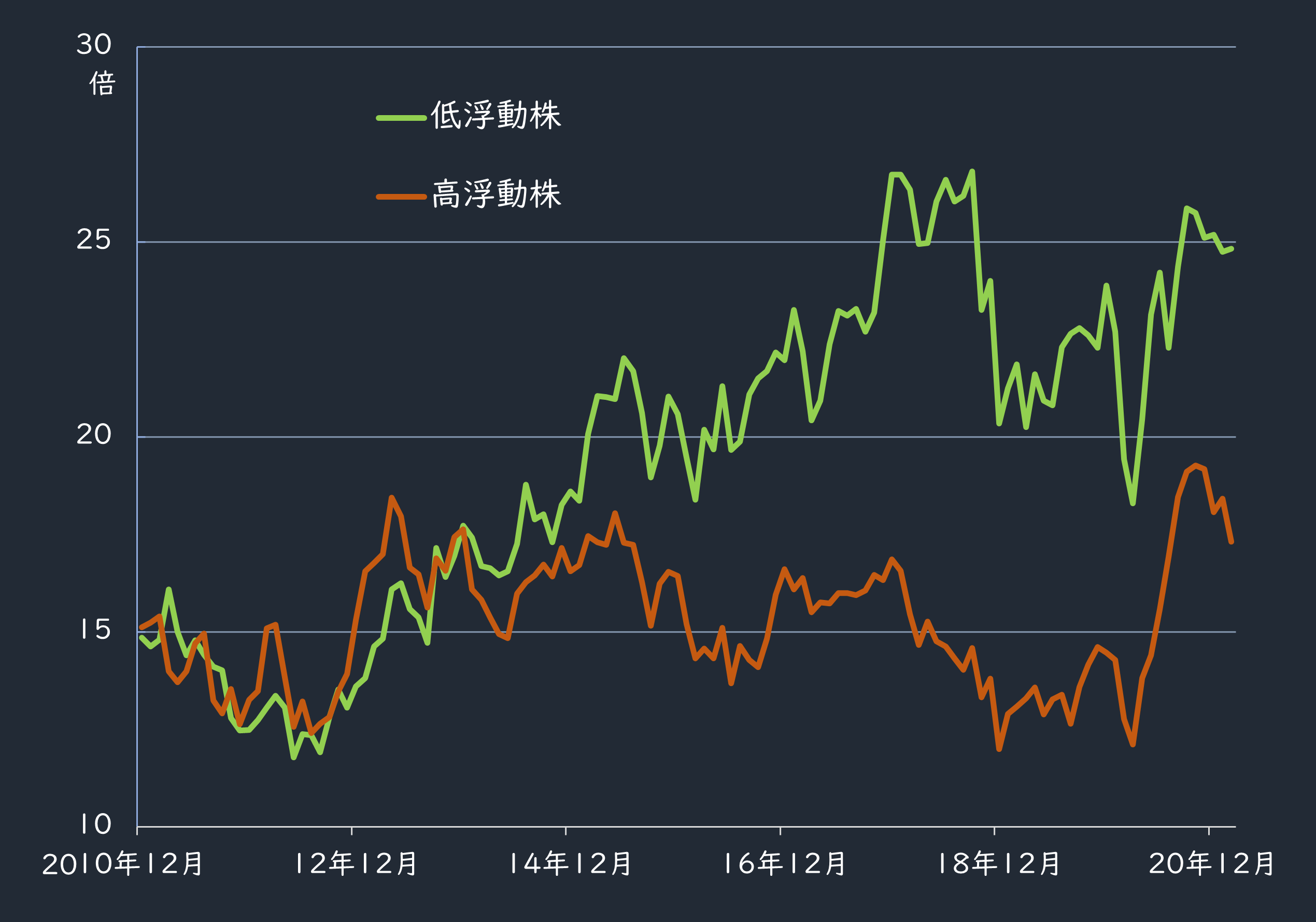

以下の図は、東証1部上場銘柄について浮動株比率の値で10分位に分割し、上位10%を高浮動株比率群、下位10%を低浮動株比率群としたうえで、両群それぞれの「予想PERの平均値」を時系列で追ったものです。

明らかに、2013年以降から両者間のPERに差が発生し、年を追うごとに拡大してきたことが分かります。

■浮動株比率の高低別 PERの平均値の推移

出所:データストリーム

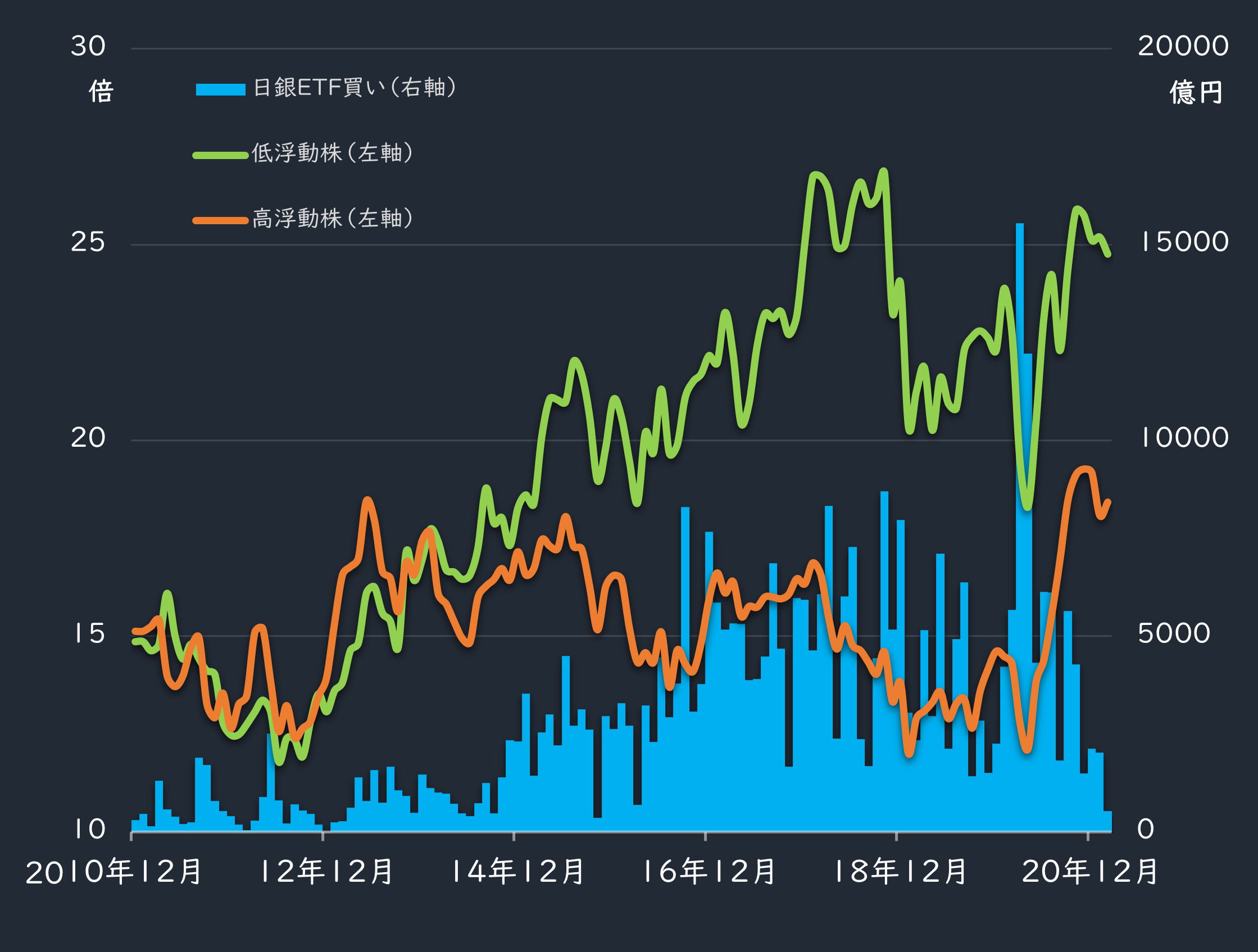

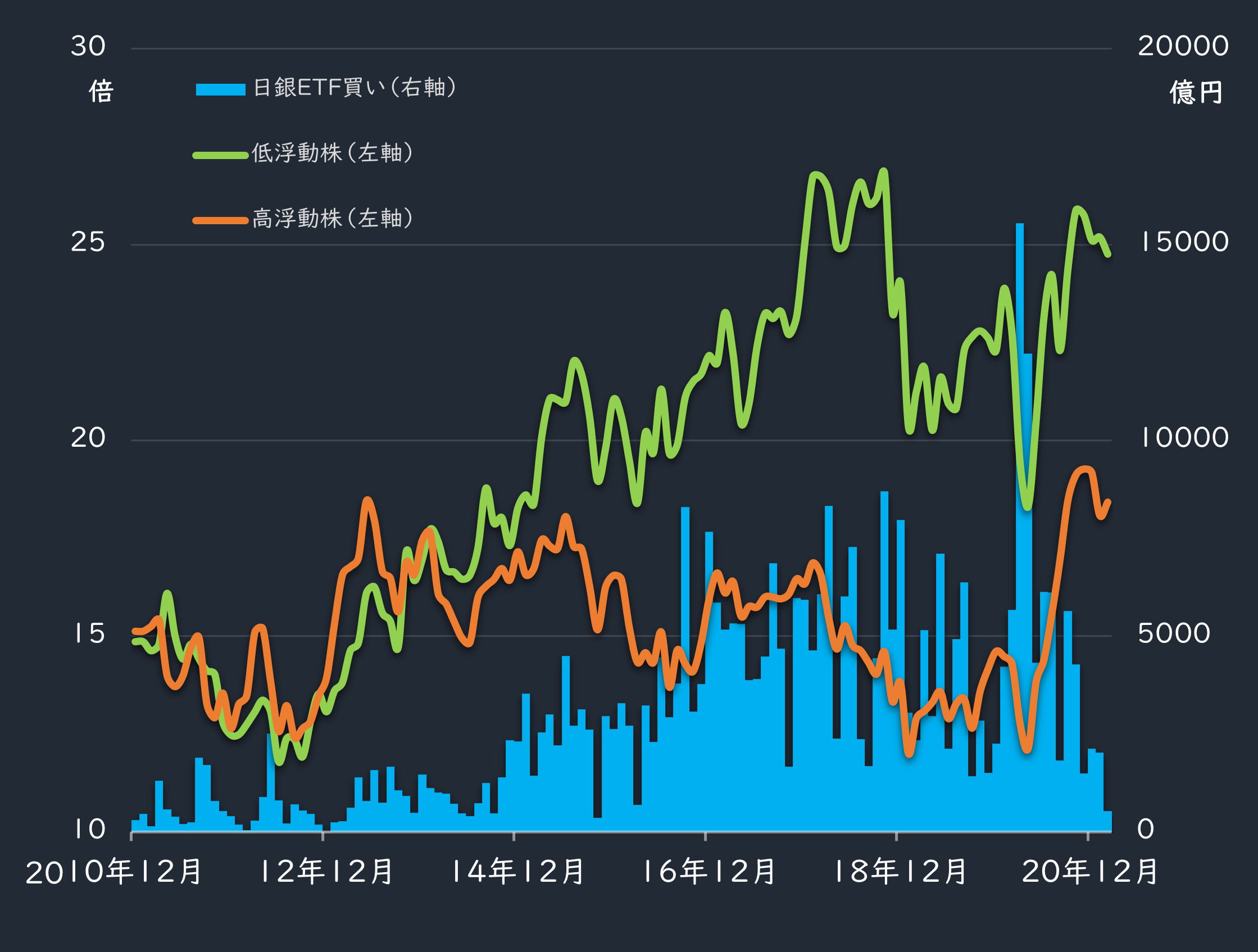

先ほどと同様に、日銀のETF買いと併せて前掲の浮動株比率高低別のPERを表示すると、この動きの背景がより明確に見えてきます。

ETF買いが急増したあたりから、段階的に両者が連動するように格差が拡大してきたことが確認できます。

■浮動株率の高低別 PERの平均値と日銀ETF買いの推移

出所:日本銀行、データストリーム

浮動株比率が低ければ、株価にプレミアムをもたらす

なお、PBRで見てもほぼ同様の傾向であり、高浮動株比率の場合は1倍近辺に延々と張り付き続けています。

この格差拡大現象の問題点は、銘柄のファンダメンタルズにほぼ無関係に浮動株比率が低いだけで株価にプレミアムが乗ってしまう、ことです。

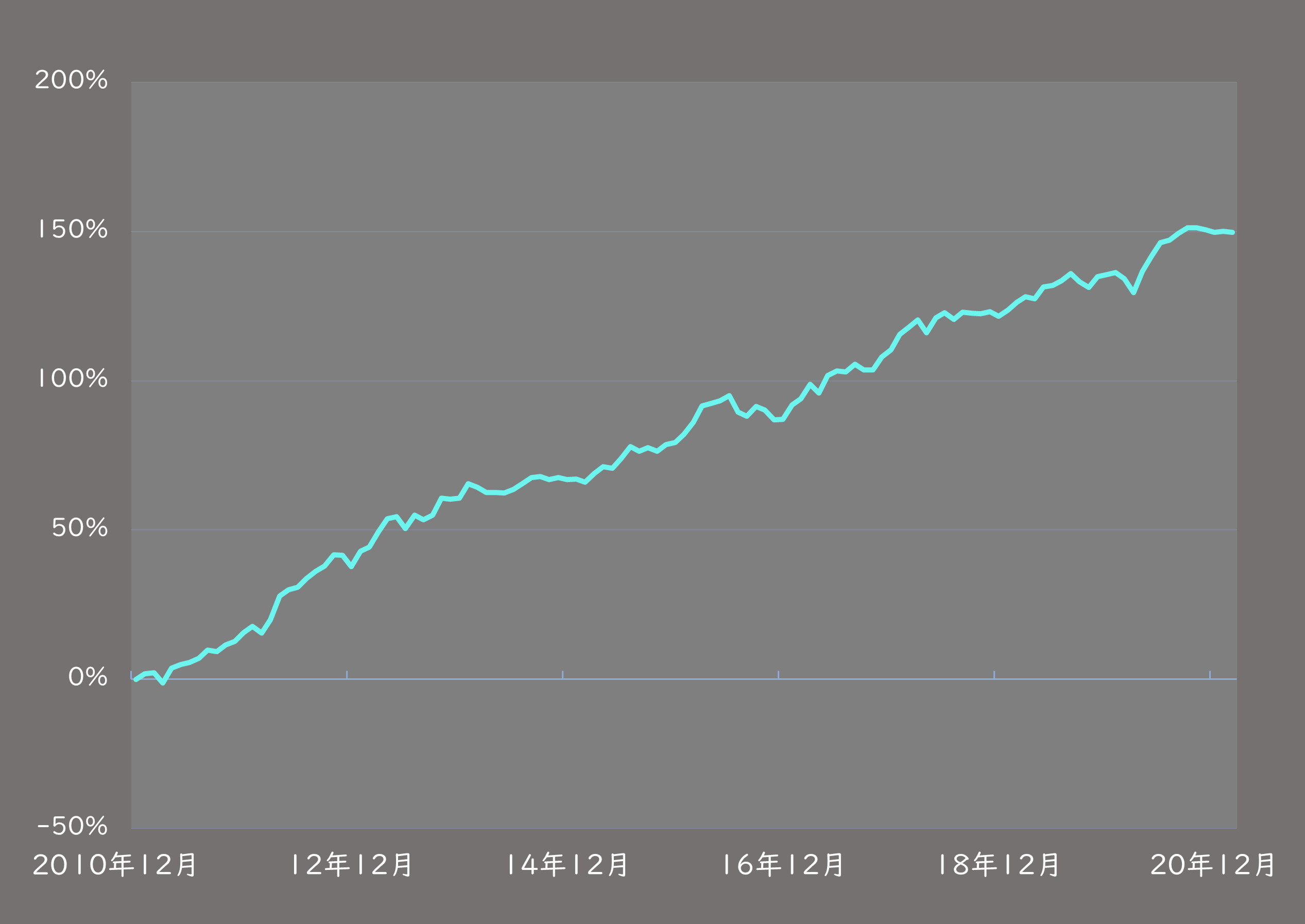

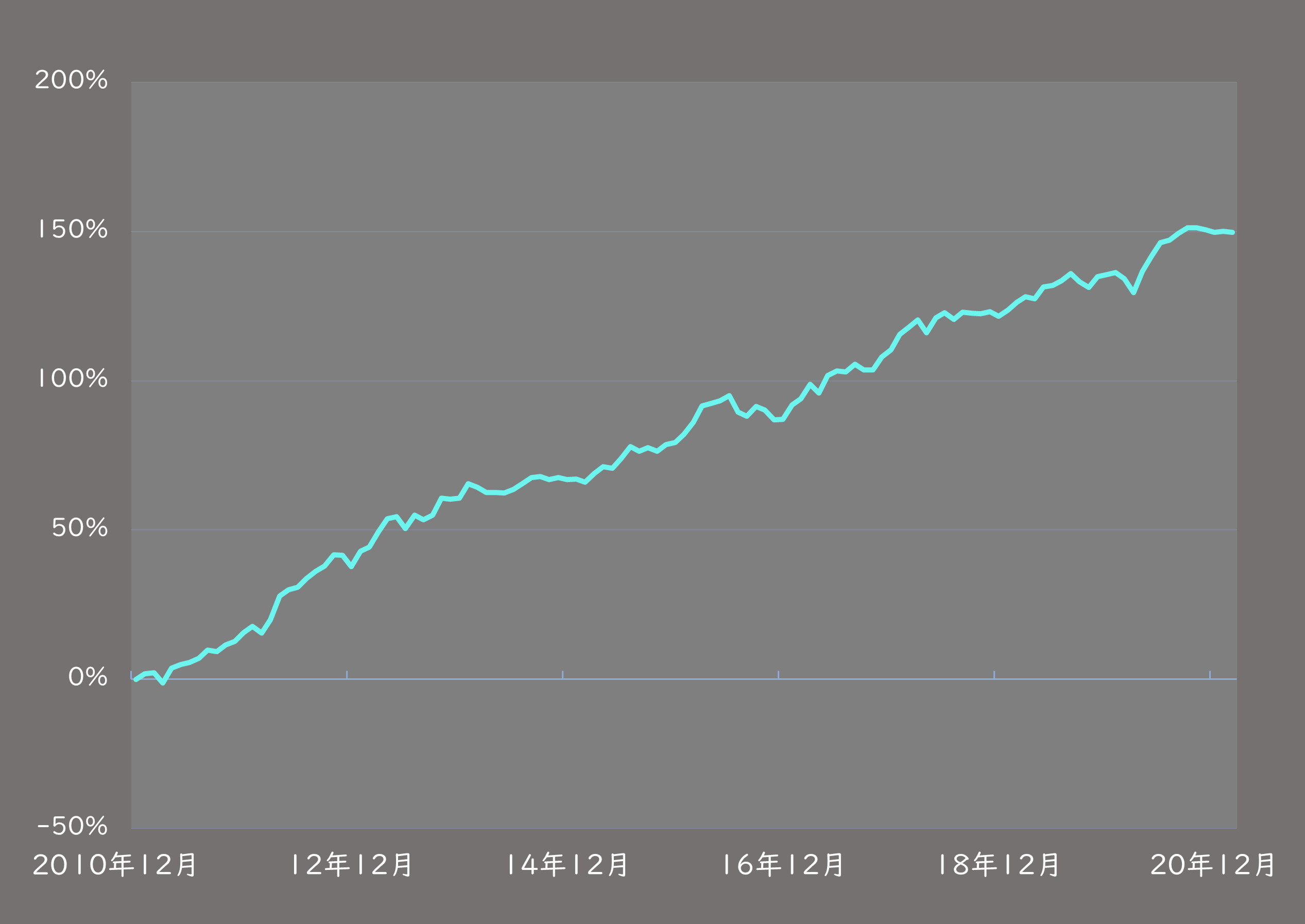

逆にいえば、「浮動株比率が低ければそれだけで株価パフォーマンスが良好」となりますそこで、実際に浮動株比率の高低のみで銘柄群を分類し、低群をロング、高群をショートした場合の投資リターンを計測してみます。

母集団は東証1部で、高低の判断はこれまで同様に10分位を用いています。銘柄入れ替え(リバランス)は月次です。結果は以下の図のようになります。

■浮動株比率ファクター ロングショートのパフォーマンス(低群買い、高群売り)

出所:データストリーム

かなり衝撃的な結果といえるでしょう。筆者も実際に計測して結果を見て驚きました。

浮動株比率の高低というシンプルな需給ファクターひとつのみで、ここまで一貫した投資パフォーマンスが得られるとは、正直想像できませんでした。

足元はやや効果が不安定であり、横ばい状態になっているように見えます。しかし、2016年後半近辺にも一時的に横ばいとなっていた期間があることから、現在は一旦の小康状態といった感じでしょう。

3月18~19日の金融政策決定会合で、点検結果を発表するが……

日銀はこの3月18~19日の金融政策決定会合で、金融政策の「点検」結果を公表する予定で、その際に、ETF購入に関して何らかの判断を下す可能性はあります。

しかし、彼らが保有するETFを放出するような大胆な決定をしないかぎり、再び上昇トレンドを描く可能性は高いでしょう。そうした大胆な決断は、現在のコロナ禍による経済のダメージが払拭されていない状況では考えにくいはずです。

以上から日銀のETF購入によってもたらした浮動株比率の低下現象を基にした投資アイデアを活用できる可能性あります。

そのアイデアの詳細に触れる前に留意点を触れると、一般論として浮動株比率が低い銘柄は、俗に言う「株価が飛びやすい」ということがあります。

浮動株が少ないことは、市場内に出回っている株数が少ないことと同義であり、そのタイトな需給を多数の投資家が奪い合うことで株価が上にも下にも強く振らされやすいというリスクが発生します。

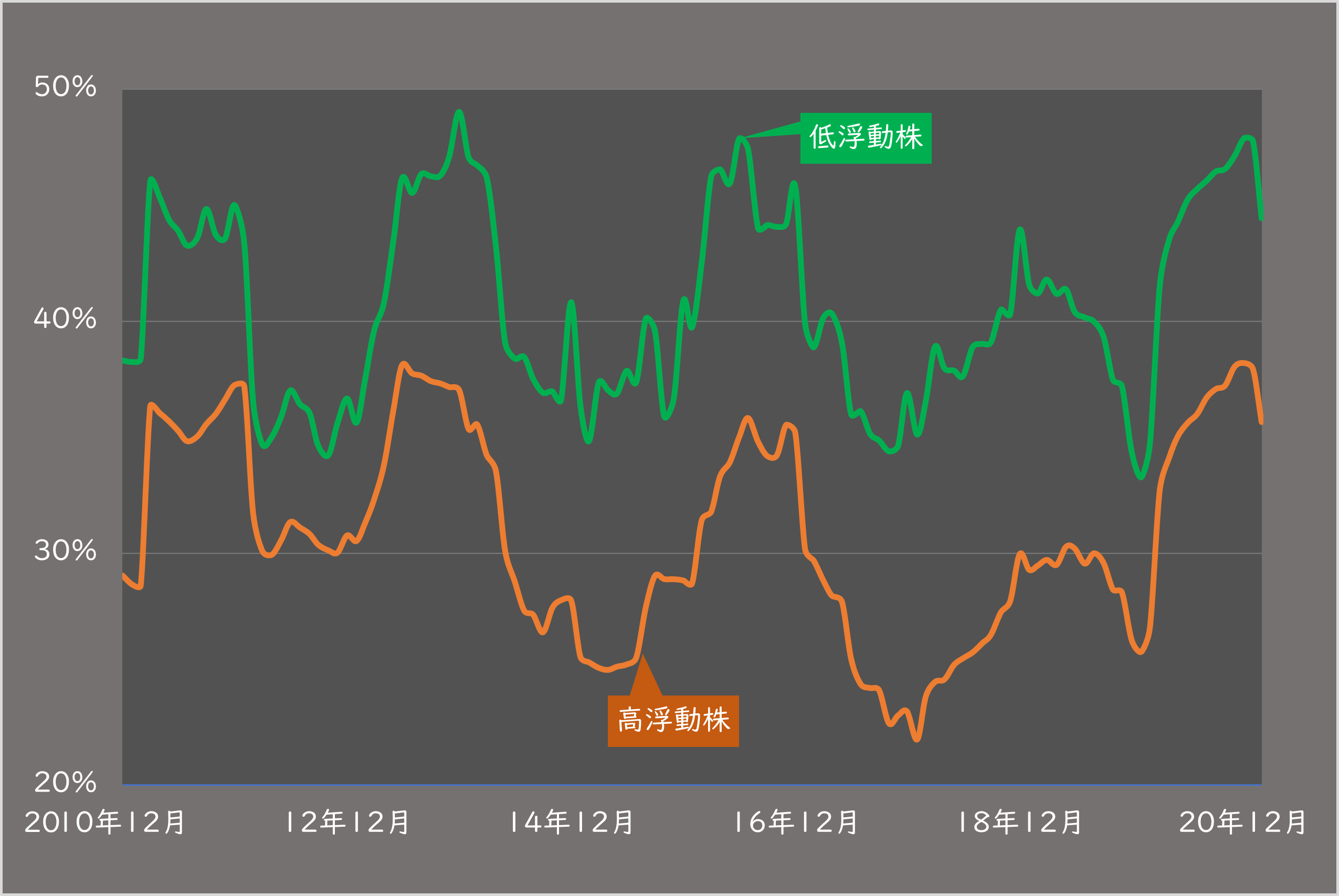

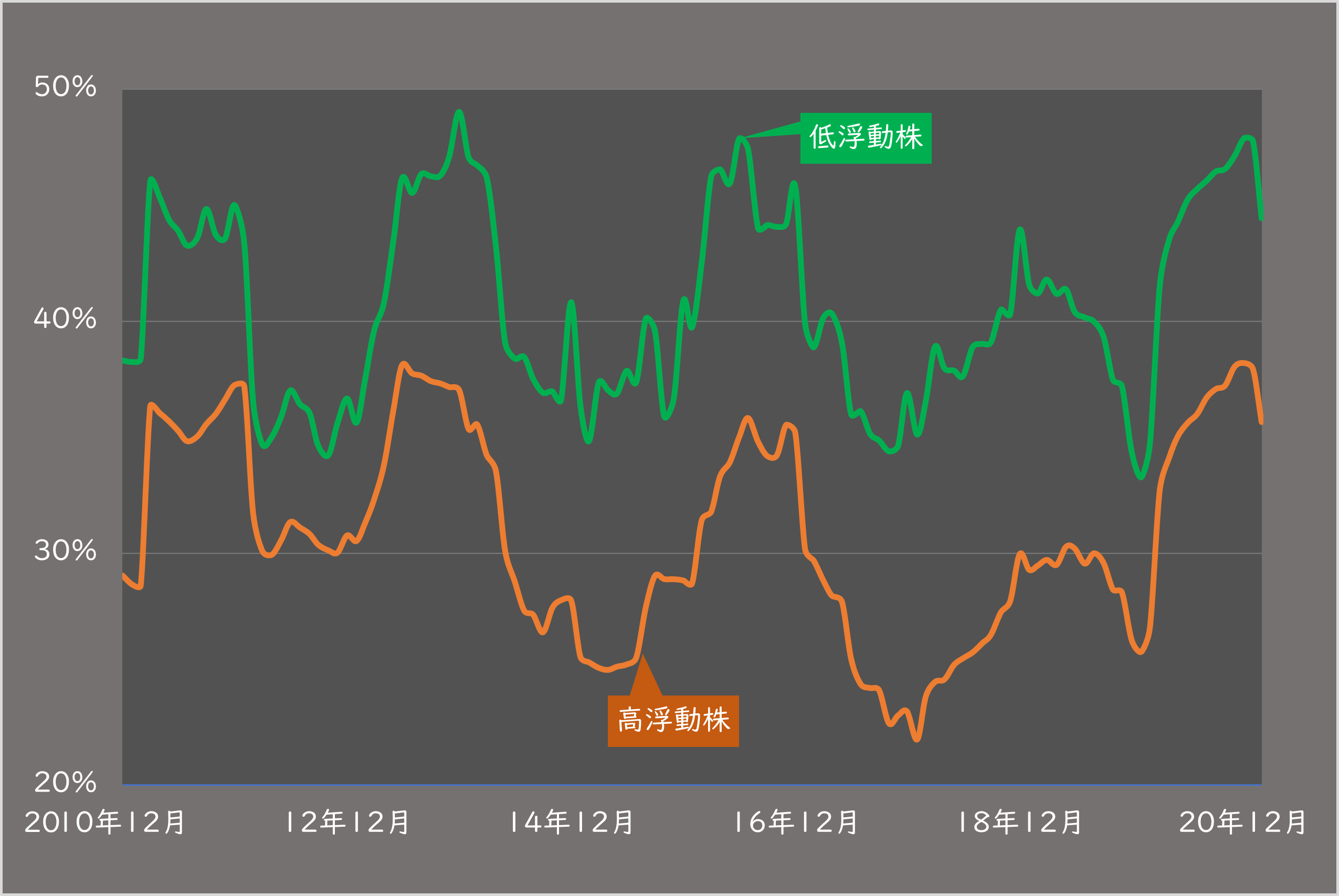

事実として、前述までと同様に浮動株比率の高低別に銘柄を分け、両者それぞれのボラティリティの平均値を計測すると、明らかな差異を見て取ることができます。

図に示したように低浮動株比率群が高ボラティリティ、高浮動株比率群が低ボラティリティとなります。

■浮動株比率の高低別 ボラティリティの平均値の推移

出所:データストリーム

このように需給のリスクは定量的にも証明可能であるため、このアイデアはシンプルながらも相応の投資リスクをはらんでいることは認識しておくべきでしょう。

ただ、手法のシンプルさと手堅いパフォーンマンスを考えれば、それを補って余りある魅力が存在するといえそうです。

ここからが本題で、「需給の歪み」を利用した投資アイデアに触れています。ポイントは、ファクターに「ファンダメンタルズ」を併せて、さらなるパフォーマンスの追求を狙うものになります。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

[告知] 最高10万円分が当たる!「個人投資家大調査」を実施中

株探ニュース

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「3万円達成に現れた「相場転換」のサイン、はグロース押し目狙いの好機?」を読む

日経平均株価が一時3万円の大台を突破して以降、調整含みの不安定な相場展開が継続しています。日本株においては、特に

低PBR(株価純資産倍率)株の買い

高PBR株の売り

――といった、昨年まで延々と継続していた「成長株買いの逆流現象」の動きが続いています。この状況は、米国の金利の上昇トレンドも含めて、短期的にはもうしばらく続く可能性があるので注意が必要です。

ただし、前回の記事で触れたように、この強いリバーサルの動き自体は長続きするものではないでしょう。いわゆる割高・モメンタム株が強く売られているだけで、高成長率の銘柄が意図的に売られているわけではないのです。

将来的に高い成長性が期待されている銘柄が、放置または売られたりするような相場は不自然で、その点で現状は高成長期待の銘柄を仕込む好機になり得ます。

一方で、足元では高成長銘柄が選好されている動きは見えていません。そこには現在の市場環境が、「需給」の要因が強く、ファンダメンタルズを短期的に歪めている可能性があります。

そこで、今回はこの「需給」に焦点を当てて、上がりやすい銘柄と下がりやすい銘柄の特徴を分析し、最終的には「需給」そして「ファンダメンタルズ(成長性)」の観点で、魅力的な銘柄の発掘をしていきたいと思います。

2013年から東証1部の浮動株比率は漸減

需給というと、出来高を真っ先に思い浮かぶ人もいるかかもしれませんが、今回主眼に置くのは、「浮動株比率」です。

この浮動株比率に影響を与えている投資主体で、真っ先に思いつくのが「日本銀行」でしょう。すでに彼らは、10年近くにわたり相場の下落時に淡々と指数ETF(上場投資信託)や国内REIT(不動産投資信託)を買い続けています。

それにより、多くの企業で日銀が大株主と化し、さらには株式の流動性をひっ迫させていると問題視されることが多くなりました。

事実、東証1部上場銘柄の浮動株比率の平均値と日銀のETF買いの推移を比較すると、彼らの買い入れ行動が急増した2013年あたりから、徐々に浮動株比率が減少のトレンドを描き続けていることが分かります。

2013年と言えば、アベノミクス開始に伴う「日銀バズーカ」が始まった年です。中央銀行による「日本株爆買い元年」とでも表現できるでしょうか。

■東証1部 浮動株比率の平均値と日銀ETF買いの推移

出所:日本銀行、データストリーム

日銀のETF購入がもたらす「バリュエーション格差」

この日銀のETF買いに伴う浮動株比率の低下現象は、個別銘柄に大きな影響を与えていることが、明確に可視化できます。

まず挙げられるのが、浮動株比率の高低による「バリュエーションの格差」です。

以下の図は、東証1部上場銘柄について浮動株比率の値で10分位に分割し、上位10%を高浮動株比率群、下位10%を低浮動株比率群としたうえで、両群それぞれの「予想PERの平均値」を時系列で追ったものです。

明らかに、2013年以降から両者間のPERに差が発生し、年を追うごとに拡大してきたことが分かります。

■浮動株比率の高低別 PERの平均値の推移

出所:データストリーム

先ほどと同様に、日銀のETF買いと併せて前掲の浮動株比率高低別のPERを表示すると、この動きの背景がより明確に見えてきます。

ETF買いが急増したあたりから、段階的に両者が連動するように格差が拡大してきたことが確認できます。

■浮動株率の高低別 PERの平均値と日銀ETF買いの推移

出所:日本銀行、データストリーム

浮動株比率が低ければ、株価にプレミアムをもたらす

なお、PBRで見てもほぼ同様の傾向であり、高浮動株比率の場合は1倍近辺に延々と張り付き続けています。

この格差拡大現象の問題点は、銘柄のファンダメンタルズにほぼ無関係に浮動株比率が低いだけで株価にプレミアムが乗ってしまう、ことです。

逆にいえば、「浮動株比率が低ければそれだけで株価パフォーマンスが良好」となりますそこで、実際に浮動株比率の高低のみで銘柄群を分類し、低群をロング、高群をショートした場合の投資リターンを計測してみます。

母集団は東証1部で、高低の判断はこれまで同様に10分位を用いています。銘柄入れ替え(リバランス)は月次です。結果は以下の図のようになります。

■浮動株比率ファクター ロングショートのパフォーマンス(低群買い、高群売り)

出所:データストリーム

かなり衝撃的な結果といえるでしょう。筆者も実際に計測して結果を見て驚きました。

浮動株比率の高低というシンプルな需給ファクターひとつのみで、ここまで一貫した投資パフォーマンスが得られるとは、正直想像できませんでした。

足元はやや効果が不安定であり、横ばい状態になっているように見えます。しかし、2016年後半近辺にも一時的に横ばいとなっていた期間があることから、現在は一旦の小康状態といった感じでしょう。

3月18~19日の金融政策決定会合で、点検結果を発表するが……

日銀はこの3月18~19日の金融政策決定会合で、金融政策の「点検」結果を公表する予定で、その際に、ETF購入に関して何らかの判断を下す可能性はあります。

しかし、彼らが保有するETFを放出するような大胆な決定をしないかぎり、再び上昇トレンドを描く可能性は高いでしょう。そうした大胆な決断は、現在のコロナ禍による経済のダメージが払拭されていない状況では考えにくいはずです。

以上から日銀のETF購入によってもたらした浮動株比率の低下現象を基にした投資アイデアを活用できる可能性あります。

そのアイデアの詳細に触れる前に留意点を触れると、一般論として浮動株比率が低い銘柄は、俗に言う「株価が飛びやすい」ということがあります。

浮動株が少ないことは、市場内に出回っている株数が少ないことと同義であり、そのタイトな需給を多数の投資家が奪い合うことで株価が上にも下にも強く振らされやすいというリスクが発生します。

事実として、前述までと同様に浮動株比率の高低別に銘柄を分け、両者それぞれのボラティリティの平均値を計測すると、明らかな差異を見て取ることができます。

図に示したように低浮動株比率群が高ボラティリティ、高浮動株比率群が低ボラティリティとなります。

■浮動株比率の高低別 ボラティリティの平均値の推移

出所:データストリーム

このように需給のリスクは定量的にも証明可能であるため、このアイデアはシンプルながらも相応の投資リスクをはらんでいることは認識しておくべきでしょう。

ただ、手法のシンプルさと手堅いパフォーンマンスを考えれば、それを補って余りある魅力が存在するといえそうです。

ここからが本題で、「需給の歪み」を利用した投資アイデアに触れています。ポイントは、ファクターに「ファンダメンタルズ」を併せて、さらなるパフォーマンスの追求を狙うものになります。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

[告知] 最高10万円分が当たる!「個人投資家大調査」を実施中

| 『株探』では、ただいま「個人投資家大調査-2021」を実施しています。 個人投資家の皆さんが今、どのような投資戦略を取っているのか?これからの相場観や期待する銘柄は。また活用する情報源などを探ることで、個人の投資スキル向上に役立ててもらうことを目的にしています。ぜひ、ご協力をお願いします。 アンケートにご回答いただいた方から、抽選で「QUOカード」を ・1名の方に10万円分 ・2名の方に5万円分 ・30名の方に5000円分 を差し上げます。 アンケートのご回答はこちらからお願いします。 |

株探ニュース

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株