【特集】「今期なんて関係ねぇ!」の上昇相場、その強者とは

大川智宏の「日本株・数字で徹底診断!」 第42回

過去1カ月リターンは2期先が高いと良好に

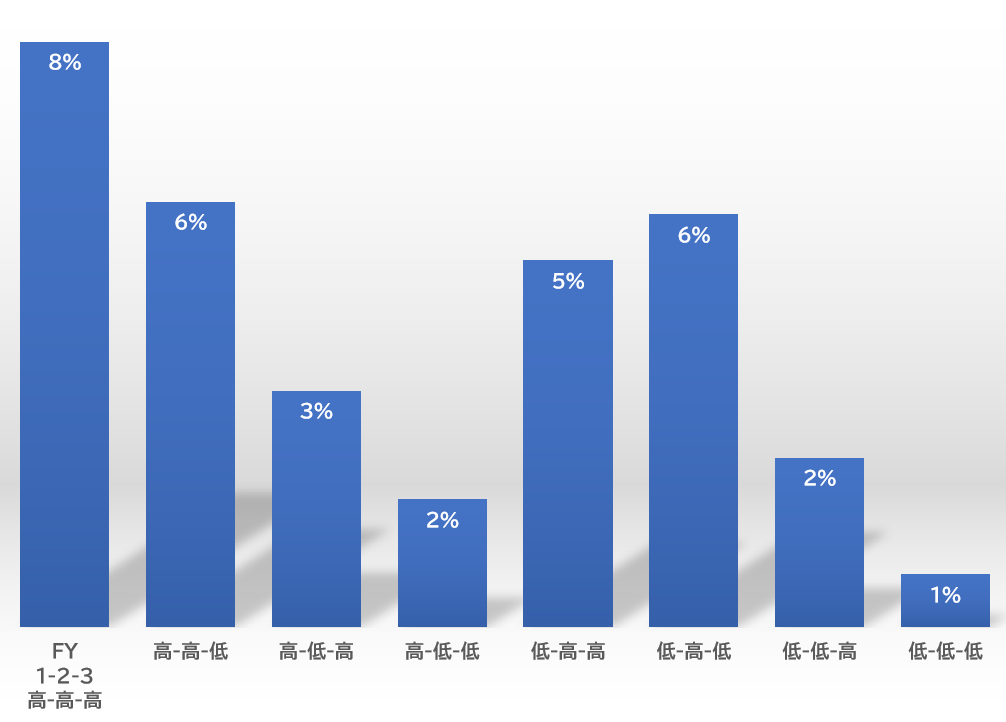

以下の図は、TOPIX構成銘柄のうちでコンセンサス予想データが取得できる銘柄を母集団とし、FY1、FY2、FY3のそれぞれの予想EPS成長率を算出し、その高・低の組み合わせによって株価リターンやPERの傾向に差が出るのかを見たものです。

成長率の高低の判断は、ざっくりと母集団の中位値を基準として、それ以上を高成長、未満を低成長としています。まずは、直近で世界的に相場が急騰した過去1カ月程度のリターンを見てみます。

■期先成長率の高低組み合わせ別に見た1カ月リターンの平均値

出所:データストリーム

さすがにFY1、2、3すべての成長率が高い銘柄のパフォーマンスが最も高くなるのは当然として、それ以外に特筆すべき点は、FY2が高となっている群は概ね高パフォーマンス(逆に低い群は低パフォーマンス)となっていることです。そして、前述したようにFY1の成長率が低くても、それがリターンに大きな影響を及ぼしていないことから、1期先の業績はそもそもあまり意識されていない可能性が高いでしょう。

ここ最近、バリュー相場の逆襲などといった論調も散見されましたが、基本的に今回の上昇相場は期先(特にFY2)の利益成長を素直に織り込んだグロース主導の相場であったということができます。FY3も、全般的に低い群よりは高い群の方がリターンは良好といえるでしょう。

12カ月予想PERでは、2期先と3期先が「高」が強い

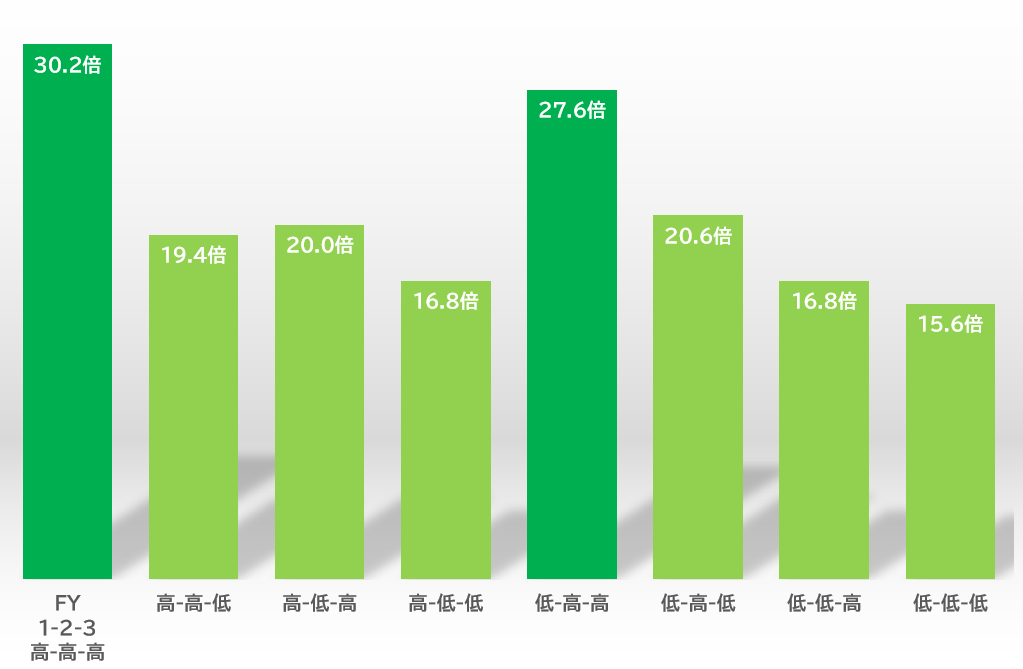

続いては、同様の分類で12カ月先予想PERを見てみます。こちらはもう少し極端です。

■期先成長率の高低組み合わせ別に見た予想PERの平均値

出所:データストリーム

FY2、3の双方が高い銘柄のPERが突出して高い結果となり、混乱後の成長率が株価のプレミアムに意識的にかつ強く作用していることが分かります。こちらも、FY1の値にそれほど影響されておらず、全体的な傾向は株価リターンと類似しているようです。

つまり、FY1の予想はどうであれ、本決算が終わった足元から1年後以上(特にFY2)の業績予想および成長率の高い銘柄は、現在の相場で株価が強くなる傾向にあり、PERも力強く切り上がるポテンシャルを秘めている、というのがひとつの結論になりそうです。

終息が見えない中で、来期以降の業績回復期待に乗るなら短期で

さて、この結果を踏まえたうえでの銘柄選択についてです。今までの分析結果から考えれば、FY2およびFY3の成長率が高い銘柄は、すでに株価が高騰してPERも切りあがっている銘柄が多いと思われます。

そのため、狙い目は、割安・低リターンとまではいかなくとも(逆にあまりにパフォーマンスの芳しくない銘柄はバリュートラップのリスクも非常に高い)、成長率の条件を満たしたうえで比較的に株価が高騰しておらず、割高化していない銘柄を抽出するといった程度が落としどころでしょう。

ただし、最後にこの来期以降の成長株投資のリスクについて強調しておきたいと思います。冒頭からここまでの分析において大前提となっているのは、「1年後以降はコロナが完全に終息し、経済が元通りになっている」という点です。

ここは、本当にそうなのかを慎重に疑っておかねばなりません。この投資は、現在の楽観的なコロナ終息の見通しと経済のV字回復の条件が崩れれば、まったく機能しなくなる可能性があります。

そのため、仮に条件に合致する銘柄に投資する場合も、ある程度の利が乗ったら早めに手仕舞う方が賢明でしょう。本当にコロナ禍は過ぎ去ったのか、経済は回復したのかを確認する長期投資ではなく、あくまでその期待の需給をとらえてリターンを得ることを主眼に置いたものと認識することが重要でしょう。

参考までに、本分析の銘柄抽出条件と同様の方法で、現時点における銘柄リストを掲載しておきます。2期および3期先の成長率が「高く」、かつPERおよび1カ月リターンが「低い」銘柄群と、その逆の条件に当てはまる銘柄群を20銘柄ずつ抽出しています。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース

...

過去1カ月リターンは2期先が高いと良好に

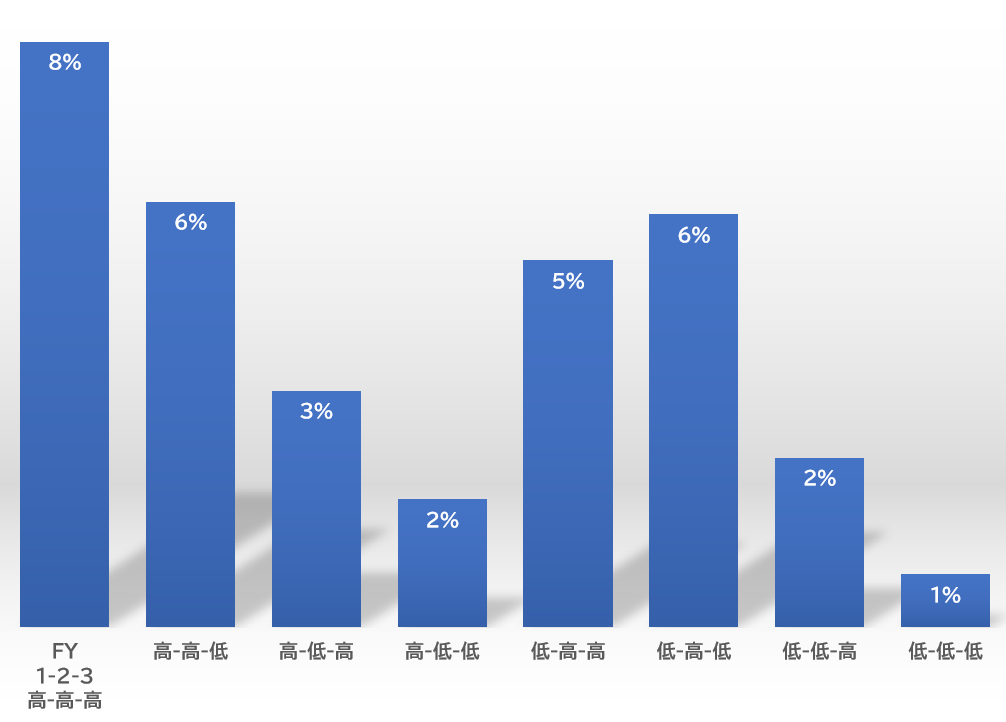

以下の図は、TOPIX構成銘柄のうちでコンセンサス予想データが取得できる銘柄を母集団とし、FY1、FY2、FY3のそれぞれの予想EPS成長率を算出し、その高・低の組み合わせによって株価リターンやPERの傾向に差が出るのかを見たものです。

成長率の高低の判断は、ざっくりと母集団の中位値を基準として、それ以上を高成長、未満を低成長としています。まずは、直近で世界的に相場が急騰した過去1カ月程度のリターンを見てみます。

■期先成長率の高低組み合わせ別に見た1カ月リターンの平均値

出所:データストリーム

さすがにFY1、2、3すべての成長率が高い銘柄のパフォーマンスが最も高くなるのは当然として、それ以外に特筆すべき点は、FY2が高となっている群は概ね高パフォーマンス(逆に低い群は低パフォーマンス)となっていることです。そして、前述したようにFY1の成長率が低くても、それがリターンに大きな影響を及ぼしていないことから、1期先の業績はそもそもあまり意識されていない可能性が高いでしょう。

ここ最近、バリュー相場の逆襲などといった論調も散見されましたが、基本的に今回の上昇相場は期先(特にFY2)の利益成長を素直に織り込んだグロース主導の相場であったということができます。FY3も、全般的に低い群よりは高い群の方がリターンは良好といえるでしょう。

12カ月予想PERでは、2期先と3期先が「高」が強い

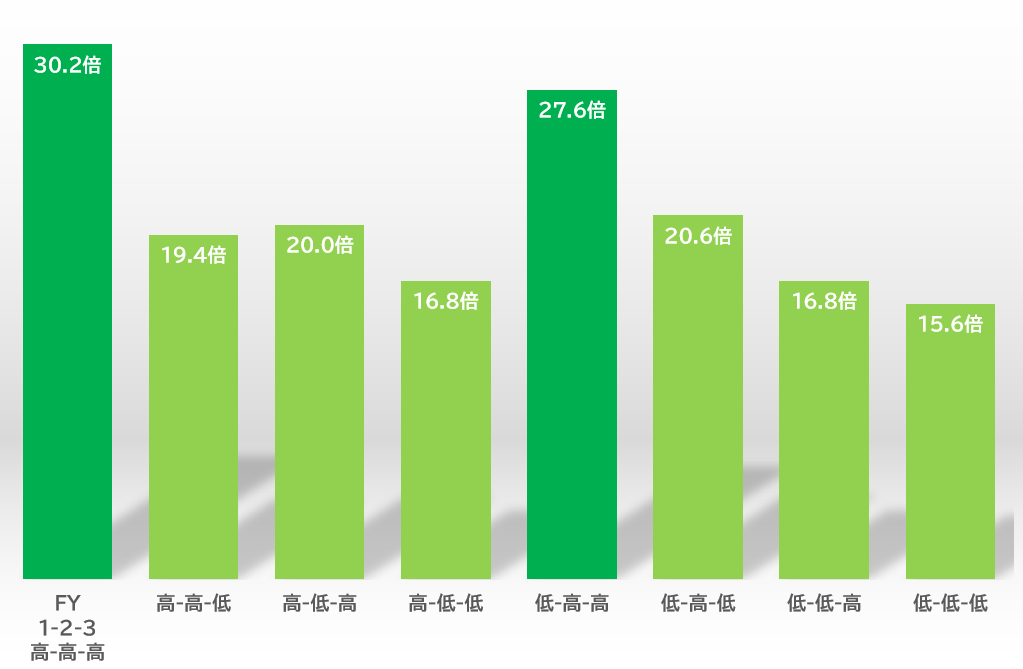

続いては、同様の分類で12カ月先予想PERを見てみます。こちらはもう少し極端です。

■期先成長率の高低組み合わせ別に見た予想PERの平均値

出所:データストリーム

FY2、3の双方が高い銘柄のPERが突出して高い結果となり、混乱後の成長率が株価のプレミアムに意識的にかつ強く作用していることが分かります。こちらも、FY1の値にそれほど影響されておらず、全体的な傾向は株価リターンと類似しているようです。

つまり、FY1の予想はどうであれ、本決算が終わった足元から1年後以上(特にFY2)の業績予想および成長率の高い銘柄は、現在の相場で株価が強くなる傾向にあり、PERも力強く切り上がるポテンシャルを秘めている、というのがひとつの結論になりそうです。

終息が見えない中で、来期以降の業績回復期待に乗るなら短期で

さて、この結果を踏まえたうえでの銘柄選択についてです。今までの分析結果から考えれば、FY2およびFY3の成長率が高い銘柄は、すでに株価が高騰してPERも切りあがっている銘柄が多いと思われます。

そのため、狙い目は、割安・低リターンとまではいかなくとも(逆にあまりにパフォーマンスの芳しくない銘柄はバリュートラップのリスクも非常に高い)、成長率の条件を満たしたうえで比較的に株価が高騰しておらず、割高化していない銘柄を抽出するといった程度が落としどころでしょう。

ただし、最後にこの来期以降の成長株投資のリスクについて強調しておきたいと思います。冒頭からここまでの分析において大前提となっているのは、「1年後以降はコロナが完全に終息し、経済が元通りになっている」という点です。

ここは、本当にそうなのかを慎重に疑っておかねばなりません。この投資は、現在の楽観的なコロナ終息の見通しと経済のV字回復の条件が崩れれば、まったく機能しなくなる可能性があります。

そのため、仮に条件に合致する銘柄に投資する場合も、ある程度の利が乗ったら早めに手仕舞う方が賢明でしょう。本当にコロナ禍は過ぎ去ったのか、経済は回復したのかを確認する長期投資ではなく、あくまでその期待の需給をとらえてリターンを得ることを主眼に置いたものと認識することが重要でしょう。

参考までに、本分析の銘柄抽出条件と同様の方法で、現時点における銘柄リストを掲載しておきます。2期および3期先の成長率が「高く」、かつPERおよび1カ月リターンが「低い」銘柄群と、その逆の条件に当てはまる銘柄群を20銘柄ずつ抽出しています。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株