【通貨】為替週間見通し:ドルは上げ渋りか、米経済の下振れリスクを意識も

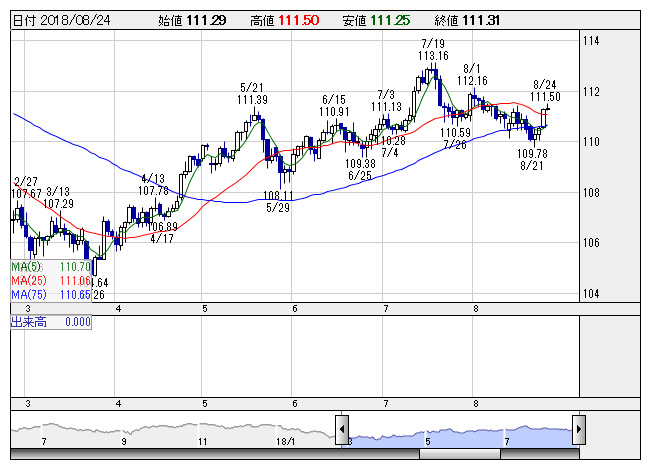

ドル円 <日足> 「株探」多機能チャートより

ドル円 <日足> 「株探」多機能チャートより【先週の概況】

■米利上げ継続への期待でドル強含み

先週のドル・円は強含み。トランプ米大統領が、米連邦準備制度理事会(FRB)が実施した利上げやパウエルFRB議長を批判し、欧州や中国が通貨操作をしていると発言したとの報道を受けて、21日の東京市場でドル・円は一時109円78銭まで下落した。「トランプ氏の元弁護士が司法取引で合意」、「トランプ陣営元幹部に詐欺などで有罪評決」などの報道もドル売り材料となった。

しかし、22日公表された米連邦公開市場委員会(FOMC)議事要旨(7月31日-8月1日分)で、多くのメンバーが比較的早い追加利上げが適切となる可能性が高いと見ていることが明らかになり、9月の追加利上げが示唆されたことからリスク選好的なドル買いが広がった。

トルコリラが底堅い動きをみせ、新興国通貨安懸念がやや後退し、一部通貨に対するリスク回避的な円買いは縮小したこともドル・円の取引に影響を与えたようだ。

24日のニューヨーク外為市場では、米連邦準備制度理事会(FRB)のパウエル議長の講演内容を受けてリスク選好的なドル買いはやや一服したが、米国金利の先高観は後退せず、米国株式は強い動きを見せたことから、ドル・円は主に111円台前半で推移し、111円24銭でこの週の取引を終えた。ドル・円の取引レンジ:109円78銭-111円49銭。

【今週の見通し】

■ドルは上げ渋りか、米経済の下振れリスクを意識も

今週のドル・円は上げ渋りか。米連邦準備制度理事会(FRB)の利上げ継続方針を背景にリスク選好的なドル買いは続くとみられるが、米連邦公開市場委員会(FOMC)の議事要旨で指摘されたように、米中貿易摩擦によるアメリカ経済の下振れが意識されそうだ。

ただ、トランプ米大統領は利上げに反対していることや、ロシア疑惑の再燃でドル売りが優勢となっても、ほどなく値を戻すためドルの下値の堅さが意識されているようだ。背景にあるのは9月と12月の利上げ観測で、29日発表の4-6月国内総生産(GDP)改定値など主要経済指標が市場予想と一致した場合はドル買い材料となるだろう。

22日公表されたFOMC議事要旨(7月31日-8月1日開催分)で、利上げ継続の方針が改めて示されたが、貿易摩擦の国内経済への影響もテーマとなり、今後の下振れリスクが共有された。パウエル米FRB議長は24日の講演で「米国経済は著しく改善した」と述べたが、「緩やかな利上げが適切」との見方も示した。米利上げペース加速の思惑は後退しており、大幅な利上げを想定したドル買いが増える可能性は低いとみられる。

知的財産権侵害や技術移転の強要を問題視した米通商法301条に基づき、トランプ米政権は、中国製品に制裁関税第2弾を23日に発動した。中国も同規模の報復関税の導入を決定しており、米中貿易協議に進展がみられず、両国の対立が続いた場合、リスク回避的な円買い圧力は強まることが予想される。一方、トルコリラは8月上旬の急落後、比較的安定的に回復しており、新興国通貨安を意識したリスク回避的な円買いは縮小した。ただし、トルコと米国の対立は続いており、米国がトルコに対する批判をさらに強めて追加制裁などが検討された場合、リスク回避の円買いが広がる可能性がある。米国とトルコの関係については警戒を要する状態がしばらく続くだろう。

【米・4-6月期国内総生産(GDP)改定値】(29日発表予定)

29日発表の4-6月期国内総生産(GDP)改定値は、前期比年率+4.0%と速報値の+4.1%から小幅な下方修正が予想される。ただ、4%成長は維持されるとみられており、市場予想と一致すれば、ドル売りには結びつかないだろう。

【米・7月コアPCE】(30日発表予定)

30日発表の米7月コアPCEは、連邦準備制度理事会(FRB)の目標でもある前年比+2.0%と予想されている。6月実績を上回り、2012年4月以来の伸びとなることから、利上げ継続への期待は高まり、ドル買い材料になりそうだ。

予想レンジ:110円00銭-113円00銭

《FA》

提供:フィスコ

米株

米株