中小型グロースでも「配当&含み益」重視で資産3倍増に

目指せ億トレ、頑張り投資家さんの稼ぎ技

ニャンコ先生、世に棲むハゼさんの場合-最終回

イラスト:福島由恵■ニャンコ先生(ハンドルネーム・50代・男性)のプロフィール :

専業投資家。2014年に投資を開始し、足元で日本株を中心に4000万円を運用している。配当を出している銘柄に幅広く分散投資し、数カ月で利確していく。2019年に大手旅行代理店を退職してから、京都の山奥で猫5匹とマイペースに暮らしている。

「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「配当重視」、日本株投資の腕前は「上級者」となる。

イラスト:福島由恵■世に棲むハゼさん(ハンドルネーム・50代・男性)のプロフィール :

兼業投資家。足元で1億円の金融資産を運用し、8割を日本株に配分している。中小型の割安成長株を中心にバイ・アンド・ホールド(持ちっぱなし)で資産を膨らます。投資は、父親から相続した資金を有効活用するために2013年3月に開始した。今では趣味の一環となっている。

「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「グロース重視」、日本株投資の腕前は「上級者」となる。

・「本コラム」の記事一覧を見る

第1回「攻めの分散投資で資産倍増、肝は『打率重視』の20%ルール」を読む

ポートフォリオには、東証スタンダード、東証グロースに多い中小型株が目に付く――。

攻めの分散投資シリーズで、今回登場する「世に棲むハゼ」さん(ハンドルネーム、以下ハゼさん)のポートフォリオには、機関投資家の投資対象になりにくい銘柄が多く見られる。

その狙いは「小型株効果」。これらの市場の銘柄はプロの目が届きにくい分、割安放置されやすく、大きなキャピタルゲインへの期待値が高まる。ハゼさんも、ポートフォリオの半分は、これらに資金を配分している。

こう聞くと、真っ先に大化け期待の戦略を思い浮かべがちだ。だがハゼさんの場合、キャピタルゲインだけを目的にしていない。銘柄選別では「配当の安定性・成長性」を重視する。

割安放置株に目を付けながら、キャピタルゲインのみならず配当も重視するのは、株式投資の常識からは「うん?」と首を傾げたくなる部分もある。

しかし、投資は勝ったものが強い世界。これまでの12年近い運用で、ハゼさんの金融資産は累積の元本の3倍に迫る1億円を超え、含み益は3600万円となっている。

こうした成果を上げているものの、この間の日経平均株価のパフォーマンスと比べると、必ずしも効率性に優れているわけではない。

ただし、個人投資家の場合、絶対リターンがプラスであれば「万事OKの世界」。超過リターンの獲得を目指すプロと違い、勝てば官軍なのだ。

ハゼさんが中小型株を長期分散し、配当も重視する意図とはどのようなものなのか。

23年の配当収入は192万円、24年は220万円に

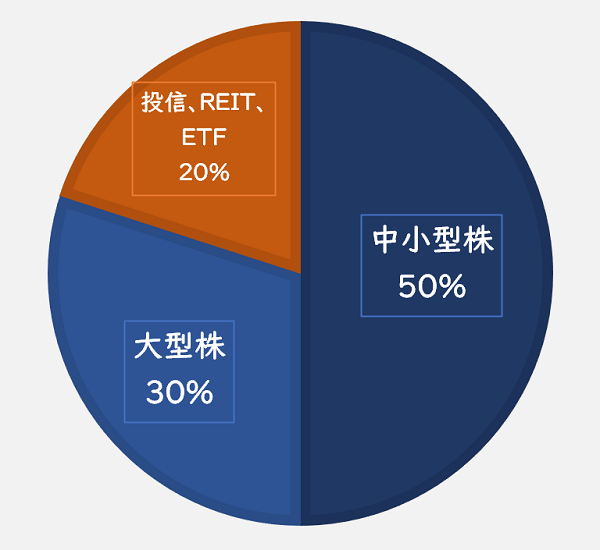

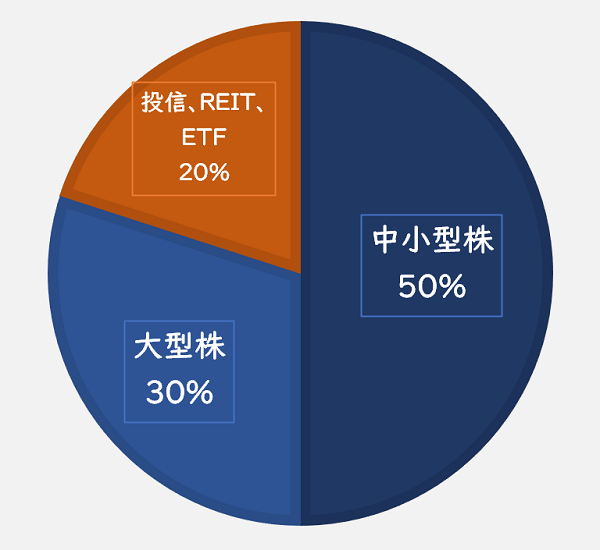

下のグラフは、ハゼさんのポートフォリオ。繰り返しになるが、中小型株には全体の50%を配分している(時価評価ベース)。残りの50%は、大型株や投信、REIT、ETF(上場投資信託)に振り分けている。

1銘柄あたりの投資額は50万円を目安とし、中小型株だけで200近くになる。運用戦略は長期のほったらかし運用を原則とし、ここ6~7年は上場廃止したケースを除いて一度も売却していない。

中小型銘柄に「長期・分散」で投資する目的の1つは、冒頭で触れた配当金の獲得。2023年の配当収入は192万円で、24年は220万円を見込む。

配当重視するのは、定年後を見据えていることがある。現在は兼業投資家で安定収入があるが、老後生活に入れば、年金に加えて配当収入を生活費の原資に充てたいと考えている。

■ハゼさんの金融資産のポートフォリオ

ポートフォリオを含み益で満たしたい

中小型株を「長期・分散」の対象にする別の理由は、ポートフォリオで含み益がある状態を保つためだ。含み益があれば、ストレスに悩むことなく投資を続けられる。

ただし、配当の安定性をより重視するなら、ボラティリティー(株価の変動率)が低めの大型株主体でポートフォリオを組んだ方がリスクを抑えられる。

だが、本人の経験則では、成熟した大型株よりグロース市場やスタンダード市場の配当銘柄の方が含み益を抱えやすくなると言う。

とはいえ、ボラが高くなりがちな中小型株の場合、銘柄選定の精度が低いと大きな含み損を抱えるリスクを負う。そのリスクを緩和するために、ハゼさんがこだわっているのが「割安成長株」の発掘だ。

下値余地が比較的小さく、業績が順調に伸びている銘柄であれば、少なくとも致命的な損失は回避しやすいと判断している。

この戦略もあり、3600万円の含み益のうちの半分程度は、中小型株がもたらしている。その中でも、足元で最も成功している中小型株は、直近2年半で株価が9倍近くに上昇している。その銘柄とは?

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

ニャンコ先生、世に棲むハゼさんの場合-最終回

取材・文/真弓重孝、高山英聖

イラスト:福島由恵

専業投資家。2014年に投資を開始し、足元で日本株を中心に4000万円を運用している。配当を出している銘柄に幅広く分散投資し、数カ月で利確していく。2019年に大手旅行代理店を退職してから、京都の山奥で猫5匹とマイペースに暮らしている。

「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「配当重視」、日本株投資の腕前は「上級者」となる。

イラスト:福島由恵

兼業投資家。足元で1億円の金融資産を運用し、8割を日本株に配分している。中小型の割安成長株を中心にバイ・アンド・ホールド(持ちっぱなし)で資産を膨らます。投資は、父親から相続した資金を有効活用するために2013年3月に開始した。今では趣味の一環となっている。

「株探-個人投資家大調査-2024」の回答者で、投資スタイルは「グロース重視」、日本株投資の腕前は「上級者」となる。

・「本コラム」の記事一覧を見る

第1回「攻めの分散投資で資産倍増、肝は『打率重視』の20%ルール」を読む

ポートフォリオには、東証スタンダード、東証グロースに多い中小型株が目に付く――。

攻めの分散投資シリーズで、今回登場する「世に棲むハゼ」さん(ハンドルネーム、以下ハゼさん)のポートフォリオには、機関投資家の投資対象になりにくい銘柄が多く見られる。

その狙いは「小型株効果」。これらの市場の銘柄はプロの目が届きにくい分、割安放置されやすく、大きなキャピタルゲインへの期待値が高まる。ハゼさんも、ポートフォリオの半分は、これらに資金を配分している。

こう聞くと、真っ先に大化け期待の戦略を思い浮かべがちだ。だがハゼさんの場合、キャピタルゲインだけを目的にしていない。銘柄選別では「配当の安定性・成長性」を重視する。

割安放置株に目を付けながら、キャピタルゲインのみならず配当も重視するのは、株式投資の常識からは「うん?」と首を傾げたくなる部分もある。

しかし、投資は勝ったものが強い世界。これまでの12年近い運用で、ハゼさんの金融資産は累積の元本の3倍に迫る1億円を超え、含み益は3600万円となっている。

こうした成果を上げているものの、この間の日経平均株価のパフォーマンスと比べると、必ずしも効率性に優れているわけではない。

ただし、個人投資家の場合、絶対リターンがプラスであれば「万事OKの世界」。超過リターンの獲得を目指すプロと違い、勝てば官軍なのだ。

ハゼさんが中小型株を長期分散し、配当も重視する意図とはどのようなものなのか。

23年の配当収入は192万円、24年は220万円に

下のグラフは、ハゼさんのポートフォリオ。繰り返しになるが、中小型株には全体の50%を配分している(時価評価ベース)。残りの50%は、大型株や投信、REIT、ETF(上場投資信託)に振り分けている。

1銘柄あたりの投資額は50万円を目安とし、中小型株だけで200近くになる。運用戦略は長期のほったらかし運用を原則とし、ここ6~7年は上場廃止したケースを除いて一度も売却していない。

中小型銘柄に「長期・分散」で投資する目的の1つは、冒頭で触れた配当金の獲得。2023年の配当収入は192万円で、24年は220万円を見込む。

配当重視するのは、定年後を見据えていることがある。現在は兼業投資家で安定収入があるが、老後生活に入れば、年金に加えて配当収入を生活費の原資に充てたいと考えている。

■ハゼさんの金融資産のポートフォリオ

ポートフォリオを含み益で満たしたい

中小型株を「長期・分散」の対象にする別の理由は、ポートフォリオで含み益がある状態を保つためだ。含み益があれば、ストレスに悩むことなく投資を続けられる。

ただし、配当の安定性をより重視するなら、ボラティリティー(株価の変動率)が低めの大型株主体でポートフォリオを組んだ方がリスクを抑えられる。

だが、本人の経験則では、成熟した大型株よりグロース市場やスタンダード市場の配当銘柄の方が含み益を抱えやすくなると言う。

とはいえ、ボラが高くなりがちな中小型株の場合、銘柄選定の精度が低いと大きな含み損を抱えるリスクを負う。そのリスクを緩和するために、ハゼさんがこだわっているのが「割安成長株」の発掘だ。

下値余地が比較的小さく、業績が順調に伸びている銘柄であれば、少なくとも致命的な損失は回避しやすいと判断している。

この戦略もあり、3600万円の含み益のうちの半分程度は、中小型株がもたらしている。その中でも、足元で最も成功している中小型株は、直近2年半で株価が9倍近くに上昇している。その銘柄とは?

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株