外需銘柄が優位な環境な今だから、優良内需株に注目

大川智宏の「日本株・数字で徹底診断!」 第115回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「日経平均急騰で気になる『高所恐怖症』銘柄と『波に乗り損ねた優良』銘柄を探せ」を読む

日経平均株価が大幅な上昇を見せましたが、「自分の保有している銘柄は儲かっていない」と感じている方もいるでしょう。その要因として、様々な「銘柄間格差」が生じていることがあります。

例えば、日経平均とTOPIX(東証株価指数)の乖離(かいり)を示すNT倍率は、日経平均が10週連続で上昇している期間に14倍から14.5倍に拡大しました。

また東証グロース市場指数と同プライム市場指数の間でもパフォーマンス格差が生じており、総じて新興市場銘柄は高揚感なき状態となっています。

外需優位の展開が延々と続く

こうした格差もさることながら、忘れてならないのが延々と進行を続ける「外高内低」の流れです。コロナ禍以降で淡々と進行してきたことではありますが、足元で再び外需・景気敏感株の高騰と内需・ディフェンシブ株の安値放置の二極化(内外格差)が加速しています。

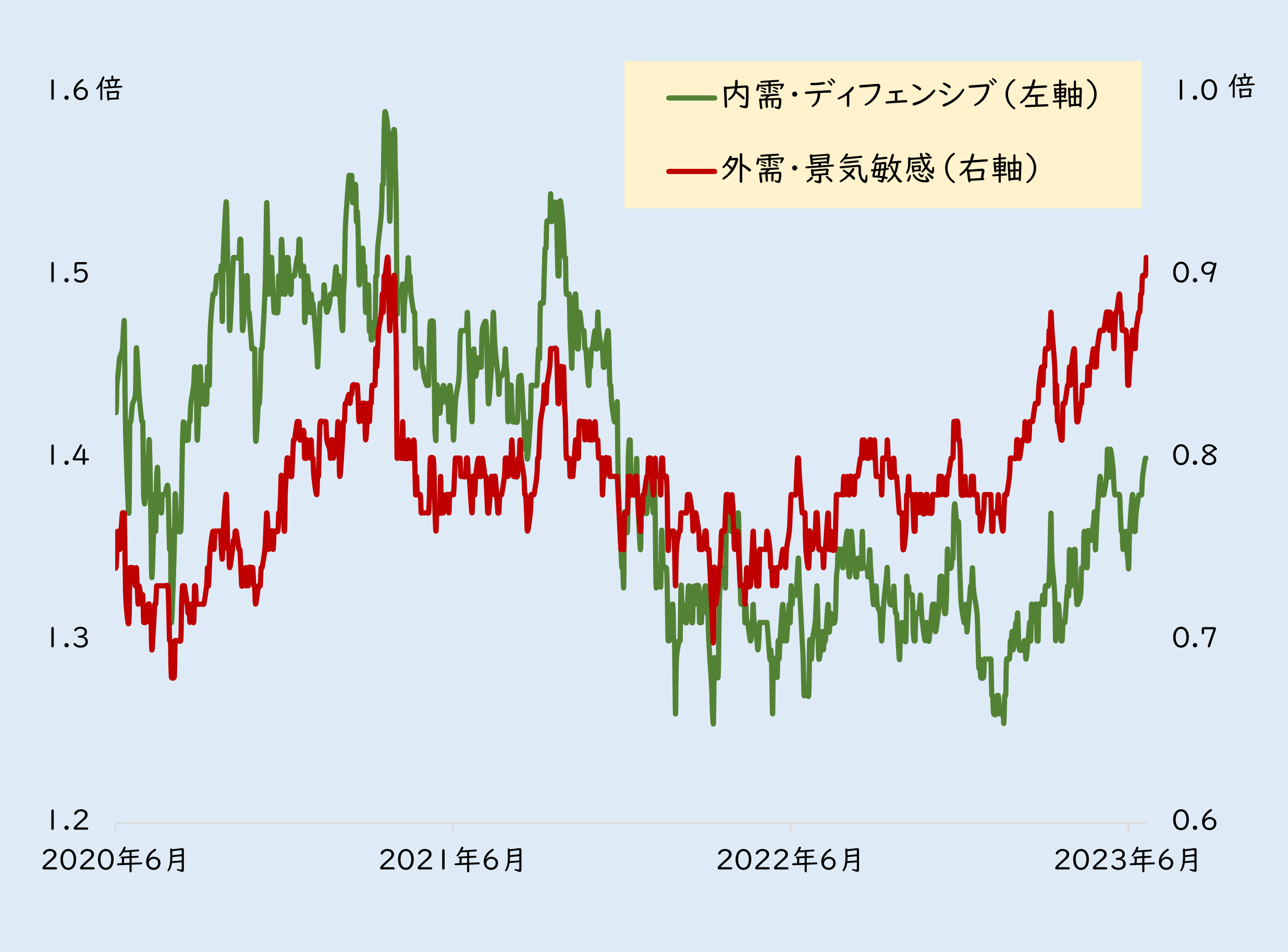

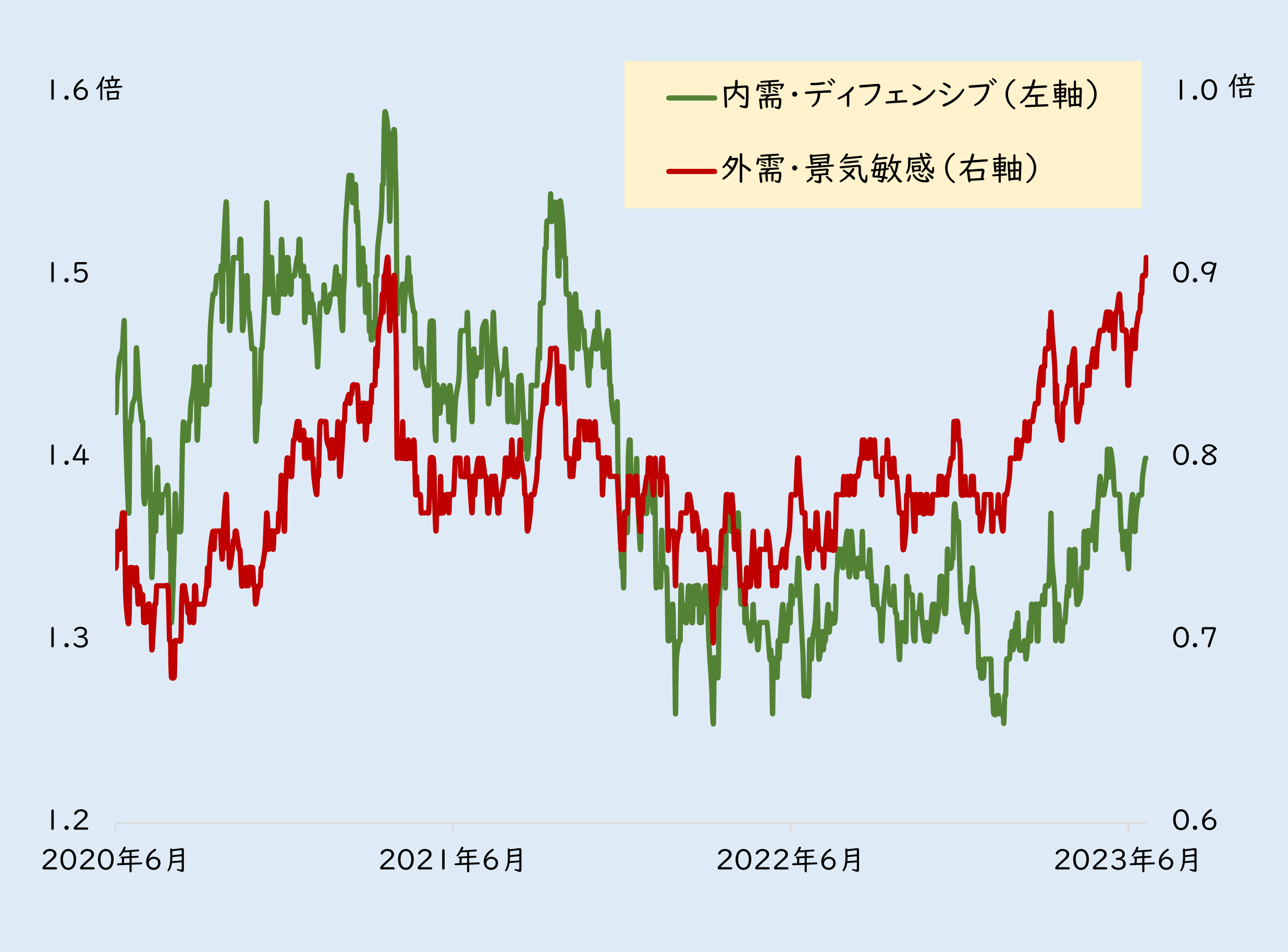

国内上場全銘柄の内需および外需別のPBRの中央値の推移を過去3年間で見ると、両者の水準は違うとはいえ、22年後半から外需優位の展開となっています。

■「内需・ディフェンシブ株」と「外需・景気敏感株」のPBR中央値の推移

出所:リフィニティブ・データストリーム

これは、単純にPBRの低い銘柄が再評価されたというよりも、外需に有利で、内需に不利なマクロ環境が継続し、それがさらに進行していると考えるべきです。

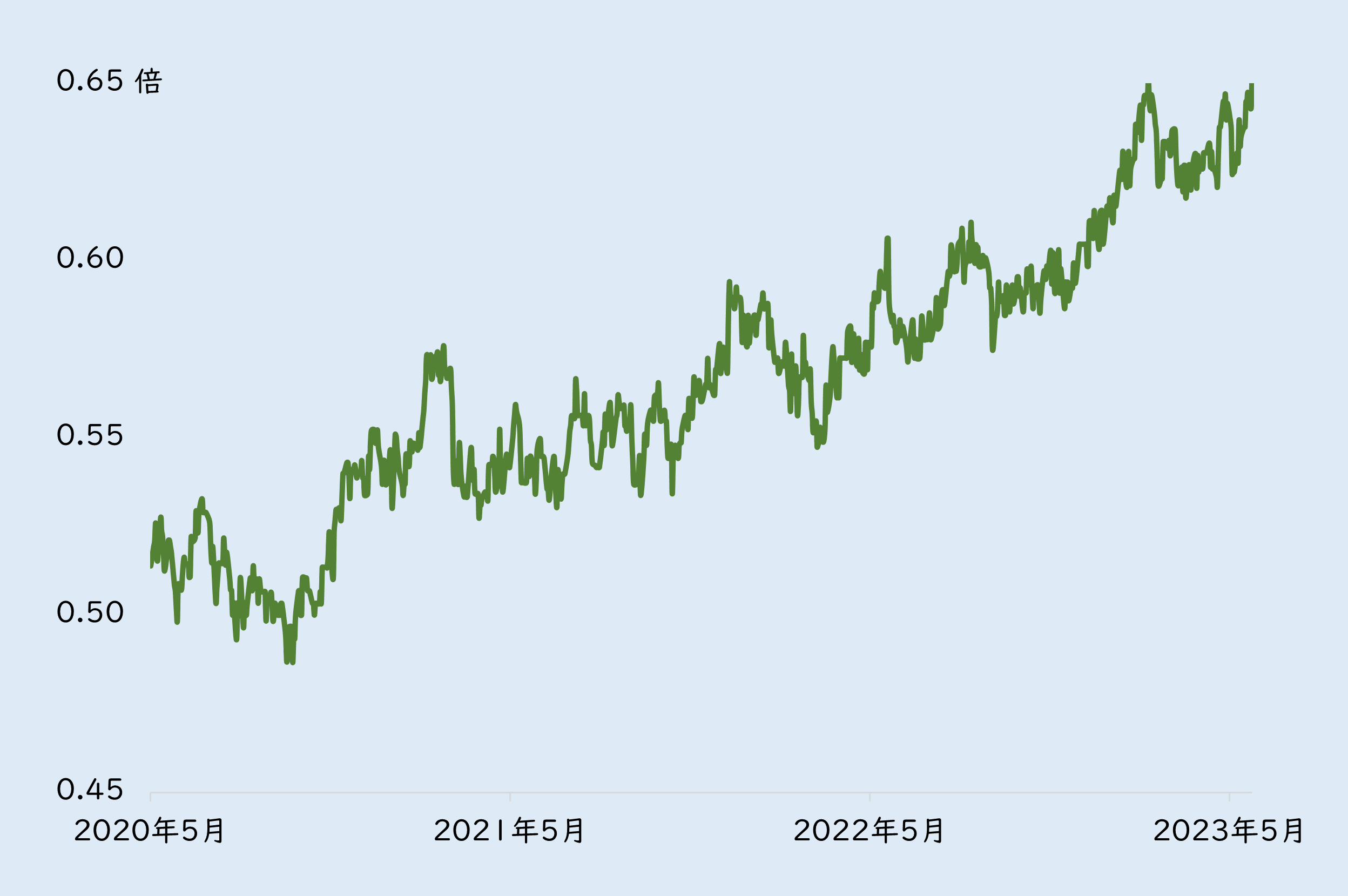

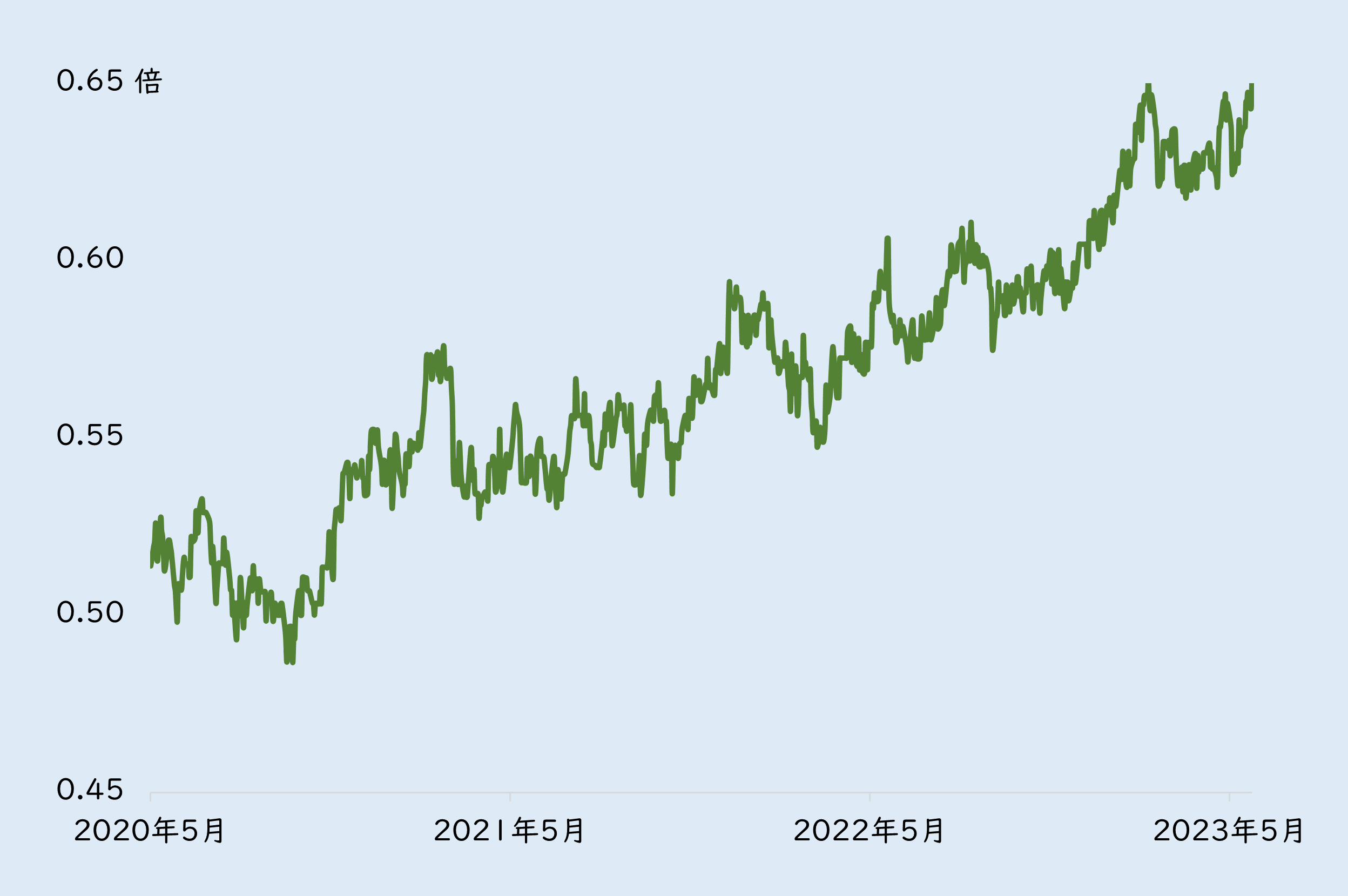

この流れは、以下のように外需÷内需で相対化すると、中長期的に継続していることがさらに鮮明になります。

■外需・景気敏感のPBR÷内需・ディフェンシブのPBR

出所:リフィニティブ・データストリーム

東証のPBR1倍割れへのテコ入れ策が公表されて話題になったのが今年の前半ですから、それ以前からこの内・外のPBRのトレンドの相違が発生していたことになります。

東証の話は、これをさらに加速させる一因にはなったかもしれませんが、直接的な要因は「外需と内需の見通しの相違」となるでしょう。

言い換えれば、ここ数年は延々と外需系企業のバリュエーションにプレミアムが乗り続け、逆に内需銘柄は株価としての評価がなされてこなかった、ということになります。

本来は「内高外低」なのが、逆になっているワケは

日本はコロナ禍からの回復の遅れから現在もリオープン(経済再開)の最中にある一方で、欧米を中心に先進国では景気の後退懸念が囁かれていることを踏まえると、本来は現在とは逆の「内高外低」になってしかるべきところです。しかし、現実にはそうはなっていません。この原因は一体何なのでしょうか。

結論は1つ、円安の進行(見通し)です。これにより、日本の外需系の企業は為替差益が増大する期待が高まる一方で、内需は輸入物価の高騰への懸念が重くのしかかることになりました。

今年の年始には、米国の景気後退による金利のピークアウトとドル安の見通しが強まり、日本側も日銀の植田新体制の発足で長短金利を操作するYCC(イールドカーブ・コントロール)の見直しに伴う円高進行が見込まれていました。

しかし、米国は雇用が強含み、日銀は大規模緩和の維持と、いずれもが期待外れとなり、現状は再び円安が急進しています。

この状況が継続すれば、外需は物理的な為替の恩恵を受け続けるものの、内需はコスト増が延々と継続することになるため、相当に厳しい状況に置かれることでしょう。

下手をすると景気後退とコスト高のダブルパンチに見舞われる可能性すら出てくるため、内需株が敬遠されるのは致し方ない状況にあります。

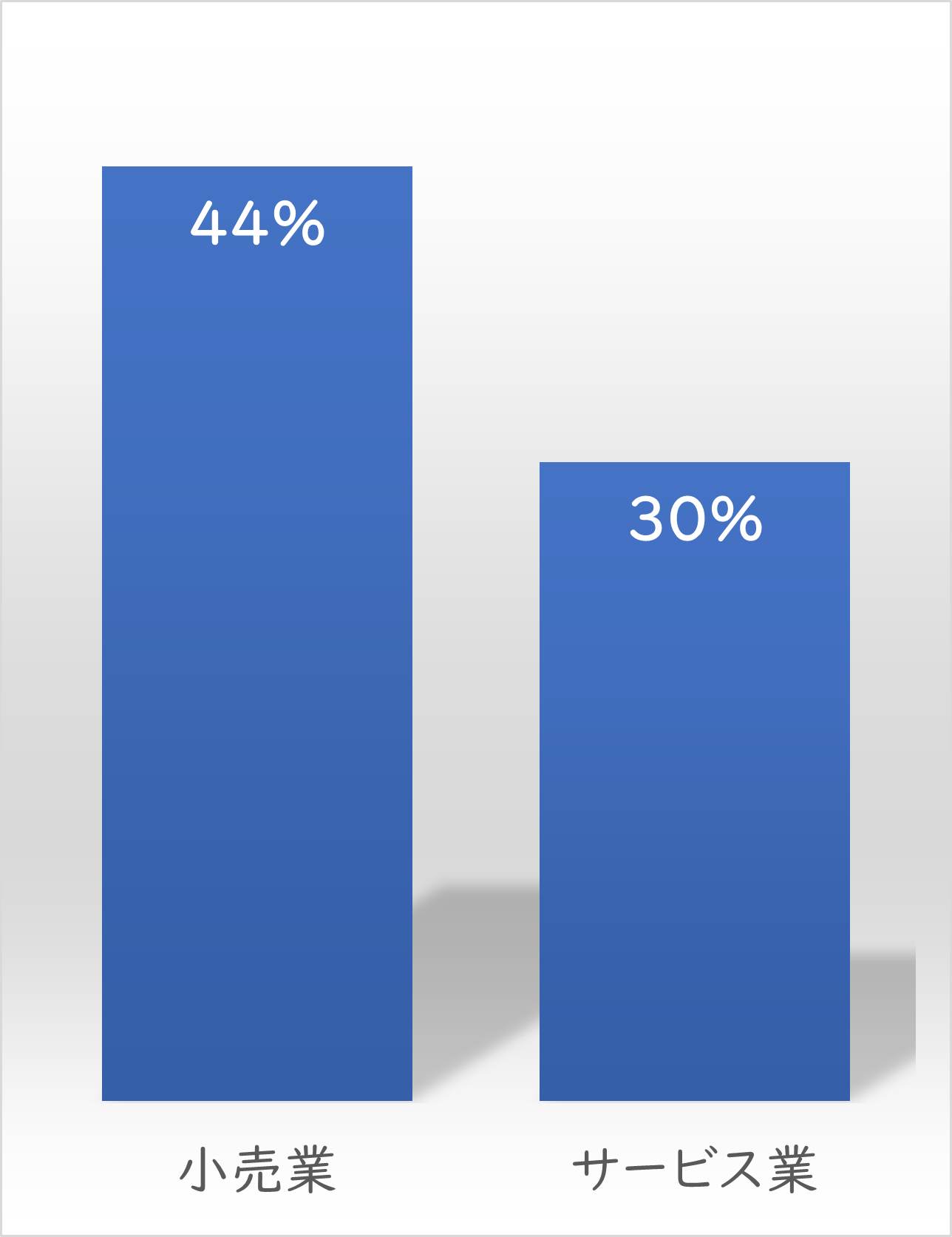

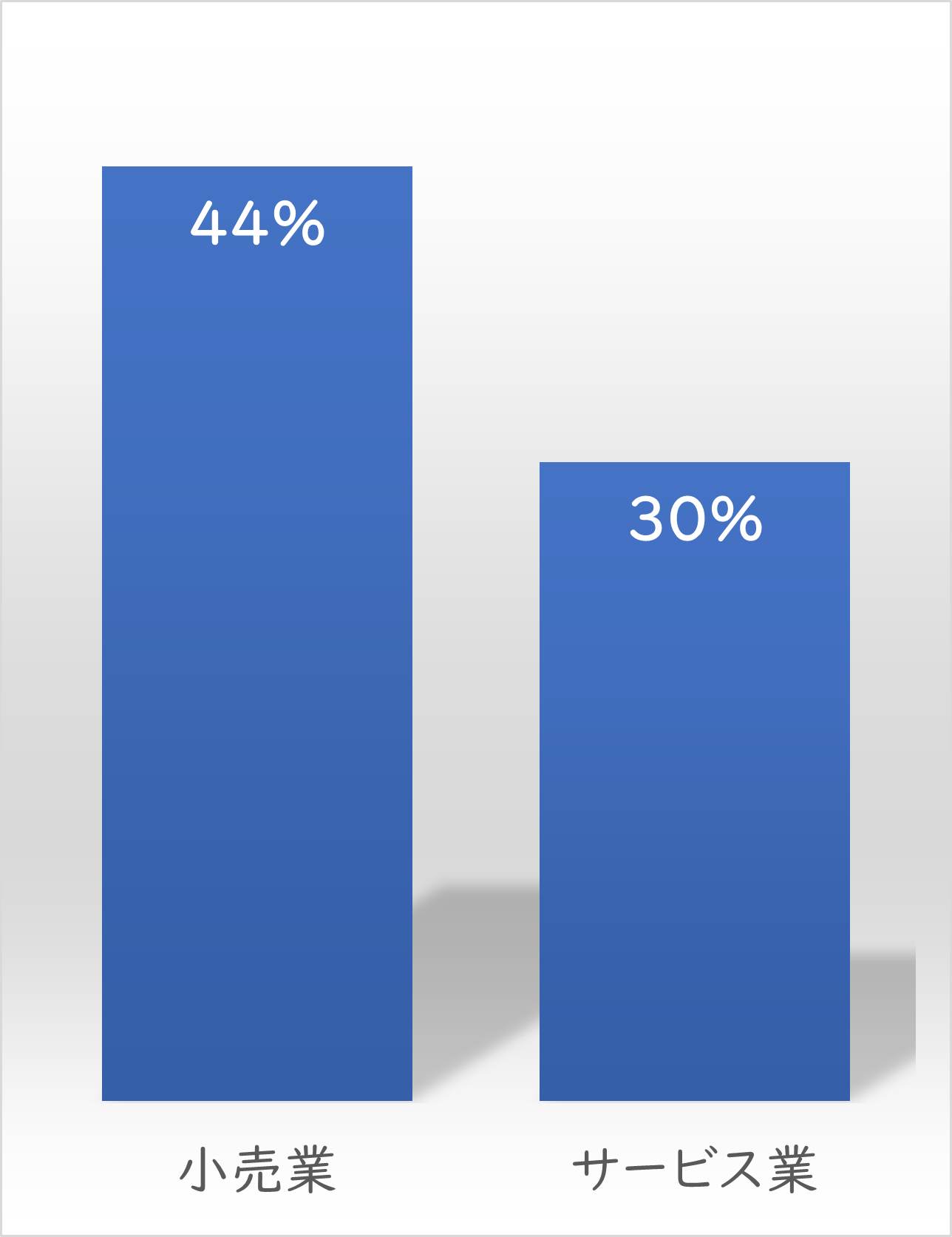

実際に、国内上場の小売銘柄(348銘柄)のうち、日経平均が急騰した過去1カ月間で騰落率がマイナスとなったのは、半数弱の43%に達します。またサービス業(529銘柄)では、30%が過去1カ月の騰落率はマイナスです。

利益率の悪化予想の銘柄数の割合は3割ないし4割に

リオープン特需の恩恵を受けているはずの業種で株価不振の銘柄が多いのは、円安に伴う物価高騰の懸念が期先の業績見通しに投影されているためです。特に直接的なインパクトを受けやすいのは、コストの増大に伴う利益率の見通しの悪化でしょう。

業種ごとに利益率の悪化が予想されている銘柄数の割合を集計すると、小売業で30%超、サービス業では40%を超えてきます。

集計対象は、12カ月先コンセンサス予想が取得可能な銘柄です。かなり多くの内需銘柄が、利益率の悪化を予想されていることが分かります。

■今後12カ月で利益率悪化が予想されている小売業、サービス業の割合

出所:リフィニティブ・データストリーム

既存店売上高が増収のマクドナルドや鳥貴族HDにも不安材料が

また、現在は利益率の悪化が想定されない企業であっても、日々のニュースからいくつか気になる数字も見え始めてきています。

たとえば、コロナ禍以降に進んだインフレを物ともせずに成長を続けてきた日本マクドナルドホールディングス<2702>は、5月の既存店売上高が前年同月比で5.2%増を達成したものの、客数は4.3%の減少となっています。

増収の要因は、定期的な値上げによる価格転嫁で客単価が10%近くの伸びとなったことですす。しかし、客数の減少を見ると今後も円安によるコスト増を転嫁して成長を維持できるのかには、疑問の余地が残ります。

同じ外食系の鳥貴族ホールディングス<3193>も、同様に5月の既存店売上高は前年同月比で20%以上の高い伸びを見せました。しかし、同社の場合は客単価が前年割れとなっており、インフレの進行で高単価商品に食指が伸びにくくなってる状況が見て取れます。

両社がもともと薄利多売のビジネスモデルであったことを考えると、価格転嫁によって離れてしまった顧客が元に戻らないことも想定されます。足元の売り上げは堅調であっても、今後も安泰とは言い切れない面もあるでしょう。

サービス業は、同じ内需でもB to B(企業間取引)のビジネスが多くを占めますが、こちらも国内の人件費やテナント費用、バックオフィス費用の高騰などで間接的に円安に伴うインフレのマイナス影響を強く受け、大半の企業において収益性の悪化は避けられません。どちらも、現在の環境が継続すれば大変に厳しい状態が継続するでしょう。

「外高内低」からの反転準備の時期に

では、このまま外需銘柄に相乗りしておけば安心かというと、決してそのようなことはありません。むしろ、外需株はここからさらに値を押し上げる可能性よりも、行き過ぎた部分の調整が入る可能性が高いと考えます。

米国の景気はここから一段と弱含むことが想定されますが、そうなった際に米国の利上げは停止し、ドル高の流れも止まる可能性が高くなります。

我が国も、足元で急伸する円安の流れを考えれば、日銀がこのまま何もせずに事態を静観すると考えるよりも、物価高に苦しむ国民感情を考慮すれば、今すぐにではなくとも何かしらの引き締めのアクションを取ってくる方が現実味は強いと思われます。

仮にそうなれば、今までの外需企業の上昇の原動力であった金利および為替が一気に逆流するリスクもあるので、これまでのような外需の好調さが続くかどうかは、慎重に見極めるべきだと思います。

むしろ、このような向かい風の中でも見通しが堅調で株価としても評価されているような良質な内需銘柄を保有しておく方が、今後どのような困難な環境に突入しても底堅いパフォーマンスを期待できると考えるべきでしょう。

事実、同じ小売・サービス業の銘柄でも、外需偏重かつインフレという環境下でも株価が堅調に推移し、増収・増益予想かつ利益率の改善も予想されている企業も存在します。

現在の日本株市場内は、外需・内需の二極化だけではなく、インフレの進行とともに内需の中においても勝ち組とそれ以外とで二分され始めているのでしょう。

内需の勝ち組を絞り込む

以上を踏まえて、今後の勝ち組候補の優良内需銘柄を、定量的に絞り込んでいきます。条件としては、日本株市場の上場銘柄のうち、

・過去1カ月間の株価リターンがプラス

・12カ月先コンセンサス予想を基準とした増益率、増収率、マージン改善率がすべてプラス

――を満たし、予想利益率が極端に低い(3%未満)は除外します。

これらの該当銘柄を、次ページに掲載します。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「日経平均急騰で気になる『高所恐怖症』銘柄と『波に乗り損ねた優良』銘柄を探せ」を読む

日経平均株価が大幅な上昇を見せましたが、「自分の保有している銘柄は儲かっていない」と感じている方もいるでしょう。その要因として、様々な「銘柄間格差」が生じていることがあります。

例えば、日経平均とTOPIX(東証株価指数)の乖離(かいり)を示すNT倍率は、日経平均が10週連続で上昇している期間に14倍から14.5倍に拡大しました。

また東証グロース市場指数と同プライム市場指数の間でもパフォーマンス格差が生じており、総じて新興市場銘柄は高揚感なき状態となっています。

外需優位の展開が延々と続く

こうした格差もさることながら、忘れてならないのが延々と進行を続ける「外高内低」の流れです。コロナ禍以降で淡々と進行してきたことではありますが、足元で再び外需・景気敏感株の高騰と内需・ディフェンシブ株の安値放置の二極化(内外格差)が加速しています。

国内上場全銘柄の内需および外需別のPBRの中央値の推移を過去3年間で見ると、両者の水準は違うとはいえ、22年後半から外需優位の展開となっています。

■「内需・ディフェンシブ株」と「外需・景気敏感株」のPBR中央値の推移

出所:リフィニティブ・データストリーム

これは、単純にPBRの低い銘柄が再評価されたというよりも、外需に有利で、内需に不利なマクロ環境が継続し、それがさらに進行していると考えるべきです。

この流れは、以下のように外需÷内需で相対化すると、中長期的に継続していることがさらに鮮明になります。

■外需・景気敏感のPBR÷内需・ディフェンシブのPBR

出所:リフィニティブ・データストリーム

東証のPBR1倍割れへのテコ入れ策が公表されて話題になったのが今年の前半ですから、それ以前からこの内・外のPBRのトレンドの相違が発生していたことになります。

東証の話は、これをさらに加速させる一因にはなったかもしれませんが、直接的な要因は「外需と内需の見通しの相違」となるでしょう。

言い換えれば、ここ数年は延々と外需系企業のバリュエーションにプレミアムが乗り続け、逆に内需銘柄は株価としての評価がなされてこなかった、ということになります。

本来は「内高外低」なのが、逆になっているワケは

日本はコロナ禍からの回復の遅れから現在もリオープン(経済再開)の最中にある一方で、欧米を中心に先進国では景気の後退懸念が囁かれていることを踏まえると、本来は現在とは逆の「内高外低」になってしかるべきところです。しかし、現実にはそうはなっていません。この原因は一体何なのでしょうか。

結論は1つ、円安の進行(見通し)です。これにより、日本の外需系の企業は為替差益が増大する期待が高まる一方で、内需は輸入物価の高騰への懸念が重くのしかかることになりました。

今年の年始には、米国の景気後退による金利のピークアウトとドル安の見通しが強まり、日本側も日銀の植田新体制の発足で長短金利を操作するYCC(イールドカーブ・コントロール)の見直しに伴う円高進行が見込まれていました。

しかし、米国は雇用が強含み、日銀は大規模緩和の維持と、いずれもが期待外れとなり、現状は再び円安が急進しています。

この状況が継続すれば、外需は物理的な為替の恩恵を受け続けるものの、内需はコスト増が延々と継続することになるため、相当に厳しい状況に置かれることでしょう。

下手をすると景気後退とコスト高のダブルパンチに見舞われる可能性すら出てくるため、内需株が敬遠されるのは致し方ない状況にあります。

実際に、国内上場の小売銘柄(348銘柄)のうち、日経平均が急騰した過去1カ月間で騰落率がマイナスとなったのは、半数弱の43%に達します。またサービス業(529銘柄)では、30%が過去1カ月の騰落率はマイナスです。

利益率の悪化予想の銘柄数の割合は3割ないし4割に

リオープン特需の恩恵を受けているはずの業種で株価不振の銘柄が多いのは、円安に伴う物価高騰の懸念が期先の業績見通しに投影されているためです。特に直接的なインパクトを受けやすいのは、コストの増大に伴う利益率の見通しの悪化でしょう。

業種ごとに利益率の悪化が予想されている銘柄数の割合を集計すると、小売業で30%超、サービス業では40%を超えてきます。

集計対象は、12カ月先コンセンサス予想が取得可能な銘柄です。かなり多くの内需銘柄が、利益率の悪化を予想されていることが分かります。

■今後12カ月で利益率悪化が予想されている小売業、サービス業の割合

出所:リフィニティブ・データストリーム

既存店売上高が増収のマクドナルドや鳥貴族HDにも不安材料が

また、現在は利益率の悪化が想定されない企業であっても、日々のニュースからいくつか気になる数字も見え始めてきています。

たとえば、コロナ禍以降に進んだインフレを物ともせずに成長を続けてきた日本マクドナルドホールディングス<2702>は、5月の既存店売上高が前年同月比で5.2%増を達成したものの、客数は4.3%の減少となっています。

増収の要因は、定期的な値上げによる価格転嫁で客単価が10%近くの伸びとなったことですす。しかし、客数の減少を見ると今後も円安によるコスト増を転嫁して成長を維持できるのかには、疑問の余地が残ります。

同じ外食系の鳥貴族ホールディングス<3193>も、同様に5月の既存店売上高は前年同月比で20%以上の高い伸びを見せました。しかし、同社の場合は客単価が前年割れとなっており、インフレの進行で高単価商品に食指が伸びにくくなってる状況が見て取れます。

両社がもともと薄利多売のビジネスモデルであったことを考えると、価格転嫁によって離れてしまった顧客が元に戻らないことも想定されます。足元の売り上げは堅調であっても、今後も安泰とは言い切れない面もあるでしょう。

サービス業は、同じ内需でもB to B(企業間取引)のビジネスが多くを占めますが、こちらも国内の人件費やテナント費用、バックオフィス費用の高騰などで間接的に円安に伴うインフレのマイナス影響を強く受け、大半の企業において収益性の悪化は避けられません。どちらも、現在の環境が継続すれば大変に厳しい状態が継続するでしょう。

「外高内低」からの反転準備の時期に

では、このまま外需銘柄に相乗りしておけば安心かというと、決してそのようなことはありません。むしろ、外需株はここからさらに値を押し上げる可能性よりも、行き過ぎた部分の調整が入る可能性が高いと考えます。

米国の景気はここから一段と弱含むことが想定されますが、そうなった際に米国の利上げは停止し、ドル高の流れも止まる可能性が高くなります。

我が国も、足元で急伸する円安の流れを考えれば、日銀がこのまま何もせずに事態を静観すると考えるよりも、物価高に苦しむ国民感情を考慮すれば、今すぐにではなくとも何かしらの引き締めのアクションを取ってくる方が現実味は強いと思われます。

仮にそうなれば、今までの外需企業の上昇の原動力であった金利および為替が一気に逆流するリスクもあるので、これまでのような外需の好調さが続くかどうかは、慎重に見極めるべきだと思います。

むしろ、このような向かい風の中でも見通しが堅調で株価としても評価されているような良質な内需銘柄を保有しておく方が、今後どのような困難な環境に突入しても底堅いパフォーマンスを期待できると考えるべきでしょう。

事実、同じ小売・サービス業の銘柄でも、外需偏重かつインフレという環境下でも株価が堅調に推移し、増収・増益予想かつ利益率の改善も予想されている企業も存在します。

現在の日本株市場内は、外需・内需の二極化だけではなく、インフレの進行とともに内需の中においても勝ち組とそれ以外とで二分され始めているのでしょう。

| では、このまま外需銘柄に乗っておけばいいのか? |

| → 外需株はここからさらに値を押し上げる可能性よりも、 |

| 行き過ぎた部分の調整が入る可能性が高い。 |

| → 米国景気は、今後は雇用を中心に弱含むことが想定され、 |

| 利上げは停止し、ドル高の流れが止まる可能性も。 |

| → 日本側も、足元で急伸する円安の流れを考えれば、 |

| 物価高に苦しむ国民感情を考慮した引き締め策へ? |

| → 仮にそうなれば、今までの外需企業の上昇の原動力であった |

| 金利および為替が一気に逆流するリスクも。 |

| → むしろ、このような向かい風の中でも見通しが堅調で |

| 株価も評価されている良質な内需銘柄が魅力的では。 |

内需の勝ち組を絞り込む

以上を踏まえて、今後の勝ち組候補の優良内需銘柄を、定量的に絞り込んでいきます。条件としては、日本株市場の上場銘柄のうち、

・過去1カ月間の株価リターンがプラス

・12カ月先コンセンサス予想を基準とした増益率、増収率、マージン改善率がすべてプラス

――を満たし、予想利益率が極端に低い(3%未満)は除外します。

これらの該当銘柄を、次ページに掲載します。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株