【特集】日本創発G Research Memo(6):2024年12月期第2四半期は増収増益で着地

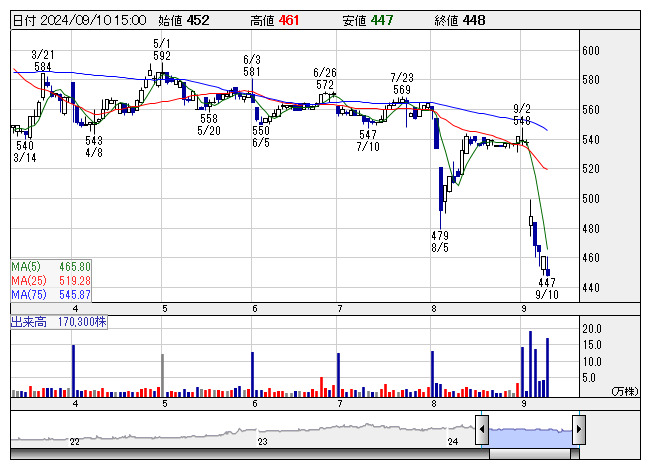

日本創発G <日足> 「株探」多機能チャートより

日本創発G <日足> 「株探」多機能チャートより■業績動向

1. 2024年12月期第2四半期業績の概要

日本創発グループ<7814>の2024年12月期第2四半期累計の連結業績は売上高が前年同期比6.5%増の38,306百万円、営業利益が同36.2%増の2,274百万円、経常利益が同3.9%増の2,144百万円、EBITDAが同6.4%増の3,167百万円、親会社株主に帰属する中間純利益が同17.0%増の1,609百万円と、増収増益で着地した。

売上面は既存事業会社が順調に成長し、新規連結事業会社も寄与した。売上高約23億円増収の内訳は、2023年12月期第3四半期以降にPLを新規連結した5社(2023年12月期第3四半期から2社、2024年12月期第2四半期から3社)による売上増加分が約17億円で、差し引き約6億円が既存事業会社の成長分だった。各分野とも順調だったが、特にプロダクツ分野がIPを活用した商品の企画販売が好調で大幅に伸長し、構成比も上昇した。

利益面では売上総利益が前年同期比16.9%増加し、売上総利益率は同2.7ポイント上昇して30.0%となった。燃料価格や原材料(用紙、版に使用するアルミなど)価格が高水準に推移し、運搬費も大幅に増加したが、増収効果や付加価値増加に加え、内製化率向上による外注加工費の前年同期比6.4%減少が寄与した。販管費は同12.9%増加し、販管費比率は同1.3ポイント上昇して24.0%となった。新規連結や積極的な人材投資・設備投資に伴って人件費、減価償却費、賃借料、租税公課などが増加した。この結果、営業利益率は同1.3ポイント上昇して5.9%となった。また営業外収益で持分法による投資利益が54百万円減少、営業外費用で貸倒引当金繰入額が350百万円増加したため、経常利益率は同0.1ポイント低下して5.6%となったが、EBITDAマージン率は前年同期と同水準の8.3%だった。

2. 重点取組施策

グループシナジーに向けた重点取組施策として、印刷分野では共同製本と成旺印刷が合併し、営業と最終工程の一体運営によって顧客との接点を共有する体制を構築した。これにより、品質と顧客満足度の向上を図る。また共同製本は飯島製本の関東営業基盤と埼玉県嵐山市の生産基盤を承継し、首都圏での事業基盤を強化した。

ITメディア セールスプロモーション分野では、(株)キャドセンターとJBSが2025大阪・関西万博関連の受注拡大に向けた取り組みを強化した。多くの案件を受注する見込みであるが、業績への寄与は2025年12月期以降となる。またアスコムを子会社化したことに伴って、ワン・パブリッシングのオフィスをアスコムが入居するビルに移転するなど、出版事業の収益改善にも注力している。

プロダクツ分野では、(株)スマイルのシルクスクリーン印刷事業において、従来はアミューズメント施設向けやイベント向けの旗・のぼりが主力だったが、需要伸び悩みに対応して他メディア等の分野への商材移管を推進している。またインドネシアに製造拠点(PT FUNBOX MANUFACTURE INDONESIA)を設立した。ASEAN諸国での販売に向けて、日本のIPを活用した商品を製造する計画である。

財務面の懸念材料はない

3. 財務の状況

2024年12月期第2四半期末の資産合計は前期末比1,061百万円増加して76,613百万円となった。主に流動資産で受取手形・売掛金及び契約資産が1,554百万円、電子記録債権が410百万円減少した一方で、現金及び預金が2,961百万円増加した。また、固定資産で有形固定資産が989百万円、無形固定資産が181百万円、投資その他の資産が441百万円それぞれ増加した。負債合計は同964百万円増加して60,650百万円となった。主に固定負債で長期借入金が1,750百万円減少、退職給付に係る負債が104百万円減少した一方で、流動負債で買掛金が794百万円増加、未払法人税等が389百万円増加した。純資産合計は同96百万円増加して15,963百万円となった。主に資本剰余金が329百万円減少、自己株式(減算)が870百万円増加した一方で、利益剰余金が1,281百万円増加した。この結果、自己資本比率は同0.3ポイント低下して20.1%となった。

なお、M&A・設備投資・運転資金として有利子負債残高が44,725百万円(前期末比1,750百万円減少)となっており、同社の規模に比してやや過大であることは否めない。ただし、低利による借入のため金利負担(2024年12月期第2四半期の支払利息は前年同期比28百万円増加の103百万円)は、当面の経営上の負担とはなっていない。中長期的には有利子負債の削減や自己資本比率の向上が課題となるが、現状は営業キャッシュ・フローが安定していることなどを勘案すれば、特に懸念材料にならないと弊社では考えている。

(執筆:フィスコ客員アナリスト 水田雅展)

《HN》

提供:フィスコ

米株

米株