【通貨】為替週間見通し:ドルは上げ渋りか、日米金利差縮小予想も米経済指標にらみ

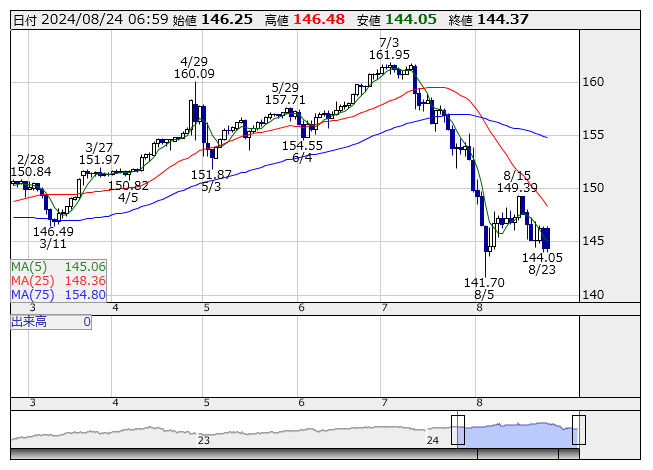

米ドル/円 <日足> 「株探」多機能チャートより

米ドル/円 <日足> 「株探」多機能チャートより【今週の概況】

■米金融政策調整の思惑でドル売り強まる

今週のドル・円は下落。米雇用情勢の急速な悪化の懸念は後退し、週初に148円05銭まで米ドル高円安に振れる場面があった。一方、金融市場は安定しつつあることから、日本銀行による年内追加利上げの思惑も浮上し、リスク選好的な米ドル買い・円売りは一服した。8月22日発表の今週分新規失業保険申請件数は市場予想と一致し、同日発表された米国の8月サービス業PMI速報値や7月中古住宅販売件数は市場予想を上回ったことから、リスク選好的なドル買い・円売りがやや優勢となったが、23日に行われた日本銀行植田総裁の国会答弁を受けて米ドル売り・円買いが再度優勢となった。植田総裁は経済・物価見通しの確度が高まれば金融緩和の度合いを調整する基本的な姿勢に変わりはないとの見解を伝えており、日米金利差の縮小を見込んだ米ドル売り・円買いが観測された。この日発表された7月全国消費者物価コア指数(コアCPI)は3カ月連続でプラス幅が拡大したことも意識されたようだ。23日の東京市場で米ドル・円は146円台前半まで買われた後、145円台前半まで反落した。

23日のニューヨーク外為市場でドル・円は146円48銭まで買われた後、一時144円05銭まで反落した。この日行われた年次経済シンポジウムでの講演で「インフレは目標である2%に向かいつつあるため、政策を調整する時期が来た」、「利下げの時期とペースは今後発表されるデータや変化する見通し、リスクのバランスによって決まる」、「雇用市場の一段の冷え込みは歓迎されない」との見方を示しており、年内2回以上の利下げが行われる可能性が一段と高まった。米ドル・円は144円39銭でこの週の取引を終えた。ドル・円の取引レンジ:144円05銭-148円05銭。

【来週の見通し】

■ドルは上げ渋りか、日米金利差縮小予想も米経済指標にらみ

来週のドル・円は上げ渋りか。2024年後半に向け米国の利下げと日本の利上げに思惑が広がり、ドル安・円高に振れやすい。ただ、米国の経済指標をにらみ、まずまず良好な内容だった場合、ドルを買い戻す動きもみられそうだ。8月21日に公表された米連邦公開市場委員会(FOMC)議事要旨によると、7月30-31日の同会合開催時点で利下げに前向きだったことが明らかになった。それを受け、9月利下げは確実視されている。パウエル米連邦準備制度理事会(FRB)議長は23日に行われた講演で、9月開催の次回FOMCで利下げに着手する意向を伝えた。

一方、日本銀行植田総裁は23日の国会閉会中審査に出席し、金融正常化の政策方針を改めて強調。8月初旬の株価暴落を受け、内田日銀副総裁は早急な利上げについて慎重な姿勢に傾いていた。しかし、植田総裁は「経済・物価見通しの確度が高まれば金融緩和の度合いを調整する基本的な姿勢に変わりはない」との見方を示した。この発言を受けて今年後半における追加利上げの可能性が高まっており、ドルを含めた主要通貨に対する円買いが大幅に縮小する可能性は低いと予想される。

【米・4-6月期国内総生産(GDP)改定値】(8月29日発表予定)

8月29日発表の米4-6月期国内総生産(GDP)改定値は、速報値の前期比年率+2.8%を維持できるか注目される。減速懸念が強まれば株安・ドル安が見込まれる。

【米・7月コアPCE価格指数】(8月30日発表予定)

8月30日発表の米7月コアPCE価格指数は、6月分の+2.6%から小幅上昇が予想される。ただ、市場予想と一致しても基調的なインフレは鈍化しており、年内複数回の利下げ観測によるドル安円高の流れが一変する可能性は低いとみられる。

ドル・円の予想レンジ:143.00円-146.00円

《FA》

提供:フィスコ

米株

米株