【市況】明日の株式相場に向けて=仕掛け炸裂、日本株爆買いの正体

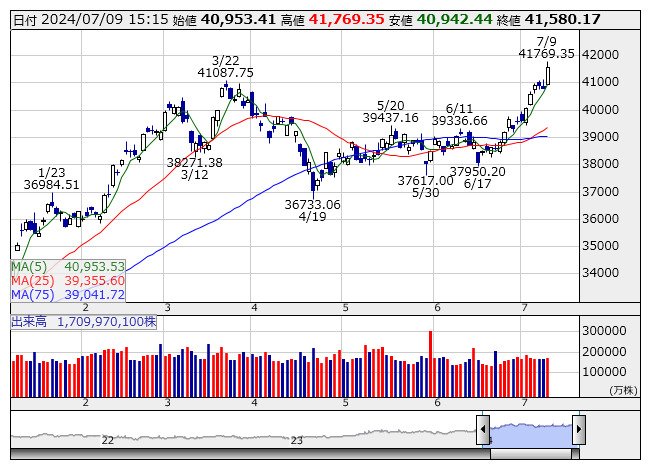

日経平均 <日足> 「株探」多機能チャートより

日経平均 <日足> 「株探」多機能チャートより前日の米ハイテク株高を受けリスクオンのバトンを渡された東京市場だったが、取引開始時点ではそれほど追い風が意識されていたわけではない。しかし、実際は予想だにしない急騰劇が待っていた。市場関係者からも一様に驚きの声が上がっていた。きょうは朝方の段階では比較的静かな値動きとなり、日経平均株価は寄り後早々に4万1000円台に乗せはしたものの、取引開始後30分ほどでいったん天井をつけ伸び悩む展開となった。この時点では至ってノーマルな地合いであり、前後場を通じ強気優勢でも、4万1000円台ラインを巡る攻防くらいに考えていた市場筋は少なくなかったはずである。

ところが、そうではなかった。その後は大方の思惑とはかけ離れた凄まじい勢いで投資マネーが流入した。これは、ショートポジションを積み上げていた向きにとっては青天の霹靂というよりなく、問答無用で踏み上げ相場の激流に呑み込まれる格好となった。市場関係者からは「元来、今週は“下値リスク警戒ウィーク”だった。ただ、(売りを仕掛ける側としては)条件が揃い過ぎていたきらいがあったことも否めない。得てして相場はアマノジャクにできている」(ネット証券ストラテジスト)という声が聞かれた。では条件が揃い過ぎているというのはどういうことか。

まず、今週は週明け8日と10日にETF分配金捻出に伴う売り圧力が金額ベースにして合計1兆3000億円規模で生じるという観測があった。実際に前日は日経平均が後場に入ってひたすら下値を探る展開で安値引けとなった。この日は推計で4500~4600億円程度の売りが出たとみられている。しかし、残る8000億円程度の売りが週央10日に控えているわけで、むしろ前門の虎よりも後門の狼(2回目の換金売り)の方が手強いということになる。先物を売って繋ぐにせよ、こういう環境下で強気にはなれるはずもない。まして積極的に実需買いを入れようとする向きは“人間の感覚では”存在しない。

前週を振り返ると、東京市場は先物主導で日経平均・TOPIXともに高値圏を舞い上がる地合いとなり、4日にはTOPIXが34年半ぶりの史上最高値を更新、これと足並みを揃えて日経平均株価も3月下旬以来約3カ月半ぶりの最高値をつけた。週末5日は上昇一服となったものの、週間で日経平均は1300円以上も水準を切り上げており、短期間の急伸に伴う高値警戒感が台頭していたのも事実である。加えて今週末にオプションSQ算出を控える。今の需給環境を考慮すれば、オプション絡みで売りを仕掛けるには打ってつけの時間軸にも見える。しかし、これは罠であった。売り建てた向きは、根こそぎ踏み上げ相場の肥やしとなった。

市場では買い主体がどこであるかで意見が錯綜したが、正体不明と言わざるを得ない。一部では「国内筋では莫大な黒字でホクホクのGPIF(年金資金)の大人買いや、海外筋であればバルクで買うオイルマネーが動き出した可能性も否定はできない」(中堅証券ストラテジスト)という指摘があったが、現時点では信憑性に乏しい部分もある。一方、可能性として高いのは人間のように恐怖心に左右されずマシンガンのように注文を出すAIアルゴリズムの買い。「踏み上げ誘発を狙った、いわゆるCTAの225先物へのフルアタックが機能したようだ。ただし、この上げは相場観に基づいた実需の買いではない。反動は必ず来るはず」(中堅証券マーケットアナリスト)という。あすはSQ週の魔の水曜日であるとともに、ETF絡みの売りが絡む。ファンダメンタルズとは離れた狐と狸の化かし合いだが、引き続きハイボラティリティな地合いとなる可能性は高そうだ。

あすのスケジュールでは、6月の企業物価指数が朝方取引開始前に開示される。海外では6月の中国消費者物価指数(CPI)、6月の中国生産者物価指数(PPI)にマーケットの注目度が高い。このほかニュージーランドの金融政策決定会合が行われ、米国では5月の卸売在庫・売上高が発表される。(銀)

出所:MINKABU PRESS

米株

米株