【特集】Iスペース Research Memo(2):パフォーマンスマーケティング事業とメディア事業を展開

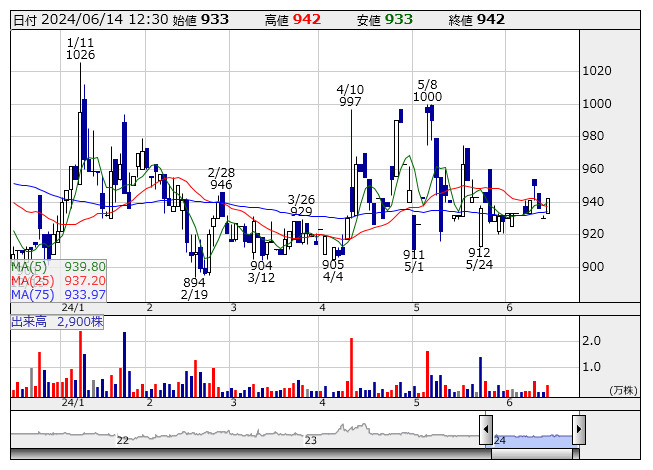

インタスペス <日足> 「株探」多機能チャートより

インタスペス <日足> 「株探」多機能チャートより■事業概要

インタースペース<2122>は1999年にインターネット広告事業を主目的に設立され、アフィリエイト広告を中心とするパフォーマンスマーケティング事業(旧インターネット広告事業)とメディア事業の2つの事業を展開している。2024年9月期第2四半期累計の事業セグメント別構成比では、パフォーマンスマーケティング事業が売上高の62.0%、事業利益の59.8%と過半を占めているが、将来的にはメディア事業をパフォーマンスマーケティング事業と並ぶ利益水準まで拡大することを目指している。

グループ連結子会社は2024年3月末時点で9社となっている。国内では2018年4月に分社化した(株)ストアフロント(店舗アフィリエイトサービスを主に展開)や、2018年に設立した(株)TAG STUDIO(比較・検討型メディアの運営)、2018年1月に子会社化した4MEEE(株)(20代の女性をターゲットとした「4MEEE」や、感度の高い主婦・ママ層をターゲットとした「4yuuu」等のメディアサービスを運営)、2020年4月に子会社化した(株)ユナイトプロジェクト(学習塾ポータルサイト「塾シル」の運営)、2023年4月に(株)tactからWebサイト改善ツール「賢瓦」(現在は「SiteLead」に改称)の事業を譲受した(株)N1テクノロジーズがあり、海外には東南アジア(インドネシア、タイ、シンガポール、マレーシア)でパフォーマンスマーケティング事業を展開する4社がある。その他、ベトナムに現地企業と合弁で設立した持分法適用会社1社(出資比率49%、パフォーマンスマーケティング事業を展開)がある。

1. パフォーマンスマーケティング事業

パフォーマンスマーケティング事業では、同社及び海外子会社が運営するアフィリエイトサービス「アクセストレード」を通じたパフォーマンス広告(=アフィリエイト広告)や、ストアフロントが展開する店舗型DXソリューション「モバイルウインドウ(旧ストアフロントアフィリエイト)」、N1テクノロジーズが運営するWebサイト改善ツール「SiteLead」などで構成される。売上高の約65%がパフォーマンス広告収入となり、残りを店舗DX型ソリューションや「SiteLead」などのマーケティングソリューション売上で占める。アフィリエイト運営事業者のなかでは業界大手の一角を占めており、株式上場している競合としてはファンコミュニケーションズ<2461>のほかアドウェイズ<2489>、バリューコマース<2491>、レントラックス<6045>などがある。

アフィリエイト広告とは成果報酬型のインターネット広告のことで、商品購入や資料請求などの最終成果の発生に応じて、広告主が広告を掲載したWebサイト(パートナーサイト)やメールマガジンなどの運営者に対価を支払う形態の広告を指す。広告主からこれら広告掲載者(メディアパートナー)に至るまでの中間段階として、アフィリエイトプログラムを提供する同社のような運営業者(アフィリエイトサービスプロバイダー)が介在する。売上高の計上方法については、2022年9月期より「収益認識に関する会計基準」等の適用により、広告主から得られる広告料から媒体費等を控除した額を売上高として計上する方法に変更した。売上原価に計上していた媒体費等も計上しないため、営業利益への影響はない。なお、広告取扱高に対する売上総利益率はおよそ20~30%の水準で、残りがパートナーに支払う報酬となる(旧会計基準ベース)。

アフィリエイトプログラムとは、広告掲載者が自身のWebサイトに広告を掲載するためのツールであり、使い勝手の良いツールが各運営業者から提供されている。同社は2001年に「アクセストレード」を開発し、2024年3月末時点で登録パートナー数が約267万サイト、稼働プログラム数が3,630件となっている。特に、2019年以降は海外パートナー数の増加が顕著で直近は7割強を占めるまでになっている。東南アジア各国でもオンラインビジネスの拡大により、アフィリエイトサービスが普及していることがうかがえる。

また、店舗型DXソリューションは主に携帯電話販売店にてサービスを提供している。スマートフォンの購入者に対して広告主が提供するコンテンツアプリやサービスをショップ店員が勧め、ダウンロードやサービスを開始した段階で成果報酬が発生するほか、月額課金型サービスの場合には残存契約数に応じて収益が発生する。店員が直接顧客に商品・サービスを説明・提案するため、広告主にとっては費用対効果の高い広告サービスとなる。現状は、月額課金型サービスであるスマートフォンユーザー向けセキュリティ商品の販売が大半を占めており、契約件数に連動して売上が積み上がるストック型のビジネスモデルとなっている点が特徴だ。競合としてはエムティーアイ<9438>がある。

Webサイト改善ツール「SiteLead」は月額課金型のサービスで、運営するWebサイトのランディングページやコンバージョンレートの改善を目的とする。離脱率を表示し、ユーザーがどこで離脱しやすいか可視化するヒートマップ分析と各種離脱防止機能(ポップアップ機能、レコメンドウィジェット機能等)を提供している。同機能のサービスを競合では10万PV当たり月額30,000円程度で提供しているのに対して、「SiteLead」では約3,500円と破格の料金で提供している点が特徴となっている。2024年3月時点の契約件数は3,000件超で従来は個人事業主が中心だったが、ここ最近はインターネット広告代理店など法人もターゲットに拡販を進める戦略となっている。

2. メディア事業

メディア事業では、コンテンツ型メディア並びに比較・検討型メディアの運営を行っている。主力はコンテンツ型メディアで売上高の約8割(外部顧客売上高)を占める。なかでもママの情報プラットフォーム「ママスタ」は、月間訪問者数で約983万UU、月間閲覧数で約9億PVと同領域では業界最大級のメディアとなっている。ブランド認知向上を目的とした広告収益モデルであり、同メディアに掲載するディスプレイ広告やタイアップ広告が収入源となる。業界特化型のメディアであるため、クライアント企業も対象ユーザーへのリーチが図りやすいこと、月間利用者数が多いことなどから、広告単価の水準は一般的なポータルサイトよりも高くなっている。このほかにも女性をターゲットとしたコンテンツ型メディアに注力しており、40代~50代の女性層をターゲットにしたライフスタイルメディア「saita」、20代の女性向けトレンドメディア「4MEEE」や、ヨガ&ビューティオンラインニュースメディア「ヨガジャーナルオンライン」などを運営している。

一方、比較・検討型メディアは、同サイトに情報を掲載するクライアント企業に対して、見込み顧客を送客することで収益を獲得する成果報酬型のビジネスモデルである。ユナイトプロジェクトが運営する「塾シル」(学習塾ポータルサイト)のほか、TAG STUDIOが運営する「転職派遣サーチ」「転職Finder」(人材サービス会社の比較・検索サイト)、「プロリア」(プログラミングスクールの口コミサイト)などがある。

(執筆:フィスコ客員アナリスト 佐藤 譲)

《HH》

提供:フィスコ

米株

米株