【特集】東証が異例の改善要請、「低PBR投資」見極めるコツは?

東京証券取引所は低PBR企業に改善策を促している

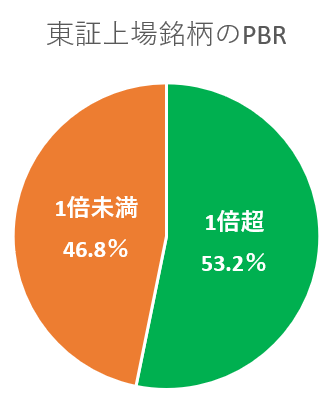

東京証券取引所は低PBR企業に改善策を促している 東京証券取引所が3月末、PBR(株価純資産倍率)の低迷する上場企業などに対して、改善策を開示・実行するよう要請した。世界的にも異例の要請を受けて、企業側は相次いで自社株買いなどの短期的な指標改善策に乗り出している。株式市場では「低PBR企業の資本効率や収益性が改善する」との期待が広がり、海外投資家などから割安株への買いが入る場面もあった。ただ、こうした短期的な株価の押し上げ策には限界があり、「成長戦略など中長期の戦略が不可欠」と指摘する声も多い。個人投資家が低PBR銘柄に投資をする際に気を付けるべきポイントはどこにあるのだろうか。(ジャーナリスト 日高広太郎)

■上場企業の自社株買いラッシュ、東証要請が背景か

キッコーマン <2801> [東証P]、野村総合研究所 <4307> [東証P]、富士通 <6702> [東証P]、清水建設 <1803> [東証P]――。東京市場で、空前の自社株買いラッシュが起きている。理由の1つが東証による異例の要請だ。3月末にプライムとスタンダードの2市場に上場する約3300社に対し、資本コスト(投資者の期待リターン)や株価を意識した経営に関する具体策の開示や実行を求めたのだ。

今回の要請の特徴は「株価は市場で決まるから、企業の責任ではない」などと低迷する自社の株価を言い訳してきた企業経営者に対する容赦のなさだ。「上場企業の経営者である以上、投資家が自社の収益性や成長性をどのように評価しているか意識していただく責任がある。特にPBRが低い企業は、明らかにそれが示唆されている」。東証の上場部の池田直隆・企画グループ統括課長は鋭く指摘する。低い株価は自社の収益性や成長性が評価されていない証拠だというわけだ。

PBR(株価純資産倍率)

「Price Book-value Ratio」の略。PBRは、当該企業について市場が評価した値段(時価総額)が、会計上の解散価値である純資産(株主資本)の何倍であるかを表す。株価を一株当たり純資産(BPS)で割ることで算出できる。PBR1倍割れは株価が本来の企業価値を下回っているとみなせるので、割安とみることができる。

「Price Book-value Ratio」の略。PBRは、当該企業について市場が評価した値段(時価総額)が、会計上の解散価値である純資産(株主資本)の何倍であるかを表す。株価を一株当たり純資産(BPS)で割ることで算出できる。PBR1倍割れは株価が本来の企業価値を下回っているとみなせるので、割安とみることができる。

■自己資本圧縮には有効だが……

そもそも東証が問題視するPBR1倍割れの改善に、最近ブームとなっている「自社株買い」は本当に有効なのか。一般的にはそのメカニズムは以下のように解説される。PBRはROE(自己資本利益率)とPER(株価収益率)のかけ算で求められる。ROEは当期純利益を自己資本で割って算出する。自社株買いをして自己株式の消却をすると、ROEの分母となる自己資本が圧縮されるため、理論上はROE向上を通じてPBR上昇が期待できる。また、自社株買いの結果、株価が上昇すればPERの改善要因にもなる――というわけだ。

実際、上場企業の自社株買いは、短期的には一部成功しているようにみえる。例えば、自社株買いを発表した日のキッコーマンの株価は前日比で10%以上も上昇する場面があった。日本取引所グループ(JPX)が発表した5月第1週の投資部門別売買動向によると、海外投資家は現物株を6週連続で買い越した。背景には、日銀が大規模な金融緩和を継続する方針を打ち出していることに加え、東証の要請に応じた企業の自社株買いなどの改善策への期待があると見られる。

出所:QUICKより松井証券作成、2023年5月11日時点

出所:QUICKより松井証券作成、2023年5月11日時点それでは、東証の「PBR改善要請」の短期対策ともいえる自社株買いは、個人投資家にとって好機到来となるのだろうか。確かに、自社株買いを実施しそうな銘柄にまんべんなく投資をしておくという方法もないわけではない。

しかし、自社株買いをした銘柄の株価が必ずしも上昇するとは限らない。ニッセイ基礎研究所の井出真吾チーフ株式ストラテジストは「投資した企業が自社株買いを実施したとしても、規模が小さかったり、買い材料出尽くしだと受け止められたりすれば、株価が下落することすらある」と指摘。「そもそも(自己資本を圧縮する)自社株買いには限界があるため、ROEなどの指標改善はあくまで一時的なものに過ぎない」と警鐘を鳴らす。

東証も企業が対応するべき改善策について「自社株買いや増配のみの対応や一過性の対応を期待するものではない」としている。東証の池田氏も「一過性の対策ではなく、持続的な成長に向けた収益強化策が期待されている」と強調。成長戦略を策定した後には、「企業がわかりやすく投資家に説明することも重要」だとしている。

■企業の中期戦略の吟味が必要

東証が求めるのは自社株買いなどの短期的対策だけでなく、中期的な戦略に基づいた成長投資など「中長期の対策」だ。具体的には、工場など生産設備の高度化や研究開発(R&D)、DX(デジタルトランスフォーメーション)化に向けた投資、新事業への進出やM&A(合併・買収)などが考えられる。松井証券の窪田朋一郎シニアマーケットアナリストは「投資家は単に規模を拡大するだけでなく、利益を伴う成長戦略を期待している」と話す。

では、具体的にどんな対応をしている企業が「買い」なのか。井出氏は「中長期の成長戦略やROEなどの改善目標の内容、目標達成のための戦略の具体性、その実現可能性を中期経営計画などで調べる必要がある。きちんとリスクを明記しているかどうかも重要だ」と指摘。「自分で見極められない場合は、企業との対話を重視しているアクティブファンドに投資するのも一つの手だ」と話す。

■企業が成長戦略で「素晴らしい未来」を描けるか

窪田氏が良い事例としてあげるのは米アップル<AAPL>だ。アップルは4月に米国のクレジットカード利用者向けに、年4.15%の利率で預金サービスの提供を始めたと発表した。高めの金利で消費者をひきつけ、スマートフォン「iPhone」を中心とした「アップル経済圏」で囲い込む狙いだとみられる。同氏は「同社は大規模な自社株買いなど短期的な施策を打ち出すだけでなく、銀行業への進出などで強固な成長戦略を描いている」と話す。

シンガポール建国の父といわれるリー・クアンユーはかつて「人々を喜ばせ続けるためには、2つのうち1つをすればいい。1つは、彼らを満足させる何か、よりよい食べ物や衣服、住まいを与えることだ。それができないのなら、素晴らしい未来についての展望を与えるのだ」と話したという。これはあくまで政治について語ったものだが、そのまま上場企業の経営者にもあてはまる。

日本の上場企業は成長戦略で投資家に素晴らしい未来への展望を与えることができるのか。今回の東証の改善要請を「成長するチャンス」と受け取り、真剣に取り組む上場企業の株式には投資家から買いが入りやすくなり、そうでない企業には厳しい末路が待っているといえそうだ。

◆日高広太郎(ジャーナリスト、広報コンサルティング会社代表)

1996年慶大卒、日本経済新聞社に入社。東京本社の社会部に配属される。小売店など企業ニュースの担当、ニューヨーク留学(米経済調査機関のコンファレンス・ボードの研究員)を経て東京本社の経済部に配属。財務省、経済産業省、国土交通省、農水省、日銀、メガバンクなどを長く担当する。日銀の量的緩和解除に向けた政策変更や企業のM&A関連など多くの特ダネをスクープした。第一次安倍内閣時の独ハイリゲンダムサミット、鳩山政権時の米ピッツバーグサミットなどでは日経新聞を代表して同行取材、執筆。東日本大震災の際には復興を担う国土交通省、復興庁のキャップを務めた。シンガポール駐在を経て東京本社でデスク。2018年8月に東証1部上場(現プライム市場)のB to B企業に入社し、広報部長。2019年より執行役員。2022年に広報コンサルティング会社を設立し、代表に就任。ジャーナリストとしても記事を複数連載中。2022年5月に著書「B to B広報 最強の戦略術」(すばる舎)を出版。内外情勢調査会の講師も務め、YouTubeにて「【BIZ】ダイジェスト 今こそ中小企業もアピールが必要なワケ」が配信中。

1996年慶大卒、日本経済新聞社に入社。東京本社の社会部に配属される。小売店など企業ニュースの担当、ニューヨーク留学(米経済調査機関のコンファレンス・ボードの研究員)を経て東京本社の経済部に配属。財務省、経済産業省、国土交通省、農水省、日銀、メガバンクなどを長く担当する。日銀の量的緩和解除に向けた政策変更や企業のM&A関連など多くの特ダネをスクープした。第一次安倍内閣時の独ハイリゲンダムサミット、鳩山政権時の米ピッツバーグサミットなどでは日経新聞を代表して同行取材、執筆。東日本大震災の際には復興を担う国土交通省、復興庁のキャップを務めた。シンガポール駐在を経て東京本社でデスク。2018年8月に東証1部上場(現プライム市場)のB to B企業に入社し、広報部長。2019年より執行役員。2022年に広報コンサルティング会社を設立し、代表に就任。ジャーナリストとしても記事を複数連載中。2022年5月に著書「B to B広報 最強の戦略術」(すばる舎)を出版。内外情勢調査会の講師も務め、YouTubeにて「【BIZ】ダイジェスト 今こそ中小企業もアピールが必要なワケ」が配信中。

株探ニュース

米株

米株