【特集】エスプール Research Memo(3):障がい者雇用支援サービスは好調持続、新規事業は計画を上回るペースで成長

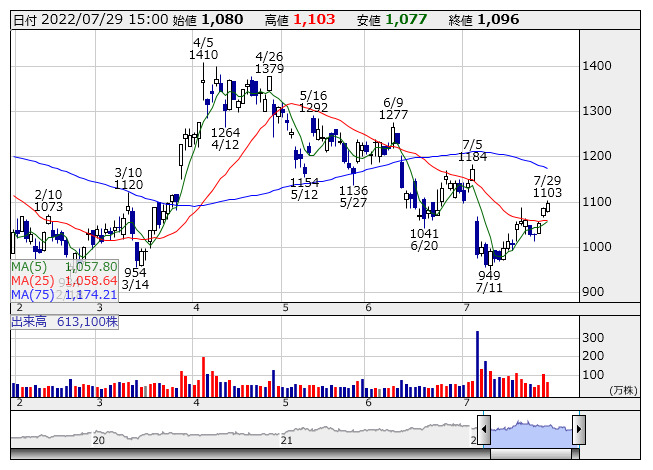

エスプール <日足> 「株探」多機能チャートより

エスプール <日足> 「株探」多機能チャートより■エスプール<2471>の業績動向

2. 事業セグメント別動向

(1) ビジネスソリューション事業

ビジネスソリューション事業の売上高は前年同期比35.4%増の4,681百万円、営業利益は同50.8%増の1,328百万円と高成長が続いた。主要サービスの動向は以下のとおり。

a) 障がい者雇用支援サービス

障がい者雇用支援サービスの売上高は前年同期比34.2%増の2,677百万円となり、営業利益も同273百万円の増益となった。営業利益率は40%弱と高水準が続いている。障がい者の法定雇用率を充たすために同社のサービスを利用する企業が増加しており、契約企業数は前期末比42社増加して459社となった。また、新規顧客だけでなく、既存顧客からの追加発注が増加したことも高成長につながった。特に上場企業では、ESGへの関心の高まりから障がい者雇用に積極的に取り組む企業が増えているという。

売上高の内訳を見ると、設備販売高は同34.9%増の1,031百万円となった。新規に2施設(横浜、川越)を開設し、設備販売区画数は同31.6%増の624区画と過去最高を大きく更新した。初進出となった横浜の屋内型農園については、開設後1ヶ月でほぼ完売となるなど好調な販売状況となった。総運営管理区画数が前年同期比30.5%増の5,567区画となったことで、月額課金となる運営管理収入は同39.4%増の1,395百万円と大きく伸長した。また、人材紹介料も販売区画数の増加に伴い、同10.6%増の250百万円となった。伸び率が設備販売高と比較して低いのは、契約時期の期ずれ等の影響による。なお第2四半期末の受注残は約400区画と前年同期の180区画に対して2倍以上の水準に積み上がっており、足元の需要も旺盛な状況が続いている。

b) ロジスティクスアウトソーシングサービス

ロジスティクスアウトソーシングサービスの売上高は前年同期比6.9%増の640百万円と増収となったものの、計画に対してはやや下回った。EC通販発送代行サービスの新規顧客開拓は順調に進んだものの、既存顧客のうちリピート通販事業者(健康食品・化粧品等)の荷動きが、販売規制強化の影響で低調に推移したことが要因だ。ただ、営業利益は18百万円の増益となり、営業利益率も10%台を確保した。

c) 採用支援サービス

採用支援サービスの売上高は前年同期比20.3%減の273百万円と計画を下回った。主要市場である飲食業界におけるアルバイト・パートの求人件数は2022年11月期第1四半期を底に回復傾向となったが、新型コロナウイルス感染症の拡大(以下、コロナ禍)により求職数の低迷が長引いていることが減収要因となった※。なお、顧客企業数は人材サービスや物流業界などの開拓に取り組んだことにより、前年同期比27社増加の142社となっている。

※採用支援サービスは、面接のセッティング件数に基づく成果報酬型のビジネスモデルとなっている。

d) 広域行政BPOサービス

2021年11月期の下期より本格的に開始した広域行政BPOサービスの売上高は368百万円、営業利益率は30%台前半の水準となった。第1四半期に香川県三豊市、大分県中津市、第2四半期に青森県むつ市、石川県かほく市、山口県岩国市の合計5拠点にBPOセンターを開設し(累計8拠点)、運営を開始したことが増収要因となった。特に、新型コロナウイルス感染症に関連したスポット業務を受注したこともあって、新規拠点でも開設直後からフル稼働の状況となったことで、売上高・営業利益ともに計画を上回る進捗となった。

e) 環境経営支援サービス

環境経営支援サービスの売上高は前年同期比259.0%増の291百万円、営業利益率で45%と計画を大きく上回った。上場企業に対して脱炭素化への取り組みなど非財務情報の開示が求められるようになり、環境経営に関するコンサルティング需要が高まったことが背景にある。TCFD開示支援※1、CDP回答支援※2ともに2022年11月期の受注目標を第2四半期までにクリアするなど、想定以上に好調に推移した。旺盛な需要に対応すべく、同社ではコンサルタント人員を前年同期の数名から約20名に増員し、周辺スタッフも含めると50名規模に拡大しており、今後のさらなる需要増に対応すべく体制を整えている。

※1 TCFD(気候関連財務情報開示タスクフォース)とは、企業の気候変動の取り組みや影響に関する財務情報についての開示のための枠組みのことで、東京証券取引所(以下、東証)プライム市場に上場する企業については、開示が実質義務化されている。同社はTCFD開示の支援サービスを提供(契約期間6ヶ月、500万円)しており、2022年11月期の受注目標は40社。

※2 CDP(カーボン・ディスクロージャー・プロジェクト)とは、企業の環境行動(温室効果ガスの排出削減や気候変動への取り組み等)を調査・評価し、そのデータをステークホルダーに情報公開している英国の非営利団体のことで、世界の多くの機関投資家がESG関連銘柄の投資を行う際にCDPの情報を活用している。CDPでは、気候変動、フォレスト、水セキュリティの3テーマにおける質問書を調査対象企業に対して年に1回送付し、その回答をスコアリングして情報開示している。日本では2021年まで上場企業500社に質問書を送付していたが、2022年からは東証プライム企業全社(約1,850社)に質問書を送付している。スコアリングに関してはCDPのトレーニングを受けたパートナー企業が実施しており、気候変動のテーマではブルードットグリーン(株)を含めて12社(2022年7月時点)がスコアリングパートナーとなっている。ブルードットグリーンではスコアリング業務のほか、企業が質問の回答を適切に行うためのコンサルティングを行っており、1社当たりの売上単価は約200万円となっている。2022年11月期の受注目標は50社。

(2) 人材ソリューション事業

人材ソリューション事業の売上高は前年同期比10.2%増の9,042百万円、営業利益は同7.1%増の997百万円とほぼ会社計画どおりに進捗した。ただし、四半期ベースで見ると第2四半期はコールセンター業務におけるスポット案件(新型コロナウイルス感染症のワクチン接種や臨時給付金関連業務)が段階的に終了し、代替となるレギュラー案件も伸び悩んだことで計画を5%程度下回ったもようで、営業利益ベースでは同11.6%減益に転じている。

売上高の内訳を見ると、コールセンター業務が同18.4%増の7,959百万円、販売支援業務が同33.7%減の634百万円、その他が同14.3%減の450百万円となった。コールセンター業務についてはスポット案件の寄与もあって2ケタ増収が続いたが、販売支援業務については主力の携帯電話ショップ向けの受注減少による減収となった。コールセンター業務については、一旦新型コロナウイルス関連の業務が7月までに終了する見込みとなっているが、8月以降は政府のインフレ対策等に関連した新規案件(物価高対策、省電力化推進施策等)が出てくるものと予想され、こうした案件を確実に受注していくことで成長を目指していくことにしている。

(執筆:フィスコ客員アナリスト 佐藤 譲)

《ST》

提供:フィスコ

米株

米株