【通貨】為替週間見通し:底堅い値動きか、米金融正常化と日銀緩和継続で騰勢維持

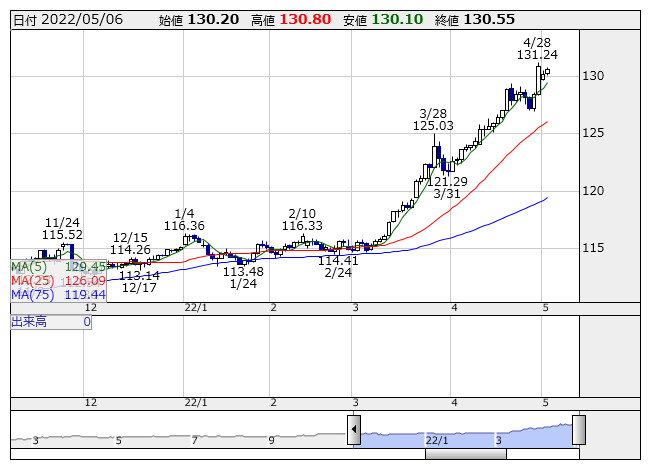

米ドル/円 <日足> 「株探」多機能チャートより

米ドル/円 <日足> 「株探」多機能チャートより【先週・今週の概況】

■米利上げ推進期待で円売り継続

先週・今週のドル・円は続伸。世界経済の減速が警戒されたことから、リスク回避的な円買いが一時優勢となったが、日本銀行は4月28日に金融政策の現状維持を決定し、さらに指値オペを毎日実施すると発表したことから、ドル・円は一時2002年4月以来となる131円25銭までドル高・円安に振れた。29日の欧米市場でドルは129円台前半まで下げたが、米国金利の先高観は後退していないため、ドルの押し目買いが観測された。5月3-4日に開かれた米連邦公開市場委員会(FOMC)の会合で0.50ポイントの利上げが予想通り決定された。0.75ポイントの大幅利上げの思惑が外れたことから、ドル・円は一時128円台後半まで反落した。ただ、インフレ高進の可能性が再浮上し、米長期金利は反発したことから、ドル・円は5日の取引で130円台に戻した。

6日のニューヨーク外為市場でドル・円は、130円16銭まで下げた後、130円71銭まで反発した。この日発表された4月米雇用統計で非農業部門雇用者数は市場予想を上回り、労働市場のひっ迫が確認されたことから、米長期金利は一段と上昇し、ドル買い・円売りが優勢となった。ドル・円は130円59銭でこの週の取引を終えた。ドル・円の取引レンジ:126円95銭-131円25銭。

【来週の見通し】

■底堅い値動きか、米金融正常化と日銀緩和継続で騰勢維持

来週のドル・円は底堅い値動きか。米連邦準備制度理事会(FRB)による金融正常化をにらみ、米金利高に連動した買いが入りやすい。また、日本銀行は長期金利の上昇を抑えるための指し値オペを継続的に実施しており、金融緩和策の長期継続が予想されていることから、ドルは下げづらい展開となりそうだ。FRBはFFレート誘導目標レンジを0.75-1.00%に引き上げ、6月から月額475億ドルのペースでバランスシートを縮小する方針を決めた。利上げ幅についてパウエルFRB議長は0.75ポイントへの拡大に慎重だが、今後数回の会合で0.50ポイントの利上げが続く見通し。

経済指標では5月11日発表の米3月消費者物価コア指数(CPI)が、有力な手掛かり材料となりそうだ。市場予想は前年比+6.1%と、3月実績の+6.5%を下回る見込みだが、市場予想を上回った場合、金融正常化の継続を見込んだドル買い要因になりそうだ。日米の金融政策の違いを背景としたドル買い・円売りがただちに縮小する可能性は低いとみられており、ドル・円は4月28日に付けた直近高値131円25銭を試す展開となりそうだ。

【米・4月消費者物価コア指数(CPI)】(11日発表予定)

11日発表の米4月消費者物価指数(CPI)コア指数は前年比+6.1%と、上昇率は3月実績の+6.5%を下回る見通し。ただし、インフレ率が市場予想を上回った場合、金利高・ドル高の要因となり得る。

【米・5月ミシガン大学消費者信頼感指数・速報値】(13日発表予定)

13日発表の5月ミシガン大学消費者信頼感指数(速報値)は63.7と、4月実績の65.2を下回る見込み。個人消費の縮小はインフレ高進を抑制する要因として注目され、市場予想を下回った場合、金利安・株高・ドル安の要因となろう。

予想レンジ:129円20銭-132円20銭

《FA》

提供:フィスコ

米株

米株