【特集】今年最安値を更新したマザーズ、辛抱はあと少し?

大川智宏の「日本株・数字で徹底診断!」 第79回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「オミクロン・パニックに負けたくないなら『小・低・落・高』はスルー」を読む

東証マザーズ指数は、昨21日に今年の最安値を付けました。今年のマザーズは7月から8月半ばにかけても強い調整相場が見られましたが、足元の調整は前回を超える強度で進行しています。この背景には、金利上昇観測に伴うグロース株の売りやIPO(新規株式公開)ラッシュに備えた換金売りなどが囁かれています。

仮にこれらのマクロや需給要因が複合的に作用して下落を促してしまったと考えるならば、どれか1つの要因が解決したところで一気に環境が好転するとも考えにくい状態です。特にインフレについては、原油価格が下落する中でも落ち着きを見せておらず、一朝一夕で片付かない懸念も見え隠れしています。

この不安定かつややパニック的な状況はしばらく継続する可能性が高いことを念頭に、より安全な立ち回り方を考えておいた方がいいでしょう。その具体的な方法に触れる前に、IPO銘柄が群雄割拠して凌ぎを削るマザーズについて、その特徴を定量的にとらえることから始めたいと思います。

月別パフォーマンスでは、12月は弱く、1月は強い

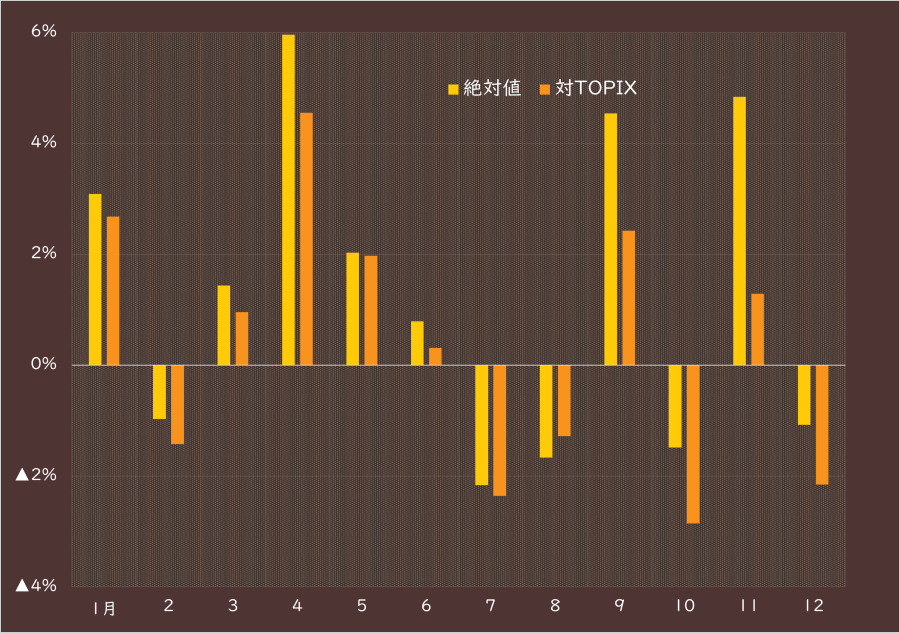

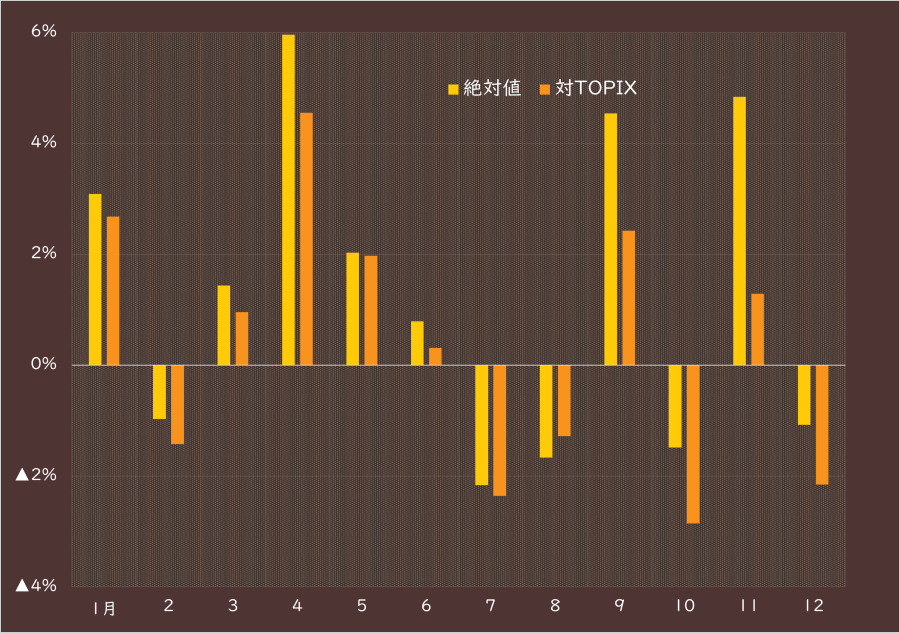

まずは、マザーズの季節性からです。過去10年程度で1月から12月までの月ごとの平均パフォーマンスを比較すると、以下の図のような動きを見せます。

特徴としては、年明けの1月や期末明けの4月などは対TOPIX(東証株価指数)で見てもパフォーマンスの好調さが際立ち、逆に夏場や12月はパフォーマンスの悪化が目立ちます。

足元でマザーズが急落しているのは、この季節性から見れば規則に沿った動きともいえます。逆に、現在の下落は年明けには一旦落ち着く可能性があります。

■東証マザーズ指数の過去10年間の月別パフォーマンス

出所:データストリーム

月内のパフォーマンスは「前半は冴えず、後半は強い」

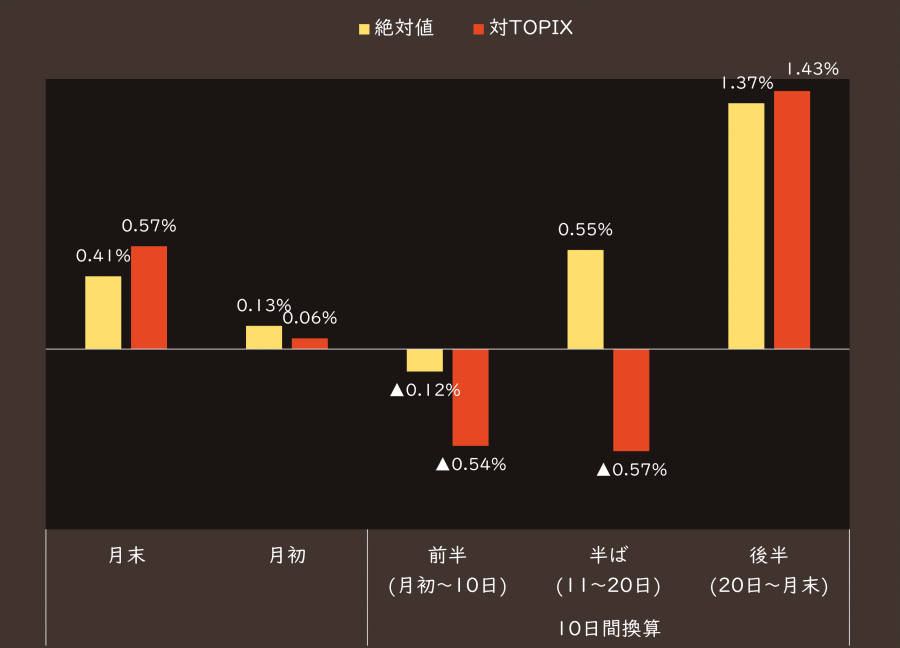

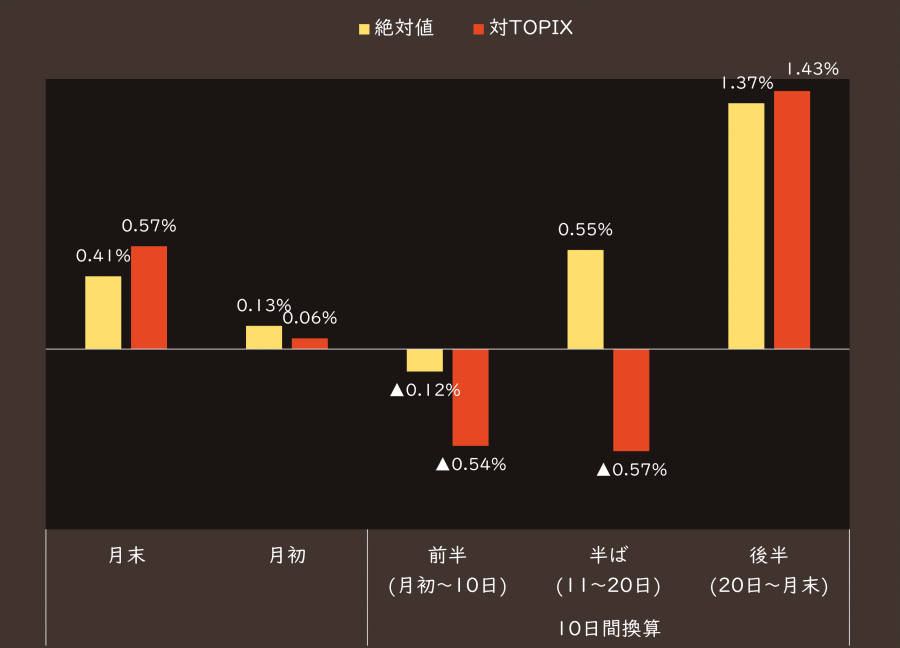

続いて、月内の動きについて見てみます。月跨ぎの月末・月初は特殊な日なので単日で計測し、加えて月内を前半(10日まで)、半ば(11日から20日まで)、後半(21日以降)で分割し、それぞれの期間のパフォーマンスを見たものが、下の図になります。

期間の分類については、年によって祝祭日などの影響でサンプル日数が異なるので、1日の平均リターンを10日間換算で計算しています。

■マザーズの月内の期間別パフォーマンス

出所:データストリーム

まず月末最終営業日は、株価はやや好転する傾向があるようです。これは、月の後半部分のパフォーマンスが好調な流れを引き継いでいるのかもしれません。

逆に月初はフラットであり、月の初めにポジションの仕切り直しが発生しやすいといったところでしょうか。そして、月の前半から半ばにかけては、特に対TOPIXで軟調な動きが継続しやすくなり、後半に一気にパフォーマンスが好転するという傾向が顕著です。

マザーズ銘柄のIPOは後半にいくほど多く、その需給も影響?

この流れが何を意味しているかといえば、やはりIPO参加への換金売りの可能性が濃厚でしょう。一般的なイメージとして、IPOは月の後半に集中するイメージがあり、それに向けて投資家は保有銘柄の一部を売却して現金を確保しておく必要が生じます。

もちろん、東証1部を含めた他の市場に上場している銘柄を売却することでも資金を確保できますが、流動性や銘柄の観点からマザーズにおける事前の換金売りはインパクトが顕在化しやすいということでしょう。そして、月末に向けてIPO資金が一気に流れ込むことで需給が好転し、マザーズを押し上げていると考えるのが自然でしょう。

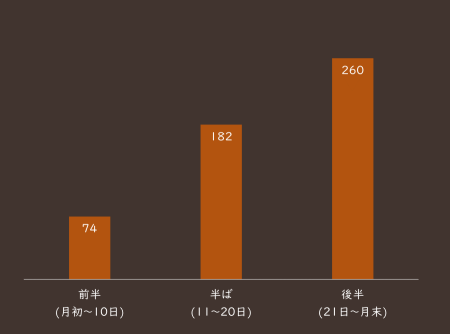

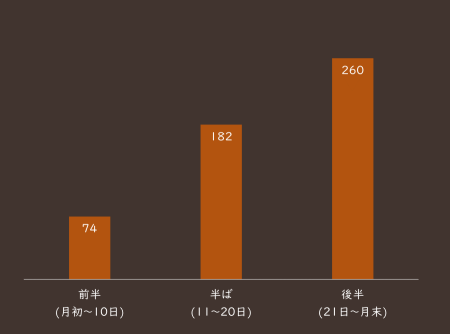

実際に、過去10年程度の集計から、マザーズでのIPOは「月末に向かうにしたがって件数が急増」していくことが分かります。

■マザーズの月内IPO件数

出所:データストリーム

前半に比べれば、半ばも件数自体は倍以上に増加しています。しかし、その後にさらに増加するIPOに備えて換金売りをする必要に迫られるため、件数がピークを迎える月末近くが需給的には良好な状態になるのだと思われます。

そう考えると、1000ポイントを割り込んだ12月14日はもともとパフォーマンスの悪い12月で、さらに需給が不安定気味な月半ばの時期に該当します。となるとこの不調は、「過去の定量分析の観点からは仕方がない」との結論になります。

そこに米国の急速なインフレと金利上昇観測による成長株売りなどの要素が加われば、短期的な混乱や乱調もやむなしとしか言いようがない状況でしょう。

ただ、この流れを踏まえれば、1月まで辛抱強く耐えずとも、月末に向けて売りの需給は緩和されてくるかもしれません。無論、これは過去の統計であり、需給の動きを常に捕捉できるものではありませんが、市場心理のひとつの姿としては参考にはなりそうです。

マザーズ銘柄の投資戦略をファクターとファンダから分析すると

さて、市場全体の傾向はある程度把握できたとして、問題は実際にどのような銘柄に投資をして立ち回っていくべきかということです。

基本的には、マザーズはIPOに参加して値が付いた初日に売り抜けるのが最も効率的であることで知られます。が、そうはいっても個々の銘柄の高いボラティリティ(リスク)や潜在的な成長性は、裏を返せば大きなリターンの源泉でもあるわけです。

また、近年は増加してきているとはいえ、銘柄のサイズの関係から機関投資家が入り込む余地が大きくないマザーズ銘柄は、テクニカルそしてファンダメンタルズともに歪みが大きく、大型株市場では情報戦で勝ち目の薄い個人投資家も十分に戦っていける場でもあるわけです。

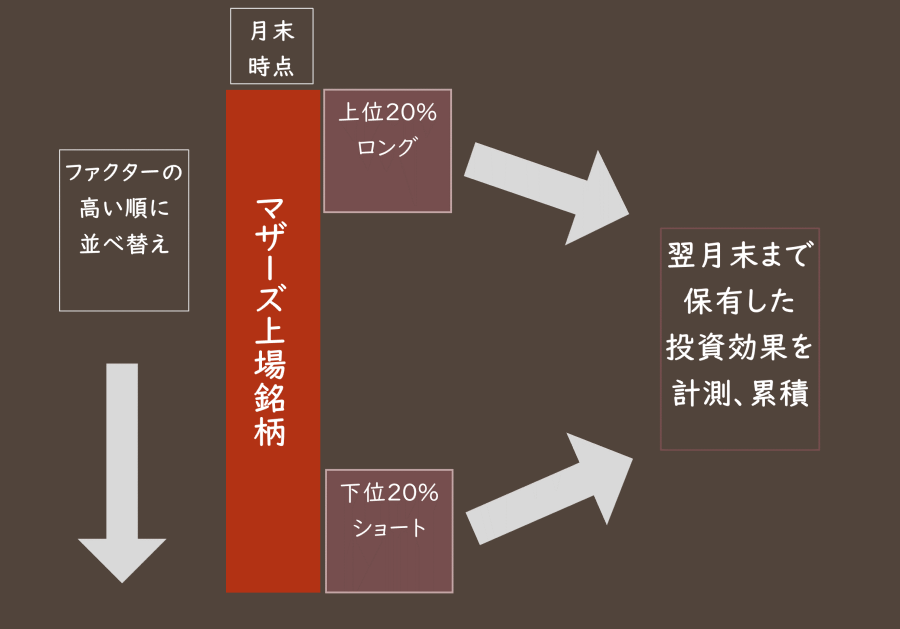

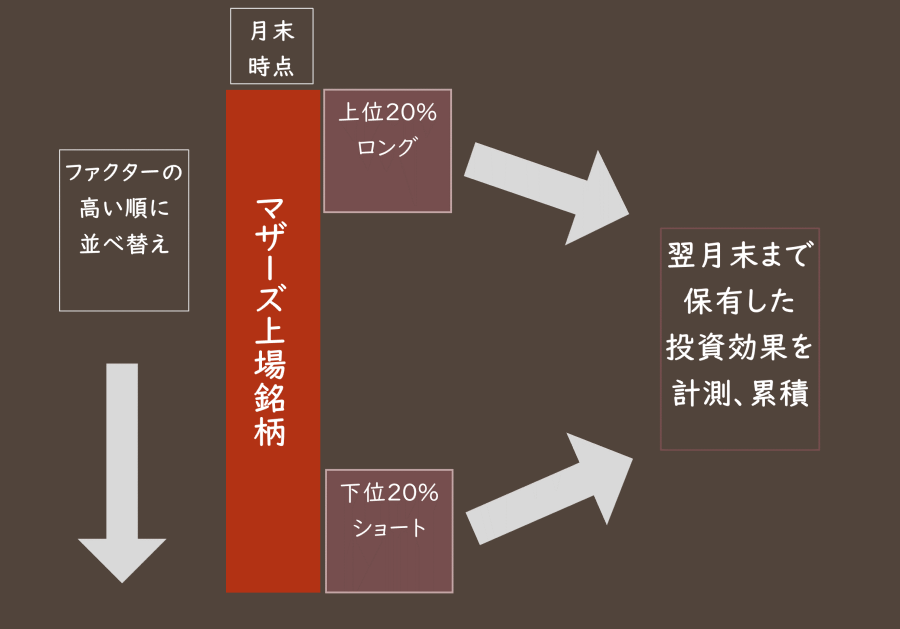

そこで、マザーズの銘柄について、サイズや需給といった市場関連のデータと銘柄のファンダメンタルズの両側面からファクター分析を実施しました。計測方法は、以下の通りです。

■ファクターリターンの検証方法のイメージ

出所:データストリーム

指標の種類を問わず、ファクター値の高い銘柄群をロングし、低い銘柄群をショートする月次のロングショートのパフォーマンスの計測になります。

分位は5分位です。期間は、直近の傾向が見られれば実用性には問題ないので、コロナ前の好況からコロナ禍までをカバーする過去5年間としています。

計測するファクターは、市場関連データでは

「時価総額」「1カ月リターン」「6カ月リターン」「12カ月リターン」

――の4種です。

ファンダメンタルズでは実績値で用いられることの多い

「自己資本比率」と「PBR(株価純資産倍率)」

――を用いて株価と財務の関係性を見ていきます。

実績の指標を用いるのは、マザーズ銘柄はアナリストの予想データに乏しく、コンセンサスも精度が低いことが多いためです。とはいえ、予想データをすべて排するのも見方が偏るため、「EPS(1株当たり当期純利益)成長率」のみ、12カ月先のコンセンサス予想を基準にファクターリターンを計測しています。

規模の大きいIPO銘柄が売られたら注意

まずは、市場関連ファクターの投資効果からです。非常に極端な結果となります。

株価リターンについては、1カ月と6カ月の短中期は順張り(高リターン群が強く、低リターン群が弱い)で12カ月の長期は逆張りとなります。また時価総額については、大型が一方的にやられ続けて、小型が買われる動きで一貫しています。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「オミクロン・パニックに負けたくないなら『小・低・落・高』はスルー」を読む

東証マザーズ指数は、昨21日に今年の最安値を付けました。今年のマザーズは7月から8月半ばにかけても強い調整相場が見られましたが、足元の調整は前回を超える強度で進行しています。この背景には、金利上昇観測に伴うグロース株の売りやIPO(新規株式公開)ラッシュに備えた換金売りなどが囁かれています。

仮にこれらのマクロや需給要因が複合的に作用して下落を促してしまったと考えるならば、どれか1つの要因が解決したところで一気に環境が好転するとも考えにくい状態です。特にインフレについては、原油価格が下落する中でも落ち着きを見せておらず、一朝一夕で片付かない懸念も見え隠れしています。

この不安定かつややパニック的な状況はしばらく継続する可能性が高いことを念頭に、より安全な立ち回り方を考えておいた方がいいでしょう。その具体的な方法に触れる前に、IPO銘柄が群雄割拠して凌ぎを削るマザーズについて、その特徴を定量的にとらえることから始めたいと思います。

月別パフォーマンスでは、12月は弱く、1月は強い

まずは、マザーズの季節性からです。過去10年程度で1月から12月までの月ごとの平均パフォーマンスを比較すると、以下の図のような動きを見せます。

特徴としては、年明けの1月や期末明けの4月などは対TOPIX(東証株価指数)で見てもパフォーマンスの好調さが際立ち、逆に夏場や12月はパフォーマンスの悪化が目立ちます。

足元でマザーズが急落しているのは、この季節性から見れば規則に沿った動きともいえます。逆に、現在の下落は年明けには一旦落ち着く可能性があります。

■東証マザーズ指数の過去10年間の月別パフォーマンス

出所:データストリーム

月内のパフォーマンスは「前半は冴えず、後半は強い」

続いて、月内の動きについて見てみます。月跨ぎの月末・月初は特殊な日なので単日で計測し、加えて月内を前半(10日まで)、半ば(11日から20日まで)、後半(21日以降)で分割し、それぞれの期間のパフォーマンスを見たものが、下の図になります。

期間の分類については、年によって祝祭日などの影響でサンプル日数が異なるので、1日の平均リターンを10日間換算で計算しています。

■マザーズの月内の期間別パフォーマンス

出所:データストリーム

まず月末最終営業日は、株価はやや好転する傾向があるようです。これは、月の後半部分のパフォーマンスが好調な流れを引き継いでいるのかもしれません。

逆に月初はフラットであり、月の初めにポジションの仕切り直しが発生しやすいといったところでしょうか。そして、月の前半から半ばにかけては、特に対TOPIXで軟調な動きが継続しやすくなり、後半に一気にパフォーマンスが好転するという傾向が顕著です。

マザーズ銘柄のIPOは後半にいくほど多く、その需給も影響?

この流れが何を意味しているかといえば、やはりIPO参加への換金売りの可能性が濃厚でしょう。一般的なイメージとして、IPOは月の後半に集中するイメージがあり、それに向けて投資家は保有銘柄の一部を売却して現金を確保しておく必要が生じます。

もちろん、東証1部を含めた他の市場に上場している銘柄を売却することでも資金を確保できますが、流動性や銘柄の観点からマザーズにおける事前の換金売りはインパクトが顕在化しやすいということでしょう。そして、月末に向けてIPO資金が一気に流れ込むことで需給が好転し、マザーズを押し上げていると考えるのが自然でしょう。

実際に、過去10年程度の集計から、マザーズでのIPOは「月末に向かうにしたがって件数が急増」していくことが分かります。

■マザーズの月内IPO件数

出所:データストリーム

前半に比べれば、半ばも件数自体は倍以上に増加しています。しかし、その後にさらに増加するIPOに備えて換金売りをする必要に迫られるため、件数がピークを迎える月末近くが需給的には良好な状態になるのだと思われます。

そう考えると、1000ポイントを割り込んだ12月14日はもともとパフォーマンスの悪い12月で、さらに需給が不安定気味な月半ばの時期に該当します。となるとこの不調は、「過去の定量分析の観点からは仕方がない」との結論になります。

そこに米国の急速なインフレと金利上昇観測による成長株売りなどの要素が加われば、短期的な混乱や乱調もやむなしとしか言いようがない状況でしょう。

ただ、この流れを踏まえれば、1月まで辛抱強く耐えずとも、月末に向けて売りの需給は緩和されてくるかもしれません。無論、これは過去の統計であり、需給の動きを常に捕捉できるものではありませんが、市場心理のひとつの姿としては参考にはなりそうです。

マザーズ銘柄の投資戦略をファクターとファンダから分析すると

さて、市場全体の傾向はある程度把握できたとして、問題は実際にどのような銘柄に投資をして立ち回っていくべきかということです。

基本的には、マザーズはIPOに参加して値が付いた初日に売り抜けるのが最も効率的であることで知られます。が、そうはいっても個々の銘柄の高いボラティリティ(リスク)や潜在的な成長性は、裏を返せば大きなリターンの源泉でもあるわけです。

また、近年は増加してきているとはいえ、銘柄のサイズの関係から機関投資家が入り込む余地が大きくないマザーズ銘柄は、テクニカルそしてファンダメンタルズともに歪みが大きく、大型株市場では情報戦で勝ち目の薄い個人投資家も十分に戦っていける場でもあるわけです。

そこで、マザーズの銘柄について、サイズや需給といった市場関連のデータと銘柄のファンダメンタルズの両側面からファクター分析を実施しました。計測方法は、以下の通りです。

■ファクターリターンの検証方法のイメージ

出所:データストリーム

指標の種類を問わず、ファクター値の高い銘柄群をロングし、低い銘柄群をショートする月次のロングショートのパフォーマンスの計測になります。

分位は5分位です。期間は、直近の傾向が見られれば実用性には問題ないので、コロナ前の好況からコロナ禍までをカバーする過去5年間としています。

計測するファクターは、市場関連データでは

「時価総額」「1カ月リターン」「6カ月リターン」「12カ月リターン」

――の4種です。

ファンダメンタルズでは実績値で用いられることの多い

「自己資本比率」と「PBR(株価純資産倍率)」

――を用いて株価と財務の関係性を見ていきます。

実績の指標を用いるのは、マザーズ銘柄はアナリストの予想データに乏しく、コンセンサスも精度が低いことが多いためです。とはいえ、予想データをすべて排するのも見方が偏るため、「EPS(1株当たり当期純利益)成長率」のみ、12カ月先のコンセンサス予想を基準にファクターリターンを計測しています。

規模の大きいIPO銘柄が売られたら注意

まずは、市場関連ファクターの投資効果からです。非常に極端な結果となります。

株価リターンについては、1カ月と6カ月の短中期は順張り(高リターン群が強く、低リターン群が弱い)で12カ月の長期は逆張りとなります。また時価総額については、大型が一方的にやられ続けて、小型が買われる動きで一貫しています。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株