【市況】明日の株式相場に向けて=「待つ」ことが黄金の投資戦略

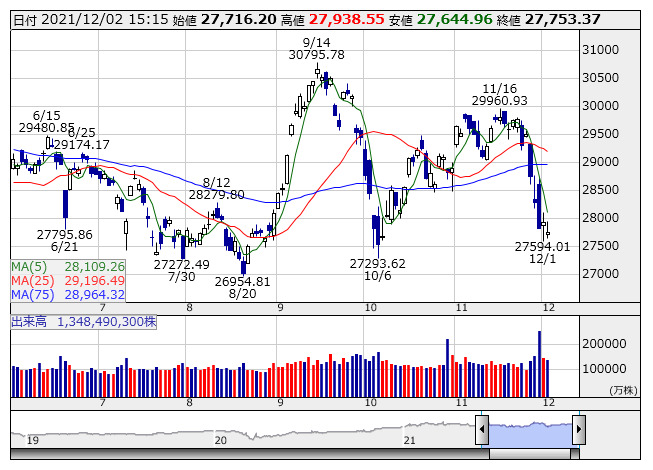

日経平均 <日足> 「株探」多機能チャートより

日経平均 <日足> 「株探」多機能チャートより東京市場は見た目よりも相場の傷み方が激しい。これは株式市場と近い距離で対峙しているディープな投資家ほど肌で感じているのではないか。特に個人投資家の土俵(最近はそうでもないようだが)として位置づけられるマザーズ市場の崩れ足が顕著で、東証マザーズ指数は後場下げ渋ったとはいえ一時39ポイント安の1022.03まで下値を試し、きょうまで7日続落で8月17日の年初来安値1009.39を意識した攻防戦となっている。

信用評価損益率については、ネット証券大手の店内データによると前日時点でマイナス26.3%と追い証多発の水準まで悪化している。信用買い残自体は増加しており、キャッシュポジション化することを躊躇するどころか、ナンピンを入れているのが実情で傷口を広げているケースが多いという。もっとも、「現在はマザーズ特化型の投資家は少なく、東証1部銘柄との合わせで株を保有している投資家が主流であり、実際は追い証の発生は一部の投機性の強い短期筋(の投資家)に限られている」(マーケットアナリスト)とする。その言葉通り、東証1部を含めた全体の信用評価損益率は前日時点でマイナス11.9%にとどまっている。しかし、急速に個人マネーの回転が利かなくなっているのは確かのようだ。

現在の東京市場の不調は、ひとことで言えば株式需給悪である。22年3月期の企業業績は総じて好調だ。上期時点で増額修正の動きがサプライズに値するほど相次ぐ状態にあった。つまりバリュエーションの割安さに磨きがかかったわけで、本来もっと評価されてしかるべきだったはずである。しかし、株価は企業の実態を映す鏡であってもリアルタイムの姿を映してはいない。成長期待で高PERに買われる銘柄もあれば、構造的な経営環境の逆風が意識されて低PERに放置され続ける銘柄も存在する。そうしたなか、少なくとも今は過剰流動性を足場に背伸びして買い過ぎた反動で需給関係の悪さが重荷となっている。

一方、切り口を変えてテクニカル的な見方ではどうか。騰落レシオ(25日移動平均)にスポットを当てると、前日時点で日経225ベースでは79.67と売られ過ぎラインの80%を下回っているほか東証1部でみても75.00%と大差はなく、売られ過ぎで買い場を示唆している。更にマザーズ市場の騰落レシオは、72.15%でほぼ陰の極にあるといってよい。つまり、何かの契機によって地合いが一変する可能性も内包しているのだ。投資家の体感温度は経済メディアが報じているイメージよりも遥かに低く、空売りの仕掛け放題となっているのが現状だが、それもどこかで視界が変わる局面がくる。それまで「待つ」というのが、今の時点では最も価値の高い投資戦略だ。

フライング気味に買い出動する必要もない。例えばマザーズ市場で言えば今月中旬を境に怒涛の勢いでIPOが相次ぐ。足もとの投資家マインドを考えると、IPOラッシュが公募割れラッシュと化すネガティブシナリオも当然ながら考えられるところで、いったん持ち直しても12月後半は今以上に厳しい風景に出くわす可能性もある。

他方、その場合は相対的に東証1部銘柄が優位性を発揮するケースも想定されるが、これは米国株次第であろう。パウエルFRB議長がハト派からタカ派に宗旨替えしたようにも見える。そのくらい今の米国ではインフレに対する不満・懸念が強く、2022年が金融引締めの年というコンセンサスが醸成されるなかで、既にコロナマネー相場は終焉しているという認識は必要となる。「米国株市場も高値圏で強さを維持しているようで、大分前からGAFAM以外の銘柄はチャブついている状態で回転が利いておらず、頼みのGAFAMが崩れた時は怖いイメージがある」(中堅証券アナリスト)という声もある。

あすのスケジュールでは、12月の日銀当座預金増減要因見込みが朝方取引開始前に発表される。海外では、11月の財新中国非製造業PMI、10月のユーロ圏小売売上高、11月の米雇用統計、11月の米ISM非製造業景況指数など。(銀)

出所:MINKABU PRESS

米株

米株