【特集】衆院選が迫る今、注目するは「政治無関心」銘柄

大川智宏の「日本株・数字で徹底診断!」 第74回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「リスクオンなき日本株・上昇相場の正体」を読む

岸田政権の発足前後から日本株市場が急落し、日経平均株価は10月初旬に12年ぶりの8日続落を記録。その後に自律反発するも、上値は重たい状況です。

背景の1つとして指摘されているのが政権の政策に対する失望売りです。金融課税の強化や具体性の見えない所得倍増政策など、マイナス要素が多く存在します。

思い返せば、そもそも日本株市場は8月末から異様な動きが続いていました。菅義偉首相(当時)が自民党総裁選に不出馬を表明した前後から、きっかけもなく急騰を始め、9月の半ばに3万795円78銭の高値を付けるまで一気に上昇しました。

そこから、岸田文雄・新政権への期待が剥げて下落しているのであれば、ある意味では今の水準がリーズナブルなのかもしれません。

「強気を助け、弱気をくじく」本性と、相性が悪い

そもそも岸田政権の掲げている格差是正政策は、株式市場との相性がよくありません。株式市場は「格差を是」とするのが大前提だからです。

投資家は元本が大きいほどさらに富んでいき、企業も成長を続けて時価総額を肥大させ続けなければ市場から見放されてしまうような「強気を助け、弱気をくじく」世界です。

特に格差が当然とされている米国を中心とした海外勢は、新政権の掲げる分配政策を極端に嫌うことは明白と言えましょう。

■直近2カ月間の日経平均株価の推移

新政権の政策に絡む銘柄は安泰なのか

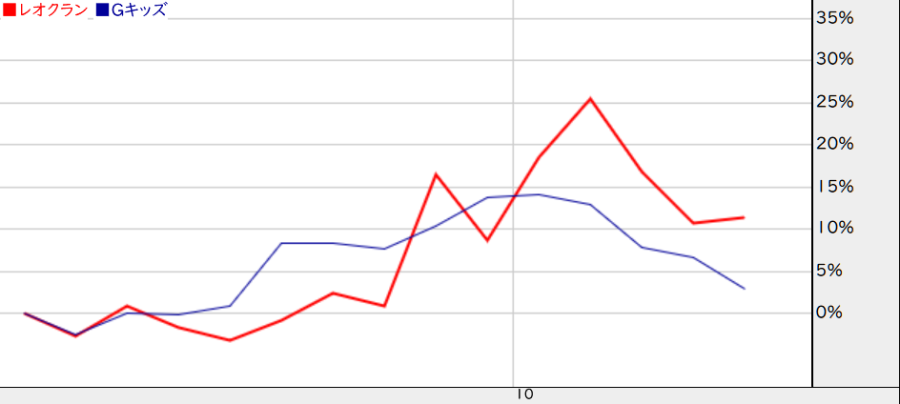

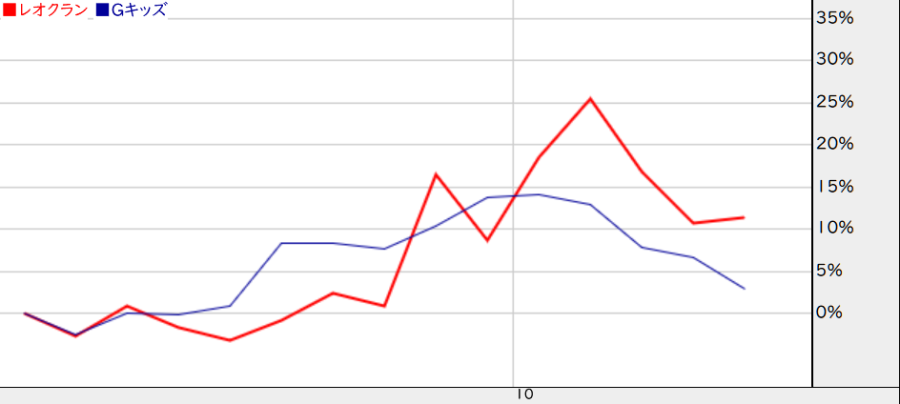

そうした中で、足元では岸田政権の政策に絡む医療や子供関連などは、局所的に好調なパフォーマンスを見せているものもあります。

たとえば、医療機関向け機器販売、コンサル事業を手掛けるレオクラン<7681>や保育所運営を通じて子育ての支援事業を手掛けるグローバルキッズCOMPANY<6189>などがあります。

では、手堅くこういった銘柄に投資しておけばいいのかというと、目先に控えている衆議院選挙という大きなリスクを踏まえると、安泰とは言えないでしょう。

■レオクランとグローバルキッズCOMPANYの株価の推移

岸田新政権の支持率は、概ね4割から5割程度です。菅政権発足時の7割前後と比べると、大きく見劣りしています。

内閣支持率は、大きな政策転換がないかぎり、時間とともに下落していくものですから、短期的にも下振れは避けられないでしょう。

決して高くない支持率を反映し、政権与党が議席を大きく失うようなことがあれば、政策期待が織り込まれている銘柄が売られてしまう可能性も否定できません。

まさに象が薄氷の上を歩くような危うさでスタートした新政権であり、その政策に単純に乗っかるのは大きなリスクをはらむと言えそうです。

当面の注目対象は、新政権の政策に左右されない銘柄

では、市場も急落、政策期待もダメとなれば、一体何に投資をすればいいのでしょうか。

逆転の発想をすれば、現政権の足元が固まらない段階においては、逆に政策「以外」のところで好感されて上昇しうる材料を持つ銘柄に投資すべきでしょう。

逆に、政策期待に関係なく下落を続けている銘柄は、構造的なショート対象とするか、避けて通るべき銘柄になります。

問題は、それをどう見極めるかです。今回は、これについてシンプルかつ定量的に銘柄を分類し、個々に銘柄の特性を見ていきたいと思います。

まず、冒頭の日経平均株の推移を局面分けし、直近の日本株市場内での個々の銘柄の動きを確認してみたいと思います。

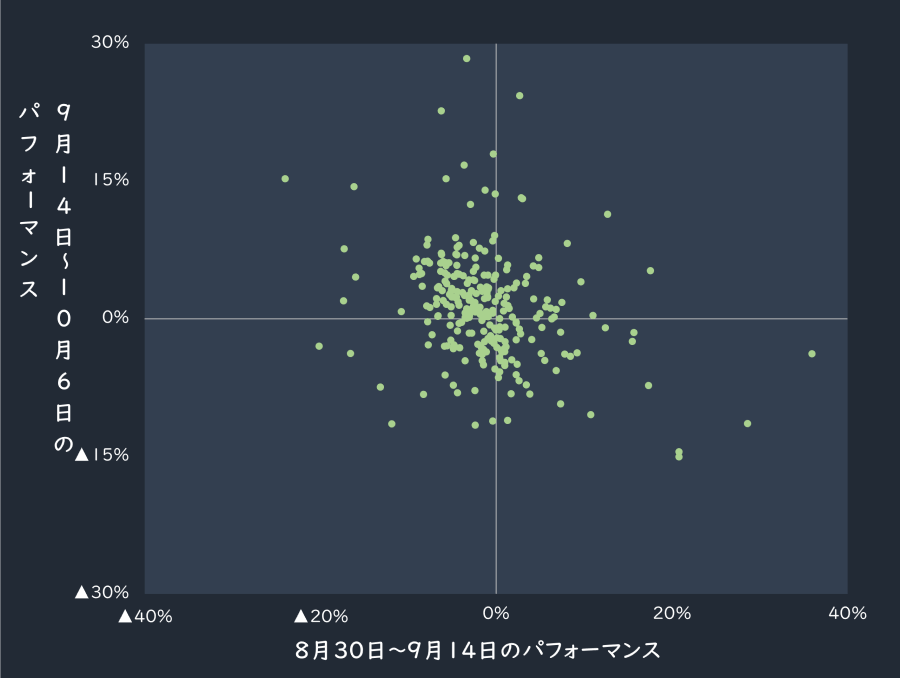

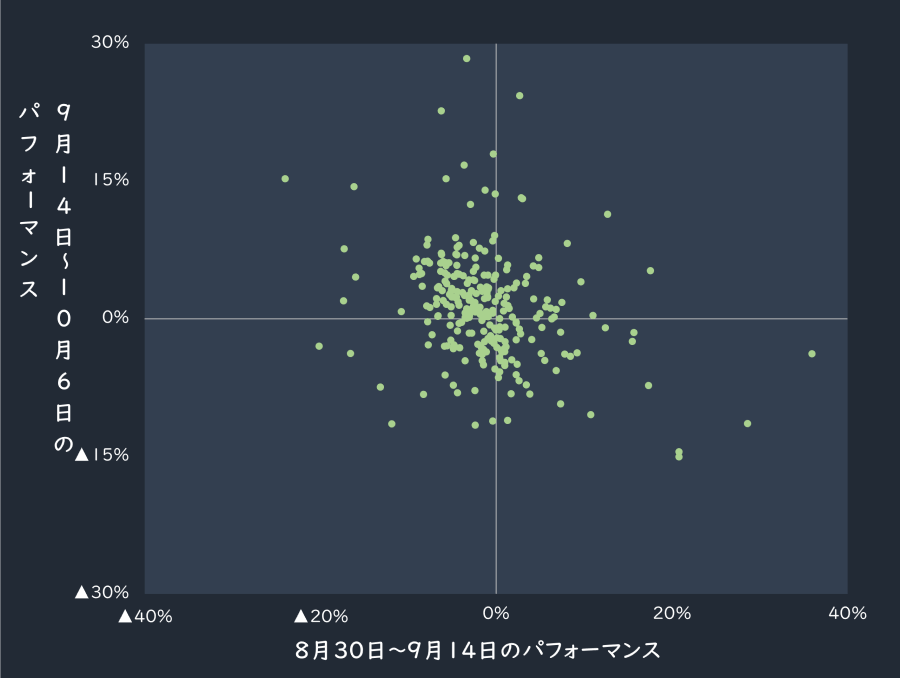

以下の図は、東証1部上場銘柄について、

菅政権退陣発表の前後である8月末以降から高値を付けた9月14日までの期間を横軸に、

それ以降から足元(10月6日)までの期間を縦軸とし、

両期間の株価リターン(対TOPIX)で銘柄をプロットしたものになります。

■9月14日前後の2期間の銘柄の動きの関係性

出所:データストリーム

傾向としては右肩下がりの絵を描き、強烈なリバーサルが発生していたことが理解できます。

市場全体とまったく同じで、9月の半ばまでに買われていた銘柄が、そっくりそのまま9月の後半以降に売られていたということでしょう。

ただ、もちろんすべての銘柄がこれに沿っているわけではなく、例外も多数存在します。そして、この例外こそが今回の視点では非常に重要になります。

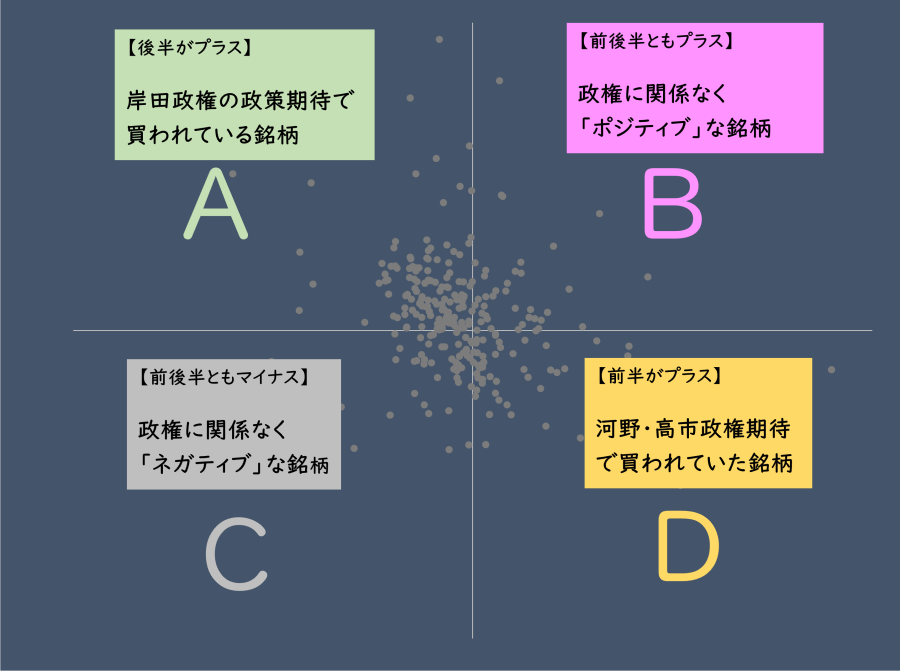

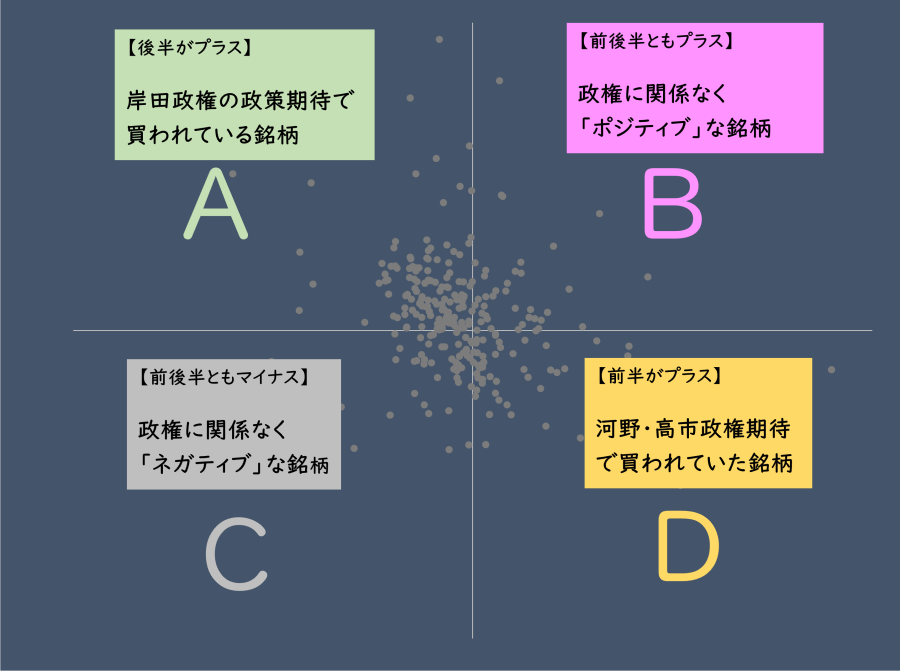

4つの象限の特徴を分類すると

政権や政策の期待の高まり・剥落に左右されず、その他個別の事情で淡々と上昇、下落を繰り返していた銘柄というわけです。分かりやすく象限ごとに解説を加えると、以下のような図になるでしょうか。

■2期間のパフォーマンスの違いによる銘柄の分類

出所:データストリーム、智剣・Oskarグループ

A群は、前半の期間に市場をアンダーパフォームしつつ、後半の期間に株価が上昇した銘柄で、岸田政権の発足に伴って恩恵を受けやすい銘柄が多く含まれる群です。

一方、反対側のD群はそれと真逆で前半の期間にアウトパフォームしていたにも関わらず、後半の期間に株価が下落したもので、河野・高市政権期待で買われていた銘柄が多く含まれると考えられます。

「政策無関心」銘柄はB群とC群だが……

そして、これら以外の両期間ともプラスを維持し続けたB群、逆にアンダーパフォームし続けたC群が、政権期待の変化と無関係の動きを見せた銘柄、名付けて「政治無関心銘柄」ということになります。

それでは、各群で実際にどのような銘柄があるのか見てみたいと思います。銘柄の抽出方法ですが、母集団を東証1部上場銘柄とし、前述の2つの期間について、TOPIX相対リターンがそれぞれ絶対値で5%を超えるものが対象となります。

これらの銘柄について、局面ごとに

A群: 後半のみプラス、

B群: 両期間ともプラス、

C群: 両期間ともマイナス、

D群: 前半のみプラス、

――と定義し、それぞれの群で両期間のリターンの絶対値の平均値が高い順に10銘柄抽出して特徴を見ていきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「リスクオンなき日本株・上昇相場の正体」を読む

岸田政権の発足前後から日本株市場が急落し、日経平均株価は10月初旬に12年ぶりの8日続落を記録。その後に自律反発するも、上値は重たい状況です。

背景の1つとして指摘されているのが政権の政策に対する失望売りです。金融課税の強化や具体性の見えない所得倍増政策など、マイナス要素が多く存在します。

思い返せば、そもそも日本株市場は8月末から異様な動きが続いていました。菅義偉首相(当時)が自民党総裁選に不出馬を表明した前後から、きっかけもなく急騰を始め、9月の半ばに3万795円78銭の高値を付けるまで一気に上昇しました。

そこから、岸田文雄・新政権への期待が剥げて下落しているのであれば、ある意味では今の水準がリーズナブルなのかもしれません。

「強気を助け、弱気をくじく」本性と、相性が悪い

そもそも岸田政権の掲げている格差是正政策は、株式市場との相性がよくありません。株式市場は「格差を是」とするのが大前提だからです。

投資家は元本が大きいほどさらに富んでいき、企業も成長を続けて時価総額を肥大させ続けなければ市場から見放されてしまうような「強気を助け、弱気をくじく」世界です。

特に格差が当然とされている米国を中心とした海外勢は、新政権の掲げる分配政策を極端に嫌うことは明白と言えましょう。

■直近2カ月間の日経平均株価の推移

新政権の政策に絡む銘柄は安泰なのか

そうした中で、足元では岸田政権の政策に絡む医療や子供関連などは、局所的に好調なパフォーマンスを見せているものもあります。

たとえば、医療機関向け機器販売、コンサル事業を手掛けるレオクラン<7681>や保育所運営を通じて子育ての支援事業を手掛けるグローバルキッズCOMPANY<6189>などがあります。

では、手堅くこういった銘柄に投資しておけばいいのかというと、目先に控えている衆議院選挙という大きなリスクを踏まえると、安泰とは言えないでしょう。

■レオクランとグローバルキッズCOMPANYの株価の推移

岸田新政権の支持率は、概ね4割から5割程度です。菅政権発足時の7割前後と比べると、大きく見劣りしています。

内閣支持率は、大きな政策転換がないかぎり、時間とともに下落していくものですから、短期的にも下振れは避けられないでしょう。

決して高くない支持率を反映し、政権与党が議席を大きく失うようなことがあれば、政策期待が織り込まれている銘柄が売られてしまう可能性も否定できません。

まさに象が薄氷の上を歩くような危うさでスタートした新政権であり、その政策に単純に乗っかるのは大きなリスクをはらむと言えそうです。

当面の注目対象は、新政権の政策に左右されない銘柄

では、市場も急落、政策期待もダメとなれば、一体何に投資をすればいいのでしょうか。

逆転の発想をすれば、現政権の足元が固まらない段階においては、逆に政策「以外」のところで好感されて上昇しうる材料を持つ銘柄に投資すべきでしょう。

逆に、政策期待に関係なく下落を続けている銘柄は、構造的なショート対象とするか、避けて通るべき銘柄になります。

問題は、それをどう見極めるかです。今回は、これについてシンプルかつ定量的に銘柄を分類し、個々に銘柄の特性を見ていきたいと思います。

まず、冒頭の日経平均株の推移を局面分けし、直近の日本株市場内での個々の銘柄の動きを確認してみたいと思います。

以下の図は、東証1部上場銘柄について、

菅政権退陣発表の前後である8月末以降から高値を付けた9月14日までの期間を横軸に、

それ以降から足元(10月6日)までの期間を縦軸とし、

両期間の株価リターン(対TOPIX)で銘柄をプロットしたものになります。

■9月14日前後の2期間の銘柄の動きの関係性

出所:データストリーム

傾向としては右肩下がりの絵を描き、強烈なリバーサルが発生していたことが理解できます。

市場全体とまったく同じで、9月の半ばまでに買われていた銘柄が、そっくりそのまま9月の後半以降に売られていたということでしょう。

ただ、もちろんすべての銘柄がこれに沿っているわけではなく、例外も多数存在します。そして、この例外こそが今回の視点では非常に重要になります。

4つの象限の特徴を分類すると

政権や政策の期待の高まり・剥落に左右されず、その他個別の事情で淡々と上昇、下落を繰り返していた銘柄というわけです。分かりやすく象限ごとに解説を加えると、以下のような図になるでしょうか。

■2期間のパフォーマンスの違いによる銘柄の分類

出所:データストリーム、智剣・Oskarグループ

A群は、前半の期間に市場をアンダーパフォームしつつ、後半の期間に株価が上昇した銘柄で、岸田政権の発足に伴って恩恵を受けやすい銘柄が多く含まれる群です。

一方、反対側のD群はそれと真逆で前半の期間にアウトパフォームしていたにも関わらず、後半の期間に株価が下落したもので、河野・高市政権期待で買われていた銘柄が多く含まれると考えられます。

「政策無関心」銘柄はB群とC群だが……

そして、これら以外の両期間ともプラスを維持し続けたB群、逆にアンダーパフォームし続けたC群が、政権期待の変化と無関係の動きを見せた銘柄、名付けて「政治無関心銘柄」ということになります。

それでは、各群で実際にどのような銘柄があるのか見てみたいと思います。銘柄の抽出方法ですが、母集団を東証1部上場銘柄とし、前述の2つの期間について、TOPIX相対リターンがそれぞれ絶対値で5%を超えるものが対象となります。

これらの銘柄について、局面ごとに

A群: 後半のみプラス、

B群: 両期間ともプラス、

C群: 両期間ともマイナス、

D群: 前半のみプラス、

――と定義し、それぞれの群で両期間のリターンの絶対値の平均値が高い順に10銘柄抽出して特徴を見ていきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株