【特集】暴落・急落でヤラれても“倍返し”、ただでは転ばない技

すご腕投資家に聞く「銘柄選び」の技 ラテまっちゃさんの場合~第4回

登場する銘柄

ラテまっちゃさん(ハンドルネーム・20代・男性)のプロフィール:

ラテまっちゃさん(ハンドルネーム・20代・男性)のプロフィール:

2012年に50万円を元手に株式投資を開始し、以降「倍×倍×倍……」の勢いで資産を拡大させる。普段は勤め先の仕事で超多忙なのにも関わらず、19年には億り人を達成した若手の会社員投資家。

その時々で話題になる「テーマ」を材料に有望銘柄を発掘するテーマ株投資が得意技で、短期から長期、ファンダメンタルズ投資と並行し需給も利用した投資法を使いこなすなど引き出しが多いのが強み。

ツイッターで次々と公開している「アフターコロナ関連」「再生可能エネルギー関連」などの図版が好評で、多くの投資家によってリツイートされ注目されている。16歳の時に親とケンカして家出をし、自身でアパートを借り完全自活という苦労体験の持ち主。

第1回「10代で家出、極貧生活から億り人に導いたテーマ投資の勝ち技」を読む

第2回「テーマが盛り上がらない時期に稼ぐ、『需給・決算・イベント』投資」を読む

第3回「パンダ・台風・ノーベル賞、短期テーマの攻め技は『兆候で買って事実で売る』」を読む

「これが最近、企業のIR(投資家向け広報)部門に問い合わせをした内容ですよ」

そう話すラテまっちゃさん(ハンドルネーム、以下、ラテさん)が取材の終盤で見せてくれたのは、スマートフォンの画面に表示された文字だらけのエクセルシートの一部だった。よく見ると「○日 ■■会社」と記載された後に、日記のような記述が並ぶ。

あまりに量が多いため、「これは年初から蓄積してきた分かな」と思いきや、リストに並んでいるのは、この1カ月の問い合わせたもののみ。これ以外にも月の問い合わせリストが、どっさりあるのだという。

ラテさんによると、こうした熱心な企業へのヒアリングは、数年前に悔しい経験をしたことをきっかけに始めたことなのだとか。その時は十分な企業分析をせずに大ヤラレをし、その改善策として新たな取り組みを加えることとした。

前回までの記事では、ラテさんが50万円で投資を始めてから8年ほどで億り人に到達したポイントに、テーマ投資を軸にファンダメンタルズから需給、そして短期から長期と、様々な技を駆使していることを紹介した。

ただ、これは8年で資産を200倍に膨らました技術的な側面だ。こうした技術を身に付けるに至った土台こそが、真の成功の要因といえるものだ。それは、月並みだが努力を厭わない姿勢になる。

失敗したら、同じ失敗を繰り返さないために何をすべきか改善策を模索。自分なりの答えを導き試行錯誤して、腕を磨くことを繰り返していく。その一端が先のエクセルシートになる。

今回は、ラテさんの好成績を支えるリスクマネジメントの方法や常日頃の取り組み、そしてメンタルのあり方などに迫っていく。

実はディフェンシブな人、レバはかけずに現金準備

短期間で億トレ到達。そして得意技は「テーマ投資」と聞くと、「レバレッジをガンガンに効かせて攻めていく」印象を抱きがちだ。

だが、自己評価は「けっこうディフェンシブな人」。取材を進めると、攻めと守りのバランスを工夫しながら、メリハリのついた方法で資産を着実に増やしてきたのがラテさんの実態だとわかる。

メリハリ投資のポイントをまとめると、大きく3つになる。

1. ポートフォリオに余裕を持たせ現金を確保、また相場下落に備え売りヘッジ

2. 取引ごとに投資の目的をはっきりさせ、目的を果たしたらすぐに撤退

3. 「大ヤラレ」しても引きずらず、必ず何らかの改善策を考えパワーアップを図る

――というものだ。

これらの3つは相互に関わり合っている。1のポートフォリオ管理については、2の「投資の目的をはっきりさせる」にも大きく関係している。また、下落に備えて売りヘッジを仕掛けるようになったのは、3の「大ヤラレ」によって新たに加えた改善策だ。

トレードごとに目的を持ち、だいたい3分割

これまでの記事でも触れたように、ラテさんは、テーマ株投資を主軸に据えながら、「決算進捗率」「需給」「イベント」等を材料にした数々の応用技を相場の様子によって使い分け、その技のバラエティが豊富なのが大きな強みだ。

そうした中で、各々のトレードに集中し成功させるため、ポートフォリオの構成もバランスがよくなるよう心掛ける。

具体的な資産配分は、

A. 「チャンス」と思える短期テーマを見つけた時に飛び乗る待機資金

B. 数日~数週間前後の短期投資(スイング投資)向け

C. 数カ月など長期投資向け

ここで重要になるのは、配分そのものにさほどこだわっているわけではないこと。1つの投資法や銘柄に資金を集中させないことや、いざ買い時が来た時に、出動できる余裕資金を確保しておくことが主な狙いだ。

暴落時も有望銘柄を手放さぬよう、売りでヘッジ

もう1つ重要なのは、リスク管理の手段として、将来の「◎◎ショック」の類の相場大暴落に備えて、「売り」を仕掛けてヘッジを施している点だ。

この「売りヘッジ」は、2015年にチャイナショックで大きく食らった失敗から、改善策として新規導入したもの。

具体的には、流動性が高いETF(上場投資信託)である日経平均レバレッジ上場投信<1570>を空売りして対応する。

あるいは、この銘柄に逆日歩が付く時や、夜間取引でヘッジをかけたい場合は、日経平均ダブルインバース 上場投信<1357>を仕込む。逆日歩は売り方が負担する金利相当分で、信用売り残高が同買い残高を上回る「売り長(うりなが)」の状態が続いたとき、つまり空売りのポジションが膨らんでいるときに発生する。

後者のダブルインバースは、簡単に言うと日経平均と反対の動きをするETF。日経平均が下がると、ダブルインバース型は2倍分リターンを得られる仕組みだ。日経平均を売り建てする効果が得られる。

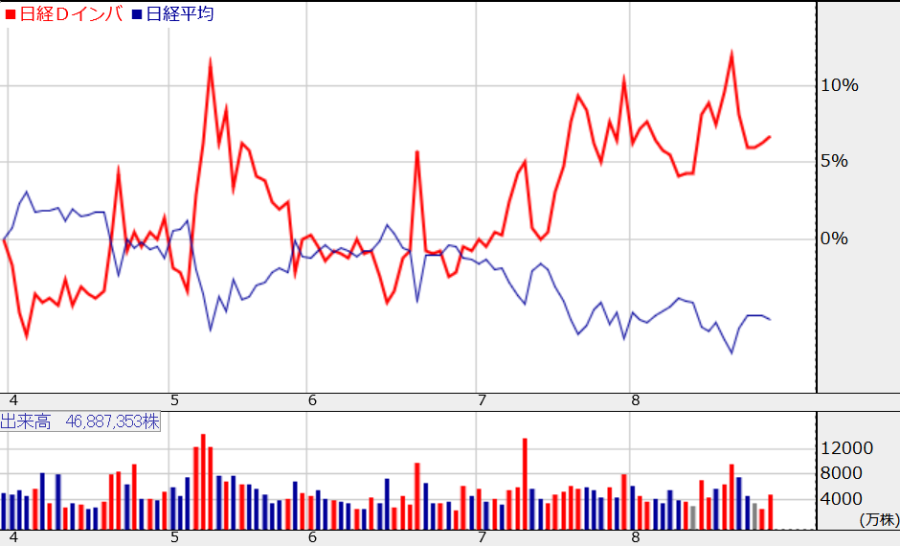

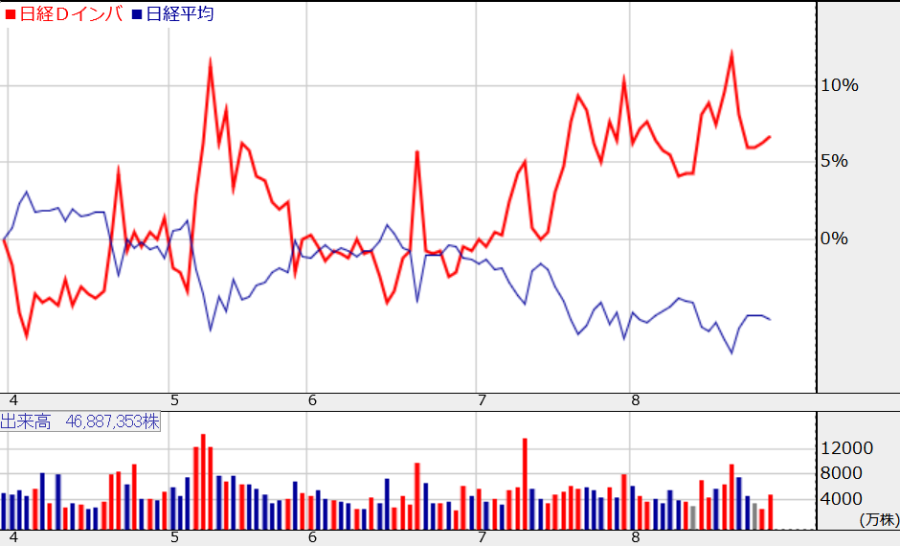

■日経平均ダブルインバースと日経平均の日足の動き(21年4月~)

これら売りヘッジの分は、資産配分のカテゴリーは、②の数日~数週間前後の短期投資向け資産の中で配分し、やりくりしていく。

「◎◎ショック」への懸念がより高まった時の対応策としては、保有株のポジションを落とし現金比率を高める方法もある。しかし、あえて「売り」で対応するのは、主として長期投資で狙う銘柄のチャンスを摘み取ることなく、安心して保有を続けるためだ。

ラテさんは、1回目記事で登場したAKIBAホールディングス<6840>のように、長期投資を見込んで保有する銘柄は、基本はコロナショックのような大幅下落時にも手放すことはしない。

AKIBA HDの場合は、業績成長期待に加え、将来、有力企業との提携話が現実化するのを期待して買った銘柄だ。

コロナショックのような全体相場の下落時には、こうした保有銘柄も引きずられて株価が大きく下がることはあるが、反対に、こうした時期にもラテさんが想定したカタリスト(株価上昇のきっかけ)が花開くこともある。

そうした時に機会喪失のないよう、「上がる」というストーリーを立てた銘柄は、売らずに保有。同時に売りヘッジで、守りの仕組みも構築しておくのだ。

出口戦略は類似企業も参考に

ラテさんの投資スタンスのポイント2、「買い出動ごとに投資の目的をはっきりさせ、目的を果たしたらダラダラせず撤退」の投資スタンスについては、これまでの記事で紹介している。

例えば、2回目記事で登場したウィルソン・ラーニング ワールドワイド<9610>のケースは、「時価総額が小さい銘柄の、売り方踏み上げ便乗狙い」で参戦しており、需給の変化が決め手になる。連続ストップ高がストップし、株価上昇の勢いが衰えたところが売りのタイミングだ。

また、3回目で出てきた短期テーマ狙いの東天紅<8181>は、東京・上野動物園のパンダの赤ちゃん誕生で注目されるのを狙ったケース。「兆候で買って事実で売る」を方針としており、赤ちゃんパンダが無事出産されたところが、ラテさんにとっての売り時だ。

需給やイベントを材料に買い出動したケースは、需給の変化、イベントの終了をゴールにすればいいため出口戦略は定めやすい。一方で、難しいのは「将来の業績大幅上昇」などファンダメンタル重視で買い出動した場合だ。

こうした場合の見極めは、ラテさんは、一例として類似企業のPER(株価収益率)や株価の動きを参考にする。

業績が堅調なのに、同業他社のPERの値に比べ割安だと判断すれば買い出動へ。そして、他社のPERに近づいて割安感が薄れたところ、あるいは他社の株価の上昇に衰えが出たところが売り時候補のタイミングとする。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株価情報をリアルタイムで提供

企業業績の表示期数を拡大

限定コラムが読み放題

株価情報をリアルタイムで提供

企業業績の表示期数を拡大

限定コラムが読み放題

登場する銘柄

文・イラスト/福島由恵(ライター)、編集・構成/真弓重孝(株探編集部)

ラテまっちゃさん(ハンドルネーム・20代・男性)のプロフィール:

ラテまっちゃさん(ハンドルネーム・20代・男性)のプロフィール:2012年に50万円を元手に株式投資を開始し、以降「倍×倍×倍……」の勢いで資産を拡大させる。普段は勤め先の仕事で超多忙なのにも関わらず、19年には億り人を達成した若手の会社員投資家。

その時々で話題になる「テーマ」を材料に有望銘柄を発掘するテーマ株投資が得意技で、短期から長期、ファンダメンタルズ投資と並行し需給も利用した投資法を使いこなすなど引き出しが多いのが強み。

ツイッターで次々と公開している「アフターコロナ関連」「再生可能エネルギー関連」などの図版が好評で、多くの投資家によってリツイートされ注目されている。16歳の時に親とケンカして家出をし、自身でアパートを借り完全自活という苦労体験の持ち主。

第1回「10代で家出、極貧生活から億り人に導いたテーマ投資の勝ち技」を読む

第2回「テーマが盛り上がらない時期に稼ぐ、『需給・決算・イベント』投資」を読む

第3回「パンダ・台風・ノーベル賞、短期テーマの攻め技は『兆候で買って事実で売る』」を読む

「これが最近、企業のIR(投資家向け広報)部門に問い合わせをした内容ですよ」

そう話すラテまっちゃさん(ハンドルネーム、以下、ラテさん)が取材の終盤で見せてくれたのは、スマートフォンの画面に表示された文字だらけのエクセルシートの一部だった。よく見ると「○日 ■■会社」と記載された後に、日記のような記述が並ぶ。

あまりに量が多いため、「これは年初から蓄積してきた分かな」と思いきや、リストに並んでいるのは、この1カ月の問い合わせたもののみ。これ以外にも月の問い合わせリストが、どっさりあるのだという。

ラテさんによると、こうした熱心な企業へのヒアリングは、数年前に悔しい経験をしたことをきっかけに始めたことなのだとか。その時は十分な企業分析をせずに大ヤラレをし、その改善策として新たな取り組みを加えることとした。

前回までの記事では、ラテさんが50万円で投資を始めてから8年ほどで億り人に到達したポイントに、テーマ投資を軸にファンダメンタルズから需給、そして短期から長期と、様々な技を駆使していることを紹介した。

ただ、これは8年で資産を200倍に膨らました技術的な側面だ。こうした技術を身に付けるに至った土台こそが、真の成功の要因といえるものだ。それは、月並みだが努力を厭わない姿勢になる。

失敗したら、同じ失敗を繰り返さないために何をすべきか改善策を模索。自分なりの答えを導き試行錯誤して、腕を磨くことを繰り返していく。その一端が先のエクセルシートになる。

今回は、ラテさんの好成績を支えるリスクマネジメントの方法や常日頃の取り組み、そしてメンタルのあり方などに迫っていく。

実はディフェンシブな人、レバはかけずに現金準備

短期間で億トレ到達。そして得意技は「テーマ投資」と聞くと、「レバレッジをガンガンに効かせて攻めていく」印象を抱きがちだ。

だが、自己評価は「けっこうディフェンシブな人」。取材を進めると、攻めと守りのバランスを工夫しながら、メリハリのついた方法で資産を着実に増やしてきたのがラテさんの実態だとわかる。

メリハリ投資のポイントをまとめると、大きく3つになる。

1. ポートフォリオに余裕を持たせ現金を確保、また相場下落に備え売りヘッジ

2. 取引ごとに投資の目的をはっきりさせ、目的を果たしたらすぐに撤退

3. 「大ヤラレ」しても引きずらず、必ず何らかの改善策を考えパワーアップを図る

――というものだ。

これらの3つは相互に関わり合っている。1のポートフォリオ管理については、2の「投資の目的をはっきりさせる」にも大きく関係している。また、下落に備えて売りヘッジを仕掛けるようになったのは、3の「大ヤラレ」によって新たに加えた改善策だ。

トレードごとに目的を持ち、だいたい3分割

これまでの記事でも触れたように、ラテさんは、テーマ株投資を主軸に据えながら、「決算進捗率」「需給」「イベント」等を材料にした数々の応用技を相場の様子によって使い分け、その技のバラエティが豊富なのが大きな強みだ。

そうした中で、各々のトレードに集中し成功させるため、ポートフォリオの構成もバランスがよくなるよう心掛ける。

具体的な資産配分は、

A. 「チャンス」と思える短期テーマを見つけた時に飛び乗る待機資金

B. 数日~数週間前後の短期投資(スイング投資)向け

C. 数カ月など長期投資向け

ここで重要になるのは、配分そのものにさほどこだわっているわけではないこと。1つの投資法や銘柄に資金を集中させないことや、いざ買い時が来た時に、出動できる余裕資金を確保しておくことが主な狙いだ。

暴落時も有望銘柄を手放さぬよう、売りでヘッジ

もう1つ重要なのは、リスク管理の手段として、将来の「◎◎ショック」の類の相場大暴落に備えて、「売り」を仕掛けてヘッジを施している点だ。

この「売りヘッジ」は、2015年にチャイナショックで大きく食らった失敗から、改善策として新規導入したもの。

具体的には、流動性が高いETF(上場投資信託)である日経平均レバレッジ上場投信<1570>を空売りして対応する。

あるいは、この銘柄に逆日歩が付く時や、夜間取引でヘッジをかけたい場合は、日経平均ダブルインバース 上場投信<1357>を仕込む。逆日歩は売り方が負担する金利相当分で、信用売り残高が同買い残高を上回る「売り長(うりなが)」の状態が続いたとき、つまり空売りのポジションが膨らんでいるときに発生する。

後者のダブルインバースは、簡単に言うと日経平均と反対の動きをするETF。日経平均が下がると、ダブルインバース型は2倍分リターンを得られる仕組みだ。日経平均を売り建てする効果が得られる。

■日経平均ダブルインバースと日経平均の日足の動き(21年4月~)

これら売りヘッジの分は、資産配分のカテゴリーは、②の数日~数週間前後の短期投資向け資産の中で配分し、やりくりしていく。

「◎◎ショック」への懸念がより高まった時の対応策としては、保有株のポジションを落とし現金比率を高める方法もある。しかし、あえて「売り」で対応するのは、主として長期投資で狙う銘柄のチャンスを摘み取ることなく、安心して保有を続けるためだ。

ラテさんは、1回目記事で登場したAKIBAホールディングス<6840>のように、長期投資を見込んで保有する銘柄は、基本はコロナショックのような大幅下落時にも手放すことはしない。

AKIBA HDの場合は、業績成長期待に加え、将来、有力企業との提携話が現実化するのを期待して買った銘柄だ。

コロナショックのような全体相場の下落時には、こうした保有銘柄も引きずられて株価が大きく下がることはあるが、反対に、こうした時期にもラテさんが想定したカタリスト(株価上昇のきっかけ)が花開くこともある。

そうした時に機会喪失のないよう、「上がる」というストーリーを立てた銘柄は、売らずに保有。同時に売りヘッジで、守りの仕組みも構築しておくのだ。

出口戦略は類似企業も参考に

ラテさんの投資スタンスのポイント2、「買い出動ごとに投資の目的をはっきりさせ、目的を果たしたらダラダラせず撤退」の投資スタンスについては、これまでの記事で紹介している。

例えば、2回目記事で登場したウィルソン・ラーニング ワールドワイド<9610>のケースは、「時価総額が小さい銘柄の、売り方踏み上げ便乗狙い」で参戦しており、需給の変化が決め手になる。連続ストップ高がストップし、株価上昇の勢いが衰えたところが売りのタイミングだ。

また、3回目で出てきた短期テーマ狙いの東天紅<8181>は、東京・上野動物園のパンダの赤ちゃん誕生で注目されるのを狙ったケース。「兆候で買って事実で売る」を方針としており、赤ちゃんパンダが無事出産されたところが、ラテさんにとっての売り時だ。

需給やイベントを材料に買い出動したケースは、需給の変化、イベントの終了をゴールにすればいいため出口戦略は定めやすい。一方で、難しいのは「将来の業績大幅上昇」などファンダメンタル重視で買い出動した場合だ。

こうした場合の見極めは、ラテさんは、一例として類似企業のPER(株価収益率)や株価の動きを参考にする。

業績が堅調なのに、同業他社のPERの値に比べ割安だと判断すれば買い出動へ。そして、他社のPERに近づいて割安感が薄れたところ、あるいは他社の株価の上昇に衰えが出たところが売り時候補のタイミングとする。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

- ・

すご腕投資家ラテまっちゃさん「パンダ・台風・ノーベル賞、短期のテーマの攻め.. (08/27)

- ・

すご腕投資家ラテまっちゃさん「鉄板テーマがない時に稼ぐ『需給・決算・イベン.. (08/13)

- ・すご腕投資家さんに聞く「銘柄選び」の技 <全シリーズ一覧>

- ・

清水香の「『退職金で運用』のおススメ商品のよくある落とし穴」 (09/02)

- ・

大川智宏の「コンシューマ関連に見え始めた変化の兆し、“逆張り業種”で注目.. (08/25)

- ・大川智宏の「日本株・数字で徹底診断!」 <全シリーズ一覧>

- ・横山利香「令和時代の稼ぎたい人の超実践! 株式投資術」― (9) 株価に業績.. (08/17)

- ・横山利香「令和時代の稼ぎたい人の超実践! 株式投資術」 <全シリーズ一覧>

- ・

強い投資家はどんな人「ボラの大きいAI insideで2度も要領よくリターンをさらっ.. (08/12)

- ・強い投資家はどんな人 <全シリーズ一覧>

米株

米株