【特集】2つの指標で見つけた! コロナショックを耐えそうな極限環境銘柄

大川智宏の「日本株・数字で徹底診断!」 第38回

まず世界景気の変動に直接的に左右されて業績見通しや収益性が乱高下する銘柄は、今後連鎖的に発生するかもしれない新たな火種には対応できない可能性があります。一方で、どの景気のフェーズでも淡々と収益を上げることが可能なビジネスモデルを有している銘柄は、そういった期先の不安感も低減される上、今回の危機時の増益予想の信頼性も高まるといえるでしょう。

そこで、これを定量的に抽出するために用いる指標が、「ROE(自己資本利益率)標準偏差」になります。これは、過去一定期間の実績ROEの変動幅の程度を表すもので、今回は例として過去5年間の四半期ベースの実績ROEについて標準偏差を計算します。

標準偏差は変動リスクの高さを表し、値が低いほど安定性が高くなります。つまりこの値が高い極限環境銘柄の期先増益予想は信頼性が増すことになります。一方で、この値が高い危機不適応銘柄は、今後も大きなリスクをはらみ続けるといえるでしょう。

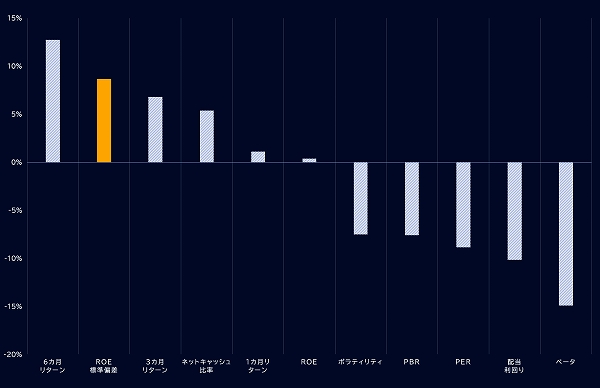

このROE標準偏差は、相場の混乱時に単体でも強い投資効果を発揮することで知られています。それを示したのが下の図で、新型コロナウイルスが深刻化した2020年2月最終週から3月末までの代表的なファクターを、投資効果の高い順に左から並べています。

6カ月リターン・リバーサルに次いで、トップクラスの高いパフォーマンスを生み出していることが分かります。

■2月最終週以降の主要ファクターの投資効果

出所:データストリーム

荒れた環境の中で、収益性が安定している銘柄が好まれるのは自然なことです。ただ足元の状況は、上の図の中央にあるROEそのものの水準より、その標準偏差が重要視されており、ここからも株式市場がリスク回避の姿勢を強めていることがうかがえます。

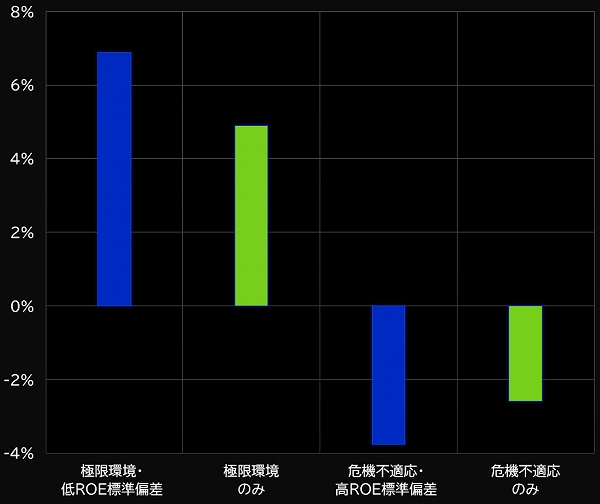

このROE標準偏差の高低を、先ほどの極限環境銘柄、危機不適応銘柄のそれぞれに組み合わせます。高低の判断は、東証1部上場銘柄のうちで値が上位25%に含まれるものを高群、下位25%に含まれるものを低群とし、条件を満たす銘柄のみを抽出しています。

これらの銘柄について、先ほどと同様に過去1カ月間の投資パフォーマンスを検証したものが、下の図です。参考までに、比較対象として前掲のROE標準偏差の条件を加えていない極限環境銘柄と危機不適応銘柄のみの場合のパフォーマンスも載せています。

極限環境および危機不適応の銘柄とともに、ROE標準偏差を絡めることでプラス、マイナスの方向性がより増幅されていることが分かります。

■極限環境・危機不適応とROE標準偏差の組み合わせ

出所:データストリーム

つまり、経済危機に対して生来的に持っている強さ、弱さを、事業の安定性の観点からさらに精度を高めたことになるでしょう。

依然として不安定な経済、株式市場の状況が継続していますが、本格的に景気が悪化し、実体経済へと影響が出始める「極限環境」が始まるのは、まさにこれからです。その中で、極限環境の中でも安定度の高いこうした銘柄に資金の一部を振り向けておくことは、危機を切り抜けるための大きな助けとなる可能性が高いといえます。

参考までに、今回検証したアイデアに該当する銘柄リストを掲載しておきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株